- Понятие фиктивного банкротства

- Определение преднамеренного банкротства.

- Незаконное банкротство как способ уйти от долгов

- Фиктивное и преднамеренное банкротство: есть ли разница?

- Какие цели преследует сторона, объявившая себя банкротом?

- Признаки фиктивного банкротства

- Косвенные факторы фиктивности

- Неправомерные действия

- Группы (виды) нарушений

- Самые частые из неправомерных действий

- Фиктивное банкротство: как его определяют судебные приставы

- Признаки фиктивной несостоятельности

- ✔ Заключение сделок, не отвечающих правилам рынка.

- ✔ Сокрытие документации.

- ✔ Несоответствие налоговой и финансовой отчетности.

- ✔ Резкий вывод активов.

- ✔ Банкротство было признано фиктивным, однако таковым не являлось. Главбух ошибся в документах для налоговой. Можно ли это доказать?

- ✔ Банкротство было признано преднамеренным, кто понесет уголовную ответственность, если учредители ООО были не в курсе нарушений? Главный бухгалтер или директор?

- Какая документация анализируется

- Характеристика и оценка

- Практические особенности

- Цели

- Примеры действий по умышленному банкротству

- Порядок действий арбитражного управляющего

- Распространенные схемы преднамеренного банкротства: как доказывают экономические аферы?

- Основные сценарии ложного банкротства

- Сбор доказательств

- Анализ фиктивной несостоятельности предприятия

- Ответственность за фиктивное банкротство юридического лица

- Административная ответственность

- Уголовная ответственность

- Другие виды неправомерных действий должника при банкротстве

- Как обезопасить себя от фиктивного банкротства

- Судебная практика

- Примеры из практики наших экспертов

- Заключение

Понятие фиктивного банкротства

Фиктивное банкротство – это положение, при котором юрлицо заявляет о своей финансовой несостоятельности и инициирует процесс банкротства, хотя фактически оно имеет финансовые возможности для погашения долга.

К признакам фиктивного банкротства по ст. 197 УК можно отнести:

- Публичное объявление компании банкротом, обращение в суд с заявлением о своей финансовой несостоятельности.

- Ложная информация, которая была указана в заявлении.

- Умышленное предоставление искаженной информации о своем банкротстве заявителем для решения определенных целей (например, невыплата денежных средств по кредиту).

- Крупная величина ущерба кредиторам, которая была причинена данным заявлением (на сумму от 2,25 млн р. и более).

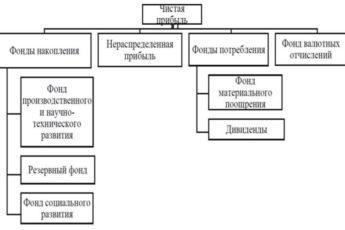

Реальными целями доведения компании до банкротства или фиктивного банкротства являются:

- Освобождение от обязательств по непогашенным долгам в виде налогов, сборов и штрафов.

- Выведение средств компании для организации бизнеса.

- Присвоение активов компании руководителями и учредителями.

Определение преднамеренного банкротства.

Преднамеренное банкротство – это намеренное создание или увеличение неплатежеспособности фирмы. К такому состоянию компанию приводят целенаправленные действия собственника, направленные на удовлетворение личных интересов.

Это преступление может выражаться в виде причинения преднамеренного ущерба фирме посредством заключения экономически невыгодных сделок, выплаты долгов третьих лиц, некомпетентного ведения бизнеса. Все это в конечном итоге приводит к невозможности удовлетворения требований кредиторов.

Ст. 196 УК РФ:

Преднамеренное банкротство, то есть совершение руководителем или учредителем (участником) юридического лица либо гражданином, в том числе индивидуальным предпринимателем, действий (бездействия), заведомо влекущих неспособность юридического лица или гражданина, в том числе индивидуального предпринимателя, в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Незаконное банкротство как способ уйти от долгов

Основное предназначением института банкротства для должника состоит в восстановлении возможности оплачивать свои долги при наличии условий для этого, для кредиторов – в погашении образовавшихся долгов перед ними.

Тем не менее, не редко банкротство используется как возможный путь ухода от долгов.

Стремясь оставить кредиторов, как говорится, ни с чем, должник либо связанные с ним лица зачастую создают ситуацию неплатежеспособности искусственно.

В результате институт банкротства из средства стабилизации и развития финансово-экономических отношений трансформируется в способ причинения вреда интересам кредиторов. В данной статье мы поговорим про фиктивное банкротство.

По сути, фиктивное банкротство – это создание видимости нехватки имущества для гашения долгов кредиторов для того, чтобы оттянуть момент оплаты долгов либо вовсе уклониться от их гашения.

Фиктивное и преднамеренное банкротство: есть ли разница?

Довольно часто приходится наблюдать споры о том, является ли преднамеренная несостоятельность фиктивной. На самом деле это разные понятия, давайте их рассмотрим.

Понятие преднамеренности описано в ст. 196 УК РФ, тогда как для фиктивного банкротства отведена отдельная ст. 197 УК РФ. Согласно ее положениям, под фиктивной несостоятельностью понимаются действия должника, направленные на причинение крупного ущерба кредиторам, с учетом того, что фактическое банкротство так и не наступило.

Например, должник, взяв крупный кредит, через определенное время вывел заемные средства на иностранный счет. При этом по документам якобы деньги были потрачены (на ремонт, на развитие бизнеса, и так далее). Со своими долговыми обязательствами должник не справляется, кредит не гасится, в результате чего в Арбитражный суд поступает заявление о признании несостоятельности.

Как мы видим, деньги у должника есть, но он намеренно признает банкротство с целью избежать возврата долга. Это и есть фикция, которая при должной проверке финансового управляющего будет обнаружена и раскрыта.

Теперь давайте рассмотрим подробнее, чем отличается на практике фиктивное и преднамеренное банкротство, в чем заключаются их основные признаки.

Какие цели преследует сторона, объявившая себя банкротом?

Владельцы компаний, предприниматели и бизнесмены, а также граждане начинают процедуру банкротства, которая по факту является фиктивной, решая ряд вопросов:

1. Признанное банкротство дает возможность погасить, «списать» или «обнулить» долги перед кредиторами. Эта причина, как правило, основная. У должника образуется большое количество инстанций, которым он «задолжал». Это может быть налоговая, клиенты, контрагенты, фонды медицинского страхования или пенсионные фонды.

2. Банкротство позволяет должнику отсрочить график платежей по кредитам. Долги «замораживаются» с момента запуска процедуры банкротства. Кредитовавшие стороны, как правило, идут на определенные уступки и предлагают различные условия для должника в виде рассрочки платежей, снятие или уменьшение штрафов, пеней.

3. Сторона, объявившая себя банкротом, занимается выведением активов или обналичиванием финансов. Возможны варианты с переведением активов на счета дружественной компании или вовсе на личные счета.

4. Должник объявляет себя банкротом, чтобы ликвидировать компанию.

5. Сторона-должник стремится в результате процесса банкротства считать свои обязательства перед банками, выдавшими денежные кредиты и займы, погашенными.

Признаки фиктивного банкротства

Обязанность по установлению наличия признаков фиктивности банкротства законодательно возложена на арбитражного управляющего (согласно п. 2 ст. 20.3 ФЗ № 127-ФЗ от 26 октября 2002 г. «О несостоятельности (банкротстве)»).

К признакам, которые позволяют заподозрить фиктивность, относятся следующие ситуации:

- Аудиторская проверка обнаружила сокрытое предприятием имущество;

- Кредиторская задолженность по документам, которой по факту нет;

- Текущие доходы/расходы бухгалтерия компании почему-то отнесла на будущие периоды;

- Существенные отклонения стоимости приобретаемых товаров в бОльшую сторону.

Косвенные факторы фиктивности

Конечно, эти признаки явные, а, потому не так часто встречаются в практике. Поэтому арбитражный управляющий смотрит на косвенные факторы:

- через какие счета ведутся расчеты: если задействованы счета сторонних лиц — на это стоит обратить внимание;

- куда направлен уставной капитал предприятия, нет ли вложений в капитал иной организации или неликвидные ценные бумаги;

- вся ли первичная документация представлена в полном виде, подтверждается ли факт нетипичного ценообразования (завышенные цены) в случае закупа продукции по ценам выше рыночных.

Неправомерные действия

Закрыть компанию по закону не так просто, как может показаться – в ходе данного процесса требуется реализовать далеко не одно хозяйственное решение. Если при этом неправильно толковать или не понимать текущие нормы и совершать ошибки, процедуру могут признать незаконной, а это грозит ответственностью по КоАП или УК РФ. Поэтому рассмотрим, чего избегать.

Группы (виды) нарушений

На практике их три:

- Умышленное искажение или даже сокрытие актуальной информации об имеющихся в распоряжении ценностях, самовольное и неправильное распределение имущества.

- Совершение махинаций (как при выполнении взятых на себя обязательств, так и при уклонении от них), сопровождающихся нанесением ущерба другим вовлеченным лицам.

- Противодействие финансовому управляющему или представителям арбитражного органа.

Если же говорить о конкретных действиях, то это:

- операции, выходящие за границы актуальных норм законодательства;

- полная или частичная передача управленческих функций неправомочным лицам;

- выполнение обязательных процедур с явными ошибками и/или в неподходящей форме.

Нарушения наказываются в зависимости от степени тяжести тех последствий, которые они вызвали, но все сделки, в ходе совершения которых они были обнаружены, признаются недействительными.

Самые частые из неправомерных действий

Исходя из судебной практики, это шаги, напрямую преследующие цели фиктивного банкротства (да и преднамеренного тоже), то есть:

- сокрытие активов, способных пойти на погашение кредитных обязательств;

- попытки обесценивания или даже уничтожения имущества;

- подделка бухгалтерской отчетности, финансовых или других документов;

- передача имущества третьим лицам в спешном порядке;

- создание помех для арбитражного органа или его официальных представителей.

В большинстве случаев обманщики пытаются как-то спрятать свои ценности: утаить наличные, переписать машину на родственника и тому подобное. Реже в афере может участвовать один из дававших деньги, вступающий в сговор, чтобы оставить других ни с чем и таким образом полностью получить свой долг. Но закон строго устанавливает очередность кредиторов, а значит недопустимым также считается самовольное изменение заемщиком порядка и/или сумм выплат, установленных судом.

Фиктивное банкротство: как его определяют судебные приставы

Кстати, служба судебных приставов в лице соответствующих органов разработала более четкую систему круга вопросов для установления признаков фиктивности:

- кем и когда подавалось ли заявление о признании банкротом;

- соответствует или не соответствует заявление фактическому финансовому состоянию должника;

- понимает ли должник, что его заявление о банкротстве является ложным;

- давали ли кредиторы согласие на рассрочку платежей, сокращение долга или прощение долгов при мировом соглашении;

- искажались ли бухгалтерские и иные документы должника.

Из описанных выше критериев видно, что для правильного решения вопроса о фиктивности требуется квалифицированный анализ финансового состояния и законности деятельности должника.

Выявление фиктивного банкротства возможно только после принятия арбитражном судом определения о начале банкротной процедуры.

Признаки фиктивной несостоятельности

К способам фиктивных банкротств относятся действия, направленные на:

- несовпадение собранных сведений с полученной от должника информацией;

- предоставление поддельных документов;

- фальсификация документов о доходах и расходах;

- множественные сделки, связанные с реализацией материальных ценностей, снятием денежных средств и иные, влекущие увеличение долговых обязательств и снижение финансового потенциала.

✔ Заключение сделок, не отвечающих правилам рынка.

При подозрении на преднамеренное банкротство проводится экспертиза всех документов компании, а также сделок, заключенных в последние годы. Если они не будут соответствовать современным требованиям и целям компании, это может стать причиной для признания неблагонадежности.

К таким сделкам можно отнести, к примеру, продажу имущества за низкую стоимость. Часто это делается посредством использования фирмы-однодневки для вывода наличных денежных средств с счетов.

✔ Сокрытие документации.

Любое сокрытие, фальсификация или уничтожение экономически важных бумаг входит в число неправомерных действий при банкротстве. Подобное нарушение, совершенное в крупном размере, грозит привлечением к уголовной ответственности.

Пункт 1 ст. 195 УК РФ:

Сокрытие имущества, имущественных прав или имущественных обязанностей, сведений об имуществе, о его размере, местонахождении либо иной информации об имуществе, имущественных правах или имущественных обязанностях, передача имущества во владение иным лицам, отчуждение или уничтожение имущества должника — юридического лица, гражданина, в том числе индивидуального предпринимателя, а равно сокрытие, уничтожение, фальсификация бухгалтерских и иных учетных документов, отражающих экономическую деятельность юридического лица или индивидуального предпринимателя, если эти действия совершены при наличии признаков банкротства и причинили крупный ущерб наказываются штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо ограничением свободы на срок до двух лет, либо принудительными работами на срок до трех лет, либо арестом на срок до шести месяцев, либо лишением свободы на срок до трех лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев либо без такового.

✔ Несоответствие налоговой и финансовой отчетности.

При проведении экспертизы в случае подозрения на фиктивное или преднамеренное банкротство в обязательном порядке будет проверена отчетная документация.

Если будут выявлены какие-либо несоответствия, специалисты проводят дополнительную проверку. При наличии всех признаков фальсификации возможно привлечение должностных лиц к административной или уголовной ответственности.

✔ Резкий вывод активов.

Подобные операции проводятся через подотчетные счета фирмы и скрыть их весьма сложно. Как правило, такой способ используется при фиктивном банкротстве. Должностное лицо выводит средства на другие счета с использованием подставных организаций и объявляет себя банкротом перед кредиторами, хотя в действительности таковым не является.

✔ Банкротство было признано фиктивным, однако таковым не являлось. Главбух ошибся в документах для налоговой. Можно ли это доказать?

В этом случае потребуется подавать в Арбитражный суд заявление о пересмотре дела в связи с выявленными обстоятельствами. После предоставления всех доказательств отсутствия фиктивности суд пересмотрит свое решение.

✔ Банкротство было признано преднамеренным, кто понесет уголовную ответственность, если учредители ООО были не в курсе нарушений? Главный бухгалтер или директор?

Директор. Именно он уполномочен принимать управленческие решения относительно ведения предпринимательской деятельности.

Какая документация анализируется

При проведении проверки документации арбитражный управляющий должен проанализировать (на основании п. 2 Постановления Правительства №855):

- учредительную документацию;

- бухгалтерскую отчетность компании;

- контракты, которые стали основой для продажи или покупки имущества или изменения структуры активов;

- отчетность о проведенной оценке имущества или бизнеса должника;

- протоколы и отчетность органов управления банкрота;

- перечень приобретенного и проданного имущества, а также список имущества юрлица;

- перечень дебиторов и кредиторов;

- аудиторские заключения;

- материалы судебных процессов;

- документы, содержащие сведения об органах управления юрлица и прочих контролирующих и аффилированных лицах;

- справка о величине задолженности юрлица по налоговым платежам и иным платежам в бюджет;

- материалы проведенных камеральных и выездных налоговых проверок и иные документы, которые регулируют деятельность компании.

Характеристика и оценка

И КоАП и УК РФ определяют фиктивное банкротство как заведомо ложное заявление гражданина о своей финансовой несостоятельности.

Конкретные характеристики ФБ выявляются исходя из реальной практики при помощи специальных методик.

Общий порядок выявления признаков банкротства следующий:

- Оценка на наличие признаков ФБ возможно только при условии, что заявление о признании банкротства было подано должником.

- Анализируется период, предшествующий банкротству (2-3 года) и время после подачи заявления.

- Выбор методики зависит от ситуации.

- Независимо от метода, анализ проводится на базе собранной или предоставленной информации. Сведения, предоставленные должником, и собранные факты сопоставляются, выявляются сходства и расхождения.

- В конце проведенных мероприятий устанавливается отсутствие или наличие признаков и их подтверждение фактами.

От правильно выбранной методики зависит качество собранных доказательств и фактов, позволяющих охарактеризовать неплатежеспособность гражданина как фиктивную.

Практические особенности

ФБ – это объявление о несостоятельности при фактическом отсутствии признаков финансового разорения.

Простым примером может послужить следующая ситуация: гражданин подает в суд заявление с просьбой признать его банкротом, указав ложную информацию о финансовом состоянии.

В данном случае банкрот может пойти на этот шаг для:

- приостановки исполнительного производства по уже принятым судебным решениям о взыскании долга в пользу кредитора;

- снятия ареста с имущества;

- прекращения начисления штрафов и пени и др.

В каждом отдельном случае выгоды от банкротства свои, где-то их больше, а где-то меньше.

Цели

Банкротная фиктивность направлена на освобождение от взятых на себя финансовых обязательств.

Гражданин демонстрирует свою финансовую несостоятельность, претендуя на:

- присвоение статуса «банкрот»;

- прекращение начисления штрафов и пени;

- частичное или полное списание долга.

При положительном исходе физ. лицо избавляется от финансовых обязательств, оставляя при себе свои материальные ценности.

Примеры действий по умышленному банкротству

В качестве примеров действий по умышленному доведению компании до банкротства можно отметить:

- Подписание сделок по ценам, не соответствующим рыночным условиям. Примерами сделок, подписанных на нерыночных условиях, являются: те, которые предполагали отчуждение имущества должника и его замещение на менее ликвидное; если сделка предполагала замену обязательств на невыгодных условиях; сделка, направленная на приобретение неликвидного имущества; договор, подписанный на заведомо невыгодных ценовых условиях (завышенная цена при покупке и заниженная – при продаже); соглашения, предполагающие отчуждение имущества, без которого невозможна дальнейшая деятельность компании.

- Непредпринятие должных мер по взысканию дебиторской задолженности.

- Заключение безвозмездных сделок.

Косвенно указывать на финансовую несостоятельность компании могут активное выведение активов фирмы на другие счета, использование схемы перекредитования (получение новых кредитов для погашения старых).

Порядок действий арбитражного управляющего

Признаки преднамеренного банкротства выявляются арбитражным управляющим в два основных этапа:

- На первом этапе нужно провести финансовый анализ по правилам, которые содержатся в Постановлении Правительства от 2003 года №367.

- Следующий этап предполагает анализ сделок юрлица, если по результатам финансового анализа выявлено ухудшение по двум и более коэффициентам.

В процессе финансового анализа управляющий исследует значение коэффициентов платежеспособности. К таким коэффициентам можно отнести:

- Коэффициент абсолютной ликвидности. Он определяется отношением оборотных активов к текущей задолженности и указывает на то, какая доля краткосрочных обязательств юрлица была погашена им сразу.

- Платежеспособность по текущим обязательствам – показывает величину текущей платежеспособности юрлица, размер краткосрочных займов и сроки вероятного погашения текущей задолженности.

- Коэффициент текущей ликвидности – величина, характеризующая наличие у должника средств для своевременного погашения долговых обязательств.

- Коэффициент обеспеченности обязательств банкрота активами указывает на сумму активов, которые приходятся на единицу долга.

Если управляющий установит, что степень обеспеченности лица активами позволит ему исполнить свои обязательства без дополнительных сложностей, то он может сделать вывод о наличии признаков фиктивного банкротства.

В случае если в ходе финансового анализа положения должника стали известны факты ухудшения финансового состояния компании незадолго до банкротства, управляющий приступает к анализу сделок, которые потенциально могли стать причиной банкротства.

По результатам анализа арбитражному управляющему нужно сделать вывод о наличии или отсутствии признаков умышленного доведения компании до состояния банкротства или фиктивного банкротства. Результаты проведенной работы арбитражный управляющий оформляет в виде отчета. В этом отчете содержится следующая информация:

- Дата и место оформления заключения.

- Сведения об управляющем и СРО, в которой он состоит.

- Сведения об арбитражном суде и реквизиты судебного акта, по которому была введена процедура банкротства, дата вынесения определения о назначении управляющего.

- Наименование юридического лица-банкрота, его ОГРН и ИНН, а также юрадрес.

- Вывод о наличии или отсутствии в действиях компании признаков преднамеренного или фиктивного банкротства.

- Обоснование вывода управляющего.

Помимо арбитражного управляющего, выявлением признаков преднамеренного и фиктивного банкротства занимаются правоохранительные органы, в частности, прокуратура. Она наделена полномочиями по проведению проверок на предмет соблюдения законодательных требований по ст. 21, 26 «О прокуратуре» №2202-I от 1992 года.

Распространенные схемы преднамеренного банкротства: как доказывают экономические аферы?

Давайте рассмотрим, какие схемы преднамеренного банкротства чаще всего используют компании и фирмы.

- Осуществление закупок по высоким ценам. Оформляется контракт с поставщиками, по документам товар продается по завышенной стоимости. Потом организация делает еще высокую наценку, что приводит к проблеме реализации такого товара, и закономерно – к последующему банкротству.

- Искусственное наращивание задолженности. Компания обращается в банк для получения крупного кредита. Она его получает. Далее долг не выплачивается, растут проценты и штрафы. В какой-то момент руководство принимает решение обратиться еще за рефинансированием. Но и после этой процедуры долг не гасится. Таким образом, компания на пустом месте обрастает огромными долгами.

- Подлог с бухгалтерской документацией. Типичная ситуация – компания делает закупку и последующую реализацию товара, но при этом часть продукции в документах не указывается. В результате кредиторам представляются документы, свидетельствующие об убытках, хотя на самом деле убытков нет, просто деньги тратятся на другие цели, хотя долг сохраняется.

- Вывод средств через сомнительные предприятия. То есть компания закупает ценные бумаги у каких-то сомнительных однодневных фирм. Естественно, новоприобретенные активы заранее являются неликвидом, то есть продать их по заявленной стоимости нереально. Далее мелкие фирмы ликвидируются. На самом деле так выглядит обналичивание средств, заработанных компанией. В данном случае речь идет о мошенничестве.

Основные сценарии ложного банкротства

Такие сценарии могут быть различны и зависят от квалификационных навыков и других качеств руководства, акционеров предприятия. Среди распространенных используются следующие:

- вывод денег с помощью неликвидных ценных бумаг

- заключение мнимых сделок, сделок в убыток предприятия

- целенаправленное формирование долгов перед банками (получение кредитов, которые являются нецелесообразными);

- закупка средств производства по невыгодным ценам

Сбор доказательств

Им занимается управляющий, который решает задачу в 2 шага:

- проводит инвентаризацию активов должника и оценивает его платежеспособность;

- проверяет конкретные сделки и определяет, насколько они законны.

Для этого специалист внимательно просматривает имеющуюся рабочую документацию. Если он найдет какие-то нарушения, он обязан отразить их в заключении – это деловая бумага, обладающая юридической силой, строго регламентированная и содержащая полезные для дела данные:

- дата/время составления;

- сведения об инспектирующих лицах с обязательным указанием их СРО;

- реквизиты арбитражного органа, ведущего дело;

- день назначения проверяющего;

- исчерпывающая информация об объекте экспертизы;

- выводы о характере действий подозреваемого, а также их мотивировка и расчеты.

Этот документ направляется в суд и предъявляется кредиторам. Если же выявлены нарушения, он также передается представителю правоохранительных органов – чтобы тот возбудил расследование.

Анализ фиктивной несостоятельности предприятия

Незаконная деятельность банкрота определяется с помощью анализа хозяйственных операций юридического лица, произведенных за отчетный период. Аудиторы рассчитывают финансовые показатели, проверяют выполнение обязательств должника перед кредиторами:

- -Если сумма оборотных средств на момент подачи заявления превышает кредитные обязательства, например коэффициент 1,3 — признаки фиктивного банкротства имеются;

- Когда сумма активов предприятия на момент подачи заявления о банкротстве меньше кредитных обязательств, например коэффициент 0,7 — признаки мнимой несостоятельности отсутствуют.

При выявлении преступления тщательно анализируется каждая сделка, повлекшая негативные последствия с точки зрения платежеспособности организации. Подход необходим, поскольку во избежание проблем с законом, собственники совершают ряд умышленных действий, добиваясь нужных коэффициентов:

- Если за отчетный период, возможность компании выполнять кредитные обязательства не ухудшилась, аудиторы фиксируют отсутствие признаков мнимой неплатежеспособности;

- Если обеспеченность кредитных требований существенно ухудшилась, но совершенные потенциальным банкротом сделки адекватны ситуации и нормам делового оборота, признаки правонарушения отсутствуют;

- Если же платежеспособность существенно ухудшилась, но заключенные сделки неадекватны рыночной ситуации и нормам оборота, аудиторы фиксируют преднамеренные действия

Ответственность за фиктивное банкротство юридического лица

Фиктивное и преднамеренное банкротство юридического лица предусматривают правовые последствия, включая возбуждение уголовного дела. Большинство фигурантов предпочитает уладить обязательства перед кредиторами и, погасив долги, избежать ответственности.

Административная ответственность

Выявив признаки правонарушения, аудитор обращается с заключением в государственные органы. Если сумма ущерба не превышает 1,5 млн. рублей, возбуждается административное дело. Перечень обстоятельств и последующее наказание, определяет пункт 12. Ст.14 КОАП РФ. Его санкции предусматривают штраф в размере 1-3 тыс. рублей за преднамеренное и фиктивное банкротство.

Уголовная ответственность

Уголовным законом (ст. 197) также установлена ответственность за фиктивное банкротство при причинении этим действием крупного ущерба. Крупным ущерб становится, если его сумма составляет более 2250000 рублей.

В качестве наказания по этой статье применяются:

штраф (от 100000 рублей до 300000 рублей или доход осужденного за 1-2 года) либо принудительные работы (не свыше 5 лет), либо даже лишение свободы (не свыше 6 лет со штрафом до 80000 рублей или в размере дохода за срок не более 6 месяцев либо без такового).

Понести эту ответственность может физическое лицо (обычное или ИП) либо руководитель должника-юр.лица, а равно его учредитель.

Другие виды неправомерных действий должника при банкротстве

Помимо фиктивного или преднамеренного банкротства, закон №127-ФЗ и ГК определяют ряд иных противоправных действий, совершаемых во время признания должника некредитоспособным. Судебная практика по делам о банкротстве физлиц богата увлекательными примерами. Наиболее распространенными схемами стали:

- сокрытие имущества или уничтожение (фальсификация) документов, позволяющих его выявить;

- неправомерное удовлетворение требований одного из кредиторов (группы кредиторов). Незадолго до процедуры банкротства должник договорился с кредитором о полном погашении задолженности, что привело к ущемлению прав остальных кредиторов;

- несвоевременная подача заявления о банкротстве гражданина или ИП. Законом определены случаи, когда должник обязан подать заявление о признании себя банкротом. При наличии признаков банкротства — долг больше полумиллиона, не исполнен в течение 3 месяцев, заемщик обязан признавать банкротство, а не накапливать долги или пытаться перезанять, чтобы переотдать;

- воспрепятствование деятельности арбитражного управляющего или невыполнение его законных указаний в рамках процедуры банкротства физ лица.Нарушением является отказ в предоставлении финуправляющему документов или доступа к банковским и электронным счетам, отказ в передаче банковских карт и иные действия, препятствующие исполнению финансовым управляющим его должностных обязанностей.

Как и фиктивное, либо преднамеренное банкротство ИП или физического лица, указанные правонарушения влекут за собой уголовную либо административную ответственность. Уголовная ответственность наступает в случае нанесения должником своими действиями крупного ущерба кредитору (кредиторам).

Как обезопасить себя от фиктивного банкротства

Фиктивное банкротство – манипуляции, позволяющие извлечь большую выгоду, чем простое признание банкротом.

Есть множество схем, позволяющих гражданину осуществить выдуманное банкротство. Например, гражданин договаривается с недобросовестной кредитной организацией о создании кредитной задолженности. Далее этот кредитор подает заявление о признании гражданина банкротом, что делает невозможным привлечение гражданина в качестве фиктивного банкрота.

Рассмотрим, как можно обезопасить себя:

- Сотрудничать только с проверенными юристами, с хорошей репутацией.

- Не соглашаться на «теневые» сделки.

- Проверять документы на ошибки и опечатки.

- Самостоятельно или при помощи компетентного специалиста проверить дело на наличие признаков фиктивности.

Согласно судебной практике, дела о фиктивном банкротстве открываются достаточно редко, поэтому следует принять меры для обеспечения собственной финансовой безопасности.

Судебная практика

Стоит отметить, что несмотря на кажущуюся очевидность преднамеренного банкротства в действиях должника, судебная практика по этому вопросу достаточно неоднозначная. Например, за длительный период банкротства юридических лиц только в 5% случаев от общего количества ходатайств управляющему удалось доказать факт преднамеренного банкротства. В остальных ситуациях суд счел доводы недостаточно весомыми, чтобы обвинить руководство компании в преднамеренном банкротстве. Это подтверждает тот факт, что доказать преднамеренность банкротства очень непросто.

А прецеденты доказанных дел о преднамеренном банкротстве физлица и вовсе единичны из-за того, что заявлять о финансовой несостоятельности гражданам разрешили недавно. Пока за выявление этого факта лицам только отказывали в получении статуса банкрота, другие санкции не следовали.

Таким образом, ФЗ-127 позволяет физическим лицам на законных основаниях получить освобождение от долгов. Но все попытки граждан преднамеренно привести свое финансовое положение к состоянию банкротства будут пресечены, а самого гражданина ожидают неблагоприятные последствия в виде административной или уголовной ответственности и сохранения за ними долгов. Для этого управляющему следует проанализировать финансовую ситуацию должника во временной динамике, проверить наличие признаков преднамеренного банкротства и составить по результатам проверки отчет.

Примеры из практики наших экспертов

В арбитражном суде проходило разбирательство по делу о несостоятельности гражданина, который имел значительный размер обязательств в виде алиментов и за месяц до подачи заявления о банкротстве подписал алиментное соглашение. Тем временем, гражданин имел постоянный доход, а соглашение по алиментам было подписано для того, чтобы по отношению к нему не было возбуждено исполнительное производство. Арбитраж посчитал, что поведение должника было недобросовестным: не были приняты меры по исполнению гражданином решения суда по выплате алиментов, он умышленно уклонялся от исполнения обязательств. Заявление о банкротстве принято не было.

Другой случай наглядно демонстрирует, как по причине противоправного поведения должника ему было отказано в освобождении от обязательств перед кредиторами. Должник скрыл от финансового управляющего наличие у него в собственности пяти единиц оружия, предоставив соответствующую информацию только по истечении полутора лет, когда был сделан соответствующий запрос в контролирующий орган. Оружие должник реализовал самостоятельно, и арбитражный суд не признал освобождение должника от дальнейшего исполнения обязательств.

Остается лишь добавить, что проверка фиктивных банкротств и обстоятельств наступления несостоятельности входит в список обязательных действий арбитража и управляющего, и напомнить, что действия, подпадающие под определение недобросовестных, наказываются различными санкциями, что зафиксировано в гражданском, административном и уголовном законодательстве. Вот почему потенциальному недобросовестному банкроту следует хорошенько взвесить все «за» и «против» и предусмотреть все возможные последствия, прежде чем пытаться обмануть своих кредиторов и при этом выйти сухим из воды.

Заключение

В отличие от простого банкротства фиктивное является сознательным отказом от имеющихся обязательств с укрытием материальных ценностей.

Как за любое другое мошенничество, за фальсификацию банкротства предусмотрено наказание, строгость которого зависит от нанесенного ущерба.

- https://zakonguru.com/bankrotstvo/yuridicheskix-lic/fiktivnoe-i-prednamerennoe.html

- https://www.topurist.ru/article/54126-fiktivnoe-prednamerennoe-bankrotstvo.html

- https://sibadvokat.ru/statiy/fiktivnoe-bankrotstvo

- https://fcbg.ru/prednamerennoe-bankrotstvo

- https://riafan.ru/1357341-tainoe-stanovitsya-yavnym-chem-grozit-fiktivnoe-bankrotstvo-i-v-kakih-sluchayah-dolzhniku-otkazyvayut-v-otkrytii-etoi-procedury

- https://forma-prava.ru/sudebnaya-praktika/fiktivnoe-i-prednamerennoe-bankrotstvo-czel-i-priznaki/

- https://bankrotstvo.expert/fizicheskih-lic/fiktivnoe.html

- https://spravochnick.ru/ekonomika_predpriyatiya/bankrotstvo/lozhnoe_bankrotstvo/

- https://bankrotstvo-lite.ru/bankrotstvo-yuridicheskih-lits/fiktivnaya-nesostoyatelnist-predpriyatiya/

- https://2lex.ru/prednamerennoe-bankrotstvo/

- https://zakonguru.com/bankrotstvo/fizicheskix-lic/prednamerennoe.html