- Какие иностранные организации должны встать на учет в качестве плательщика НДС?

- По каким услугам надо уплачивать НДС налоговым агентам

- Знаменитый «налог на Google»

- Если иностранная компания зарегистрировалась в качестве плательщика НДС, возникнет ли при работе с ней налоговое агентство?

- Когда при приобретении работ и услуг НДС исчисляется налоговым агентом?

- Правила применения вычета НДС, уплаченного за товар

- Правила применения вычета НДС, уплаченного за работы и услуги

- Как определить место реализации услуг (работ)?

- Когда платить?

- Порядок регистрации

- Когда исчислить?

- Что включить в декларацию по НДС?

- Особенности заполнения Раздела 2 декларации по НДС.

- Каков порядок оформления счета-фактуры?

- Налоговая отчетность

- Как заплатить агентский НДС в бюджет

- Налоговая декларация

- Каков срок составления счета-фактуры?

- Пример расчета НДС

- За чей счет уплачивается НДС

- От чего зависит, кто будет плательщиком НДС?

- Место реализации

- Механизм уплаты НДС, при котором компании РФ не являются налоговыми агентами

- Иностранный партнер и НДС: проблемы с вычетом

- Завязка

- Аргументы налоговиков

- Аргументы общества

- Позиция суда первой инстанции

- Еще аргументы общества

- Позиция апелляции

- Позиция ФНС о правилах применения вычета

- Заключение

Какие иностранные организации должны встать на учет в качестве плательщика НДС?

Все те, кто оказывает облагаемые услуги физическим лицам на территории России. Если компания реализует свою продукцию только организациям и ИП, она не должна регистрироваться на сайте ФНС в качестве иностранного плательщика НДС. В этом случае она не уплачивает налог самостоятельно — эти обязанности возникают у ее российских контрагентов.

По каким услугам надо уплачивать НДС налоговым агентам

Список электронных услуг достаточно широк, поэтому отменим наиболее актуальные для организаций и ИП:

1. Предоставление прав на использование программ для ЭВМ, баз данных через сеть Интернет, в том числе путем предоставления удаленного доступа к ним, включая обновления к ним. Сюда попадает покупка нелицензионных прав на программы у Microsoft, Apple, Google. McAfee и др. Следует обратить внимание на то, что покупка лицензионных прав НДС не облагается

2. Оказание рекламных услуг в сети Интернет, в том числе предоставление рекламной площадки. Под эту категорию попадает, например, реклама в Фейсбуке.

3. Оказание услуг по размещению предложений о приобретении (реализации) товаров (работ, услуг), имущественных прав в сети Интернет. Сюда относятся услуги систем онлайн-бронирования отелей, таких как Airbnb, Booking.сom и др., сервисы такси (Uber и др), торговые площадки (Amazon, eBay, Alibaba и т.п.).

4. Предоставление доменных имен, оказание услуг хостинга.

5. Оказание услуг по поиску и (или) представлению заказчику информации о потенциальных покупателях.

Знаменитый «налог на Google»

Именно так окрестили новый платеж на рынке. Его ввел закон № 224-ФЗ от 03.07.16, который соответствующим образом изменил Налоговый кодекс. Суть заключается в том, чтобы обложить НДС организации из иностранных государств, которые оказывают электронные услуги и продают цифровой контент в России. Таким образом правительство решило уравнять условия игры для отечественных и зарубежных компаний, ведь наши продавцы всегда платили НДС, а заграничные — нет.

Под «налог на Google» попали мировые гиганты: Microsoft, Apple, Booking, Uber, Facebook, ну и, понятное дело, сам Google. Эти и другие компании были обязаны зарегистрироваться в специальном разделе на сайте российской ФНС в качестве иностранных плательщиков НДС.

Российские же юридические лица и ИП, которые работают с иностранными плательщиками НДС, стали их налоговыми агентами. То есть они получили обязанность удержать с иностранной организации НДС, уплатить его в российский бюджет, а также отчитаться за это перед ФНС. С этим возникло немало вопросов, на основную часть из которых постараемся ответить далее.

Если иностранная компания зарегистрировалась в качестве плательщика НДС, возникнет ли при работе с ней налоговое агентство?

Такая компания будет выполнять обязанности налогоплательщика сама лишь по операциям с физическими лицами. В соответствии с пунктом 9 статьи 174.2 НК РФ, российские контрагенты таких организаций все равно обязаны выполнять роль налогового агента. Таким образом, для отечественных компаний и ИП не имеет никакого значения, зарегистрировался ли иностранный контрагент-плательщик НДС в качестве такового или нет. По операциям с ним в любом случае придется выполнять роль налогового агента.

Когда при приобретении работ и услуг НДС исчисляется налоговым агентом?

Налоговый агент по НДС обязан исчислить, удержать и уплатить в бюджет налог на добавленную стоимость при перечислении денежных средств иностранному партнеру (п.4 ст.173 и п.4 ст.174 НК РФ).

Если российская организация или ИП приобретает у иностранной компании работы или услуги, то обязанности налоговых агентов по НДС возникают при выполнении одновременно двух условий:

- Местом реализации таких услуг (работ) является территория РФ;

- Иностранные лица (налогоплательщики) не состоят на учете в налоговых органах в качестве налогоплательщиков.

Исключение составляют иностранные компании, зарегистрированные на сайте ФНС РФ в качестве плательщиков НДС при оказании «интернет-услуг» физическим лицам на территории РФ (п.4.6 ст. 83 НК РФ, п.2 ст.161 НК РФ). Перечень таких услуг приведен в п.1 ст.174.2 НК РФ.

При приобретении «интернет-услуг» российские покупатели не являются налоговыми агентами только в том случае, если услуги оказываются через обособленное подразделение иностранной организации, расположенное на территории РФ, т. е. когда иностранная компания «физически» зарегистрирована в российской налоговой инспекции.

Если же иностранная компания (нерезидент) зарегистрирована только на сайте ФНС РФ, организации и ИП, приобретающие у нее «интернет-услуги», до 1 января 2019 года, придется исполнять обязанности налогового агента по НДС (п.2 ст.161 и п.9 ст.174.2 НК РФ).

С 1 января 2019 года иностранная организация, оказывающая услуги в электронной форме, должна будет встать на учет на сайте ФНС РФ не только в случае оказания «интернет-услуг» физическим лицам, но и юридическим лицам (п.4.6 ст. 83 НК РФ в ред. Федерального закона от 27 ноября 2017 г. N 335-ФЗ с 01.01.2019). Т. е. с 01.01.2019 г. она сама будет уплачивать НДС в бюджет и предъявлять его своим покупателям.

Такие поправки внесены в ст. 161 и 174.2 НК РФ Федеральным законом от 27 ноября 2017 г. N 335-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации».

Таким образом, если работы (услуги) приобретаются у представительств иностранных компаний, зарегистрированных в налоговых органах на территории РФ, российский покупатель НЕ является налоговым агентом по НДС.

Если же работы и услуги приобретаются у компании — нерезидента, российская организация (или ИП), приобретающая такие услуги (работы) должна исполнять обязанности налогового агента по НДС, только в том случае, если местом реализации услуг (работ) является территория РФ.

Правила применения вычета НДС, уплаченного за товар

При соблюдении перечисленных выше условий, заявить к вычету НДС, уплаченный за иностранного поставщика товаров можно по итогам того периода, в котором уплачен налог в бюджет. Это установлено в п. 3 ст. 171, ст. 172 НК РФ, а также подтверждено Минфином России (письма от 23.10.2013 № 03-07-11/44418, от 13.01.2011 № 03-07-08/06). Уплата налоговым агентом НДС по товарам, приобретенным на территории России у иностранного юридического лица, производится равными долями не позднее 25-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом (письмо Минфина РФ от 01.11.2010 № 03-07-08/303, п. 1 ст. 174 НК РФ).

Пример

Российская организация «Эталон» 15 марта приобрела у иностранной компании SSD товары на сумму 360 000 руб. Оплата за товар перечислена 17 марта. По итогам 1-го квартала «Эталон» представила налоговую декларацию с отражением в ней суммы НДС к уплате в качестве налогового агента в размере 60 000 руб. (360 000 руб. × 20/120). Налог был перечислен в бюджет тремя равными платежами в размере 20 000 руб. в установленные сроки: 25 апреля, 25 мая и 25 июня. Следовательно, в декларации за 2-й квартал организация «Эталон» вправе заявить к вычету уплаченные в бюджет суммы НДС.

Правила применения вычета НДС, уплаченного за работы и услуги

По работам, услугам, которые приобретены на территории России у иностранных юридических лиц, не зарегистрированных в российских налоговых органах, НДС в бюджет перечисляется одновременно с оплатой работ (услуг) иностранному поставщику (абз. 2 п. 4 ст. 174 НК РФ). Поэтому заявить вычеты можно в этом же периоде. Это подтверждает Минфин России в письмах от 23.10.2013 № 03-07-11/44418, от 13.01.2011 № 03-07-08/06, 29.11.2010 № 03-07-08/334, от 05.03.2010 № 03-07-08/61.

Согласны с этим и суды (постановления ФАС Северо-Западного округа от 28.01.2013 по делу № А56-71652/2011, ФАС Московского округа от 29.03.2011 № КА-А40/1994-11, от 21.10.2010 № КА-А40/12967-10, ФАС Северо-Кавказского округа от 09.08.2010 № А32-21695/2008-46/378-34/283-2010-11/1).

В декларации по НДС за соответствующий налоговый период следует отразить одновременно:

- сумму налога, которая уплачена вместе с оплатой работ (услуг);

- сумму вычета по этой операции.

Как определить место реализации услуг (работ)?

Чтобы определить место реализации правильно, необходимо разобраться, каким документом пользоваться. А это зависит от того, с налогоплательщиком какого государства заключен договор.

Если партнером российской организации или ИП является налогоплательщик государств — членов ЕАЭС (Беларусь, Казахстан, Армения, Киргизия), то место реализации услуг (работ) нужно определить в соответствии с Приложением N 18 к Договору о Евразийском экономическом союзе от 29 мая 2014 года (далее — Протокол), поскольку международные договоры имеют приоритет перед нормами НК РФ (Ст.7 НК РФ).

В остальных случаях заключения договоров с иностранными партнерами место реализации услуг (работ) определяется в соответствии со ст.148 НК РФ.

Приведем несколько примеров определения места реализации услуг (работ) для целей НДС.

Для услуг, связанных с недвижимостью:

Место реализации услуг, связанных с недвижимостью (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов) определяется по месту ее нахождения.

Иными словами, если иностранная организация выполняет строительно-монтажные работы по строительству недвижимости на территории иностранного государства или сдает в аренду недвижимость, находящуюся за рубежом, то территория РФ не является местом реализации таких услуг, а значит российский заказчик или арендатор не является налоговым агентом по НДС (пп.1 п.1 и пп.1 п. 1.1 ст.148 НК РФ, п.2 и пп.1 п.29 Протокола).

Для услуг, связанных с движимым имуществом:

Место реализации услуг, связанных с движимым имуществом (в частности, монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание) определяется по месту нахождения имущества. Так, если, например, иностранная компания осуществляет ремонт оборудования (движимого имущества), находящегося на территории иностранного государства, то территория РФ не является местом реализации таких работ (пп.2 п.1.1 ст.148 НК РФ, пп. 2 п.29 Протокола).

Но если для ремонта оборудования специалисты иностранной компании выезжают к российскому клиенту и производят ремонт на территории РФ — у российского заказчика возникают обязанности налогового агента по НДС, поскольку местом реализации таких услуг будет территория РФ (пп.2 п.1 ст.148 НК РФ, пп. 2 п.29 Протокола).

Для услуг в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта:

Если фактически услуги оказываются на территории РФ, то местом их реализации является РФ (пп. 3 п.1 ст.148 НК РФ, пп.3 п.29 Протокола). И наоборот. Например, при проведении обучения за рубежом у российского покупателя обязанностей налогового агента по НДС не возникает.

Для услуг иностранного перевозчика (НЕ налогоплательщика ЕАЭС):

Местом реализации таких услуг будет являться территория РФ только в случае, если пункт отправления и пункт назначения находятся на территории РФ, т. е. если с иностранным перевозчиком заключен договор на перевозку груза по территории РФ. Исключение составляют услуги по перевозке пассажиров и багажа, оказываемых иностранными лицами не через постоянное представительство этого иностранного лица (пп.4.1 п.1, пп.5 п.1.1 ст.148 НК РФ).

Но если договор перевозки заключен с налогоплательщиком государства — члена ЕАЭС, местом реализации будет считаться территория этого государства ЕАЭС. Т. е. заключая договор на перевозку грузов с налогоплательщиком Беларуси, Казахстана, Армении или Киргизии, российская организация не должна исполнять обязанности налогового агента по НДС, независимо от маршрута пути такого перевозчика (пп.5 п.29 Протокола).

Место реализации многих услуг (работ) определяется «по покупателю», т. е. местом их реализации является территория РФ, если покупатель — российский налогоплательщик. Так, российская организация или ИП станет налоговым агентом по НДС, если приобретает у иностранной компании услуги по передаче, и предоставлению патентов и лицензий, консультационные, юридические, бухгалтерские, аудиторские, инжиниринговые, рекламные, маркетинговые услуги, услуги по обработке информации, в т. ч. через Интернет. (пп.4 п.1 ст.148 НК РФ и пп.4 п. 29 Протокола).

Также «по покупателю» определяется место реализации услуг по передаче прав на программы ЭВМ, в т. ч. через Интернет (пп.4 п.1 и п.2 ст.148 НК РФ и пп.4 п. 29 Протокола). Т. е. если российская организация или ИП приобретает у иностранной компании права на программы ЭВМ, местом реализации таких услуг является территория РФ.

Для услуг иностранных посредников (агентов, комиссионеров):

Территория РФ не является местом реализации услуг таких посредников, реализующих или оказывающих содействие в реализации товаров (работ, услуг) российских компаний или ИП, а также приобретающих для российского комитента или принципала товары (работы, услуги) от своего имени. Соответственно при приобретении таких услуг российский комитент или принципал не будет исполнять обязанности налогового агента по НДС (п.2 ст.148 НК РФ, пп.5 п.29 Протокола).

Документами, подтверждающими место выполнения работ (оказания услуг), являются (п.4 ст.148 НК РФ, п.30 Протокола):

- контракт, заключенный с иностранным лицом;

- документы, подтверждающие факт выполнения работ (оказания услуг).

Когда платить?

При приобретении работ или услуг налоговый агент должен исчислить и уплатить в бюджет НДС при перечислении денег иностранной компании (Письмо Минфина России от 21.01.2015 N 03-07-08/1467), т. е.:

- при перечислении предварительной оплаты и (или)

- при оплате уже оказанных услуг (выполненных работ).

Исчисленный и удержанный НДС налоговый агент, приобретающий услуги (работы), должен перечислить в бюджет одновременно с выплатой (перечислением) денежных средств при работе с иностранными партнерами.

Причем банк, обслуживающий налогового агента, не вправе принимать от него поручение на перевод денежных средств в пользу указанных налогоплательщиков, если налоговый агент не представил в банк также поручение на уплату налога с открытого в этом банке счета при достаточности денежных средств для уплаты всей суммы налога (п.4 ст.174 НК РФ).

Порядок регистрации

Процедура регистрации иностранных исполнителей «электронных» услуг, оказывающих эти услуги юридическим и физическим лицам (равно как и иностранных посредников, признаваемых налоговыми агентами в соответствии с пунктом 3 статьи 174.2 Налогового кодекса РФ) в соответствии с п. 4.6 ст. 83 Налогового кодекса РФ будет осуществляться до 15 февраля 2019 года налоговыми органами на основании заявления о постановке на учет.

Причем, в соответствии с пунктом 5.1 статьи 84 Налогового кодекса РФ подать заявление (форма КНД 1113414, Приложение N 1к приказу ФНС России от 12.12.2016 № ММВ-7-14/677) необходимо в течение месяца (не позднее 30 календарных дней) со дня начала предоставления услуг, определенных статьей 148 Налогового кодекса РФ.

Заявление в налоговый орган иностранный исполнитель услуг (налоговый агент) может представить через представителя, по почте заказным письмом или по Интернету через официальный сайт ФНС России без применения усиленной квалифицированной электронной подписи.

В течение 30 дней со дня получения заявления и необходимых документов налоговый орган поставит иностранного поставщика услуг (налогового агента) на учет и в этот же срок направит ему уведомление о данном факте.

Когда исчислить?

Налоговая база определяется как сумма дохода от реализации этих услуг с учетом российского НДС (п.1 ст.161 НК РФ). Ставка НДС — 18/118 (п.4 ст.164 НК РФ).

Как правило, иностранные компании не включают в стоимость своих услуг (работ) сумму российского НДС, делая оговорку, что их стоимость не включает косвенные налоги, уплачиваемые в соответствии с законодательством РФ. В этом случае, чтобы определить налоговую базу по НДС налоговому агенту нужно увеличить стоимость, указанную в договоре на сумму НДС, т. е. начислить 18% сверх стоимости услуг (работ).

Также можно поступить, если о российском НДС (косвенном налоге) вообще нет упоминания в иностранном контракте (Письма Минфина России от 05.06.2013 N 03-03-06/2/20797, от 08.09.2011 N 03-07-08/276, от 04.02.2010 N 03-07-08/32, Постановление Президиума ВАС РФ от 03.04.2012 N 15483/11).

Пример: в договоре установлено, что стоимость услуг составляет 100 евро без учета НДС. В таком случае сумма дохода от реализации, с которой налоговому агенту придется удержать НДС, составит 118 евро (100 евро + 100 евро x 18%).

Если расчеты с иностранной компанией производятся в иностранной валюте, налоговую базу по НДС в рублях нужно определить по курсу ЦБ РФ, действующему на дату оплаты услуг, работ (на дату фактического осуществления расходов) (п. 3 ст. 153 НК РФ, Письмо Минфина России от 21.01.2015 N 03-07-08/1467).

Налоговый агент по НДС при исчислении налога должен составить счет-фактуру с учетом требований пп. 5 и 6 ст. 169 НК РФ (абз. 2 п. 3 ст. 168 НК РФ). Несмотря на то, что срок выставления счета-фактуры для налогового агента нормами НК РФ не установлен, сделать это лучше в течение пяти календарных дней считая со дня перечисления денег иностранному партнеру (предварительной оплаты или оплаты принятых на учет услуг (работ).

Так считают налоговые органы (Письмо ФНС России от 12.08.2009 N ШС-22-3/634@@) — данный документ размещен на официальном сайте ФНС России в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами»)).

При приобретении работ и услуг в «агентском» счете-фактуре нужно указать:

в строке 5 — номер и дату «платежки» на перечисление НДС в бюджет. (п. п. «з» п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 (далее Правила заполнения счета-фактуры и Постановление N 1137 соответственно).

в строках 2 и 2а — полное или сокращенное наименование и место нахождения иностранца-продавца согласно договору, заключенному с иностранным контрагентом (абз. 2 пп. «в», абз. 2 пп. «г» п. 1 Правил заполнения счета-фактуры).

в строке 2б (ИНН/КПП продавца) ставится прочерк (абз. 2 пп. «д» п. 1 Правил заполнения счета-фактуры).

Остальные показатели счетов-фактур заполняются в обычном порядке. Единственное, что еще необходимо помнить — ставка НДС у налоговых агентов 18/118. Поэтому если российский покупатель-налоговый агент самостоятельно рассчитал налоговую базу по НДС, добавив сверх стоимости услуг 18%, в графе 7 счета-фактуры нужно указать расчетную налоговую ставку 18/118 (п. 4 ст. 164 НК РФ), а в графе 9 — стоимость услуг с учетом НДС. В графе 5 указывают стоимость оплаченных услуг без учета НДС (разность граф 9 и 8) (См. также письмо ФНС России от 12.08.2009 N ШС-22-3/634@).

Выставленный счет-фактуру нужно зарегистрировать в книге продаж, в том квартале, когда возникла обязанность по уплате НДС (т. е. в день перечисления денег иностранному партнеру), независимо от даты его выставления (п. п. 2 п.3 и п. 15 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением N 1137, Письмо Минфина России от 16.12.2015 N 03-07-11/73742). При заполнении книги продаж в графе 2 «Код вида операции» нужно указать код «06» (Приказ ФНС России от 14.03.2016 N ММВ-7-3/136@).

Что включить в декларацию по НДС?

Налоговые агенты —плательщики НДС сдают в налоговый орган обычную декларацию по НДС, включая в нее раздел 2 «Сумма налога, подлежащая уплате в бюджет, по данным налогового агента». Раздел 2 Декларации заполняется отдельно по каждому иностранному лицу. Налоговый вычет «агентского» НДС отражается в строке 180 раздела 3 налоговой декларации.

Налоговые агенты, не являющиеся налогоплательщиками НДС, тоже обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по НДС в срок не позднее 25-го числа месяца, следующего за истекшим кварталом, в котором была перечислена оплата (абз. 2 п. 5 ст. 174 НК РФ).

Причем, декларацию можно представить в бумажной форме (п. 5 ст. 174 НК РФ), хотя на практике такая декларация вызывает удивление у налоговых инспекторов.

Налоговые агенты, НЕ являющиеся налогоплательщиками НДС (применяющие УСН, ЕСХН, ЕНВД, ПСН, а также освобожденные от исполнения обязанностей налогоплательщика в соответствии со статьями 145 и 145.1 НК РФ) заполняют в декларации по НДС титульный лист и раздел 2 декларации. При отсутствии показателей для заполнения раздела 1 декларации в его строках ставятся прочерки.

При этом в титульном листе по реквизиту «по месту нахождения (учета)» указывается код «231» (п.3 Порядка заполнения налоговой декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Понятно, что «агентские» счета-фактуры, составленные при перечислении оплаты иностранному партнеру, у плательщиков НДС должны быть отражены в Разделе 9 декларации по НДС (данные из книги продаж), а при принятии это налога к вычету — в Разделе 8 декларации (данные из книги покупок).

А обязан ли неплательщик НДС, применяющий спецрежимы, например «упрощенку», включать в декларацию по НДС Раздел 9 декларации (данные из книги продаж)?

Формально такой обязанности нет. Как уже упоминалось, Порядок заполнения декларации требует от таких налоговых агентов включить в декларацию только титульный лист, Раздел 1 и Раздел 2 (п.3 Порядка заполнения налоговой декларации). Кроме того, несмотря на то, что все налоговые агенты, приобретающие работы или услуги у иностранных партнеров обязаны выставлять счета-фактуры (п.3 ст.168 НК РФ), обязанность вести книгу продаж установлена только для налогоплательщиков НДС (п.3 ст.169 НК РФ).

Таким образом, по мнению автора, у «спецрежимников», исполняющих обязанности налогового агента по НДС нет обязанности вести книгу продаж и заполнять Раздел 9 декларации по НДС. Но многие эксперты считают иначе. Официальных разъяснений нам найти не удалось.

Одно можно сказать точно: налоговые органы не будут предъявлять претензий, если налоговый агент-неплательщик НДС включит в декларацию по НДС «лишний» раздел 9 и отразит в нем выставленный «агентский» счет-фактуру.

Особенности заполнения Раздела 2 декларации по НДС.

Налоговый агент, приобретающий работы (услуги) у иностранного партнера, должен отразить в декларации по НДС только те суммы (налоговую базу), которые перечислил иностранному партнеру. При этом в строке 060 отражается сумма НДС, подлежащая уплате в бюджет налоговым агентом (п.37.6 Порядка заполнения декларации).

В строке 070 отражается код операции, осуществляемой налоговыми агентами. Код 1011713 указывают налоговые агенты, которые приобретают у иностранных организаций так называемые «интернет-услуги», т.е. услуги, указанные в п.1 ст.174.2 НК РФ (размещение рекламы в сети «Интернет», предоставление прав на использование программ через сеть «Интернет», поддержка сайтов и др.) (Приложение N 1 к Порядку заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@).

А все остальные «обычные» налоговые агенты, т.е. приобретающие работы и услуги НЕ относящиеся к «интернет-услугам» указывают код 1011712 -при расчетах с иностранной компанией денежными средствами, а при безденежных расчетах — код 1011711.

Каков порядок оформления счета-фактуры?

Напомним, что порядок ведение счетов-фактур утвержден постановлением Правительства № 1137 от 26.12.11.

Налоговые агенты оформляют счет-фактуру сами себе. В поле «Продавец» необходимо указать название иностранного контрагента (взять из договора, инвойса). Аналогичным образом заполняется поле «Адрес». Вместо ИНН/КПП ставится прочерк, а в графе 7 указывается расчетная ставка НДС 18/118. Остальные поля заполняются, как обычно.

Обратите внимание! Цена указывается в рублях! Сумма, полученная в валюте, должна быть пересчитана по курсу ЦБ на день оплаты.

Налоговая отчетность

Налогоплательщики (в том числе являющиеся налоговыми агентами), а также лица, указанные в пункте 8 статьи 161 и пункте 5 статьи 173 Налогового кодекса РФ, обязаны представить в налоговые органы по месту своего учета соответствующую налоговую декларацию по установленному формату в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

Формы налоговой отчетности утверждены Приказом Федеральной налоговой службы от 27 сентября 2017 г. N СА-7-3/765@ «Об утверждении формы и формата представления налоговой декларации по косвенным налогам (налогу на добавленную стоимость и акцизам) на территорию Российской Федерации с территории государств — членов Евразийского экономического союза в электронной форме и порядка ее заполнения».

При оказании электронных услуг резидентом РК или любой другой иностранной компанией резиденту РФ, местом реализации которых в соответствии с положениями Налогового кодекса РФ, приложения № 18 к Договору о ЕАЭС признается территория РФ, иностранная компания ( в том числе и резидент РК) представляет за квартал форму КНД 1151088 (Приложение N 1 к приказу ФНС России от 27.09.2017 г. N СА-7-3/765@.

Таким образом, казахстанским компаниям, которые оказывают резидентам РФ электронные услуги, следует пройти регистрацию в ФНС РФ для исчисления и уплаты НДС с суммы оказанных электронных услуг и при оказании услуг следует учитывать тот факт, что сумма НДС, уплаченного в бюджет РФ, не будет относиться в зачет на территории РК, так как не соответствует условиям отнесения НДС в зачет, установленным статьей 400 Налогового кодекса РК.

Так же, к сожалению, данная сумма не будет относиться на вычеты при исчислении налогооблагаемого дохода казахстанской компании в РК.

Данная сумма будет списываться за счет чистого дохода компании-резидента РК.

Как заплатить агентский НДС в бюджет

НДС при покупке электронных услуг налоговый агент должен перечислять в бюджет в день оплаты за услуги иностранному контрагенту. Банкам запрещено принимать платежные документы на оплату услуг без одновременного представления платежек на уплату НДС в бюджет. Такие правила установлены п.4 ст.174 НК РФ.

И тут возникает еще одна проблема при работе с компаниями, которые самостоятельно удерживают комиссию: для таких ситуаций нет отдельной нормы в главе 21 НК РФ, т.е. платить надо в день удержания контрагентом своей комиссии. Но ведь налоговый агент может и не знать эту дату и поэтому не исполнить свои обязанности в срок. Что может привести к начислению пеней и даже налоговым санкциям по ст.123 НК РФ. Кроме того, комиссия иностранной фирмой может сниматься каждый день и не по одному разу, каким образом это отслеживать для уплаты НДС? Ответа Налоговый кодекс не содержит.

При перечислении НДС в бюджет следует обратить внимание на статус плательщика. Ни в коем случае не надо ставить 01, только 02 (налоговый агент). КБК по агентскому НДС такой же, как и у обычного — 182 1 03 01000 01 1000 110.

Налоговая декларация

За агентский НДС необходимо отчитаться. Налогоплательщики НДС просто добавляют в свою обычную декларацию по налогу раздел 2. Организациям и ИП, находящимся на спецрежимах и не являющимся плательщиками НДС придется сдавать дополнительную отчетность – декларацию по НДС. При этом им разрешено сдавать отчет в бумажном виде.

Налоговые агенты, не являющиеся налогоплательщиками НДС,сдают декларацию в следующем составе: титульный лист, раздел 1 и раздел 2.

Каков срок составления счета-фактуры?

Поскольку в Налоговом кодексе не содержится никаких специальных указаний, то срок составления счета-фактуры при работе с иностранными компаниями берется стандартный — 5 рабочих дней с даты реализации. Правда, иногда бывает не совсем понятно, как эту дату определить. Еще одна проблема связана с большим количеством операций.

Например, это актуально для тех, кто работает с Uber. Система удерживает свою комиссию, а остаток суммы переводит российскому контрагенту. При каждом удержании комиссии отечественный партнер должен оформлять счет-фактуру. Однако в день может быть совершено несколько поездок. А это резко увеличивает «бумажную» нагрузку.

Пример расчета НДС

Налог определяют, как соответствующую расчетной ставке в размере 16,67% процентная доля налоговой базы (п. 5 ст. 174.2 НК РФ в новой редакции Закона от 03.08.2018 № 303-ФЗ).

Обратимся к конкретному примеру расчета налога по НДС.

Налог можно рассчитать применяя общую для налога ставку 20% (20/120).

Цена продажи 100 рублей /120*20=16,67 руб . НДС к уплате 16,67 руб.

Ситуация

Резидент РК реализует в е 2019 году резиденту РФ электронные услуги, оборот по реализации которых облагается НДС на территории РФ.

Стоимость услуг 20 000 рублей. Оплата произведена авансом в размере 100%.

Как рассчитать сумму налога, подлежащую уплате в бюджет?

Разъяснение

В 2019 году резидент РК должен будет уплатить в ФНС РФ НДС с суммы оказанных резиденту РФ услуг.

Исчисление НДС будет произведено:

(20 000/120)*20 = 3333,33 рубля

Или

20000*16,67%= 3334,00 рубля (сумма выше за счет округления процентной ставки).

Таким образом, сумма НДС к уплате составляет 3333,33 рубля.

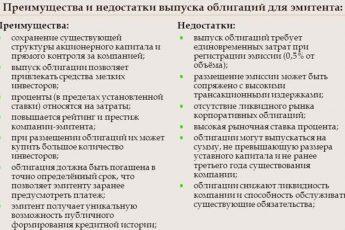

Если при оказании резидентом РК услуг в электронной форме оплата (частичная оплата) за услуги поступила, начиная с 01.01.2019, то имеют место следующие особенности:

| Ситуация | Ставка НДС | Как исчислять |

| Услуги в электронной форме оказаны до 01.01.2019 | 18% |

НДС в том числе= 18/118= 15,25% Оборот* 15,25% = НДС к уплате |

| Электронные услуги оказаны начиная с 01.01.2019 | 20% |

НДС в том числе= 20/120= 16,67% Оборот * 16,67% = НДС к уплате |

В этом случае в соответствии с пунктом 9 статьи 174.2 Налогового кодекса РФ (данный пункт утрачивает силу с 01.01.2019 года) обязанности по исчислению и уплате в бюджет НДС пока исполняет покупатель — резидент РФ, признаваемый налоговым агентом.

Если оплата (частичная оплата) получена резидентом РК до 01.01.2019 в счет оказания услуг в электронной форме — начиная с указанной даты, исчислять НДС резиденту РК не нужно из-за не вступивших в силу налоговых изменений.

Счета-фактуры, книги покупок и продаж, журнал учета полученных и выставленных счетов-фактур при оказании электронных услуг иностранными компаниями не составляются в соответствии с пунктами 2, 3.2 статьи 169 Налогового кодекса РФ. Согласно Федеральному закону от 27.11.2017 года № 335-ФЗ, статья 171 НК РФ дополнена пунктом 2.1, на основании которого после 01.01. 2019 г, вычетам подлежат суммы НДС предъявленные налогоплательщику при приобретении электронных услуг у иностранной компании, состоящих на учете в налоговых органах, должны соблюдаться необходимые для вычета требования:

- Договора и (или) расчетный документ с выделением суммы НДС и указанием ИНН и КПП иностранной компании.

- Документы на перечисление оплаты, включая сумму НДС иностранной компании.

За чей счет уплачивается НДС

То, что НДС платит конечный потребитель, хорошо известно. Поэтому при расчетах с физлицами иностранные фирмы поступили просто – добавили налог. И мы, оплачивая покупки в том же Google Play или Apple store, теперь платим больше, чем граждане других стран.

Однако у налоговых агентов, которые должны удерживать НДС, всё не так просто. Прежде всего, не всегда возможно НДС удержать, да и сумма контракта зачастую не содержит оговорок об удержании налога. Поэтому налоговому агенту приходится платить за счет собственных средств.

Такой позиции придерживается Минфин и её подтвердил ВАС в Постановлении Президиума от 03.04.2012 N 15483/11. По мнению судей, «вне зависимости от условий заключенного с иностранным лицом договора неисполнение российской организацией, состоящей на учете в налоговых органах, обязанности по удержанию НДС из выплачиваемых контрагенту средств не освобождает ее от обязанности исчислить этот налог и уплатить его в бюджет».

Если организация уплачивает НДС за счет собственных средств, налог считается по расчетной ставке 18/118. Это следует из п.1 ст.161 НК РФ.

От чего зависит, кто будет плательщиком НДС?

Если у иностранной компании есть представительство или филиал в России, выплатой НДС занимается она.

НДС платит российская компания, являющаяся налоговым агентом, если:

- Приобретает товары, оплачивает услуги или работы иностранной компании.

- У этой компании в РФ нет представительства или филиала.

- Место реализации относится к России.

- Данная услуга или товар облагаются НДС.

Эти правила указаны в 161-й статье НК.

Место реализации

Отдельно стоит упомянуть о том, как вычисляется место реализации, поскольку здесь возможны сложности. Для товаров показатель зависит от того, где он находился во время отгрузки. Если в России, то местом реализации считается она.

Как определять место реализации услуг, сказано в 148-й статье НК. Всегда относятся к РФ работы и услуги, связанные с обслуживанием и развитием компании, то есть:

- передача патентов, лицензий и т. п.;

- бухгалтерские и аудиторские услуги;

- реклама и маркетинг;

- предоставление персонала;

- юридические консультации;

- разработка программного обеспечения и обработка информации;

- аренда любого имущества, за исключением транспорта и недвижимости.

Для остального место может определяться по тому, где :

- фактически были проведены работы (или оказаны услуги);

- находилось имущество, с которым они связаны;

- находился и был перевезён груз.

Механизм уплаты НДС, при котором компании РФ не являются налоговыми агентами

Иностранная компания должна самостоятельно уплачивать НДС, если в Росси зарегистрированы:

- представительство;

- отделение;

- филиал.

Филиал и представительство обязательно проходят аккредитацию в Регистрационной палате. С этого момента они имеют право вести предпринимательскую деятельность.

Подача деклараций и уплата необходимых налогов происходят по месту нахождения филиала. Как и российские компании, электронные имеют право предоставлять её в электронном или бумажном виде.

НДС оплачивается на тех же основаниях, что и для организаций РФ.

После окончания налогового периода (квартала) подаётся декларация. С этим необходимо успеть до 20-го числа следующего месяца.

Объектом налогообложения будет реализация услуг, товаров и работ на территории России. Ставка налога – 18% (для льготных случаев – 10%).

Этот налог выплачивается тремя равными частями.

Если у иностранной компании в России есть представительство, филиал или отделение, она уплачивает налоги согласно налоговому законодательству, в том числе НДС. Если же он не имеет возможности их платить, за неё это делает сотрудничающая российская компания – налоговый резидент.

Иностранный партнер и НДС: проблемы с вычетом

Завязка

Общество 22.04.2015 представило первичную декларацию по НДС за I квартал 2015 года с указанием суммы налога, подлежащего уплате в бюджет, в размере 1 564 592 руб.

Спустя три года (27.03.2018) общество подало уточненную декларацию по НДС за I квартал 2015 года с суммой налога к возмещению в размере 9 419 843 руб. Но налоговый орган отказал в получении дополнительной суммы налогового вычета.

Аргументы налоговиков

В ходе камеральной проверки налоговики установили, что в состав заявленных обществом вычетов входили суммы НДС, уплаченные им в период до I квартала 2015 года.

В силу п. 3 ст. 171 и п. 2 ст. 172 НК РФ суммы уплаченного в качестве налогового агента НДС по сделкам, совершенным с иностранным контрагентом, подлежат принятию к вычету в том же периоде, в котором уплачен налог. Следовательно, в проверяемую уточненную декларацию за I квартал 2015 года обоснованно были включены вычеты только по операциям, совершенным в соответствующий период. Все иные вычеты, включенные в декларацию по более ранним операциям, подлежали отражению в периодах, соответствующих уплате налога.

Иными словами, общество пропустило трехгодичный срок для возмещения «входного» НДС, указанный в п. 2 ст. 173 НК РФ.

Аргументы общества

По итогам годовой инвентаризации за 2017 год общество выявило не заявленные ранее к вычету суммы НДС, внесенные им в бюджет в качестве налогового агента при оплате IT-услуг, приобретенных в 2013 — 2015 годах у иностранных контрагентов, не состоящих на налоговом учете в РФ.

Все эти услуги были приняты обществом к учету с оформлением необходимых первичных документов. Так как в перечисленных договорах в составе цены сумма НДС предусмотрена не была, общество самостоятельно определяло налоговую базу для его исчисления, увеличивая стоимость приобретаемых услуг на сумму налога на день принятия услуги к учету.

НДС, уплаченный обществом в качестве налогового агента по приобретенным у иностранных контрагентов услугам, был отражен в налоговых декларациях, счетах-фактурах и фактически перечислен в бюджет. А вот непосредственно сами услуг иностранных партнеров были оплачены только в I квартале 2015 года.

В связи с обнаруженными обстоятельствами общество 27.03.2018 подало уточненную налоговую декларацию.

Позиция суда первой инстанции

По общему правилу в соответствии с п. 1 и 2 ст. 161 НК РФ при реализации товаров, работ, услуг, местом реализации которых является территория РФ, налогоплательщиками-иностранцами, не состоящими в РФ на налоговом учете, налоговая база определяется как сумма дохода от реализации этих товаров, работ, услуг с учетом налога. Налоговая база определяется налоговыми агентами отдельно при совершении каждой операции по реализации на территории РФ.

Налоговыми агентами признаются компании и ИП, приобретающие на территории РФ товары, работы, услуги у иностранных лиц, не состоящих на учете в налоговом органе на территории РФ. Налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет соответствующую сумму НДС независимо от того, исполняют ли они обязанности налогоплательщика, связанные с исчислением и уплатой налога.

Момент определения налоговой базы в рассматриваемой ситуации устанавливается по правилам пп. 1 и 15 п. 1 ст. 167 НК РФ: им является день отгрузки (передачи) товаров, работ, услуг, имущественных прав.

В пункте 4 ст. 173 НК РФ приведен порядок исчисления суммы налога, подлежащего уплате налоговыми агентами. При реализации товаров, работ, услуг, указанных в ст. 161 НК РФ, сумма налога, подлежащая уплате в бюджет, исчисляется и уплачивается в полном объеме, как правило, налоговыми агентами, названными в ст. 161 НК РФ.

На основании п. 3 ст. 171 НК РФ вычетам подлежат суммы налога, уплаченные в соответствии со ст. 173 НК РФ налоговыми агентами, указанными в п. 2, 3, 6, 6.1 и 6.2 ст. 161 НК РФ, а также исчисленные налоговыми агентами, указанными в п. 8 ст. 161 НК РФ. Право на такие вычеты имеют покупатели — налоговые агенты, которые являются плательщиками НДС.

Еще аргументы общества

Налогоплательщика такое решение суда не устроило, что вполне предсказуемо.

Общество указало, что оно, являясь в рассматриваемых правоотношениях налоговым агентом, правомерно заявило вычет по оказанным иностранным лицом услугам только после их оплаты. Все условия для принятия «агентского» НДС к вычету были выполнены обществом только в I квартале 2015 года — после оплаты услуг.

До оплаты услуг, принятых к учету, права на вычет у налогоплательщика нет. В силу п. 4 ст. 174 НК РФ действующее в момент подачи уточненной налоговой декларации правовое регулирование устанавливало, что возникновение у налогового агента права на применение вычета обусловлено соблюдением совокупности двух условий, одно из которых — фактическая оплата услуг иностранного налогоплательщика или погашение задолженности перед ним по иным основаниям.

Следовательно, налоговый период для налогового агента должен исчисляться с момента удержания НДС с налогоплательщика, то есть с момента оплаты услуг иностранного партнера. Применение налоговым агентом вычета без уплаты НДС невозможно.

Позиция апелляции

Действительно, на основании п. 4 ст. 174 НК РФ НДС уплачивается налоговым агентом одновременно с выплатой (перечислением) денежных средств иностранному лицу, не состоящему на российском налоговом учете и оказывающему указанные услуги.

В соответствии с п. 3 ст. 171 НК РФ вычетам подлежат суммы НДС, уплаченные налоговыми агентами при приобретении товаров, работ, услуг, используемых для операций, признаваемых объектами обложения НДС. При этом согласно п. 1 ст. 172 НК РФ такие вычеты осуществляются на основании счетов-фактур и документов, подтверждающих фактическую уплату НДС в бюджет.

Таким образом, налог можно зачесть в том же периоде, в котором он был перечислен в бюджет. Налоговый агент имеет право отразить в одной налоговой декларации начисление и вычет НДС по доходам иностранного юридического лица.

В силу п. 1.1. ст. 172 НК РФ налоговые вычеты, указанные в п. 2 ст. 171 НК РФ, могут быть заявлены в налоговых периодах в пределах трех лет после принятия на учет приобретенных налогоплательщиком на территории РФ товаров, работ, услуг, имущественных прав.

Согласно п. 1 ст. 44 НК РФ обязанность по уплате налога возникает, изменяется и прекращается при наличии оснований, установленных НК РФ. Уплата налога в бюджет при отсутствии правовых оснований рассматривается как переплата.

В подпункте 5 п. 1 ст. 21 НК РФ сказано, что налогоплательщик имеет право на своевременный зачет или возврат сумм излишне уплаченных налогов. При этом каких-либо ограничений в применении данного права для налоговых агентов НК РФ не предусматривает. Возврат переплаты налоговому агенту должен осуществляться по правилам ст. 78 НК РФ.

Общество не отрицало, что НДС в бюджет по рассмотренным операциям был перечислен им при отсутствии правовых оснований; возможностью его возврата или зачета оно не воспользовалось.

А вот применение вычетов по НДС является правом налогоплательщика и носит исключительно заявительный характер. Это право может быть реализовано при соблюдении требований, приведенных в гл. 21 НК РФ, и не предусматривает каких-либо исключений для налогового агента.

Общество самостоятельно внесло в бюджет НДС до наступления срока выполнения указанной обязанности за счет собственных средств, а не одновременно с выплатой денежных средств иностранному контрагенту. Однако данное обстоятельство не свидетельствует о том, что право на вычет НДС в соответствии с установленным порядком у общества возникло только после оплаты услуг, оказанных иностранным партнером.

В силу ст. 171 и 172 НК РФ для предъявления к вычету сумм НДС, уплаченных поставщикам, налогоплательщику необходимо документально подтвердить факты приобретения активов, их принятия на учет и использования в операциях, подлежащих обложению НДС. Вычеты налога по операциям на внутреннем рынке осуществляются независимо от фактической уплаты сумм НДС поставщикам. Налоговое законодательство не связывает право на налоговый вычет с моментом исполнения гражданско-правовых отношений по оплате услуг контрагенту.

Таким образом, у общества право на вычет НДС возникло до 2015 года, поэтому оно могло заявить налог к вычету в течение трех лет после окончания налогового периода, в котором возникло право на вычет. Но этот срок истек.

Позиция ФНС о правилах применения вычета

Завершая разъяснения о периоде вычета НДС, уплаченного налоговым агентом за иностранца, не можем не отметить, что у ФНС России собственное, отличное от вышеприведенного, мнение по этому вопросу. Она утверждает, что заявлять такой вычет следует всегда в налоговом периоде, следующем за периодом уплаты НДС, независимо от того, что приобрел налоговый агент — товары или работы (услуги) (письма ФНС России от 07.09.2009 № 3-1-10/712@, от 07.06.2008 № 3-1-10/81@). В то же время налоговые органы при вынесении решений по результатам проверок должны руководствоваться сложившейся арбитражной практикой (письмо ФНС России от 14.09.2009 № 3-1-11/730), которая, в свою очередь, признает правомерность отражения вычета в декларации того периода, в котором НДС был уплачен в бюджет.

Заключение

Мы рассмотрели типичные вопросы, однако есть и такие, ответить на которые не представляется возможным.

О некоторых упоминалось выше — это взаимодействие с организациями, которые самостоятельно удерживают комиссию. Как узнать дату ее удержания, как составлять документы и уплачивать НДС в бюджет с каждого факта взимания комиссионных платежей? Особенно учитывая то, что они могут осуществляться по десятку в день.

Другой вопрос — что делать с бухгалтерской «первичкой»? Например, с актом оказанных услуг. Не каждого иностранного контрагента удастся убедить в необходимости составить этот документ, ведь они работают по собственным правилам. Это подтверждается практикой — обычно иностранцы предоставляют лишь инвойс, и все, больше никакой «первички»! Будет ли этого достаточно для налоговый службы? Официальная позиция ведомства по этому поводу неизвестна.

Еще одна сложность — ситуации возникновения двойного налогообложения. Например, компания Uber заявляла том, что самостоятельно платит налоги за всех клиентов — физических лиц, юридических лиц и ИП. В связи с этим ФНС разъяснила территориальным органам, что они не должны в таком случае требовать оплату НДС у агента (Письмо № СД-4-3/12602@ от 30.06.2017). В службе также задумались о том, что нужно подправить механизм взимания НДС с иностранных компаний. Но опять же, как российскому партнеру узнать, заплатил ли иностранный контрагент сам НДС или нет?

Несмотря на эти вопросы, НДС для иностранных интернет-компаний введен и требует исполнения российскими агентами своих обязанностей. Надеемся, что все оставшиеся проблемы будут урегулированы в течение ближайшего времени.

- https://kontursverka.ru/stati/nds-inostrannyx-internet-kompanij-rukovodstvo-dlya-agentov-v-voprosax-i-otvetax

- https://www.klerk.ru/buh/articles/465182/

- https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/nds-pri-importe-rabot-i-uslug/

- https://nalog-nalog.ru/nds/nalogovyj_agent_nds/kak_nalogovomu_agentu_prinyat_k_vychetu_nds_pri_priobretenii_tovarov_rabot_uslug_u_inostrannogo_prodavca/

- https://www.klerk.ru/buh/articles/482615/

- https://zakonguru.com/nalogi-2/nds/obekt/dlya-inostrannyh-kompaniy.html

- https://www.klerk.ru/buh/articles/498910/