- Кому и зачем нужен индивидуальный инвестиционный счет

- В чем особенность инвестиционных вкладов в Сбербанке

- История компании

- Финансовые показатели

- Особенности инвестиционного вклада

- Доходность и условия

- Возможность досрочного расторжения

- Страховые случаи

- Дополнительные опции

- Получение налогового вычета по НДФЛ

- О программах для инвестирования

- Биржевой брокер «Сбербанк»

- Начало работы

- Главные преимущества брокера «Сбербанк»

- Условия и тарифы Сбербанка по ИИС

- Процедура оформления инвестиционного депозита

- Необходимые документы

- Способы открытия счета

- Мобильное приложение

- Сбербанк Онлайн

- Как пополнить торговый счет

- Как получить налоговый вычет

- Как закрыть инвестиционный депозит

- Какие готовые стратегии предлагает Сбербанк

- Накопительная — в облигации

- Доходная — российские акции

- Плюсы и минусы брокера

- Часто задаваемые вопросы

- Можно ли перевести ИИС в Сбербанк из другой компании?

- Как часто разрешается пополнять счет?

- Можно ли частично вывести активы с ИИС?

- Заключение

Кому и зачем нужен индивидуальный инвестиционный счет

ИИС — это разновидность брокерского счета с льготным налогообложением. Такой способ инвестировать появился на российском рынке в 2015 году с тем, чтобы привлечь на фондовый рынок новых игроков. По сути, инвестсчет — это возможность попробовать себя в купле-продаже ценных бумаг, но на более мягких условиях. Вот в чем заключается особенность ИИС:

- Налоговые резиденты получают с инвестсчета вычеты двух типов. Можно вернуть 13% от суммы, зачисленной на ИИС, либо можно не платить с полученного дохода НДФЛ.

- Есть существенное ограничение. Чтобы получить налоговый вычет, надо держать счет открытым минимум три года.

- На одного человека — один инвестсчет. Если попытаться отрыть два ИИС одновременно, налоговая не позволит получить вычет.

- В течение трех лет, пока открыт счет, с него нельзя выводить средства. Но можно перейти к другому брокеру или управляющему.

- ИИС — государственная инициатива. Поэтому валютой счета выступают исключительно российские рубли.

Востребован ли такой вариант вложений? Однозначно, да. По информации Московской биржи, только в 2020 году количество инвестсчетов выросло на 46,3% и достигло 2,4 млн. Всплеск интереса россиян к инвестициям объясняется просто: привычные депозиты — низкодоходны, и с 2021 года будут дополнительно налогооблагаться. Поэтому вкладчики идут на фондовый рынок — за большей выгодой для своего бюджета.

В чем особенность инвестиционных вкладов в Сбербанке

Такой тип вклада отличается от обычного депозита.

Простой вклад — это заранее оговоренная доходность, а инвестиционный — позволяет иногда получить намного больше ожидаемого. Но предопределить подобное невозможно, поэтому такой вид вложения средств считается более рисковым.

Это происходит следующим образом:

- гражданин приходит в банк, изъявляет желание сделать инвестицию;

- ему на выбор предлагают одну из трех перспективных программ, в которые можно вложить средства;

- после заключения соответствующего договора и перевода денег средствами занимается профессиональная команда, работающая в направлении развития выбранной программы;

- когда работа по ней завершена, инвестор получает обратно свои вложения с доходом.

Риск заключается в том, что программа может не сработать с предполагаемой эффективностью. В этом случае дополнительных денег не будет.

История компании

Компания «СберБанк» создана в 1991 г. в форме публичного акционерного общества.

В 2000 г. компания получила лицензию на осуществление брокерской деятельности.

В 2000 г. компания «СберБанк» получила лицензию на осуществление на осуществление дилерской деятельности.

В 2000 г. «СберБанк» получил лицензию на осуществление депозитарной деятельности.

Финансовые показатели

На 30.09.2020. размер уставного капитала составляет 320,3 млн. руб.

На 30.09.2020. компания демонстрирует прибыль в размере 552,8 млн. р.

Число активных клиентов на ноябрь 2020 г. составляет 227 тыс.

Особенности инвестиционного вклада

Реализация такого вида вклада происходит в форме страхования жизни. То есть он совмещает в себе функции депозита и страхового договора, действующего параллельно с соглашением об инвестиционном вложении.

Все инвестиционные средства граждан защищаются Сбербанком. Даже если запущенная программа не оправдает себя, гражданин получит свои деньги обратно в полном объеме. Возврат происходит вне зависимости от убытков самого банка.

Решив сделать инвестиции, вкладчик должен осознавать, что такое инвестиционный вклад в Сбербанке, как он работает.

Доходность и условия

Схема работы инвестиций для физических лиц заключается в следующем:

- инвестор (вкладчик) вносит сумму на счет;

- предварительно он решает, какой объем этих денег он готов предоставить для рисковой части, которая пойдет на развитие новой программы;

- остальная часть денег называется гарантийной;

- после размещения средств на счете управляющая компания, т. е. Управление активами Сбербанка, вкладывает гарантийную часть денег в облигации и вклады;

- срок действия инвестиционного вклада — от 3 лет;

- в течение этого срока инвестору начисляется часть прибыли, соответствующая размерам рисковой части;

- по окончании действия соглашения инвестор получает свои деньги вместе с накопившейся прибылью.

Открывается инвестиционный счет на следующих условиях:

- деньги в отечественной валюте;

- сумма — от 1000 до 1000000 (в рублях), дополнительные взносы — от 10000, за год счет может пополняться не более чем на миллион;

- минимальный срок — от 3 лет;

- доходность определяется активностью команды, которой поручено развитие данной программы.

Средний доход по инвестициям — 10-12%. Поскольку при этом осуществляется страхование инвестора, то часть дохода идет на оплату страховых платежей.

При переводе денег на счет онлайн минимальная сумма 50000, дополнительные взносы — от 10000. Годовое пополнение не превышает 1000000.

При этом вкладчик может действовать самостоятельно, выбирая любые ценные бумаги на основании собственных аналитических выкладок. Есть также возможность использовать материалы аналитических отделов банка. Для этого открывается брокерский счет.

Второй вариант — это воспользоваться знаниями и опытом управляющих, предоставляемых банком.

В этом случае инвестору не придется самостоятельно вникать в тонкости фондовых операций, т. к. все будет делать компания.

Возможность досрочного расторжения

Расторгать договор невыгодно, т. к. предусмотрен штраф. Полученный к этому времени доход остается в пользу банка.

Размеры штрафа зависят от нескольких факторов:

- условия программы страхования;

- срок инвестирования.

Поэтому следует инвестирование в Сбербанке рассматривать как долговременный процесс и рассчитывать деньги соответственно.

Условия расторжения прописываются в соглашении. Получить обратно свои деньги можно начиная со второго года действия договора. Максимальный возврат происходит при вложениях от 400000.

Страховые случаи

При получении травмы, наступлении заболевания или иного варианта страхового случая инвестору выплачивается страховка в соответствии с условиями соглашения. В этом случае сроки инвестирования не учитываются, выплата может составлять до 100% внесенной суммы. Итоговая сумма формируется соответственно внесенным средствам.

Дополнительные опции

Инвестор, открывший вклад, может воспользоваться дополнительными опциональными преимуществами:

- Поменять фонд. Если собственные расчеты и детальное рассмотрение предлагаемых программ дают возможность предположить больший доход в другой программе, допускается замена. Вся полученная до этого момента прибыль остается на счете.

- Зафиксировать полученный доход. Если в какой-то момент на счете уже появилась сумма, ее можно сохранить. После этого она не уменьшится, даже если доходность программы понизится.

- Зафиксировать вручную. Накопленные дивиденды увеличивают сумму вклада, что повышает прибыль в перспективе.

- Автопилот. Вкладчик заранее указывает показатели, при которых происходит автоматическая фиксация дохода.

- Получить часть дохода. При некоторых обстоятельствах полученный к некоторому моменту доход выдается вкладчику досрочно.

- Увеличить сумму вклада. Регулярно внося деньги, можно увеличивать сумму на инвестиционном счете.

Пользоваться опциями можно в любое время через интернет-банкинг или мобильное приложение. Для проведения перечисленных действий по своему счету нужно знать номер договора.

Получение налогового вычета по НДФЛ

Налоговые отчисления можно вернуть , т. к. инвестиции — это особый вид вложений, для которых предусмотрены налоговые льготы.

По законодательству гражданин, оформивший добровольное медицинское страхование, может вернуть 13% от вложенной суммы при условии официального трудоустройства и легального дохода.

Возвращать деньги можно в соответствии с выбранным типом счета инвестиции:

- С вычетом ежегодно. Удобно, если есть возможность выплачивать НДФЛ с дохода от работы. Максимальная сумма к возврату — 52000 руб. При этом права на полученные вычеты сохраняются только при условии функционирования счета не менее 3 лет. Если счет закрывается раньше, то придется вернуть все налоги и выплатить пеню.

- Доходы вычитаются за 3 года. В этом случае верхнего предела суммы возврата нет. Идеальный вариант при торговле ценными бумагами.

Документы на налоговый вычет оформляются самостоятельно.

О программах для инвестирования

Большая часть вложенного капитала — гарантийная, является доходной и вкладывается в активы, позволяющие получить прибыль вне зависимости от финансовой ситуации в стране.

Такими являются:

- депозиты в Сбербанке и других надежных финансовых организациях;

- облигации федерального займа;

- корпоративные облигации.

Остальные средства вкладываются в действующие идеи — инвестор выбирает, куда пойдут его деньги и какого рода счет он откроет в Сбербанке.

Они могут быть следующими:

- Новые технологии. Деньги вкладываются в развивающиеся компании, осуществляющие разработку и внедрение инновационных идей. Капитал защищен.

- Глобальный фонд облигаций. Деньги инвестируются в ценные бумаги мирового рынка. 85% актива составляют акции и облигации надежных компаний, остальные — в компании менее богатые.

- Потребительский рынок США. Вклады работают на развитие компаний, выпускающих товары широкого потребления путем приобретения акций. Колебания на валютном рынке могут предоставить дополнительные возможности для получения прибыли.

В случае неудачных операций с деньгами предполагается возвращение вложенного.

Биржевой брокер «Сбербанк»

В последние годы среди россиян наметилась определенная тенденция к поиску инструментов для получения пассивного дохода. Некоторых потребителей не устраивают условия банковских вкладов по причине невысокой прибыли, поэтому они стараются найти другой способ преумножения личного капитала. Одним из методов можно назвать такую систему, как брокер «Сбербанк», разработанную лидером финансового сектора России. На сегодняшний день организация выступает в данной отрасли в роли посредника между инвестором и биржей, на которой происходят торги.

Специалисты отмечают, что в настоящее время комиссии за обслуживание и проведение сделок значительно упали из-за высокой конкуренции за привлечение клиентов и их капитала, что сыграло на руку инвесторам. При этом многие организации снизили минимальный порог входа на рынок, что также привлекло значительную часть аудитории. Однако вам необходимо учитывать, что для работы в данной сфере нужны соответствующие знания, иначе риск потерять вложенные средства довольно высок. И в этом случае у вас два способа решения такой задачи: узнать, проводит ли банк обучающие уроки в вашем регионе, или же записаться на специализированные курсы.

Начало работы

Первый этап – регистрация. Чтобы стать пользователем такой системы, как брокер «Сбербанк», вам предстоит сделать несколько шагов:

- Открыть счет;

- Перевести средства;

- Установить приложение для ведения сделок.

С помощью данной программы вы сможете проводить торговые операции и следить за колебанием курсов в режиме реального времени. При этом необязательно присутствовать в офисе – сегодня практически все операции осуществляются онлайн. А требуемые копии документов можно отправить в электронном формате. Однако при заполнении анкеты нужно внимательно проверять все пункты, в том числе касающиеся личных сведений, – любые ошибки могут повлечь за собой различные проблемы. После прохождения данной процедуры вам предоставляют доступ:

- к фондовому рынку (акции российских и зарубежных компаний);

- к иностранной валюте (Forex);

- к государственным или корпоративным облигациям;

- к фьючерсам и опционам;

- к ETF-фондам.

Далее вам следует определиться с инструментами, на которых вы планируете зарабатывать с помощью брокера от «Сбербанка». Грамотным решением станет выбор той сферы, которая вам больше знакома, – так вы сможете снизить определенную долю риска. Приложение дает клиентам возможность попробовать свои силы в демо-режиме – это поможет понять механизм работы рынков с помощью виртуальных сделок. Также данный сервис позволит контролировать все операции в режиме онлайн и познакомит с готовыми решениями от аналитиков.

Наиболее популярные инвестиционные инструменты:

- Облигации брокера «Сбербанк». Предназначены для потребителей, которые не готовы рисковать личными средствами, но хотят получать стабильный доход. В этом случае выплаты производятся по окончании срока обращения.

- Готовые решения. Такой вариант отлично подходит новичкам – здесь бесплатно размещены лучшие идеи от опытных аналитиков. При этом вы сможете выбрать линию с разными степенями риска – низким, средним и высоким. Их основное отличие – в уровне получаемой прибыли.

- Корпоративные и государственные облигации. В данном случае установлена фиксированная доходность, а брокер «Сбербанк» гарантирует выкуп бумаг в конце срока обращения. По каждому инструменту предоставляют купон – обязательная выплата владельцу некоторого процента в качестве прибыли.

Таким образом, принимать решение следует из личных возможностей – как финансовых, так и интеллектуальных (знания, навыки, опыт).

Прежде чем выбрать тот или иной инструмент, вам предстоит изучить размер комиссий и сборов, в том числе за вывод средств. При работе на российских рынках установлены довольно низкие фиксированные платежи, что очень удобно. Но если вы хотите работать с зарубежными вложениями, следует учитывать размеры различных взносов за финансовые и торговые операции.

Следующий важный аспект – страхование счета. Несмотря на малое количество банкротств российских брокеров, Правительство планирует сделать данный аспект обязательным на территории РФ, что также повысит надежность вложений.

Главные преимущества брокера «Сбербанк»

Ниже мы подробно рассмотрим достоинства организации, которые привлекают клиентов по всей стране.

- Безопасность. Как нам прекрасно известно, данный банк – один из самых надежных в России. Это качество распространено на все виды инструментов, включая ОФЗ и корпоративные облигации, которые приносят стабильный и гарантированный доход.

- Простое оформление. Открытие счета в брокерской системе «Сбербанка»– простая и быстрая процедура. Далее вы отмечаете интересующие вас рынки и выбираете один из двух тарифов (оба бесплатные) – «Инвестиционный» или «Самостоятельный». За скачивание торгового терминала и его использование отдельная оплата не предусмотрена.

- Отсутствие дополнительных платежей. Здесь не установлены комиссии за снятие наличных или абонентская плата. Это означает, что вам необязательно ежедневно или с другой периодичностью проводить торговые операции.

Еще один плюс «Сбербанка» – огромное количество отделений по всей стране, в отличие от большинства биржевых посредников.

Условия и тарифы Сбербанка по ИИС

В Сбербанке открывают обычные инвестсчета и счета с доверительным управлением. Если вы выбираете второй вариант, то де-факто заключаете договор с УК — Управляющей компанией Сбербанка. Что это дает на практике:

ИИС с самостоятельным управлением. В этом случае Сбербанк выступает обыкновенным брокером — агентом, через которого покупаются и продаются ценные бумаги. При этом сам инвестор решает, в какие активы вложить деньги, и сам проводит сделки. Такие инвестсчета дешевле в обслуживании.

ИИС с доверительным управлением (ДУ). Со своей стороны инвестор выбирает стратегию — с высоким или низким риском, преобладанием определенного актива в портфеле и т.д. Но дальше все сделки по счету проводит управляющий — финансовый аналитик. От инвестора ничего не требуется, но за ДУ нужно отдельно платить вознаграждение.

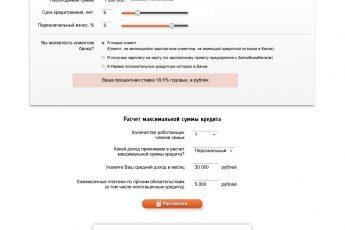

Полный перечень тарифов внушителен: активы можно покупать на разных рынках, где действуют свои комиссии, и в рамках различных стратегий. Но в самом общем виде условия по ИИС такие:

Условия ИИС в Сбербанке

Срок действия

Минимум 3 (три) года

Первоначальный взнос

- от 10 000 руб. в Сбербанк Онлайн,

- от 50 000 руб. в Сбербанк Управление активами

- от 90 000 руб. в отделения Сбербанка

Дополнительные взносы

От 10 000 руб.

Комиссия за сделки

От 0,018 до 1,5%

Процедура оформления инвестиционного депозита

Инвестиционный вклад оформляется только лично в некоторых отделениях Сбербанка. Удаленно это сделать нельзя.

Инвестор выбирает один из способов, предлагаемых банком:

- проведение инвестиции с брокерского счета

- инвестирование с помощью управляющего, предоставляемого банком.

Чтобы сделать инвестиции в Сбербанке, нужно:

- подобрать подходящее отделение;

- посетить его, при себе иметь паспорт;

- выбрать фонд, в который будет вложена рисковая доля капитала;

- заключить с банком соглашение.

При этом в зависимости от стратегии, которой намерен придерживаться вкладчик-инвестор, он действует разными способами:

- Брокерский индивидуальный инвестиционный счет — перевести на него деньги от 1 тыс. до 1 млн и вложить их:

- в облигации Сбербанка (безопасный и доходный способ с низким риском);

- в любые акции и другие активы фондового рынка;

- в готовые инвестиционные разработки.

- Открыть один инвестиционный счет с доверительным управлением — удобный способ для тех, кто сам не обладает достаточными знаниями. Отличается высокой ликвидностью активов, а также качеством управления средствами, которое обеспечивает команда Сбербанка.

- Воспользоваться минимально рисковой стратегией «Накопительная».

Деньги переводятся на счет любым удобным способом, вносятся наличными. После заключения договора клиенту предоставляются данные для использования Сбербанка Онлайн, внести деньги можно удаленно позже. Управление счетом осуществляется также онлайн.

Рекомендуется предварительно получить подробную консультацию, для чего можно воспользоваться любым способом связи со специалистами:

- по телефону горячей линии по России;

- по номеру для звонков из другой страны;

- по обратной связи — для этого нужно оставить заявку.

Необходимые документы

В отличие от оформления кредита, для открытия ИИС не нужен особый пакет документов: Сбербанк не будет присваивать кредитный рейтинг или связывать с работодателем. С собой достаточно взять:

- Паспорт;

- СНИЛС.

Уже на месте сотрудник Сбербанка выдаст персональную анкету и приложения к ней, договор об открытии брокерского счета, таблицу с кодами и акт их приема-передачи (для подтверждения операций по инвестсчету). О том, что ИИС открыт, сообщат в sms и уведомлении в личном кабинете.

Способы открытия счета

Чтобы открыть брокерский счет, не обязательно посещать офис Сбербанка. Сделать это можно онлайн через мобильное приложение или в личном кабинете «Сбербанк Онлайн» на компьютере.

Рассмотрим оба варианта.

Мобильное приложение

Если Вы пользуетесь услугами Сбербанка (к примеру, имеете дебетовую пластиковую карту), то у Вас наверняка есть мобильное приложение. В любом случае его легко установить из Google Play или App Store.

Раньше процесс открытия счета в приложении Сбербанк состоял из 8 шагов. Сегодня эта процедура максимально упрощена и состоит всего из 3 этапов.

Для начала находим раздел «Инвестиции и пенсии», нажимаем на значок «+», выбираем «Брокерский счет» и «Открыть».

В этом же разделе Вы увидите другие предложения от банка:

- паевые фонды,

- пенсионные продукты,

- доверительное управление,

- накопительное страхование и др.

Если хотите самостоятельно управлять своими инвестициями, то просто проигнорируйте эти разделы и выбирайте «Брокерский счет».

В новом окне еще раз нажимаем «Открыть счет».

Алгоритм дальнейших действий:

Первой появляется вкладка, где нужно выбрать тариф, установить тумблер в нужное положение, указав, являетесь ли Вы налоговым резидентом РФ, а также выбрать страну рождения. Обратите внимание: предлагается два тарифа: Инвестиционный (он стоит по умолчанию) и Самостоятельный. Ниже я проведу обзор условий по обоим из них.Следующий шаг — проверка контактных данных (номера телефона и адреса электронной почты) и выбор карточного счета для вывода средств.На завершающем этапе предлагается дополнительно открыть ИИС (индивидуальный инвестиционный счет). При этом Вы должны подтвердить, что не имеете открытого ИИС в другой компании, либо обязуетесь закрыть его в ближайшие 30 дней (это основные условия открытия индивидуального инвестиционного счета). Напомню, что ИИС дает право на получение налогового вычета до 52 тысяч в год.

Далее Вы подтверждаете всю указанную ранее информацию (тариф, номер телефона, почту, счет для вывода), ставите галочку напротив соглашения с условиями и нажимаете «Подтвердить».

После этого останется лишь дождаться смс об открытии счета, установить приложение Сбербанк Инвестор и пополнить счет.

Сбербанк Онлайн

Если Вам удобнее пользоваться компьютером, можно открыть брокерский счет в личном кабинете Сбербанк Онлайн и в последствии совершать торговые операции через платформу QUIK.

С ребрендингом Сбербанка личный кабинет стал доступен в двух вариантах: со старым дизайном и с новым. Использовать в данный момент можно как первый, так и второй. Для переключения есть специальная кнопка.

Чтобы открыть брокерский счет в «старом» варианте личного кабинета, нужно выбрать вкладку «Прочее» и далее — «Брокерское обслуживание».

Но после этого Вас все равно перенаправят в новую версию кабинета, а потому дальнейшие инструкции будут одинаковыми.

В новом дизайне Сбербанка Онлайн открытие счета происходит через раздел Инвестиции в левой колонке меню, далее – «Брокерское обслуживание».

Пошаговый алгоритм:

- Нажимаем «Открыть брокерский счет».

- Далее предлагается выбрать рынок. Фондовый и валютный стоят по умолчанию и их нельзя отключить. Напротив Срочного можно поставить галочку, и тогда Вам будет доступна торговля фьючерсами и опционами. Если Вы совсем новичок, то лучше пока обойтись без этого.

- Выбрать тарифный план (Инвестиционный или Самостоятельный). В отличие от мобильного приложения здесь сразу дается пояснение к каждому тарифу, что очень удобно.

- Указать счет для вывода средств.

- Дать согласие на размещение свободных ценных бумаг (овернайт). Услуга подразумевает, что в ночное время Ваши акции и облигации могут передаваться в долг другим клиентам брокера для получения дополнительной прибыли. Данное мероприятие имеет свои риски, а потому стоит подумать, соглашаться ли на него. Для отказа нужно поставить галочку напротив «Не размещать».

- Указать, хотите ли Вы использовать заемные средства для фондового рынка. Новичкам бы не советовал ставить галочку без предварительного изучения темы маржинальной торговли.

- Согласиться или отказаться от открытия индивидуального инвестиционного счета. При открытии ИИС у Вас будет два счета – брокерский и индивидуальный инвестиционный. Если захотите пользоваться только ИИС, чтобы потом получать налоговые льготы, то на брокерском просто оставляйте нулевой баланс. Комиссии при неиспользование брокерского счета не взимаются.

- Выбрать цель открытия брокерского счета – сохранить или получить дополнительный доход.

- Выбрать страну рождения, подтвердить паспортные данные, налоговое резидентство, мобильный телефон и электронную почту.

- На завершающем этапе подтвердить заключение договора путем проставления галочек и нажать «Подписать заявление».

В течение ближайших 1-2 дней Вы получите смс-сообщение об открытии брокерского счета и соответствующее письмо на электронную почту.

После этого можно будет пополнить счет и приступать к совершению операций на бирже.

Как пополнить торговый счет

Рассмотрим порядок действий на примере мобильного приложения:

- Выбираем вкладку «Инвестиции и пенсии» и далее – счет, который необходимо пополнить. В нашем случае это брокерский счет.

- Выбрать рынок, указать сумму и карту, с которой произойдет пополнение.

- Нажать кнопку «Пополнить счет».

Денежные средства поступают на брокерский счет в течение нескольких секунд.

Как получить налоговый вычет

Главное преимущество ИИС перед обыкновенным брокерским счетом — налоговые льготы двух типов. Разбираемся, как их получить:

- Зарегистрироваться на сайте ФНС, если не сделали этого раньше. Через личный кабинет удобно подавать декларации и делать платежи.

- Получить неквалифицированную электронную подпись. Заменяет подпись под документами, которая ставится собственноручно.

- Подготовить необходимые документы. Понадобятся справка 2-НДФЛ, скан договора обслуживания в Сбербанке и подтверждение зачисления средств на ИИС*.

- Заполнить декларацию 3-НДФЛ.

- Отправить заявление на налоговый вычет по ИИС.

- Дождаться, когда ФНС рассмотрит декларацию и перечислит деньги — это может занять несколько дней.

*Как подтвердить зачисление средств на ИИС Сбербанка? Если вы пополняли инвестсчет наличными, то нужен приходной кассовый ордер. Если перечисляли с банковского счета — платежное поручение. Если деньги пришли на ИИС с другого брокерского счета, то к декларации приложите платежное поручение и отчет брокера.

Как закрыть инвестиционный депозит

Досрочное расторжение инвестиционного соглашения невыгодно и сопровождается убытками. Если по сложившимся обстоятельствам все же приходится забрать средства, то сделать это можно, лично написав заявление. Нужно указать причину этого действия.

Доход, полученный к этому моменту, будет израсходован на оплату банковских услуг. Вложенные средства вернутся полностью, если деньги находились на счете не менее 2 лет. При сумме вклада до 400 тысяч рублей возрастает вероятность возвращения неполной суммы вложений.

По окончании срока действия соглашения счет закрывается, если владелец вложения примет решение забрать деньги.

Какие готовые стратегии предлагает Сбербанк

ИИС с готовой стратегий сейчас пользуется в Сбербанке наибольшей популярностью. Причины понятны: счет с ДУ не требует от инвестора каких-то особых компетенций — нужно просто выбрать стратегию, а дальше все сделают эксперты. Количество и содержание стратегий в Сбербанке постоянно меняются (те, что перестали действовать, отправляются в архив). Ниже рассмотрим только актуальные стратегии.

Накопительная — в облигации

Безопасная стратегия для инвесторов, которые не хотят рисковать. Подключив такую, вы не заработаете много, но с высокой долей вероятности убережете свои накопления и даже приумножите.

- Вложения стратегии — в гособлигации крупнейших компаний РФ.

- Инвестиции в облигации — через покупку инвестиционных паев ПИФ.

- Цель — получить доходность выше депозитной за счет купонного дохода, роста курсовой стоимости, а также оперативного управления портфелем.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С момента запуска в середине 2019 года стоимость всех портфелей, управляемых в рамках стратегии, выросла на 7,16%. Прирост доходности за первое полугодие 2020 — 3,93%. Эти показатели лучше депозитных, а это значит, что держатели ИИС как минимум не проиграли от того, что пришли на фондовый рынок.

Доходная — российские акции

Эта стратегия — высокорисковая. Рассчитана на клиентов, которые хотят не просто сохранять капитал, а активно его приумножать.

- Вложения стратегии — в акции крупнейших компаний РФ с достаточной ликвидностью и высокими темпами роста.

- Инвестиции в акции — через покупку биржевых паевых инвестиционных фондов (БПИФ), или ETF.

- Цель — получить существенный прирост капитала.

- Подойдет инвесторам старше 18 лет с уровнем дохода от 50 000 руб. и тратами — до 50 000 руб.

Что насчет доходности? С конца 2018 года стоимость портфелей, управляемых в рамках этой стратегии ДУ, выросла на 26,17%. Рост доходности за апрель-сентябрь 2020 — 9,16%. Ни один банк не сможет предложить такие показатели по своим вкладам.

Доходность стратегии

Помните, что в плюс к инвестиционному доходу по ИИС полагаются налоговые вычеты. Но есть и расходы: комиссия брокеру, вознаграждению управляющему и т.д. Поэтому доход по инвестсчету стоит рассчитывать совокупно — с учетом всех льгот и расходов за обслуживание.

Плюсы и минусы брокера

Преимущества Сбербанка:

- Неоспоримая надежность. Вы можете быть уверенными в том, что брокер не обанкротится.

- Возможность открыть счет удаленно через интернет (сейчас такая возможность есть и у других брокеров, например у Тинькофф или Финам).

- Низкая комиссия на тарифе Самостоятельный.

- Отсутствие платы за обслуживание счета.

- Есть возможность пользоваться платформой QUIK.

- Отсутствие минимальной суммы пополнения. Торговать можно хоть с 500, хоть с 1000 рублей.

- Пополнение брокерского счета без комиссий с карты Сбербанка.

- Все налоги за Вас платит брокер, поскольку Сбер выступает налоговым агентом.

Недостатки:

- Отсутствие биржевого стакана, что вынуждает дополнительно пользоваться другими источниками данных.

- Нет компьютерной версии торговой платформы. Осваивать сложный функционал площадки QUIK хочется не всем.

- Отсутствует доступ к Санкт-Петербургской бирже, поэтому покупать многие ценные бумаги иностранных компаний через Сбербанк не получится.

- величина доходов непредсказуема;

- при неблагоприятной ситуации на рынке доходность инвестиции может быть даже отрицательной, хотя вклад будет возвращен полностью, т. к. деньги клиента защищены на 100%;

- расторжение договора крайне невыгодно;

- вклад в привычном смысле слова не застрахован.

Чтобы снизить риск крупных финансовых потерь, рекомендуется принять во внимание несколько рекомендаций:

- не изменять программу слишком часто — нередко вкладчики выводят деньги из фондов прямо перед подъемом;

- фиксация дохода сразу после получения снижает эффект капитализации;

- доллары более выгодны, чем рубли;

- отношение к инвестиции как к страховке снижает слишком большие ожидания.

Нужно спокойно относиться к кратковременным уходам вклада в минус. Это долгосрочный вид вложения, который может претерпевать колебания.

Часто задаваемые вопросы

ИИС — это разновидность счетов, которая существует на финансовом рынке и конкретно в Сбербанке не более пяти лет. Ниже Bankiros.ru разъясняет моменты, которые чаще всего вызывают у потенциальных инвесторов недопонимание.

Можно ли перевести ИИС в Сбербанк из другой компании?

Да, особых ограничений нет: можно переводить ИИС из других банков, брокеров и управляющих компаний. Но нужно проделать следующий алгоритм:

- Откройте новый ИИС в Сбербанке — через офис УК, одно из отделений или мобильное приложение (личный кабинет).

- Обратитесь в банк или брокерскую компанию, где открыли старый счет, и инициируйте вывод денежных средств.

- Используйте новые реквизиты — по ним ваши деньги будут зачислены на ИИС, открытый в Сбербанке.

- Когда деньги уйдут, закройте старый счет — это важно сделать в течение 30 дней.

- Финальный этап — убедитесь, что за вами теперь числится только один, новый счет.

Почему последний шаг важен? Если налоговая обнаружит, что за клиентом числится два ИИС, в вычете автоматически откажут — это сведет к нулю всю доходность инвестиций. Еще учитывайте: на ИИС с доверительным управлением в Сбербанк можно перевести только деньги, не активы. Если на старом счету есть ценные бумаги, их придется реализовать перед переходом в новую УК.

Как часто разрешается пополнять счет?

Вносить деньги на ИИС можно бесчисленное количество раз, но с одним условием: за год счет не должен пополняться более чем на 1 000 000 рублей. Если клиент все-таки превысит лимит, Сбербанк вернет деньги

Можно ли частично вывести активы с ИИС?

Нет, нельзя. Если попытаться вывести активы частично, банк расторгнет договор, а клиент потеряет право на налоговые вычеты. Это ограничение не только Сбербанка: по условиям государства, в прицнипе любой ИИС должен действовать не менее трех лет. Вывести активы раньше этого срока — полностью или частично — означает автоматически ликвидировать свой счет. Если же инвестор до истечения трех лет воспользовался вычетом, но при этом закрыл ИИС, ему придется вернуть деньги — всю сумму вычета + заплатить пени.

Заключение

Инвестиционный вклад в Сбербанке — это способ вложения денег, сочетающий в себе доходность и надежность. Средства, размещенные на счете, гарантированно защищены, даже в случае полной неудачи владелец счета получит свою сумму обратно.

- https://bankiros.ru/wiki/term/kak-otkryt-iis-v-sberbanke

- https://www.banki.ru/investment/brokers/sberbank/

- https://irecommend.ru/content/moi-opyt-investitsii-okolo-dvukh-let-kakie-sovershil-oshibki-kak-poluchit-garantirovannyi-do

- https://strategy4you.ru/vklad/investicionnyj-vklad-v-sberbanke.html

- https://zen.yandex.ru/media/investbro/otkrytie-brokerskogo-scheta-v-sberbanke-poshagovaia-instrukciia-i-tarify-5f9943b2baf78e79e74e9314