- Можно ли взять ипотеку пенсионеру

- Виды недвижимости, приобретаемой по ипотеке

- Приобретение квартиры по ипотеке

- Покупка земельного участка или строящегося дома

- Приобретение готовой загородной недвижимости

- Условия получения ипотеки пенсионерам

- Необходимые документы на ипотеку для пенсионера

- Требования

- Кому одолжат охотнее?

- Виды ипотечного кредитования для пенсионеров

- По семейной программе

- Беспроцентная ипотека

- Без первоначального взноса – трудно, но возможно

- Для трудоустроенных и безработных пожилых людей

- Неработающим

- Работающим

- Под залог недвижимости

- Для военных пенсионеров

- Пенсионер в роли созаемщика

- Советы как взять ипотеку пенсионеру

- Какие банки дают ипотеку пенсионерам

- Ипотека пенсионерам в Сбербанке

- Требования к заемщику

- Документы, необходимые для оформления

- Процентная ставка

- Ипотека пенсионерам в Россельхозбанке

- Требования к заёмщику

- Документы, необходимые для оформления

- Процентная ставка

- Ипотека пенсионерам в ВТБ

- Требования к заёмщикам

- Документы, необходимые для оформления

- Процентная ставка

- Что собой представляет обратная ипотека

- Как пенсионеру увеличить шанс получения ипотеки

- Совет 1. Привлеките созаемщика

- Совет 2. Предоставьте залог

- Совет 3. Устройтесь на работу

- Страхование ипотечного кредита

- Обязательное страхование – лучший способ защититься в будующем

- Дополнительное страхование – навязывают большинство банков

- Плюсы

- Минусы

- Преимущества и недостатки ипотечного кредита для пенсионеров

- Отзывы об ипотеке для пенсионеров

- Советы для пенсионеров, которые хотят взять ипотеку в Сбербанке

- Часто задаваемые вопросы

- Какой должен быть доход для получения ипотеки в Сбербанке?

- Можно ли взять вторую ипотеку не погасив первую в Сбербанке?

- Какой процент первоначального взноса по ипотеке в Сбербанке?

- Выводы

- Заключение

Можно ли взять ипотеку пенсионеру

На сегодняшний день все банки и другие финансовые учреждения предлагают своим клиентам различные программы ипотечного кредитования, которые дают возможность не только приобрести жилье, но и улучшить свои жилищные условия. Конечно, условия оформления, процентная ставка, а также требования, предъявляемые к заемщикам определяются каждой организацией самостоятельно и могут значительно отличаться. Но в целом у всех банков стандартные требования.

Если еще несколько лет назад получить ипотеку мог молодой работающий гражданин, то на сегодняшний день этой возможностью наделены также граждане пенсионного возраста, и многие финансовые учреждения имеют разработанные программы ипотечного кредитования, доступные для пенсионеров. А на вопрос о том, дают ли пенсионерам ипотеку, можно ответить положительно.

У многих сложилось ошибочное мнение о том, что все пенсионеры обеспечены жильем. На самом деле есть много граждан пожилого возраста, которые не имеют собственного жилья и хотят его приобрести. На практике также бывают случаи, когда пенсионер оформляет ипотечный кредит, чтобы обеспечить жилье своего сына (или дочку) или приобрести квартиру для внука. Некоторые лица пожилого возраста хотят улучшить свои жилищные условия и получает ипотеку на квартиру. Ипотека предусмотренная для пенсионеров даёт им подобную возможность. Соответственно, для оформления подобного кредита у пенсионера много различных причин.

Учитывая все вышеуказанные причины, многие финансовые учреждения готовы предоставить пожилым гражданам довольно большую сумму денег для приобретения квартиры или частного дома. Но конечно, банки предоставляют подобные кредиты далеко не всем желающим: потенциальный заемщик должен соответствовать определенным требованиям и быть платежеспособным.

Виды недвижимости, приобретаемой по ипотеке

Банки, работающие на территории Российской Федерации, предлагают ипотечное кредитование на следующие виды недвижимости:

1.Загородное жилье:

- участок земли,

- дача,

- коттедж,

- частный дом (в том числе с уже имеющимся земельным участком).

2. Жилье в городе:

- частный дом,

- апартаменты,

- квартира во вторичном жилом фонде или новостройке,

- комната в коммунальной квартире,

- доля в квартире,

- гаражное помещение,

- таунхаус.

Приобретение квартиры по ипотеке

Граждане пенсионного возраста могут запросить ипотечный кредит на покупку квартиры – как готовой, так и строящейся. К слову, получить одобрение на покупку новостройки или квартиры на вторичном рынке – легче всего. Банковские организации расценивают такие объекты, как наиболее ликвидные на рынке, поэтому проблем с получением займа быть не должно. Важно учесть, что сумма предоставляемого займа составит не более 85% от стоимости желаемого (приобретаемого) жилья.

Покупка земельного участка или строящегося дома

За счет ипотечных средств можно приобрести и другие виды недвижимости, например, участок под строительство или строящийся дом. Но такой кредит – гораздо более сложный банковский продукт, чем квартира. Должны быть выполнены определенные условия:

- на участок под застройку должно быть оформлено право собственности;

- собственные средства – не менее 25% для внесения первоначальной суммы;

- к тому же, при приобретении таких объектов ставка может увеличиться на 1%;

- допускается получение ссуды под залог имеющегося жилья.

Приобретение готовой загородной недвижимости

Ну а если вышедшие на пенсию заемщики задались целью купить загородный коттедж, или частный дом с участком, то, прежде всего, необходимо накопить на первоначальный взнос в размере 25 % от стоимости жилплощади. Далее важно подобрать объект, удовлетворяющий требованиям:

- дом с подключенными и исправными коммуникациями (свет, газ, вода и канализация);

- расположение — в черте города или деревенского поселения;

- деревянные дома не рекомендуем рассматривать – ипотечными условиями за них предусмотрены высокие взносы по страховке.

Многие банки по-прежнему считают весьма рискованным одобрять заём лицам, вышедшим на заслуженный отдых не по выслуге лет, а по достижении нетрудоспособного возраста.

На сегодняшний день ипотечный кредит пенсионерам дают ВТБ, Банк Москвы, Сбербанк, Россельхозбанк, Совкомбанк и некоторые другие банковские организации.

Условия получения ипотеки пенсионерам

В каждом конкретно взятом случае нет никакой гарантии в том, что банк одобрит заявку на ипотеку для пенсионера, даже если он практикует сотрудничество с данной категорией граждан. Должны быть выполнены определенные требования.

Вот перечень параметров, которые важны для кредитно-финансовых организаций:

- Наличие российского гражданства. Это обязательное требование для пожилых неработающих граждан практически в любом банке. При этом, к примеру, ВТБ-банк (и некоторые другие) оформляет ипотечные кредиты иностранным гражданам, но только не пенсионерам.

- Возраст заемщика. Редко, но всё же бывает, что ограничения введены относительно возраста клиента даже на момент обращения в банк за ипотекой. Чаще это касается лишь момента полного расчета с учреждением. Заявку в Сбербанк, например, могут подавать лица, чей возраст не превысит 75 лет к дате полной выплаты долга. И даже эта цифра может быть уменьшена, если справки о доходах не были включены в пакет документов.

- Трудоустройство клиента. Есть банки, которые предоставляют ипотеку только работающим пенсионерам. Это связано с тем, что полученные в долг довольно значительные денежные средства невозможно возвращать, не имея существенного ежемесячного дохода, особенно если размер пенсии невелик. Однако если сумма займа небольшая, а у обратившегося пожилого человека есть созаемщик (обычно это супруг), то банки одобряют заявки и неработающих клиентов.

- Прописка. Если регистрации нет, то о кредитовании не может быть и речи. Большая часть финансовых учреждений требуют постоянную прописку. Но для многих крупных банков постоянной регистрации в регионе присутствия и временной в регионе проживания вполне достаточно для выдачи ипотечного кредита. Прописка в регионе оформления может и не понадобиться.

- Размер имеющегося дохода. Требования к наличию дохода могут быть разными, смотря какую сумму вы хотите получить, на какой срок и под какой процент. Существует ограничение: выплата за месяц не должна превышать 40-60 % от общего дохода. Это касается не только клиента, обратившегося за ипотекой для пенсионеров, но и созаемщиков (либо поручителей), если таковые привлечены к оформлению сделки.

Необходимые документы на ипотеку для пенсионера

Ипотечные программы существуют разные, поэтому и списки документов, которые могут потребоваться, не всегда одинаковы.

Вот что обязательно нужно будет предоставить в банк при оформлении ипотеки для пенсионеров:

- паспорт обратившегося гражданина;

- ИНН, СНИЛС клиента;

- заверенную нанимателем копию трудового договора, справку формы 2-НДФЛ (подтверждающую наличие и размеры доходов), а также справку, выданную ПФР (Пенсионный фонд России);

- если есть дополнительный источник дохода, документальное подтверждение;

- документы на владение ценным имуществом, если таковое имеется, его можно рассматривать как часть дохода;

- если привлекаются созаемщики, то необходимы паспорта этих граждан и справки, подтверждающие их доход;

- то же касается и лиц, которые становятся поручителями – нужны их паспорта и справки о доходах;

- информация об имеющихся льготах. Это может быть сертификат на жилье бывшего военнослужащего либо возможность получения субсидии от государства;

- документы о страховании кредитуемых предметов собственности либо о личном страховании.

Заключается договор о предоставлении ипотеки для пенсионера, а также непосредственно договор купли-продажи недвижимого имущества. Продавец получает деньги (на счет) лишь после того, как ипотека зарегистрирована и право собственности клиента на недвижимость тоже.

Требования

Прежде всего, нужно определить понятие пенсионер в отношении ипотеки. Пенсионеры бывают нескольких видов, что принципиально влияет на выбор программ и доступность кредитования:

- Неработающий пенсионер по возрасту – самая ограниченная в возможностях категория пенсионеров. Они могут предоставить в качестве подтверждения дохода только пенсию, а это значит, что сумма ипотеки будет минимальной. Дополнительно требуется привлечение созаемщиков, либо рассматривать ипотеку Сбербанка, так как там есть возможность указать в анкете дополнительный доход без документов.

- Работающий пенсионер по возрасту. По сравнению с предыдущей категорией заемщиков у них есть определенное преимущество – официально подтвержденный доход, что позволит значительно увеличить размер ипотеки, но сохраняются те же минусы – ограниченный выбор банков для кредитования. Список таких банков будет описан далее в специальном разделе.

- Неработающий пенсионер по возрасту не достигший официально установленного предела (55 женщины и 60 мужчины). В данном случае есть возможность оформить ипотеку по двум документам, под залог недвижимости или через агентство «сделать» документы для ипотеки. Вариантов кредитования гораздо больше, но требуются определенные усилия и поддержка ипотечного брокера с опытом.

- Работающий пенсионер, не достигший предельного возраста выхода на пенсию. Вариантов кредитования довольно много. Банки охотно кредитуют эту категорию граждан т.к. есть два источника дохода, но только до предельного возраста, установленного в банке, поэтому если нужен длинный срок ипотеки следует рассматривать банки, кредитующие до 70-75 лет. О них речь впереди.

- Военный пенсионер неработающий. Хороший доход от пенсии позволяет взять ипотеку, но банки останавливает отсутствие постоянного дохода, поэтому круг банков для кредитования небольшой – Сбербанк, Транскапитал или военная ипотека.

- Работающий военный пенсионер. Самая легко кредитуемая категория пенсионеров. Относительно молодой возраст, хороший двойной доход позволяют выбрать практически любой банк для кредитования. Банки дадут ипотеку без проблем.

При оформлении ипотечного займа необходимо учитывать требования, предъявляемые к заемщикам. В первую очередь нужно принимать во внимание установленные возрастные ограничения. В частности, все финансовые учреждения утверждают определенный максимальный возраст заемщика, при достижении которого вся сумма займа должна быть полностью погашена.

В среднем подобное возрастное ограничение составляет 65 лет. Хотя некоторые банки предусматривают и более высокий возрастной ценз (например, в Сбербанке максимальный возраст заемщика не должен превышать 75 лет).

Это значит, что например, если гражданин пенсионного возраста решил оформить ипотеку в 62 года, а установлено возрастное ограничение в 70 лет, то это значит, что заемщик может получить ссуду на срок максимум 8 лет. А по стандартны условиям банков ипотечные кредиты предоставляются на срок 10-30 лет. Соответственно, для пожилых граждан предусмотрены более неблагоприятные условия.

Из-за того, что срок кредитования более маленький, сумма ежемесячных платежей значительно увеличивается. Данный факт также необходимо учитывать при оформлении кредита. Также следует помнить о том, что некоторые финансовые учреждения предусматривают определенную максимальную сумму, которая может быть предоставлена лицам пожилого возраста.

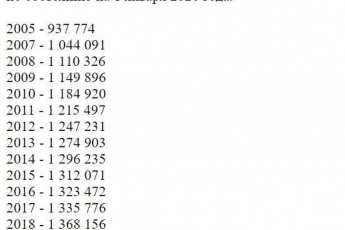

Для оформления подобной ссуды следует иметь стабильный ежемесячный доход. При этом, как всем известно, средний размер пенсии в нашей стране не превышает 30 000 рублей. Соответственно, среднестатистический гражданин пенсионного возраста не может рассчитывать на получение крупной суммы денег, если единственным источником его дохода является лишь пенсия. Шансы получения более большой суммы денег возрастают в том случае, если гражданин кроме пенсии также получает определенный доход. Подобное возможно в тех случаях, когда заявитель также продолжает работать на основании трудового договора.

При этом необходимо знать о том, что многие финансовые учреждения предоставляют заемные денежные средства работающим пенсионерам. В этом случае пенсионер имеет заключенный трудовой договор и вместе с пенсией ежемесячно получает определенную сумму денег в качестве заработной платы. В этом случае вместе с другими документами также следует предоставить справку о размере ежемесячной заработной платы по установленной форме. Если же пенсионер считается неработающим, то в этом случае основным источником его дохода является пенсия.

Некоторые особенности предусмотрены для военных пенсионеров, т.е. для тех граждан, которые считались военнослужащими. Для них была разработана специальная накопительно-ипотечная система. Участники данной системы могут оформить и получить ипотечный кредит по более выгодным условиям кредитования. При этом согласно условиям этой системы военные пенсионеры ежемесячно получают определенную сумму из государственного бюджета, которая направляется на погашение ипотечного кредита.

Следующее, на что необходимо обратить особое внимание, это — страховка. Конечно, практически все банки требуют наличия страхового полиса при оформлении ипотечного кредита, но для пенсионеров действуют особые условия страхования.

Страхование жизни и здоровья стоит довольно дорого, поэтому в отдельных случаях нужно два раза подумать стоит ли оформлять полис страхования или проще отказаться от него (если это предусмотрено условиями кредитования) и увеличить процентную ставку. Используйте наш калькулятор страховки по ипотеке и ипотечный калькулятор, чтобы сделать расчет выгодности того или другого варианта.

Кому одолжат охотнее?

Шансы на получение займа возрастают в следующих случаях:

- наличие залоговой недвижимости;

- официальное трудоустройство;

- наличие платежеспособных созаемщиков, например, дети с высокими доходами;

- хорошая кредитная история как в банке, куда обратился заемщик, так и в общей базе.

Нередко даже внешний вид кандидата может повлиять на решение банкиров, поэтому для обращения стоит выбрать день с хорошими метеопогодными условиями, когда пошаливающее здоровье не подведет.

Виды ипотечного кредитования для пенсионеров

Каждый банк работает со своими категориями клиентов и охотнее соглашается на кредитование трудоустроенных граждан. Но для пенсионера, который предоставит поручителя, получение ипотеки станет реальностью.

По семейной программе

Пенсионер может привлекать поручителями своих родственников. При рассмотрении заявки по этой программе финансовое учреждение учитывает доход всех членов семьи. И это наиболее реалистичный вариант для одобрения и получения кредита.

Беспроцентная ипотека

Агентство, занимающееся жилищными кредитами, предоставляет льготные условия получения беспроцентной ипотеки пенсионерам. Она выдается в двух случаях.

- Тестовая программа для одиноких пожилых людей, которые не имеют родственников. До конца жизни клиента на его счет зачисляются равные денежные суммы. Но после его смерти недвижимость переходит во владение банка (договор подписывается сразу).

- Клиент получает деньги, которые может потратить на улучшение жилищных условий. Собственная недвижимость передается банку в качестве погашения кредита. Спустя два года «подаренное» пенсионером жилье продается. В случае, если вырученных средств с продажи не хватило на полное закрытие долга по ипотеке, заемщик погашает остаток собственными средствами.

Оба перечисленных варианта являются более чем сомнительными. Перед тем как согласиться на них, стоит все хорошо обдумать.

Без первоначального взноса – трудно, но возможно

Для трудоустроенных и безработных пожилых людей

Как трудоустроенный гражданин, так и те, у кого нет доходов, кроме пенсии, имеют право получить ипотеку. Во втором случае пенсионеру рекомендуется привлечь поручителей для большей вероятности одобрения заявки.

Финансовые учреждения имеют право самостоятельно ставить возрастные рамки для своих клиентов. В среднем максимальный возраст – 65 лет. Некоторые банки расширяют этот предел до 70–85 лет. То есть на момент последнего внесения платежа по задолженности клиенту не должно быть больше указанных лет.

Неработающим

Как уже выяснили, получить ипотеку пенсионеру вполне реально, если у него есть возможность вносить ежемесячные платежи и совершить первый взнос. Стоит напомнить, что при расчете вышеуказанных сумм у клиента должно оставаться 55% от дохода для личного распоряжения: на питание, оплату коммунальных услуг, покупку необходимых вещей и так далее. Остальные 45% уходят на погашение долга. Этот процент высчитывается из предоставленных доходных справок. Если суммы, которая остается от уплаты банку, недостаточно для нормальной жизни, ее можно пересчитать и несколько уменьшить.

Одним из главных требований для неработающего пенсионера в получении кредита является привлечение поручителей, если из доходов только социальная выплата.

На втором месте стоит возраст. Даже если финансовые параметры клиента удовлетворяют требованиям банка, ему не одобрят заявку, если максимальная возрастная граница в данном финансовом учреждении 70 лет, а он хотел бы при возрасте 68 хочет получить ссуду на 5 или 10 лет. Его годы являются крайним сроком для полного погашения займа.

Далее стоят такие требования, как регистрация, гражданство, документальное подтверждение доходов и тому подобное (в зависимости от выбранной программы).

Работающим

Данной категории граждан получить ипотеку гораздо проще, так как есть стабильный двойной доход. Поэтому банки охотнее одобряют их заявки. Помимо этого, работающие пенсионеры ведут активный образ жизни, что положительно влияет как на здоровье, так и на продолжительность жизни.

В случае, если человек уже является клиентом какого-либо банка и хочет там же оформить ипотеку, то подтверждения доходов не потребуется. Даже при обращении в другой банк шансов получить одобрение заявки в несколько раз больше.

Требования к работающим пенсионерам не отличаются от стандартных условий для всех остальных клиентов. Также действует и возрастное ограничение. Пакет документов остается прежним.

Под залог недвижимости

В данном случае ипотека выдается в двух вариантах:

- под залог имеющейся недвижимости;

- под залог приобретаемой недвижимости.

В первом варианте пенсионеру проще получить ипотечное кредитование. Во втором – заявку одобряют преимущественно трудоустроенным гражданам с подтвержденным доходом.

Для военных пенсионеров

Согласно действующему законодательству эта категория граждан, имеющих свыше 10 лет службы, может рассчитывать на военную ипотеку. Кредит предоставляется с заниженной ставкой, благодаря чему возможно досрочное погашение ипотеки. Важным нюансом является то, что потратить государственное пособие можно только на погашение долга по ипотеке.

Данная материальная помощь выплачивается тем пожилым людям, чей срок службы более 10 лет.

Для участия в программе заемщик должен быть участником накопительно-ипотечной системы, цель которой – обеспечить жилплощадью бывших военных.

Возрастное ограничение в данном случает – 45 лет. К этому времени человек уже может выходить в отставку. Поэтому если оформить кредит в 35-летнем возрасте, то будет 10 лет для погашения долга. Главное требование – оставаться военнослужащим до конца периода погашения кредитного займа. При невыполнении условия государственные выплаты прекращаются и возвращать долг нужно из своих средств. При оформлении субсидии военнослужащий имеет право получить ипотеку без первого взноса и без процентов.

В случае, если для увольнения со службы имеется веская причина (например, медицинская), то выплаты будут продолжаться.

Порядок принятия участия в накопительно-ипотечной системе и лица, которые имеют к ней доступ, а также процедура предоставления недвижимости описана в приказе Минобороны РФ №166.

Пенсионер в роли созаемщика

Прежде всего нужно рассмотреть отличие созаемщика от поручителя. Первый имеет равноценные права на пользование полученными кредитными деньгами, а поручитель лишь берет ответственность на себя в случае, если заемщик перестает платить.

Пенсионер может стать поручителем, а вот созаемщиком – по усмотрению банка. Как правило, это бывает в том случае, если ежемесячный платеж не превышает 40% от суммы дохода. В индивидуальном порядке финансовая организация может потребовать страхование жизни.

Если пенсионер допускается к роли созаемщика, он должен соответствовать следующим требованиям:

- иметь гражданство России;

- быть супругом или ребенком заемщика;

- иметь постоянную регистрацию на территории РФ;

- подтвердить способность оплачивать долг;

- соблюдать возрастное ограничение;

- иметь справку 2НДФЛ.

В качестве созаемщиков не рассматриваются граждане:

- на руководящих должностях, имеющие право визирования юридических финансовых документов;

- являющиеся частными предпринимателями;

- являющиеся членами фермерских хозяйств;

- учредители организаций, чья доля превышает 5%.

Эти же категории не рассматриваются и в качестве заемщиков, если счета официально не проходят через счета данного банка.

Советы как взять ипотеку пенсионеру

Далее расскажем как оформить и взять ипотеку пенсионеру. В первую очередь необходимо изучить предложения тех финансовых учреждений, которые готовы предоставить кредит лицам пенсионного возраста.

Особенное внимание следует уделить следующим параметрам:

- размер процентов;

- величина первоначального взноса;

- сроки предоставления заемных денежных средств;

- требования, предъявляемые к клиентам;

- список необходимых бумаг и документов;

- наличие комиссий и т.д.

Только если все вышеуказанные параметры удовлетворяют клиента, можно приступить к процедуре предъявления заявки и оформления кредита. Можно воспользоваться кредитным калькулятором, с помощью которого можно рассчитать размер ежемесячного платежа по указанным клиентам параметрам.

Многих интересует вопрос о том, можно ли оформить или выдать ипотеку без процентов. На самом деле беспроцентного кредита не существуют. Даже если банк объявляет, что процент по ссуде составляет 0%, то имеются различные комиссии, которые должен платить клиент и которые влияют на стоимость данного кредитного продукта. Особый момент обратная ипотека, о ней в конце поста.

Следующий вопрос, который интересует многих клиентов, это – возможна ли ипотека для пенсионеров без первоначального взноса? На самом деле практически все финансовые учреждения требуют внесения определенной суммы денег в качестве первоначального взноса. Но бывают и исключения. Если пенсионер готов предоставить дополнительные гарантии, то в этом случае он может рассчитывать на получение заемных денежных средств без внесения первоначального взноса.

В качестве гарантии может выступать залог дополнительного имущества. Например, у пенсионера имеется в собственности квартира, он может его заложить вместе с приобретаемым имуществом и получить кредит без первоначального взноса. Более подробно об этом смотрите пост «ипотека под залог недвижимости».

Некоторые банки также готовы предоставить кредит без первоначального взноса с помощью схемы с завышением. О том, что такое ипотека с завышением мы будем рассказывать в отдельном посте. Данный факт также необходимо учитывать.

Чтобы увеличить шансы получения ипотечного кредита, следует предварительно собрать весь пакет необходимых бумаг. По сути, он стандартный и включает в себя:

- паспорт гражданина РФ;

- документы на приобретаемое жилье.

Пенсионеры также должны подготовить следующие документы:

- копия пенсионного удостоверения;

- документ из пенсионного фонда;

- справка о размере ежемесячного дохода (предоставляется работающим пенсионерам о доходе, который они получают на работе).

Прежде чем предъявить заявку на получение кредита, следует выбрать жилье, которое хочет приобрести заявитель и только после этого предъявить весь пакет необходимых документов для оформления займа.

Чтобы увеличить шанс получения кредита, особенно неработающим пенсионерам, которым дают ипотеку реже, можно привлечь созаемщика. В качестве такового может выступать либо член семьи, либо друг или близкий родственник.

Соответственно, при оформлении подобного кредита размер дохода созаемщика также учитывается. В качестве созаемщика желательно привлечь гражданина непенсионного возраста, который работает и ежемесячно получает определенный доход. В этом случае возможность одобрения заявки увеличится.

В остальном процедура оформления ипотеки для граждан пенсионного возраста стандартная. Необходимо предъявить заявление и весь пакет требуемых документов. При необходимости сотрудник задает определенные вопросы и даст нужные указания. Его рассмотрение в среднем занимает несколько рабочих дней, после чего заявитель уведомляется о принятом решении. Если оно положительное, то приступают к последнему этапу оформления кредита – к подписанию нужных бумаг.

В частности, подписываются договор кредитования и соглашение о залоге. На основании этих бумаг в дальнейшем осуществляется регистрация права собственности взявшего кредит лица на приобретаемое имущество. При этом необходимо помнить о том, что данное имущество является предметом залога до полного погашения всей суммы кредита.

Какие банки дают ипотеку пенсионерам

Лучше всего подать сразу несколько заявок в разные финансовые организации и дождаться ответов. Если пенсионер платежеспособен, то ему не откажет Сбербанк, ВТБ24, Промсвязьбанк, Россельхозбанк, Газпромбанк и целый ряд других банковских учреждений.

Ипотека пенсионерам в Сбербанке

Можно ли взять ипотеку в Сбербанке? Как мы уже писали выше, Сбербанк берёт на свою долю наибольшее количество одобрений.

Сбербанк выдаёт кредит на покупку:

- квартиры;

- жилья за городом;

- земельного участка под строительство дома;

- возводящейся недвижимости.

Требования к заемщику

- Гражданство РФ.

- Российская регистрация.

- Подтверждённый заработок.

- Возраст до 75 лет.

Документы, необходимые для оформления

Комплект документов для такой ипотеки небольшой:

- Паспорт

- Пенсионное удостоверение

- Справка из Пенсионного фонда (должна содержать информацию о сумме пенсионных выплат за 6 месяцев)

В том случае, когда заемщик получает пенсию в Сбербанке – предоставлять справку из ПФ нет необходимости.

Важный нюанс. Если пенсионер работающий, то при предоставлении документов, подтверждающих дополнительный доход (справка с места работы и копия трудовой книжки) максимально возможный размер кредита может быть увеличен.

Процентная ставка

Полный обзор ипотечных программ Сбербанка, доступных для клиентов пенсионного возраста, представлен в таблице.

| Вид кредита | Базовая процентная ставка | Возможные надбавки | Первый взнос | Срок |

| Готовое жилье | 8,9 % | +0,3% при ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам |

15 % | 30 лет |

| Приобретение строящейся недвижимости | 8,7 % | + 0,3% если ПВ от 15-20%; +1% при отказе от страховки; + 0,5% если нет зарплатной карты Сбербанка; + 0,3% если ипотека по двум документам. |

15% | 30 лет |

| Покупка загородного дома или земельного участка | 9,2 % | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

25 % | 25 лет |

| Строительство жилого дома | 9,7 % | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

25 % | 30 лет |

| Военная ипотека | 9,2 % | — | 20 % | 20 лет |

| Нецелевой кредит под залог недвижимости | 11,3 % | + 0,5% — если не зарплатник; + 1% — при отказе от страхования жизни. |

— | 20 лет |

| Рефинансирование ипотеки | 9 % | — | — | 30 лет |

| Ипотека на гараж и машино-место | 9,7 % | + 0,5% — если не зарплатник; + 1% — при отказе от страхования жизни. |

25 % | 30 лет |

Ипотека пенсионерам в Россельхозбанке

Россельхозбанк предъявляет немало требований к заёмщикам, однако семейным пенсионерам брать здесь кредит может быть весьма выгодно.

Требования к заёмщику

- Возраст на момент внесения последнего платежа не должен превышать 65-75 лет, в зависимости от ряда факторов.

- Гражданство РФ.

- Государственная регистрация на территории РФ.

- Стабильный подтверждённый доход.

- Хорошая КИ.

- Возможность привлечения поручителей.

При наличии залоговой собственности процент одобрения в Россельхозбанке значительно выше. Если жилищный кредит берёт семейная пара, их доход суммируется и оценивается в целом.

Документы, необходимые для оформления

Заемщикам, вышедшим на заслуженный отдых и планирующих получить жилищный кредит в Россельхозбанке, понадобится собрать весь комплект бумаг:

| Документы, удостоверяющие личность земщика | Документы на объект недвижимости |

| Копия российского паспорта (все страницы); | Свидетельство о праве собственности; |

| Копия пенсионного удостоверения; | Договор купли-продажи/дарения/мены/ДДУ; |

| Справка из Пенсионного фонда о начислении пенсии в установленном размере; | Кадастровый паспорт; |

| Документы, подтверждающие занятость работающего пенсионера (трудовой договор или копия трудовой книжки); | Справка об отсутствии задолженности по ЖКХ; |

| Документы, подтверждающие факт получения дохода (справка 2-НДФЛ, справка по форме банка или выписка с личного счета клиента в банке); | Справка об отсутствии зарегистрированных в объекте недвижимости лиц (особенно важно отсутствие прописанных несовершеннолетних детей); |

| Свидетельство о заключении или расторжении брака; | Отчет об оценке недвижимости (оформляется только в той оценочной компании, которой доверяет Россельхозбанк). |

| СНИЛС | Дополнительные бумаги на усмотрение банка |

| Документы на имеющееся в собственности имущество |

Процентная ставка

| Ипотечная программа | Процентная ставка, % годовых |

| Ипотечное жилищное кредитование |

От 9 до 9,3 % — при покупке квартиры, таунхауса, апартаментов на первичном или вторичном рынке; 12 % — при покупке дома или земельного участка |

|

Специальные предложения от застройщиков (субсидированная ипотека) |

От 5%, в зависимости от объекта и срока кредитования |

| Целевая ипотека |

9,2 % — при покупке квартиры или таунхауса стоимостью более 3 млн. руб. 9,3 % — при покупке квартиры или таунхауса стоимостью менее 3 млн. руб. 12% — в случае приобретения дома с землей |

| Рефинансирование |

От 9,2 до 9,3 % — на перекредитование займа на покупку квартиры или таунхауса 12% — на перекредитование займа, оформленного на покупку дома или земельного участка |

Ипотека пенсионерам в ВТБ

Банк ВТБ предоставляет наименьший срок кредитования. При отсутствии иного дохода, кроме пенсии, получить ссуду не получится. Обусловлено это тем, что данная категория заёмщиков включена в группу особого риска.

На какие цели выдаётся:

- Квартира на вторичном рынке.

- Частный дом с участком.

- Строящийся частный дом.

- Квартира в строящемся доме.

- Гараж для автомобиля.

Требования к заёмщикам

- Возраст до 65 лет.

- Заработок, подтверждённый справкой 2-НДФЛ.

- Справка о состоянии здоровья.

- Чистая КИ.

Документы, необходимые для оформления

| Обязательные документы | Дополнительные |

| паспорт гражданина РФ; | документы об имеющемся образовании; |

| пенсионное удостоверение гражданина РФ; | документы, которые подтверждают наличие у пенсионера-заемщика дополнительных доходов (например, от сдачи в наем недвижимости); |

| заграничный паспорт (необязательно, если есть); | документы, подтверждающие факт владения ценным имуществом; |

| военный билет (для военнообязанных). | документы на открытые в банках счета; |

| документы, подтверждающие хорошую кредитную историю заемщика; | |

| документы на владение ценными бумагами или долями в юридических лицах. |

Вместе с собранным пакетом документов заемщик предоставляет также заполненную анкету, ее выдадут в отделении банка.

Процентная ставка

Процентные ставки в ВТБ устанавливаются в индивидуальном порядке. Максимальный срок кредитования до 30 лет, минимальный первоначальный взнос – 10%. Страхование является обязательным.

Что собой представляет обратная ипотека

В России об этом термине многие даже не слышали. Так о чём же идет речь?

Схема такая: у человека в собственности есть недвижимость, и он предоставляет её банку в качестве залога. А банк, в свою очередь, гарантирует ему заранее оговоренные ежемесячные взносы. Заложенное имущество становится собственностью финансового учреждения после смерти клиента.

Читайте также: «Можно ли сдавать квартиру в ипотеке: актуальные ответы на частые вопросы»

В отличие от западных стран, в России такой системой практически не пользуются, хотя для одиноких пожилых людей она очень удобна. Стариков пугает вероятность столкнуться с мошенничеством, потерять и имущество, и деньги.

Как пенсионеру увеличить шанс получения ипотеки

Для начала следует проштудировать условия большого перечня банков и отобрать те, которые готовы сотрудничать с пожилыми клиентами и предоставлять ипотеку для пенсионеров. А после этого подбирать самые выгодные для себя условия. Никто не гарантирует, что заявку обязательно одобрят. Но можно принять меры, которые увеличат ваши шансы.

Совет 1. Привлеките созаемщика

Указав поручителем платежеспособного гражданина до 35-50 лет, вы повысите шансы на одобрение заявки в несколько раз. Если учреждение, выдающее займы, удостоверится в надежности предложенной кандидатуры, оно не будет иметь веских оснований для отказа.

Если ссуду оформляет один из супругов, то второго автоматически указывают созаемщиком. В иных случаях банк сам определяет готовность принятия пенсионеров в роли созаемщиков по кредиту.

Совет 2. Предоставьте залог

Если у вас имеется иная недвижимость, заложите ее в качестве гарантии выплаты занятой суммы.

Однако в обычной ситуации залогом становится то помещение, которое приобретается на выданные банком деньги. В случае появления просрочек оплаты и иных нарушений договора займа имущество изымается организацией.

Совет 3. Устройтесь на работу

Официально работающие пенсионеры имеют вдвое больше шансов на получение ипотеки. Достаточно предъявить сотрудникам банка справку о доходах, в которой сумма заработка отвечает требованиям по займу, и положительное решение по жилищному вопросу почти у вас в кармане.

Страхование ипотечного кредита

Для получения ипотеки в Сбербанке обязательна защита залоговой недвижимости от повреждений в результате пожаров, стихийных бедствий и других несчастных случаев. Вместе с этим банки настойчиво рекомендуют клиентам застраховать свою жизнь и здоровье. Несогласие заемщика приобрести полис может послужить негласным поводом для отказа в ипотеке.

Сервис «Дом.Клик» подбирает подходящие варианты, в том числе от «дочки» компании «СБ-Страхование». Оформление полиса и передача его в банк проходят полностью онлайн. Его стоимость определяется в процентах от оставшейся задолженности.

Обязательное страхование – лучший способ защититься в будующем

К этому относится страхование жизни для пенсионеров. Поскольку выдача кредита пожилому человеку – это риск для финансовой организации, то минимизировать риск потери средств из-за смерти клиента она может только через страхование его жизни. В этом случае страховая компания погашает невыплаченный долг банку.

Если данное требование обязательно, то сумма страховки составит 6–10% от суммы займа, что выливается в немалые деньги. Услуга оплачивается лично клиентом сразу либо включается в общую задолженность.

При подписании договора следует внимательно ознакомиться со списком непредвиденных ситуаций, когда ответственность за оплату долга возлагается на созаемщика.

Обычно такое условие ставится перед людьми от 45 лет. В случае, если клиент не соглашается выполнять требование, банк вправе отказать в выдаче ипотеки. В случае, если отказ от страхования жизни произошел после одобрения заявки, кредит аннулируется.

Дополнительное страхование – навязывают большинство банков

В виде дополнительного документа выступает страхование залогового имущества. Это обязательное условие всех банков, где оформляют ипотеку под залог.

Страховка потери трудоспособности – на усмотрение клиента.

Плюсы

Ипотека для пенсионеров имеет свои преимущества:

- большой срок кредитования (до 30 лет);

- выбор программ выдачи кредитов, что позволяет определить максимально подходящую для конкретного клиента;

- пониженные ставки;

- акционные предложения по приобретению конкретной недвижимости со сниженной ставкой;

- обратная ипотека для одиноких пожилых людей позволяет получать дополнительную материальную помощь в обмен на свою жилплощадь;

- возможность оформления ипотеки без первого взноса, если уже есть в собственности недвижимость.

Минусы

Недостатками считаются:

- дополнительные расходы (страховка, услуги оценщика, открытие счета);

- в случае просроченного платежа начисляется дополнительный ежемесячный процент;

- достаточно долгое время вынесения решения по заявке;

- большой первичный взнос;

- жесткие условия для заемщиков;

- трудности оформления кредита для неработающих пенсионеров.

Преимущества и недостатки ипотечного кредита для пенсионеров

Ипотека позволяет пенсионерам разъехаться с детьми и внуками, обзавестись собственным жильем, не имея на руках денег для оплаты его полной стоимости. Многие покупают загородный дом и земельный участок, куда можно переехать из города. Кредит оформляется быстро (от подачи заявки до регистрации в Росреестре проходит не больше месяца), после чего заемщик сразу же въезжает в свое новое помещение.

Ипотечный кредит пенсионерам имеет свои недостатки:

- недвижимость в силу закона является залоговой. Банк вправе забрать ее, если заемщик по каким-то причинам перестанет платить;

- срок кредита для пожилых не превышает 10–15 лет. При остальных равных условиях это увеличивает ежемесячные выплаты;

- средний размер пенсии в России настолько мал, что часто единственная возможность пожилого клиента взять ссуду — это привлечь молодых платежеспособных созаемщиков.

Отзывы об ипотеке для пенсионеров

Пользователи подтверждают, что заемщикам пенсионного возраста реально получить ипотеку даже не имея официальной работы. Пожилым супругам 60 и 63 лет одобрили 1,4 млн руб. на покупку квартиры на 12 лет, при этом их суммарный доход составлял всего 36 тыс. руб. В этом случае кредитная история клиентов была просто идеальной.

У некоторых пользователей возникли проблемы со страхованием жизни и здоровья. Для заемщиков-пенсионеров оно негласно становится обязательным. «Дочка» Сбербанка, как и многие другие СК, страхуют клиентов до 59 лет или требуют прохождения медосмотра. В итоге полис обходится в крупную сумму денег.

Советы для пенсионеров, которые хотят взять ипотеку в Сбербанке

Чтобы повысить шансы на одобрение кредита и увеличить сумму, специалисты советуют:

- Перевести пенсию и все выплаты на социальную карту Сбербанк «МИР».

- Следить за акциями. В 2021 году некоторые застройщики участвуют в программе льготного субсидирования. Покупку квартиры в их новостройках Сбербанк кредитует на 12 лет за 8,5 % годовых вместо стандартных 10,5 %.

- Узаконить все источники дохода, например сдачу квартиры в аренду, зарегистрироваться как самозанятый и платить налог с прибыли (4 %).

Статус самозанятого не переведет пенсионера в категорию работающих, то есть никак не повлияет на индексацию пособия, но позволит получить официальное подтверждение дохода. После оформления ипотеки можно от него отказаться.

Часто задаваемые вопросы

Какой должен быть доход для получения ипотеки в Сбербанке?

Сумма необходимого дохода рассчитывается автоматически при введении данных в калькуляторе ипотечного кредита.

Например, заданы следующие параметры:

- Цель кредита — «Покупка готового жилья».

- Стоимость недвижимости — 4 580 000₽.

- Первоначальный взнос — 628 000₽.

- Срок кредита — 17 лет.

При таких вводных зарплата должна быть не менее 50 917₽. Уровень заработной платы клиенту нужно подтвердить, предоставив в банк справку 2-НДФЛ за последние 6 месяцев (до 01.01.2021) или за год/фактически отработанное время (с 01.01.2021).

Если сумма доходов ниже, следует изменить условия — например, увеличить срок кредитования. Если это невозможно, разрешается привлечь созаемщиков.

Систему обмануть не получится: анкета на ипотеку не отправится, если указанный размер зарплаты ниже требуемой кредитором.

Можно ли взять вторую ипотеку не погасив первую в Сбербанке?

Заемщик имеет право взять вторую ипотеку, не погасив первую, в Сбербанке. Ему потребуется иметь денежные средства на внесение первоначального взноса, а также подтвердить уровень доходов. Если анкета на ипотечный кредит передается на рассмотрение до 01.01.2021, то справка 2-НДФЛ подается за 6 месяцев, если после указанного срока — за 12 или фактически отработанное время, но не менее 6. Срок действия документа — 30 дней с момента выдачи.

При оценке ситуации банк высчитывает сумму кредитных обязательств на основании информации от БКИ и собственных данных. Чтобы повысить шансы, следует привлечь созаемщиков.

Какой процент первоначального взноса по ипотеке в Сбербанке?

Минимальный первоначальный взнос зависит от ипотечной программы, и готовности подтвердить доход. Участникам зарплатного проекта Сбербанк предлагает более выгодные условия оформления ипотеки.

| Программа | Минимальный % (от стоимости недвижимости) | Получает зарплату в Сбербанке | Отсутствует справка 2-НДФЛ |

| Покупка готового жилья | 15% | 10% | 50% |

| Покупка квартиры в новостройке | 15% | 10% | 50% |

| Строительство дома | 25% | — | — |

| Покупка загородного дома | 25% | — | — |

| Военная | 15% | — | — |

| С господдержкой для семей с детьми | 20% | — | — |

| Приобретение гаража или машиноместа | 25% | — | — |

| Акция «Свой дом под ключ» | 15% | 10% | 50% |

Внимание: сниженный первоначальный платеж для клиентов, получающих заработную плату на карту Сбербанка, действует до 20 января 2021 года. При этом на момент подачи заявки на ипотеку клиент должен успеть получить как минимум одно поступление с места работы в рамках зарплатного проекта.

Кредитный калькулятор помогает рассчитать минимальный первый платеж, требуемый банком. Для этого следует выбрать условия — остальное подсчитает автоматическая формула.

Программа кредитования «»Наличные под залог недвижимости»» является единственной, где не требуется внесение первого платежа.

Выводы

- Оформить ипотеку пенсионеру в Сбербанке вполне реально. Главное, чтобы он смог выплатить долг до достижения 75 лет.

- Никаких особых льгот и привилегий для пенсионеров Сбербанк не предлагает. Они оформляют кредит на общих основаниях.

- Большая часть процедуры происходит онлайн, через сервис «Дом.Клик».

- Официальная работа, платежеспособные созаемщики, получение пособия на социальную карту «МИР» увеличат шансы пенсионера на одобрение заявки на нужную сумму денег.

Заключение

Даже пенсионный возраст — не преграда для приобретения новой жилой собственности. Надежные банки предоставляют ипотеку пенсионеру, если соблюдены некоторые условия.

Для увеличения своих шансов на одобрение заявки заемщик должен предоставить в банк документы, подтверждающие ежемесячный доход. Не лишним будет привлечение поручителей. Их может быть несколько. Главное — чтобы они были платежеспособными и имели постоянное место работы.

- https://ipotekaved.ru/custom/ipoteka-dlya-pensionerov.html

- https://credit-pensione.ru/ipoteka/

- https://TretyRim.ru/o-kompanii/poleznoe/ipoteka-dlya-pensionerov/

- https://www.papabankir.ru/ipoteka/ipoteka-dlya-pensionerov/

- https://zen.yandex.com/media/subsidii/kak-vziat-ipoteku-pensioneru-5c8909fad2fa8100b4ef2a90

- https://azbukakreditov.ru/mortgage/ipoteka-dlya-pensionerov

- https://DomClick.info/ipoteka-pensioneru-v-sberbanke/