- Что собой представляет упрощенное банкротство для физлиц

- Закон об упрощенном банкротстве

- Сравнение обычного и упрощенного банкротства

- О чем умалчивает законопроект об упрощенке

- Кому подойдет упрощенное банкротство?

- Условия применения упрощенной процедуры банкротства

- Основания для проведения упрощенной процедуры банкротства

- Для физических лиц

- Для юридических лиц

- Плюсы и минусы внесудебной процедуры

- Порядок, сроки и требования упрощенного внесудебного банкротства

- Стоимость упрощенного банкротства физических лиц

- Порядок проведения упрощенного банкротства ликвидируемого юрлица

- Заявление в МФЦ

- Проверка и публикация на ЕФРСБ

- Полгода на возражения кредиторов

- Признание банкротом, списание долгов

- Документы

- Сроки

- Нужен ли арбитражный управляющий

- Упрощенная процедура банкротства физического лица: когда вступит в силу?

- Преимущества и недостатки упрощенного банкротства ФЛ

- Поможет ли упрощенный вариант банкротства решить проблемы должников. Мнение эксперта

- Частые вопросы

- Заключение

Что собой представляет упрощенное банкротство для физлиц

Упрощенное банкротство имеет внесудебный порядок и осуществляется через подачу пакета документов в МФЦ. Объявить себя таким образом банкротом сможет только то физлицо, в отношении которого прекращено исполнительное производство. Это означает, что сначала взысканием занимались судебные приставы, которые по результатам проверки не нашли у должника ни денег, ни имущества, подлежащего взысканию, и были вынуждены прекратить производство на основании .

Для того чтобы воспользоваться процедурой упрощенного банкротства, должник должен соответствовать ряду условий, о которых будет сказано чуть ниже. Если все условия соблюдены, то гражданин обращается в МФЦ, подает заявление, и, минуя судебную инстанцию, МФЦ отправляет сведения для публикации в электронный федеральный реестр банкротов (ЕФРСБ).

Если после публикации сведений в течение 6 месяцев кредиторы не предоставят возражения, не откроются новые обстоятельства (например, появление имущества, которое можно забрать в счет долга), то процедура банкротства автоматически будет считаться полностью завершенной, а долги – списанными.

Важно, что с момента подачи заявления об упрощенном банкротстве прекращается начисление пени и штрафов по обязательствам. Долг перестает расти.

Закон об упрощенном банкротстве

Упрощенная процедура банкротства юридических и физических лиц значительно сокращает процесс признания несостоятельности, экономя как время, так и деньги. Во время банкротства по «упрощенке» не применяется ряд обязательных этапов. Инициироваться упрощенная процедура несостоятельности может как в добровольной, так и принудительной форме.

Упрощенная процедура банкротства юридических лиц регламентируется главой 11 Федерального закона № 127-ФЗ. Для физических лиц с 2015 года банкротство по «упрощенке» проходит в соответствии с главой 10 Закона № 127-ФЗ. Кроме того, к нормативной базе можно отнести ст. 196, 197 УК РФ, ст. 65 ГК РФ.

Сравнение обычного и упрощенного банкротства

В таблице наглядно показана разница между судебным и внесудебным банкротством.

| Особенности банкротства | Судебное банкротство | Внесудебное банкротство |

| Кто инициирует | Должник, кредиторы, госорганы | Должник |

| Размер долга | От 500 тыс. руб. | От 50 до 500 тыс. руб. |

| Наличие имущества и дохода | Неважно | Отсутствует |

| Куда подается заявление | В арбитражный суд | В МФЦ |

| Участие арбитражного (финансового) управляющего | Необходимо | Не нужно |

| Стоимость банкротства | От 100-150 тыс. руб и выше | Бесплатно |

| Цель банкротства | Соблюсти баланс интересов кредиторов и должника | Освободить человека от безнадежных долгов |

| Длительность процедуры | 6-12 месяцев | 6 месяцев |

| Иные варианты, кроме списания долгов | Мировое соглашение, реструктуризация долга | Не предусмотрены |

| Оспаривание сделок за период перед банкротством | Могут быть оспорены сделки в трехлетний период, предшествующий банкротству | Не производится |

| Когда можно снова подать на банкротство | Через 5 лет | Через 10 лет |

О чем умалчивает законопроект об упрощенке

Новый закон об упрощенном банкротстве дает четкое понятие процедуры и кратко описывает весь процесс, но при детальном изучении всплывают некоторые недоработки. Не прописано, как проводится переход от упрощенки к стандартной форме при обнаружении скрытых активов у должника – кто оплачивает услуги финансового управляющего, начисляются ли штрафы и др.. Также остается неизвестным порядок оспаривания сделок, проведенных должником, что повышает риск фиктивного банкротства.

Кому подойдет упрощенное банкротство?

Упрощенный вариант списания личных долгов доступен лишь тем, чьи кредиторы ранее обратились в суд, а затем передали решение и исполнительные документы в ФССП. Если ни одного суда еще не было или кредиторы взыскивают долги без ФССП – внесудебный вариант не для вас.

Вообще, законом предусмотрено три главных условия упрощенной процедуры банкротства, а именно (п ):

- Совокупный размер долгов – от 50 до 500 тыс. рублей. Учитываются все долги, включая те, по которым срок исполнения еще не просрочен, алиментные обязательства, суммы, назначенные в рамках возмещения ущерба и прочие долги.

- У должника отсутствует любое имущество, за счет которого можно хотя бы частично погасить обязательства перед кредиторами. Если такое имущество появится в процессе банкротства, должник обязан будет сообщить об этом в МФЦ, и тогда банкротство прекратят. Кроме имущества, естественно, у должника должны отсутствовать и доходы. Наличие, например, даже небольшой зарплаты или пенсии, станет препятствием и не позволит подать на банкротство физического лица через МФЦ.

- Все ранее открытые в ФССП исполнительные производства должны быть окончены на основании , то есть в связи с тем, что приставам не удалось найти у должника имущества и доходов для погашения за счет него долгов. Если производства открыты или ни один из действующих кредиторов еще не обращался в ФССП, это условие не будет выполнено.

Условия применения упрощенной процедуры банкротства

Предпосылками применения упрощенной процедуры признания несостоятельности для юридического лица являются:

- наличие участника, способного принять решение о ликвидации;

- отсутствие значительных активов на начало процесса ликвидации;

- наличие больших задолженностей, в том числе по решению суда.

Для физического лица к условиям «упрощенки» относятся:

- наличие не более десяти кредиторов;

- долг от 50 до 700 тысяч рублей;

- доход в месяц, не превышающий потребительскую корзину более чем в три раза;

- признание гражданина банкротом более пяти лет назад;

- отсутствие у лица непогашенной судимости за преступления экономического вида;

- возникновение не более 25% обязательств по долгам за прошедшие полгода;

- отсутствие отчуждения имущества на безвозмездной основе стоимостью, превышающей двести тысяч рублей за год до начала банкротства.

Основания для проведения упрощенной процедуры банкротства

Если становится очевидным факт невозможности платить по счетам, лучшее решение – запустить механизм правового признания данного статуса. Чтобы заработал ускоренный порядок производства, одного материального неблагополучия не достаточно. Необходимо иметь к этому законные основания. Рассмотрим их более детально.

Для физических лиц

В рамках планируемых изменений воспользоваться возможностью получить статус банкрота физические лица смогут только при следующих условиях:

- совокупный долг неплательщика составил минимум – 50 000 рублей, максимум – 900 000;

- список кредиторов не выходит за рамки 10 человек;

- заявитель не занимается индивидуальной предпринимательской деятельностью.

Для юридических лиц

Воспользоваться предоставленной действующим законодательством, возможностью смогут две группы должников:

- организации, у которых недостаточно имущественных ценностей для исполнения своих договорных обязательств перед кредиторами в полном объеме. В этом случае ликвидатор пишет иск в арбитраж. По факту рассмотрения прошения судебный орган принимает решение о запуске ускоренного варианта ведения процесса;

- компании, производственная деятельность которых уже фактически прекращена, а руководство самоустранилось, и связаться с ним не представляется возможным.

Справка! Если в ходе ведения дела выясниться что у должника достаточно ценных активов, чтобы покрыть долги, процесс автоматически переводится в стандартное русло.

Таким образом, базовыми условиями к применению рассматриваемого в данной статье, механизма, станут:

- общей стоимости имущества не достаточно для покрытия всех долгов;

- арбитражем внесено решение в пользу ликвидации копании.

Плюсы и минусы внесудебной процедуры

На первый взгляд, плюсов достаточно много. Тут и предложенный порядок – подать заявление в МФЦ гораздо проще, чем обращаться в арбитражный суд, а отсутствие необходимости в финансовом управляющем экономит минимум 100 тыс. рублей. И бесплатность процедуры – воспользоваться ей смогут все, отсутствие доходов и сбережений больше не станет проблемой для признания банкротства. И сами последствия, которые наступят в результате – все заявленные гражданином долги будут признаны

В то же время, предусмотренный фильтр условий не позволит воспользоваться процедурой всем, кто в ней нуждается. И это минусы.

Первое, это сумма – всего лишь 500 тыс. рублей. Если общая сумма вашего долга будет уже 510 тыс. рублей, воспользоваться процедурой не получился. А вот по данным НБКИ, число граждан с долгами в диапазоне от 500 000 до 1 000 000 рублей на 01.04.2020 составляло 1,08 млн человек. Никто из них подать заявление на банкротство через МФЦ не сможет.

Второе, это требования по закрытым исполнительным производствам. По логике закона, подать заявление в МФЦ могут лишь те, чьи кредиторы или хотя бы один из них:

- Обратились в суд для принудительного взыскания своего долга.

- Получили в суде исполнительный лист и направили его в ФССП на принудительное исполнение.

- Получили исполнительный лист обратно, так как решение нельзя исполнить из-за того, что не удалось найти никакого имущества.

То есть те должники, чьи кредиторы не подавали исков в суд, или подавали, но вместо принудительного взыскания в ФССП воспользовались возможностью подачи исполнительного листа сразу по месту получения дохода ( ) или в банк, воспользоваться упрощенной процедурой банкротства не смогут. Также она будет недоступна и для тех, кто получает какой-нибудь доход. Неважно, пенсию, зарплату или пособие по безработице. Удержания по исполнительным листам из периодического дохода длятся годами и не позволят закрыть исполнительное производство. А если есть производство, внесудебной процедуры не видать.

А даже если производство будет закрыто, уже на следующий день после получения исполнительного листа взыскатель имеет право предъявить его в ФССП снова. Служба обязана на его основании открыть производство повторно и снова проводить исполнительные действия. Получается, должник поставлен в зависимость от поведения кредиторов, взыскателей и приставов. Если кто-то не согласен, есть все инструменты, чтобы препятствовать банкротству физического лица через МФЦ. И это самый главный минус.

Порядок, сроки и требования упрощенного внесудебного банкротства

Возможность признать себя несостоятельным появилась у людей с 1 октября 2015 года, но пока бедные должники не торопятся в суд. Кто сможет пройти внесудебное (упрощенное) банкротство физических лиц бесплатно?

Новый закон о внесудебном банкротстве физических лиц решает вопрос сроков и цены списания долгов для людей, у которых нет имущества. Ниже мы представляем основные моменты закона.

- Внесудебный порядок признания несостоятельности. Процедура построена на том, что сначала взысканием занимаются судебные приставы. Если ФССП окончила исполнительное производство по ч.1 п.4. ст. 46 ФЗ №229, гражданин подает заявление в МФЦ, чтобы списать долги без суда.Пристав уже провел розыск и сделал вывод об отсутствии имущества и денег для оплаты долга.Объявление о банкротстве физ. лица опубликуют в ЕФРСБ, и если в течение 6 месяцев кредиторы не представят возражения, долги будут признаны безнадежными и списаны.

- Процедура бесплатна для должников. Расходы берет на себя государство: оплата публикаций, услуг МФЦ, почта и иные накладные расходы.

- По новым правилам срок ограничен — 6 месяцев с подачи заявления в МФЦ.

Поменялись и требования к должникам.

Ниже представлены условия внесудебного банкротства.

- Размер задолженности 50 тыс. — 500 тысяч рублей.

- Исполнительные производства окончены по п.4. ч.1 ст. 46 ФЗ №229 — у должника нет имущества и доходов выше прожиточного минимума. Новых производств приставы не возбуждали. Важно, что дела в ФССП именно окончены, а не прекращены или приостановлены.

- В заявлении на банкротство должник обязан указать всех своих кредиторов. Если он перечислит не всех, то долги в отношении «забытых» кредиторов не спишут.

- Если специалисты МФЦ обнаружит, что сумма долгов больше суммы в 500 тысяч, или что есть имущество, за счет которого можно частично погасить долги — кредиторы вправе подать возражения в Арбитражный суд. Тогда внесудебное банкротство прекращается, и начинается судебное — вводится процедура реструктуризации долга.

Стоимость упрощенного банкротства физических лиц

Законодательство предлагает гражданам стать банкротом совершенно бесплатно.

Госпошлина при подаче заявления не оплачивается. Публикации в ЕФРСБ тоже для должника бесплатны.

Внесудебное банкротство физ. лиц помогает большей части населения страны с низким уровнем дохода избавиться от проблемных задолженностей благодаря отсутствию затрат на процедуру банкротства.

Порядок проведения упрощенного банкротства ликвидируемого юрлица

Банкротство ликвидируемого должника предполагает прохождение следующих этапов:

- Учредители компании принимают решение о предстоящей ликвидации. Для этого проводится собрание учредителей, которое должно единогласно прийти к решению о закрытии компании.

- Назначается ликвидационная комиссия или единственный ликвидатор. Решение о ликвидации передается в ФНС в течение 3 дней. По результатам вынесенного решения в ЕГРЮЛ публикуется сообщение о предстоящей ликвидации юрлица.

- Ликвидационная комиссия публикует в «Вестнике государственной регистрации» сообщение о предстоящей ликвидации и порядок для предъявления требований кредиторов.

- Составляется промежуточный ликвидационный баланс по результатам полученных требований кредиторов. Если по его результатам был выявлен факт недостаточности имущества для погашения всех требований кредиторов, то процесс ликвидации должен быть приостановлен.

- Должник должен передать заявление о своем банкротстве в арбитражный суд. В данном случае заявление о своем банкротстве является обязанностью должника, а не его правом: если он пренебрегает данной обязанностью, то ему откажут во внесении записи в ЕГРЮЛ о предстоящем закрытии. Также заявление о банкротстве допускается подать конкурсному кредитору: если сумма задолженности превысила 300 тыс. р., а просрочка по обязательствам – 3 месяца.

- Перед обращением в арбитраж ликвидируемый должник должен опубликовать в «Вестнике госрегистрации» уведомление об этом как минимум за 15 дней. Само заявление передается в суд не позднее 10 дней после обнаружения признаков банкротства.

- По итогам судебного заседания будет принято решение относительно того, является ли заявление о банкротстве обоснованным. Если суд признал наличие признаков несостоятельности, то он выносит определение о введении конкурсного производства.

- Назначается конкурсный управляющий.

- Управляющий публикует в газете «Коммерсант» и ЕФРСБ сообщение о введении конкурсного производства.

- Управляющий обязан уведомить кредиторов об открытии процесса банкротства.

- У кредиторов будет 1 месяц на предъявление своих требований для включения их в реестр.

- Формируется конкурсная масса, а имущество компании выставляется на торги.

- По результатам формирования конкурсной массы управляющий переходит к погашению требований кредиторов. Данные требования погашаются в порядке стандартной очередности. В первую очередь подлежат удовлетворению требования кредиторов, перед которыми у должника есть обязательства по причинению вреда жизни и здоровью, во вторую – задолженность по зарплате и выходным пособиям, в третью – долговые обязательства перед конкурсными кредиторами и уполномоченными инстанциями. Во внеочередном порядке погашаются обязательства по текущим платежам, задолженность в части процессуальных и судебных издержек (например, затраты на публикацию обязательных сообщений, организацию торгов и пр.).

- Если имущества компании оказалось недостаточно для погашения всех обязательств, то требования кредиторов погашаются пропорционально их доле в общем объеме задолженности. Непогашенные по результатам процедуры требования списываются, и должник ликвидируется.

- Арбитражный управляющий готовит отчетность о результативности проведения процедуры конкурсного производства.

- В случае принятия отчетности управляющего об итогах банкротства суд выносит определение о завершении конкурсного производства. Это определение перенаправляется в ФНС, и оно становится основанием для внесения в ЕГРЮЛ записи о ликвидации юрлица.

После того как отметка о ликвидации юрлица была внесена в ЕГРЮЛ, компания считается официально прекратившей свою деятельность. Она должна уничтожить печать, закрыть все принадлежащие счета и передать на хранение в архив всю необходимую документацию.

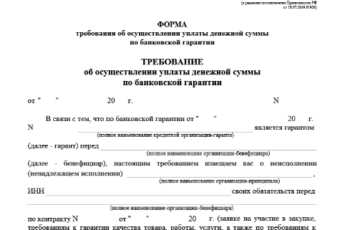

Заявление в МФЦ

Должник обращается в МФЦ, заполняет заявление на месте. Или приносит ранее заполненную форму с собой.

Во-первых, если забытый кредитор узнает о процедуре до ее завершения, — он может подать возражения в суд. И если сумма долга с его требованием окажется больше 500 000 рублей — то внесудебное банкротство превратится в судебное.

Во-вторых, если забытый кредитор не узнает о процедуре или не захочет в нее вмешиваться — внесудебное банкротство завершится, человека признают несостоятельным и спишут долги перед кредиторами, которые указаны в заявлении. А те, кого должник не написал в заявлении, будут взыскивать деньги и после банкротства.

Такое положение вызывает споры, потому что должник может выбирать: что платить, а что списывать. Например, налоги и ЖКХ списать, а с кредитом спокойно расплатиться.

Проверка и публикация на ЕФРСБ

МФЦ направляет запрос в ФССП и в течение 1 рабочего дня проверяет информацию об окончании производств в связи с отсутствием имущества.

Если приставы это подтверждают, МФЦ в течение 3 дней отправляет сведения для публикации в едином реестре сведений о банкротстве ЕФРСБ (Федресурс).

Полгода на возражения кредиторов

Федресурс разместит публикацию, что такой-то гражданин подал заявление о признании себя банкротом во внесудебном порядке по долгам перед следующими кредиторами (перечисляются из списка в заявлении).

МФЦ копию этой публикации направит приставам, в суд и в банки, где у должника были счета. Зачем? Потому что 6 месяцев после публикации все требования кредиторы предъявляют приставам — проценты больше не насчитываются, никаких безакцептных списаний со счетов не производится. Коллекторы также обязаны обращаться к приставам.

Каковы права кредиторов при внесудебном банкротстве? В течение полугода кредиторы проверяют, а действительно ли у человека нет имущества. Они могут без его согласия получать выписки о составе имущества и зарегистрированных правах:

- в Росреестре — о квартирах, нежилых помещениях, земельных участках, гаражах, машиноместах и долях в праве на недвижимость;

- в ГИБДД — об автомобилях;

- в ФНС — об уплаченных налогах, о долях в ООО, счетах, включая электронные кошельки;

- в ПФР — о работодателе (от него — о зарплате);

- в банках — выписки по счетам за три года;

- в других ведомствах (ГИМС, Ростехнадзор, реестрах акционеров АО и т.п.).

В выписках указано имущество на текущую дату и принадлежавшее ранее, которое продали или подарили.

Если выяснится, что заемщик переписал на сына машину, когда долги уже имелись — кредиторы смогут оспорить такую сделку.

Кроме того, кредиторы, в отличие от приставов, будут искать не только имущество, записанное на банкрота, но и на его жену/мужа. Совместная собственность (нажитая в браке) принадлежит супругам в равных долях. Не важно, на кого зарегистрирован, например, участок в садоводстве или акции.

Если имущество куплено в браке, а соглашения о разделе не заключалось, — кредиторы могут потребовать продать совместные ценности и половину денег отправить на погашение требований.

Вторую половину выплатят жене/мужу. Разумеется, такие споры рассматриваются в судебном порядке, поэтому при обнаружении скрытого имущества кредиторы также вправе подать заявление в Арбитражный суд и возбудить дело о полноценном банкротстве.

В течение полугода, пока на сайте Федресурса висит объявление о внесудебном банкротстве, должник не имеет права принимать новые долговые обязательства, не дает поручительства. Если его финансовое положение улучшится, кредиторы могут инициировать судебное рассмотрение дела, либо ходатайствовать о прекращении внесудебного банкротства.

Признание банкротом, списание долгов

Если возражений не поступило, через полгода человек признается банкротом, долги списываются. МФЦ делает об этом публикацию на Федресурсе.

Документы

Перечень документов для банкротства через МФЦ включает:

- список банков, в которых оформлены кредиты;

- паспорт, ИНН;

- справка о месте проживания;

- доверенность + паспорт представителя, если документы подает представитель.

Иных документов утвержденным бланком заявления не предусмотрено. Поэтому судя по всему, представлять кредитные договоры, решения судов, материалы исполнительных производств – не нужно.

Сроки

На процедуру досудебного банкротства через МФЦ закон отводит 6 месяцев с момента включения сведений в ЕФРСБ. По истечении этого срока процедура завершается, о чем МФЦ вносит соответствующую запись в реестр.

Нужен ли арбитражный управляющий

Упрощенка банкротства физ лиц 2021 предусматривает отсутствие в деле финансового управляющего, так как не организуется продажа имущества должника. Но если в процессе будут обнаружены нарушения, то внесудебная процедура переквалифицируется в классическую с обязательным назначением управляющего и оплатой его услуг.

Упрощенная процедура банкротства физического лица: когда вступит в силу?

Стоит ли гражданам идти в МФЦ за списанием долгов или лучше начать процедуру по стандартной схеме? Банкротство по упрощенной схеме возможно с 1 сентября 2020 года.

Многие финансовые консультанты рекомендуют гражданам не обострять отношения с кредиторами и подавать документы на банкротство физического лица уже сейчас. Если до момента подачи на упрощенное банкротство задолженность будет более 500 000 руб. Списать ее через МФЦ уже не получится.

Когда вступает в силу новый закон, неизбежны многочисленные сложности при его практическом применении, в то время как по стандартной процедуре уже наработана обширная судебная практика.

Преимущества и недостатки упрощенного банкротства ФЛ

Новый законопроект значительно упростил процедуру банкротства физических лиц. Но внесудебное признание гражданина финансово несостоятельным подходит не всем, поэтому перед обращением в МФЦ рекомендуется ознакомиться со всеми плюсами и минусами.

Поможет ли упрощенный вариант банкротства решить проблемы должников. Мнение эксперта

К минусам можно отнести последствия, которые аналогичны тем, что наступают при судебной процедуре. К тому же повторная процедура упрощенного банкротства возможна не ранее, чем через 10 лет.

Пока непонятно, как будут реализовываться нововведения на практике, и скольким должникам они реально помогут. Банки и кредиторы будут заинтересованы в том, чтобы перевести процедуру в судебную форму. А это значит, что вся информация о должнике станет проверяться с невероятной дотошностью.

Упрощенное банкротство станет реально доступно только тем, кто не имеет совсем ничего, кроме единственного жилья, и чьи доходы не превышают прожиточного минимума. Даже при небольшом превышении доходов во внесудебном банкротстве будет отказано, поскольку они будут считаться средствами, на которые можно наложить взыскание.

Частые вопросы

Да. Термин «упрощенное банкротство» использовался с самого начала рассмотрения законопроекта. Текст закона несколько раз менялся и в итоговом варианте законодатель утвердил в виде упрощенного банкротства процедуру, которая проходит без суда и участия финансового управляющего. Отсюда пошло название «внесудебное банкротство».

Отказ может быть из-за несоответствия условиям предусмотренным для процедуру внесудебного банкротства. Если должник считает, что отказ неправомерен, то действия МФЦ могут быть обжалованы в Арбитражном суде.

Нет, долг по алиментам не подлежит списанию через банкротство. При этом не важно внесудебная процедура или стандартная через Арбитражный суд. Закон защищает права детей и не позволяет должникам списывать задолженности по алиментам.

Через внесудебное банкротство можно списать долги по кредитам, займам, распискам, долги по штрафам, платежам ЖКХ и налоги. Задолженности перед банками, коллекторами и судебными приставами на сумму до 500 тыс. руб. подлежат списанию. Не спишут через банкротство задолженности возникшие по алиментам и за причинение вреда, субсидиарную ответственности, долги по зарплате сотрудников.

Заключение

В период экономического кризиса свежая новость о возможности проведения упрощенного банкротства стала приятным нововведением не только для физических лиц, но и для судебной системы. Новый законопроект поможет разгрузить Арбитражные суды и избавиться от долгов малоимущим гражданам. Если внесудебное признание граждан несостоятельными будет усовершенствовано, то такой механизм станет очень востребованным.

- https://zakonguru.com/bankrotstvo/fizicheskix-lic/besplatnoe-2.html

- https://urstart.ru/uproshhennaya-protsedura-bankrotstva-yuridicheskogo-litsa/

- https://bankrotstvo.expert/fizicheskih-lic/vnesudebnoe-uproshchennoe.html

- https://pravoved.ru/journal/bakrotstvo-fizlic/

- https://probankrotstvo.com/procedura-bankrotstva/uproshhennaja-procedura-bankrotstva-dolzhnika.html

- https://fcbg.ru/uproshchennoe-bankrotstvo-fizicheskikh-lits

- https://Bankrotom.ru/Uproshchennoe-bankrotstvo-fizicheskih-lic

- https://zakonguru.com/bankrotstvo/yuridicheskix-lic/uprosennoe.html