- Что такое уступка прав по кредитному договору

- Простой пример

- Переуступка кредита – выход для неплатежеспособного заемщика

- 1. Переуступка с разрешения банка

- 2. Переуступка без согласия банка

- Правовое сопровождение и договор цессии

- Возможные причины цессии

- Как осуществляется переуступка долга

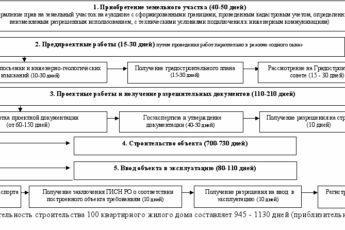

- Этапы цессии по договору

- Переуступка коллекторскому агентству

- Договор уступки прав по кредитному договору

- Что такое договор цессии?

- Виды

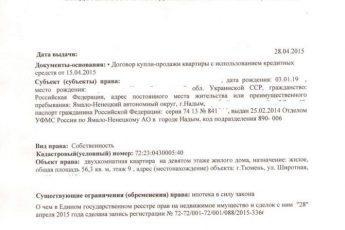

- Образец договора цессии

- Между физическими лицами

- Между юридическими лицами

- Правовые последствия переуступки

- Отмена цессии

- Мошенничество с уступкой прав требования

- Преимущества и недостатки переуступки денежного займа

- Судебная практика

- Заключение

Что такое уступка прав по кредитному договору

В настоящее время многие кредитные учреждения передают проблемную задолженность третьим лицам. Самый распространенный вариант – передача долга коллекторским компаниям. Они берут процент от сделки и взыскивают необходимую сумму самостоятельно.

Итак, переуступкой прав требования задолженности называют цессией. Проще говоря, это продажа долговых обязательств. Между банковской организацией и третьим лицом заключается договор, в соответствии с которым третье лицо принимает на себя задолженность заемщика.

Вообще, цессия подразумевает, что заемщик должен дать согласие на нее. Но в современных условиях банковские организации это требование легко обходят, изначально включая условия цессии в договор кредитования. Поставив свою подпись под этим условием, вы автоматически даете согласие на его реализацию. А значит, переуступка будет осуществлена на законных условиях.

Роспотребнадзор же придерживается противоположного мнения и часто выступает против уступки права требования задолженности коллекторским фирмам.

Простой пример

Передача обязательств по ипотеке предполагает возмещение убытков за счет отказа исходного заемщика от прав на приобретенную недвижимость в пользу нового должника, который гарантирует своевременное погашение действующего кредита.

Таким образом, первый заемщик избавляется от долговых обязательств, а новый становится плательщиком по кредитному договору, получая в качестве возмещения расходов недвижимость.

Переуступка кредита – выход для неплатежеспособного заемщика

Для снятия обязательств по кредиту вы можете переуступить свой долг перед банком третьему лицу. Это может быть ваш близкий родственник или совершенно посторонний человек, готовый переоформить ваш кредит на себя. Существует 2 основных способа переуступки долга. Рассмотрим каждый из доступных вариантов.

1. Переуступка с разрешения банка

Банк может дать свое согласие на переуступку кредита третьему лицу. В этом случае надо действовать следующим образом. Один из вариантов – перекредитование.

Эта процедура подразумевает оформление дополнительного договора на новое лицо. Согласно документам, новый кредитозаемщик получает все права на недвижимость, автомобиль, бытовую технику или другие объекты кредитования.

Все обязанности предыдущего должника полностью переходят к новому клиенту банка.

Другой вариант – перевод долга. Между заемщиком и лицом, согласным на переуступку кредита, заключается соглашение на перевод заемных средств. Этот документ заверяется нотариусом и является подтверждением перехода всех обязательств и прав по кредиту на новое лицо.

2. Переуступка без согласия банка

Если банк отказывает в проведении процедуры переуступки кредита, то заемщик может воспользоваться этим вариантом. Суть процесса переуступки заключается в привлечении поручителя и отказе от дальнейшего погашения долга.

Третье лицо, которое согласно на переуступку кредита, прописывается в договоре займа в качестве поручителя.

Далее заемщик должен прекратить выплату обязательных платежей и подать в банк заявление о том, что у него нет возможности погашать кредит.

В этой ситуации долг автоматически перейдет к поручителю, который обязан будет вносить в банк средства на его погашение. Если впоследствии заемщик захочет претендовать на владение объектом кредитования, то поручитель может доказать свои права на этот объект. В качестве подтверждающей документации можно использовать квитанции по внесенным платежам.

Данный вариант переуступки долга лучше использовать в тех случаях, когда вы доверяете третьему лицу и уверены в его надежности. Если поручитель перестанет вносить обязательные платежи, то у заемщика могут возникнуть проблемы с банком.

Для человека, который становится новым заемщиком, плюсы переуступки выражаются в сокращение затрат на оформление кредита. Новый заемщик освобождается от необходимости проводить страхование предметов залога и оплачивать комиссии банка при заключении сделки. Если переоформляется автомобильный кредит или ипотека, то заемщик избавляется от обязательства вносить первоначальный платеж.

Что касается недостатков переуступки, то они выражаются в необходимости сбора большого количества документов. Новый клиент банка должен подтвердить свою личность и платежеспособность, предоставив соответствующие документы. В остальном оформление переуступки не предполагает каких-либо сложностей и является стандартной банковской процедурой в сфере кредитования.

Правовое сопровождение и договор цессии

Юридически правильно выполненная уступка прав по проблемной задолженности в пользу третьих лиц, включая коллекторские компании, не запрещена законом. Эту процедуру принято называть цессией. Она предполагает продажу долговых обязательств. При этом согласие заемщика на осуществление переуступки прав по договору не требуется.

«Цессия (с лат. «уступка, передача») — в России так принято называть договор уступки прав требования на дебиторскую задолженность, то есть продажу долга третьих лиц — соглашение, в соответствии с которым одно лицо (кредитор или иное аналогичное лицо по передаваемому договору) передаёт другому лицу (принимающему такую задолженность) свои права требования к третьему лицу (должнику по передаваемому договору) … », — Wikipedia.

Стороны договора цессии:

- Цедент – лицо, передающее права требования;

- Цессионарий – получатель прав требования.

Каждый должник предупреждается об осуществленной процедуре после подписания цедентом и цессионарием документов. Иногда кредиторы заранее информируют клиентов, предлагая немедленно погасить задолженность, чтобы избежать уступки прав требования.

В регулирующих процедуру цессии документах можно встретить:

- Детальную информацию о должнике и выполненных им платежных операциях в счет погашения займа.

- Разъяснение деталей исходного соглашения и причин, которые предшествовали уступке прав требования.

- Описание предмета рассматриваемого договора, в частности, размер кредита и текущую сумму задолженности.

- Данные о выполненном страховании и обеспечении (описание залога или информация о поручителе).

- Сведения обо всех заинтересованных сторонах, между которыми возникли актуальные правоотношения.

- Действующий в рамках законодательства порядок решения спорных вопросов и конфликтных ситуаций.

- Прописаны сроки, на протяжении которых стороны обязаны выполнить передачу прав требования.

- Дополнительные параметры будущей сделки, не ущемляющие интересы заинтересованных сторон.

Важно! В исходном договоре между кредитором и заемщиком всегда указываются права и обязанности сторон. Цессионарии не вправе каким-либо образом изменять исходные параметры сделки без разрешения со стороны заемщика.

Возможные причины цессии

Чаще всего продажа долгов осуществляется по нескольким причинам. Условно их можно разделить на три группы:

- В соответствии с банковским стандартами задолженность признана безвозвратной. В такой ситуации банку проще уступить право требования долга, чтобы получить хоть какую-то компенсацию, чем содержать на балансе проблемный кредит.

- Тело кредита (основной долг) выплачено, но с погашением процентов возникла проблема. В этом случае банковская организация теряет дополнительную прибыль.

- У кредитной организации серьезные проблемы. Речь идет о банкротстве, ликвидации и так далее. Финансовое учреждение просто стремится как можно быстрее получить средства для исправления ситуации, поэтому и распродает задолженность.

Кредитные долги в большинстве случаев распродают портфелями, причем у каждого банка есть доверенные организации, с которыми ведется сотрудничество в данном направлении.

Как осуществляется переуступка долга

Здесь необходимо учитывать, что не каждая проблемная задолженность может быть переуступлена третьему лицу. Чтобы передать или продать права требования по долгу, этот самый долг не должен быть безнадежным. То есть, даже профессиональное коллекторское агентство не станет принимать обязательства, если законным путем по ним ничего не получится предпринять.

В этом отношении кредитные и микрофинансовые организации постоянно не сотрудничают с каким-то одним коллекторским агентством, который скупает все их проблемные долги. Как правило, открывается электронный торг, в котором участвует несколько претендентов на покупку прав требования. Чем выгоднее для покупателя будут условия договора, тем дороже этот договор ему обойдется.

На практике продажа происходит следующим образом: кредитор выставляет договор (обязательства) на торги по номинальной цене – до 40% от суммы общего долга. И указанные 40% считаются очень большой величиной, так как по большинству договоров права требования передаются за 1-10% от суммы общего долга.

После приобретения права требования новый кредитор документально уведомляет об этом своего клиента. Законодатель планировал остановить начисление процентов до того, пока заемщик не получит уведомление о смене кредитора, но пока в этом направлении ничего не меняется – проценты, в том числе и штрафные, начисляются без такой остановки.

Этапы цессии по договору

Договор передачи кредитных обязательств состоит из важных этапов, которые заслуживают отдельное внимание. Во многом именно качественная подготовка договора позволяет сторонам избавиться от возможных убытков и рисков.

Этапы цессии:

- Кредитор рассматривает вариант с уступкой прав требования за определенную компенсацию, собирает информацию о заемщике и действующем кредите.

- Выбирается организация, готовая выкупить задолженность для дальнейшего взыскания.

- Документация передается на анализ цессионарию (обычно речь идет о коллекторском агентстве).

- Юристы и финансовые менеджеры цессионария оценивают шансы на погашение клиентом долга.

- Стороны согласовывают стоимость сделки в случае принятия положительного предварительного решения.

- Составляется и подписывается договор цессии.

- Заемщик получает уведомление о смене кредитора и новые реквизиты для погашения задолженности.

- Цессионарий обсуждает с новым клиентом возможность внесения изменений в действующее соглашение.

Процесс продажи проблемного долга может длиться не один месяц. В целях снижения расходов многие организации уступают права требования одновременно по множеству должников. До момента официального подтверждения цессии клиент не обязан вносить какие-либо платежи в счет погашения кредита.

Переуступка коллекторскому агентству

Продажа банками проблемных кредитов долговым фирмам стала предметом спора между Роспотребнадзором и Высшим Арбитражным Судом РФ. Роспотребнадзор указывал, что переуступка проблемного договора является нарушением потребительских прав, если в качестве принимающей стороны выступает не банковская организация.

ВАС РФ придерживался противоположного решения вопроса, в соответствии с которым такие действия не противоречат профильным законодательным нормам и не требуют предварительного получения согласия заемщика.

Ясность внес Верховный Суд РФ, указав, что передача прав требования не банковским организациям действительно нарушает права потребителя. Законность передачи не вызовет сомнений, если в договоре содержится соответствующий пункт или условие, указывающие на вероятность совершения банком таких действий.

С момента опубликования решения высшей судебной инстанции, кредитные организации стали использовать эту поправку в своих интересах. Теперь в любом кредитном договоре имеется пункт, содержание которого указывает на право банка уступать (продавать) права требования по всем заключаемым договорам кредитным и прочим организациям, или третьим лицам.

Под прочими организациями и третьими лицами подразумеваются коллекторские агентства, поэтому заемщик, подписывая соглашения, фактически дает свое согласие на возможную уступку по одностороннему решению банка.

После совершения переуступки, можно говорить о нарушении не только потребительских прав, а еще и о разглашении персональной информации, в частности, кредитной истории, уровня платежеспособности, событий по переступленному (проданному соглашению).

Нарушения выражаются в следующем:

- банк получил согласие заемщика не возможную передачу договора третьим лицам, но никак не предусмотрел вероятность повторной передачи обязательств – коллекторское агентство может покупать, так и продавать долги заемщиков повторно;

- сотрудники коллекторского агентства в своем большинстве являются не профессиональными взыскателями или юристами, а рядовыми наемными сотрудниками, которым предоставляется доступ к персональной информации по каждому заемщику.

Именно поэтому переуступка рассматривается не как правовая преференция кредитора, решившего избавиться от сложного договора или клиента, а совокупность действий, ущемляющих потребительские права заемщиков. Крайне редко переуступка оформляется без серьезных нарушений.

Договор уступки прав по кредитному договору

При заключении договора цессии сторонами договора будут являться:

- Цедент – тот, кто передает право требовать долг.

- Цессионарий – тот, к кому переходит право требования долга.

При этом должник в сделке участия не принимает, но должен быть поставлен в известность о том, что она заключена.

Важнейшими пунктами договора являются следующие:

- Сведения о каждой стороне, между которыми возникли правоотношения.

- Информация о должнике.

- Полное описание предмета договора. В этом пункте должны быть подробно расписаны все детали.

- Порядок разрешения споров. Обязательно указывается, что споры разрешаются в порядке, установленном законодательством.

- Права и обязанности каждой стороны.

- Срок действия договора. Период, за который условия договора нужно выполнить.

- Дополнительные условия.

Что такое договор цессии?

Заключение такого соглашения позволяет кредитору, который не хочет или не может заниматься взыскание средств, передать свои полномочия другому лицу. С момента официальной регистрации сделки должник должен переводить платежи на реквизиты нового кредитора, о чем его следует уведомить письменно.

Самый распространенный вариант договора цессии — продажа кредита коллекторскому агентству.

На практике нередко встречается переуступка прав все новым и новым взыскателям. Такая ситуация частично обусловлена Федеральным законом от 03.07.2016 № 230-ФЗ.

Кроме передачи долга по кредиту граждан, существуют иные формы уступки:

- страховая цессия — права собственности переходят от страхователя к страховщику, что подразумевает выплаты обязательств в срок платежа;

- договор подряда также может стать темой для подписания этого документа, что требует согласия всех участников сделки (подрядчика, заказчика);

- уступка кредитных долгов в сфере поставки.

Таким образом, сущность договора цессии заключается в следующем: если одна сторона сделки (должник) не может или отказывается исполнять требования партнера (кредитора), последний передает право на взыскание долга третьему лицу. Соглашение заключается по обоюдному согласию и не имеет привязки к сумме долга. В качестве примера можно привести ситуацию, когда банк перепродает долг неплательщика коллекторскому бюро.

Виды

Виды договора цессии различаются в зависимости от количества сторон сделки:

- если заключается трехстороннее соглашение, то имеет место наличие согласия на передачу долга от самого должника. В соглашении участвуют 3 фигуранта: заемщик, цедент, цессионарий;

- двухсторонний вариант распространен в банковской сфере. С помощью такого соглашения кредитные организации переуступают свои права по взысканию долгов коллекторам. Должник уведомляется о продаже задолженности новому кредитору, но не принимает в сделке личного участия.

Кроме этого, договор цессии может различаться по типу обязательств сторон:

- возмездный. Перепродажа прав на истребование долга подразумевает полное или частичное его погашением новым кредитором. Владелец договора потом взыскивает нужную сумму с должника. Сумма денежных притязаний и другие условия оплаты остаются прежними либо могут снизиться по желанию цессионария;

- безвозмездный. Предполагает передачу полномочий новому кредитору без доплаты с его стороны. Права требования долга передаются другому лицу, которое будет взыскивать средства с должника. Вырученные деньги новый кредитор оставляет себе.

В ГК РФ такой договор также представлен в результате исполнительного производства, но с ограничениями по некоторым видам обязательств личного характера. Это могут быть судебные тяжбы по кредиту, рассрочке или аренде. Не имеет законных оснований для переуступки и долг по алиментам.

Обязательные условия для замены стороны взыскания: наличие актуального договора цессии и подача заявления в суд.

Образец договора цессии

Соглашение заключается в письменном виде и содержит несколько обязательных пунктов:

- реквизиты сторон. Указываются их полные наименования, регистрационные сведения, контакты, банковские реквизиты, информация об уполномоченных лицах(если один или оба контрагента действуют на основании доверенности);

- предмет соглашения;

- при возмездной переуступке требований — цена договора, условия будущих кредитных обязательств и требований (если они имеются);

- если соглашение оформляется между организациями, бесплатная переуступка договора цессии запрещена. В этом случае необходимо определить стоимость переуступки, а также порядок ее оплаты;обязанности цедента и документы для договора цессии;

- время и порядок передачи пакета документов;

- ответственность сторон, с которыми цессионарий должен ознакомиться до подписания документа, штрафные санкции, неустойка и прочее;

- порядок и основания расторжения, по которым происходит признание сделки недействительной;

- способы решения спорных моментов претензионный и исковой порядок;

- срок действия договора переуступки требований, условия и порядок деловой переписки, способы извещения неплательщика.

Грамотно оформить договор цессии можно при поддержке опытных юристов, это исключит нарушения закона и гарантирует правомерность документа.

Между физическими лицами

Если стороны договор цессии — физические лица, передача полномочий может обуславливаться следующими обстоятельствами:

- раздел имущества при разводе;

- долг ребенка, переходящий одному из родителей;

- помощь третьих лиц в получении кредита и прочее.

Основное условие при оформлении договора цессии — указание паспортных данных, срока, способа внесения (возврата) средств и общей суммы.

Общая форма документа идентична представленному образцу, за исключением нотариальной доверенности и печати. Он подтверждается только подписями сторон.

Между юридическими лицами

Договор цессии между организациями заключается при:

- различных формах реорганизации;

- процедуре банкротства;

- передаче долговых обязательств между контрагентами;

- иных аналогичных ситуациях.

Соглашение о праве переуступки требований требует наличия печатей обеих сторон и заверяется нотариально.

Правовые последствия переуступки

Главный спор между судебными и контрольными органами касался участия в качестве принимающей (третьей) стороны коллекторского агентства. На фоне многочисленных нарушений, имевших место до принятия поправок в отраслевое законодательство, для заемщика такое развитие событий не предвещало ничего хорошего. Поэтому механизм и условия передачи были так же урегулированы законодательно.

Так, в соответствии с диспозицией ст. 382 ГК РФ любой заемщик, обязательства которого переданы третьей стороне, должен отвечать по ним в том же объеме и по тому же принципу, что и до осуществления передачи. Новый кредитор при этом не имеет права изменять условия договора в сторону фактического ухудшения положения заемщика. Не допускается повышение процентной ставки, начисление штрафных санкций, взимание комиссии, если таковые прямо не предусмотрены в теле соглашения.

Заемщик имеет прав заявлять возражения в отношении нового кредитора, имевшие место до передачи прав по договору. Принимая права по договору, новый кредитор одновременно с ними берет на себя и решение всех нерешенных на момент передачи разногласий с заемщиком (ст. 386 ГК РФ). Все имеющиеся меры обеспечения, такие как залог и поручительство, сохраняются после проведения переуступки.

Отмена цессии

Вы можете обратиться в судебные органы с исковым заявлением о признании цессии недействительной, если:

- В договоре кредитования зафиксирован пункт, запрещающий уступку требования.

- При оформлении договора не было получено ваше согласие на уступку прав требования долга третьим лицам.

А также у вас есть право потребовать признания цессии недействительной при подаче встречного иска. В этом случае простора для действий становится больше.

Нужно понимать, что даже если цессию признают недействительной, в юридическом плане для вас опять же изменится только кредитор. Поэтому использовать шанс ее отмены стоит, если:

- вы хотите вернуть ситуацию в то состояние, которое было до переуступки;

- хотите избавиться от давления кредиторов, если фактически долг уже погасили;

- желаете уменьшить завышенные требования нового кредитора;

- нужно выстроить диалог с кредитором, который осуществляет взыскание незаконными методами.

Важно! Если вы поставили себе цель избавиться от обязательств по проблемному кредиту, то отмена цессии такую задачу не решит.

Мошенничество с уступкой прав требования

Клиент кредитора может выкупить собственный долг по мизерной стоимости. Процедура носит полулегальный статус и иногда расценивается в качестве мошенничества. Однако это не отменяет того факта, что в теории действительно можно фактически списать долги за счет цессии.

Заемщику нужно найти финансовую организацию, которая выступит в роли цессионария. После выкупа договора останется только выплатить соучастнику оговоренную сумму. Которая, как правило, значительно меньше суммы задолженности у первоначального кредитора.

Иногда на махинациях попадаются и сами кредиторы. К примеру, после уступки прав требования организации продолжают требовать оплату различных издержек или даже возврат всей суммы заложенности, отрицая факт заключения договора цессии.

Цессия также используется для отмывания денег. В этом случае мошенническими схемами занимаются группы подставных компаний, которые множество раз перекупают одну задолженность.

Преимущества и недостатки переуступки денежного займа

Переуступка кредита имеет свои преимущества для заемщика и для лица, берущего на себя долговые обязательства. Заемщик освобождается от обязанностей перед банком и выходит из сложной финансовой ситуации без потерь.

Для человека, который становится новым заемщиком, плюсы переуступки выражаются в сокращение затрат на оформление кредита. Новый заемщик освобождается от необходимости проводить страхование предметов залога и оплачивать комиссии банка при заключении сделки. Если переоформляется автомобильный кредит или ипотека, то заемщик избавляется от обязательства вносить первоначальный платеж.

Что касается недостатков переуступки, то они выражаются в необходимости сбора большого количества документов. Новый клиент банка должен подтвердить свою личность и платежеспособность, предоставив соответствующие документы. В остальном оформление переуступки не предполагает каких-либо сложностей и является стандартной банковской процедурой в сфере кредитования.

Судебная практика

Судебная практика по уступке банковскими организациями задолженности в нашей стране имеет весьма внушительный опыт, и есть ряд решений, когда суд вставал на сторону должника. Чаще всего это связано с тем, что кредитное учреждение продало задолженность компании, не имеющей лицензии на такую деятельность. Приведем пример.

Банковская организация Х. продала задолженность гражданина В. коллекторскому агентству Ф. У агентства нет лицензии, должник получал звонки с угрозами, а также СМС, содержащие признаки психологического давления. Должником осуществлялась запись разговоров с представителями агентства.

После обращения компании с иском в суд, было вынесено следующее решение: отказать в удовлетворении требований, так как сторона, которой было передано право взыскания, не имеет лицензии на право ведения банковской деятельности, а также нарушает требования законодательства по взысканию проблемной задолженности.

Имеется и множество других дел, по которым суд также признал цессию недействительной. Причиной тому являлось отсутствие в договоре кредитования пункта о праве банка на переуступку требования долга третьим лицам.

Заключение

Безусловно, сделка по передаче прав требования способна принести выгоду, но у данной процедуры имеются также отрицательные черты:

- Исходные кредиторы часто вынуждены довольствоваться мизерной компенсацией;

- Выкупающие кредит компании сталкиваются с риском продолжения невозврата средств и как следствие несут убыток;

- Заемщиков ждут ужесточенные процедуры по взысканию задолженностей.

Таким образом, цессия на кредитном рынке является далеко не самым популярным мероприятием. Стороны соглашения должны приступать к ней при возникновении крайне серьезных проблем на стадии погашения задолженности.

Лишь грамотная уступка прав требования по кредитному договору позволит сделать процесс цессии комфортным для всех сторон, снизив возможные расходы и позволив мирным путем урегулировать конфликтные ситуации.

- https://kredit-online.ru/stati/ustupka-prav-po-kreditnomu-dogovoru.html

- https://info.finance/finansovaya-gramotnost/ustupka-prav-trebovaniya-po-kreditnomu-dogovoru

- https://kkapb.ru/ipoteka/ustupka-prav-po-kreditnomu-dogovoru-usloviya-dlya-fizicheskih-lits.html

- https://brobank.ru/pereustupka-prav-po-kreditnomu-dogovoru/

- https://pravoved.ru/journal/dogovor-cessii/

- https://mycredit.su/pereustupka-kredita-tretemu-litsu-preimushhestva-i-nedostatki/