- Что такое финансовая пирамида и как она работает

- В чем смысл пирамиды

- Разница между сетевым маркетингом и финансовой пирамидой

- Разновидности

- Одноуровневые (по схеме Понзи)

- Многоуровневые

- Признаки финансовой пирамиды

- Крупнейшие мировые финансовые пирамиды

- Первая в истории финансовая пирамида

- Пирамида Джона Ло

- Схема Понци

- Португальская пирамида Доны Бранки

- «Стэнфордский международный банк»

- «Властилина»

- Схема «Двойной Шах»

- «Хопер-Инвест»

- «Акции» Лу Перлмана

- Европейский Королевский Клуб

- Бостонская пирамида

- Муравьиные фермы Ван Фэна

- Величайшая пирамида всех времен Бернарда Медоффа

- «МММ»

- L&G

- «ММСИС»

- «Дабл Шах»

- «Хеликс Кепитал»

- «B2B Jewelry»

- «Кэшбери»

- «Пантеон финанс»

- Американская система страхования

- Новые и современные финансовые пирамиды в России

- Финансовые пирамиды — допустимое зло?

- Финансовые пирамиды в интернете

- Основные разновидноси ФП в сети:

- Примеры известных онлайн финансовых пирамид:

- Как распознать финансовую пирамиду

- Основные признаки

- Является ли Биткоин пирамидой?

- Уголовная ответственность

- Как не попасть в финансовую пирамиду

- Пирамиды обмана. 5 заманчивых предложений, в которые не стоит инвестировать

- Схема первая: инвестиционные проекты

- Схема вторая: криптовалюты

- Схема третья: онлайн-игры

- Схема четвертая: бонусы туристам

- Схема пятая: огромный кэшбэк

- Что делать, если уже вложил деньги в схему

- Мнение эксперта.

- Часто задаваемые вопросы

Что такое финансовая пирамида и как она работает

По своей сути финансовая пирамида это такой же бизнес, как и любой другой, со своими доходами и затратами. Принципиальное отличие — в источнике дохода. Обычно бизнес получает прибыль за счёт продажи товаров или услуг, и чем больше удаётся продать, тем лучше результат. Финансовая пирамида простыми словами это бизнес, который существует только за счёт денежных взносов новых клиентов. Они оплачивают доходы участников первого уровня и сами привлекают новых людей, чтобы заработать. Рано или поздно поток свежих денег в пирамиду заканчивается и вся система рушится.

Финансовая пирамида в Интернете может выглядеть как инвестиционный проект с вполне привычной для нас легендой: доверительное управление на финансовых рынках, инвестирование в крутых трейдеров, современный IT-бизнес и многое другое. Однако по сути перед нами будет хайп (HYIP — инвестиционный проект с высокой доходностью). И они встречаются буквально на каждом шагу, начинающий инвестор без подсказок опытных коллег почти наверняка сначала наткнётся именно на такую пирамиду.

Именно с денег новичков идёт выплата прибыли всем участникам более высокого уровня, которые сделали свой взнос раньше. Можно сказать, что основной принцип финансовой пирамиды — нижний слой «кормит» верхний, и так может продолжаться довольно долго, но не вечно, что доказывается математически:

На картинке вы видите, как работает финансовая пирамида — схематически показан рост количества участников пирамиды, необходимый для её функционирования, в виде геометрической прогрессии. Если на первом уровне 6 человек, а на втором уже нужно 36, чтобы вернуть вклады и получить сотню-другую процентов прибыли (обещанные «золотые горы»), то дальше требуемое количество участников растет невероятно быстро! На 13 уровне для поддержания схемы уже нужно 13 миллиардов участников, такого населения нет на планете в принципе :) Так что финансовая пирамида как бизнес-модель всегда обречена на неизбежный провал в будущем (кстати, очень напоминает торговую стратегию Мартингейл) с неприятными последствиями для большинства её участников.

Стоит сказать, что обычный бизнес тоже может превратиться в подобие пирамиды, если доходы от продажи товаров и услуг не перекрывают затраты. Приходится брать кредиты, и если ситуация не улучшается, за счёт новых кредитов приходится отдавать старые, и так по кругу. Даже некоторые страны так живут… Однако, кредиты берутся под залог и в случае проблем кредитор получит компенсацию, а вот в пирамидах возврат вложений не гарантируется (де-факто, обещать конечно могут что угодно) и поэтому большинство участников просто теряют деньги.

В чем смысл пирамиды

Этот мошеннический способ заработка, несмотря на кажущуюся информированность людей по поводу обмана, все еще не отмер за неликвидностью. Смысл финансовой пирамиды – привлечь как можно больше людей, которые будут вкладывать свои деньги для обеспечения первых вступивших и организатора.

Поток денег от новоприбывших формирует фонд пирамиды. Уже из него будут выплачиваться вознаграждения инвесторам.

При этом чаще всего организатор практически ничего не вкладывает – только на начальных этапах придется немного потратиться на рекламу и выплаты первым вкладчикам. После чего деньги вернутся и приумножатся.

Разница между сетевым маркетингом и финансовой пирамидой

Часто встречаются заблуждения, касающиеся равенства финансовой пирамиды и сетевого маркетинга. На деле между этими двумя схемами заработка нельзя поставить знак «равно»: они достаточно отличаются, хоть и на первый взгляд похожи. Многоуровневая модель чем-то напоминает сетевой маркетинг. Но ни в коем случае им не является.

Сетевой маркетинг подразумевает продвижение и продажу товара потребителям. Здесь доход участника формируется не из количества взносов, а из товарооборота, который он смог сделать самостоятельно. Нет необходимости приглашать новых людей в «бизнес», вкладывать огромные суммы в качестве «членских взносов» и так далее. Есть товар, есть производитель и есть потребитель – бери, торгуй и развивайся. Лишь факультативным способом можно привлекать новых людей и получать символические вознаграждения за них – например, мизерный процент от продаж. Но это далеко не основной смысл деятельности. Кроме того, сетевой маркетинг легален. И на нем действительно можно заработать, если серьезно отнестись к продаже и продвижению товара.

Но иногда финансовая пирамида может маскироваться под сетевой маркетинг. В таком случае она обретает его основные черты, но лишь в качестве маскировки.

Как их различить:

- Высокий вступительный взнос. У настоящего сетевого маркетинга его нет, либо он минимален.

- Товар бесполезен, не пользуется спросом или не имеет рыночной ценности. В сетевом маркетинге товар – основа существования, и он должен продаватьс.

- При получении денег (как за товар, так и в качестве взноса) организация не выдает чеков или расписок.

- Основной доход обещается от привлечения участников, а не продажи товара. В оригинальном сетевом маркетинге основной доход – от продажи товара, количество новых людей же на него практически не влияет.

Важно: финансовая пирамида всегда обещает быстрый заработок. На деле же такого не бывает – без знаний или труда никогда не получится сделать много денег. Сетевой маркетинг же сразу обозначает: да, доход возможен, но для него придется как следует поработать.

Разновидности

Все финансовые пирамиды можно разделить на две большие группы.

Одноуровневые (по схеме Понзи)

Организатор привлекает вкладчиков обещанием большой прибыли. Первым вкладчикам действительно выплачиваются щедрые проценты – сначала за счет средств организатора, а затем, когда слухи о «работающей» схеме распространяются, за счет денег новых вкладчиков.

После получения первыми вкладчиками дохода количество желающих вложиться в пирамиду растет. После того как поток вкладчиков «ослабевает» или же когда за счет новых поступлений уже невозможно выполнять обещанные обязательства, организатор пирамиды скрывается с деньгами. Классический пример одноуровневой пирамиды – МММ.

Многоуровневые

Данная схема базируется на том, что для получения дохода каждый вкладчик должен привлекать в пирамиду новых вкладчиков. Каждый новичок платит в пирамиду вступительный взнос, который распределяется между более старыми ее участниками, после чего этот новичок должен привести и убедить вложиться в систему новых членов (как правило, от двух человек и более). Их вступительные взносы уже пойдут как в его пользу, так и в пользу прежних участников пирамиды.

Для функционирования системы число ее вкладчиков должно очень быстро расти по экспоненте. Как правило, вскоре люди не могут найти новых участников и остаются ни с чем.

Признаки финансовой пирамиды

Мы уже знаем, что такое финансовая пирамида — это схема обогащения её организаторов за счёт денег новых участников. Естественно, в большинстве случаев об этом вам никто не скажет, практически всегда есть «легенда» — инвестиции в ноу-хау проект, чудо-продукт с огромным спросом или просто 100500% годовых.

Чтобы понять, честно работает компания или задумана для обмана вкладчиков, нужно изучить косвенные признаки финансовой пирамиды:

- Большой (но не слишком) первоначальный взнос, как правило, между от 100$ до 5000$. Если для участия с вас сразу требуют внос, это уже повод насторожиться, а если сумма достаточно большая, возникает резонный вопрос — а на какие цели идут эти деньги и зачем так много?

- Основная прибыль — за счёт привлечения других людей. Особенно, если прибыль идет как процент от их взносов и увеличивается от количества привлеченных участников. Вдвойне особенно, если без привлеченных знакомых вы не сможете получить свои деньги назад. Так-то я тоже занимаюсь привлечением клиентов для Форекс-брокеров через партнёрские программы, но получаю доход, только если они сами получают прибыль или показывают большой торговый оборот (капает % от комиссии брокера). И это не основной источник дохода для большинства клиентов компании (основной — торговля на Форекс), только для рекламных агентов. Разница существенная, хотя отличия невелики.

Обещания сверхдоходности.

Что-то вроде 600% годовых без большой удачи получить невозможно. Даже если это крутой стартап или новый чудо-продукт, по статистике вероятность успеха будет ниже 10%, не говоря уже о вероятности сверхприбылей. А если речь идёт о каких-либо торгах на бирже — это явный обман, при грамотном подходе такая доходность бывает только, если трейдер идёт ва-банк и рискует всеми деньгами сразу. В общем, кое-кто явно пытается сыграть на вашей жадности, поэтому не забывайте, что бесплатный сыр — только в мышеловке.

- Гарантия доходности. Любая гарантия доходности — это явный сигнал пирамидальной схемы (банковские депозиты не в счёт), потому что ни один бизнес не может получать стабильную прибыль, когда-то она будет выше, а когда-то ниже. Гарантии на словах выглядят очень хорошо, инвестор точно знает сколько и когда получит денег, но на самом деле он получит прибыль из взносов новых участников, или не получит совсем — пирамида рухнет.

- Отсутствие продукта. Если вы хотите принять участие в сетевом маркетинге, что вполне нормально, но товара для продажи нет или он продаётся по баснословной цене (аналоги в разы дешевле), вы рискуете попасть в замаскированную под МЛМ финансовую пирамиду. Также может быть товар, не имеющий никакой ценности вне компании, как было с «акциями» МММ.

- Проект — «ноу-хау». Технологические новинки, чудо-продукты или нестандартно-прогрессивные схемы работы в относительно небольших проектах должны сразу же настораживать. Рассуждаем логически — вот если действительно изобрели что-то такое, что может иметь большой успех, зачем создавать сайты, заниматься рекламой и собирать гроши у мелких инвесторов, если можно пойти к «денежным мешкам» и заручиться их поддержкой? Или запустить краудфандинговую кампанию на специальной платформе, сейчас это даже модно. В конце концов, создать компанию и выпустить акции для продажи? Если владельцам новинки не подошел ни один из этих вариантов, возникает вопрос — а что не так, где подвох?

Мотивация, мотивация, еще раз мотивация.

Разговоры об успехе и финансовой свободе, наполеоновские планы и большие обещания, бесконечные семинары/вебинары/конференции, на которых выступают лучшие спикеры — это всё постоянно мотивирует участников привлекать новичков в бизнес, а это и нужно финансовой пирамиде для жизни. Когда тебе красиво рассказывают о безоблачном будущем и богатстве, легко потерять бдительность и поддаться эмоциям…

- «Инвестируйте сегодня!», «Спешите заработать!», «Не упустите свой шанс!» и так далее — типичные психологические «крючки», которые цепляют людей за живое и заставляют их расстаться со своими деньгами. Их активно используют в рекламе финансовых пирамид.

- Регистрация в офшоре. Необязательно это плохо, например Форекс-брокеры регистрируются именно там. Правда, это связано с отсутствием законодательной базы по валютному рынку и сложностью получения Форекс-лицензии в России. Что мешает представителям других сфер зарегистрироваться поближе к потенциальным клиентам? Есть повод насторожиться.

Кто владелец?

Настораживает, если нет возможности узнать, кому принадлежит компания или хотя бы имена из топ-менеджмента. Либо если сайт явно ориентирован на русскоязычную аудиторию, а в документах непонятные иностранцы.

- Отсутствие лицензии на финансовую деятельность. Это просто означает, что компания не имеет права принимать вклады и работает незаконно.

- Нет уведомления о рисках. В любой финансовой компании, хотя бы мелким шрифтом прописано, что инвестирование — это рискованно и есть вероятность потерять часть или все вложения. Если вам говорят, что рисков нет — это очевидный обман и признак финансовой пирамиды.

- Нюансы договора. Некоторые компании подстраховываются очень интересным образом — просто прописывают пункт, что они имеют право не возвращать деньги (естественно, пользуются потом этим правом). Совет простой — всегда внимательно читайте, что подписываете или с чем соглашаетесь на сайте!

Этот список можно продолжить ещё дальше, не хочу мучать килотоннами текста… Если интересующая вас компания попадает под несколько признаков финансовых пирамид, это повод для подозрений! Лучше всего держаться от неё подальше, или придется учесть возможность скама (банкротства).

В любом случае, прежде чем куда-то вкладывать деньги, необходимо провести тщательное расследование — что это за компания, есть ли все документы, как она работает и на чём зарабатывает. Можно почитать отзывы на форумах (на блогах смысла нет, почти всегда в статьях присутствует личный интерес), где люди делятся своим опытом и мыслями.

Крупнейшие мировые финансовые пирамиды

История финансовых пирамид в мире насчитывает несколько сотен лет. Но активно использоваться этот термин начал только в конце 20 века.

Первая в истории финансовая пирамида

Первая финансовая пирамида, которая повлияла на экономический уклад целой страны, называлась «Компания Миссисипи». Началась она еще в 1717 году, но тотальные обороты приняла только через 2 года.

- Создана Джоном Ло, которому правительство Франции позволило «напечатать» 50 тысяч акций, каждая из которых обходилась инвесторам в 500 ливров. Ежемесячный доход от одной ценной бумаги – 25 ливров.

- Цены акций, как и количество ценных бумаг, росли. Крупнейшая финансовая пирамида настолько сильно вошла в жизнь французов, что Джон Ло занял министерское место.

- Однако вкладчики уже через год стали отказываться от ценной бумаги, меняя ее на золото. По этой причине Ло решил выкупать акции, но для этого ему пришлось напечатать очень много денег, которые не обеспечивались золотом.

- Эти «бумажки» создали гиперинфляцию, эффект от которой усугубился чумой. В итоге во Франции закончилось продовольствие, и страна погрузилась в голод.

- Вкладчики продавали ценные бумаги «Компании Миссисипи» за бесценок, а сам Джон Ло бежал в Венецию, где умер в нищете уже в 1730 году.

Пирамида Джона Ло

Самый первый образчик подобной схемы, рожденный в 1716 году. Можно сказать, «протопирамида». Джон Ло был известным финансистом из Шотландии, который буквально бредил идеей бумажных денег, а не монет. Перебравшись во Францию, он в 1716 году создает частный банк под прикрытием тогдашнего правительства Франции, который выпускает акции в обмен на реальные деньги. А также давал ссуды под определенные проценты. Реальные же деньги Джон Ло пускал в оборот – как правило, вкладывался в промышленность и экономику, чтобы его и дальше продолжало поддерживать государство.

Акции стоили по 500 ливров каждая, и выпустить их получилось более 200 тысяч. Приобретались они как за наличные, так и за государственные облигации. Практически сразу все акции были раскуплены, а их цена подскочила до 15 тысяч ливров за штуку. Впрочем, просуществовала пирамида недолго – в 1720 году вкладчики поняли, что никакой доходности по этим акциям им не светит, и начали изымать средства из банка, даже несмотря на государственный запрет. В то же время обвалилась стоимость акций буквально до нуля.

Впрочем, пирамидой в полном смысле этого слова банк Ло назвать нельзя – все-таки благодаря его существованию активно развивались бумажные деньги и экономика Франции.

Схема Понци

Одна из самых первых и известных пирамид принадлежит итальянскому мошеннику Чарльзу Понци, который в 1919 придумал бизнес схему быстрого обогащения. Однажды он получи письмо с вложенным внутри международным обменным купоном, который любой человек мог обменять на марки и отправить ответное письмо обратно. Самое интересное заключалось в том, что в Европе за такой купон можно получить лишь одну марку, в то время как в США за нее вы могли выручить целых шесть марок.

После этого Чарльз создал компанию «SXC», пригласил инвесторов и начал предлагать людям зарабатывать на простом арбитраже, т.е. покупке и продаже товара в разных странах. Вложившемуся в его бумаги, Понци обещал 150% от вложенной суммы за 45 дней. Жители Бостона рванулись скупать бумаги, при этом Чарльз поддерживал интерес проплаченными статьями в прессе.

Но в действительно, Чарльз Понци не скупал купоны, которые обменивались исключительно на марки, а выплачивал старым вкладчикам деньги новых участников. К июлю векселя Понци приносили ему до 250 тысяч долларов ежедневно. В августе того же года компания была проверена федеральными агентами и ликвидирована, как пирамида. В ходе суда часть денег была возвращена вкладчикам, более 2-х миллионов так и не были найдены, сам итальянец получил 5 лет тюрьмы.

Португальская пирамида Доны Бранки

Обычная португальская женщина Мария Бранка дос Сантос, которую чаще всего называют Дона Бранка, решила обогатиться, открыв собственный банк в 1970 году. Чтобы привлечь клиентов, она пообещала процентную ставку 10% в месяц любому вкладчику. Бедные жители со свей страны ринулись вкладывать деньги в банк, который мог обеспечить им такой быстрый финансовый прирост. Тысячи клиентов в течение 14 лет доверяли свои деньги Доне, которую к тому времени прозвали “народным банкиром”. В 1984 году пирамида рухнула, Бланка была арестована и осуждена на 10 лет тюрьмы. Умерла Мария в одиночестве, хотя в 1993 году ее махинации вдохновили Португальскую Национальную Оперу поставить «A Banqueira do Povo» (Народный банкир).

«Стэнфордский международный банк»

Еще одна крупнейшая финансовая пирамида в истории – Stanford Financial Group. Запущена она в начале 80-х годов прошлого столетия. У представителей компании был определенный план, который они предоставляли клиентам для привлечения финансов.

- Так, при инвестициях до 2005 года вкладчики получали бы 10% годовых, с 2005 по 2006 – 7%, а после – только 5,3%.

- Это очень выгодное предложение для жителей Соединенных Штатов, так как местные банки не предлагали в то время вклады, доход по которым выше 3% годовых.

- Одна из первых финансовых пирамид 80-х годов действительно выплачивала деньги вкладчикам. «Сарафанное радио» позволяло без труда привлекать новых инвесторов, которые желали увеличить капитал.

- В это время авантюристы выводили денежные средства инвесторов на подставные счета, а когда поступления стали сокращаться, и представители организации не смогли выплачивать дивиденды, то пирамида раскрылась.

- По итогу разбирательств выяснилось, что количество обманутых клиентов первой финансовой пирамиды 80-х перевалило за 30 тысяч человек. Всего представители «Стэнфордского международного банка» заработали около 8,5 миллиардов долларов.

- Организатора пирамиды осудили на 110 лет.

«Властилина»

Одна из крупнейших финансовых пирамид в истории России, функционировала практически в одно время с «детищем» Сергея Мавроди. Просуществовать она смогла всего 2 года.

- Первыми вкладчиками стали сотрудники компании, которые были приняты на работу в организацию. Им пришлось вложить около 4 миллионов деноминированных рублей, чтобы уже через неделю получить новый «Москвич». И обещание было выполнено.

- В итоге организатору одной из первых финансовых пирамид 90-х годов поверило около 16,5 тысяч человек, которые суммарно инвестировали порядка 535 миллиардов деноминированных рублей. Сама Соловьева заявила, что установленная следствием сумма отличается от реальной в сотни раз.

- Это не самая известная финансовая пирамида, так как ее размах далек от того же «МММ», но организатор отправился в тюрьму на 7 лет, а все имущество было конфисковано в пользу пострадавших.

Схема «Двойной Шах»

Нет, несмотря на красивое название, ничего общего с шахматами данная схема не имеет. История начинается в 2005 году, когда обычный преподаватель высшей школы из Пакистана, Саед Сибтул Хассан Шах, вернулся из Дубаи в Вазирабад (провинции Пенджаб) и сделал своим соседям выгодное предложение. Убедив всех в том, то в командировке он обучился новейшей биржевой программе, он предлагал всем желающим удвоить свои сбережения всего за неделю!

Именно поэтому схема и получила название “Двойной Шах”. За полтора года пирамида разрослась по всей стране, более трех тысяч вкладчиков отдали ему сбережения более чем на 880 миллионов долларов по курсу того года. Саед Шах даже собирался стать политическим лидером региона, когда полиция произвела его арест. Тысячи людей вышли на улицы с требованием освободить их финансового гуру. В данный момент герой истории находится за решеткой, а следствие продолжается до сих пор.

«Хопер-Инвест»

Один из филиалов пирамиды Хопер-Инвест

Очередная известная российская финансовая пирамида, участники которой становились не вкладчиками, а соучредителями одноименной компании. В качестве подтверждения статуса инвесторам выдавали соответствующие документы.

- Когда срок договора заканчивался, участник отказывался от своей доли, получая полную сумму вклада, а также процент, который достигал 270% годовых. Из-за того, что это лишь крупнейшая финансовая пирамида, а не инвестиционный фонд, достаточно скоро участники перестали получать свои деньги.

- За все время руководителями одной из первых финансовых пирамид удалось заработать около 500 миллионов долларов. Вкладчикам вернули только 8 миллионов неденоминированных рублей.

- Организатор отправился в тюрьму на 8 лет, подельникам же удалось избежать наказания.

«Акции» Лу Перлмана

В список самых известных финансовых пирамид 80-х годов прошлого столетия попали акции Лу Перлмана. Для осуществления своей схемы предпринимателю пришлось зарегистрировать несколько компаний, каждая из которых выпустила акции и разместила их на биржах.

- После этого Лу активно распространял информацию о своих организациях, в которой он рассказывал о бурном росте прибыли компаний, из-за чего рос интерес со стороны инвесторов.

- В итоге первая финансовая пирамида просуществовала таким образом около 20 лет. Этого было достаточно, чтобы ценные бумаги фиктивных компаний выросли в разы.

- Когда стало известно, что все акции – это «липа» от авантюриста, Лу Перлман решил бежать, но ему этого не удалось. Суд решил взыскать с предпринимателя миллион долларов, а также приговорил его к 25 годам тюремного срока.

- Участники этой крупнейшей финансовой пирамиды потеряли около $300 миллионов, поскольку их активы за один день превратились в бумажки, не стоящие ничего.

Европейский Королевский Клуб

Некоммерческая ассоциация ” European Kings Club” была организована Дамарой Бертгес и Хансом Гунтер Шпахтхольцем в 1992 году и позиционировалась как реальная сила, выступающая против крупных европейских банков и способная помочь малому бизнесу.

По этой схеме, новые члены Европейского Королевского Клуба должны были купить “письмо”, которое по сути представляло собой акцию клуба. Стоимость такой акции была 1400 швейцарских франков. Данное “письмо” давало владельцу право получать по 200 франков ежемесячно, что гарантировано инвестору удвоение своего вклада уже через год.

Преступная схема была раскрыта лишь через 2 года, когда около сотни тысяч немецких и швейцарских инвесторов потеряли в общей сложности около 1 млрд. долл. США. Даже во время вынесения приговора, жертвы отказывались признавать факт мошенничества и освистали судью. Предприимчивая Дамара Бертгес получала 7 лет тюрьмы, а ее напарник лишь 5.

Бостонская пирамида

Основал ее иммигрант из Италии Чарльз Понци. Перебравшись в США за «американской мечтой» Понци хотел быстро разбогатеть. Но все неоднократные начинания в сфере бизнеса заканчивались полными неудачами. После нескольких лет заработать себе состояние Чарльз совместно с несколькими знакомыми учредили фирму и выпустили ценные бумаги по которым можно было получать доход в размере 20% в месяц. Такая высокую доходность объясняли большими прибылями от торговли товарами по всему миру. На самом деле это было обычная финансовая пирамида, и не какой деятельности, кроме приема средств она не вела.

Все это сопровождалось внушительной рекламной компанией, была подкуплена пресса, писавшая восторженные статьи о его детище, некоторые высокопоставленные чиновники открыто заявляли, что являются его клиентами. Все это способствовало массовому притоку новых клиентов. Все жители города несли деньги Понци, стояли в огромных очередях, чтобы приобрести заветные бумаги, по которым им полагались баснословные проценты. Всего за один год было собрано порядка 50 млн. долларов.

По тем временам это была просто неслыханная сумма. Обычный рабочий человек получал в то время около 50-80 долларов в месяц.

Закончилось все достаточно прозаично. Деятельностью Понци заинтересовалась федеральная система. И через некоторое время Понци был осужден за финансовое мошенничество на 5 лет.

Муравьиные фермы Ван Фэна

В 1999 году китайский бизнесмен Ван Фэн придумал довольно необычную схему. Его фирма предлагала всем желающим стать инвесторами в его фирме. За $1 500 вкладчики получали коробку с «особыми» муравьями, которых нужно было кормить и выращивать по особой секретной схеме в течение 90 дней. Каждые 14 месяцев компания выплачивала своим вкладчикам 450 долларов, что соответствовало годовой доходности в 32%.

Как заявляла фирма Ван Фэна, муравьи использовались в фармацевтике для изготовления лекарств. Конечно же, реально эти муравьи нигде не использовались, а служили лишь поводом для привлечения средств.

Миллионы людей приносили свои денежки в фирму Ван Фэна. За 2 года было собрано средств на сумму, превышающую 2 миллиарда долларов. Сам Ван Фэн стал весьма уважаемым бизнесменом в Китае, его неоднократно номинировали на разные престижные звания и награды, показывали по телевизору, брали интервью. Он даже получил самую престижную государственную премию «100 лучших бизнесменов Китая».

Вскоре вся схема рухнула, а самого Ван Фэна приговорили к смертной казни.

Величайшая пирамида всех времен Бернарда Медоффа

Автор пирамиды — Бернард Медофф пошел немного по другому пути, чем прочие создатели подобных финансовых махинаций. Созданный им инвестиционный фонд «Madoff Investment Securities» не обещал никаких сверхдоходов. Для всех вкладчиков была обещана «скромная» доходность в размере 12-13% годовых. Хотя этот показатель превышал среднюю доходность по отрасли. В числе клиентов значились крупные компании, знаменитости и высокопоставленные лица. Все это позволило привлечь средства от почти 3 миллионов вкладчиков и сотен юридических фирм на многие миллиарды долларов.

Фонд спокойно существовал на протяжении около 15 лет, пока в 2008 году ряд крупных инвестиционных компаний обратилось в фонд Медоффа с просьбой вернуть их средства с набежавшими процентами на сумму 7 млрд. долларов. Такую сумму выплатить компании была просто не в состоянии. Пирамиду в один миг рухнула. По начавшимся судебным разбирательствам выяснилось, что фонд Медоффа задолжал своим клиентам денег на общую сумму более 65 миллиардов долларов.

Примечательно, что самого Медоффа сдали его собственные сыновья, которым он поведал о своей мошеннической схеме за семейным ужином.

Приговор был достаточно суров – 150 лет тюремного заключения.

«МММ»

«МММ» – крупнейшая финансовая пирамида, которая была создана в 80-х годах прошлого столетия, но активную деятельность начала только в 1992. Тогда Сергей Мавроди, он же руководитель организации, выпустил 991 тысячу акций, каждая из которых стоила 1 000 рублей.

- В 1994 году представители «МММ» сделали котировки акций «двусторонними». Из-за этого покупать ценные бумаги нужно было как можно скорее, ведь на следующий день они стоили гораздо дороже.

- Интерес со стороны граждан России был настолько массовым, что эмиссия была продана гораздо быстрее, чем ожидали организаторы первой крупнейшей финансовой пирамиды в России. Из-за этого пришлось выпускать еще миллиард акций.

- Уже через несколько месяцев количество участников этой масштабной схемы исчислялось миллионами, а стоимость каждого «билета» увеличилась в сотни раз, если сравнить с номинальной стоимостью.

- Позже Мавроди привлекли сначала по делу о поддельных документах, а уже потом предъявили обвинение в мошенничестве. Случилось это уже в середине «нулевых» годов нынешнего столетия.

- По итогу работы «МММ» вкладчики потеряли около 110 миллионов долларов США. Сергей Мавроди провел в тюрьме срок, установленный судом, а после предпринял несколько новых попыток возродить свое дело.

- Позже создатель самой известной в России финансовой пирамиды оставил идею организовать новую кампанию, а впоследствии скончался в бедности.

L&G

Крупнейшая финансовая пирамида из Страны восходящего солнца была основана Кадзутсуги Нами в 2000 году. Компания обещала доходность в 36%, что привлекло 37 тысяч вкладчиков.

Крупнейшая финансовая пирамида из Страны восходящего солнца была основана Кадзутсуги Нами в 2000 году. Компания обещала доходность в 36%, что привлекло 37 тысяч вкладчиков.

В 2007 году компания претерпела дефолт, не сумев рассчитаться по обязательствам. За все время существования L&G удалось собрать 1,43 млрд. долларов.

В 2010 году 76-летний Кадзутсуги Нами был приговорен к 18 годам тюрьмы.

«ММСИС»

Константин Кондаков – один из основателей ММСИС

Одна из самых известных финансовых пирамид, созданная в 2007 году. Представители проекта заявляли о создании уникальной системы диверсификации рисков, когда несколько трейдеров могли «проиграть» деньги инвесторов, а остальные покрывали их убытки.

- Всего, по легенде от организаторов, на компанию трудилось 20 лучших трейдеров. Их постоянная работа с деньгами вкладчиков позволяла сделать одну из первых финансовых пирамид «нулевых» достаточно прибыльным инструментом для пассивного дохода.

- Месячный доход вкладчиков – 10%, в год – более 100%. Но так было до того, как руководители крупнейшей финансовой пирамиды в истории рассказали об отсутствии денег для дальнейшей работы проекта.

- На момент 2020 года неизвестно, где находятся организаторы проекта.

«Дабл Шах»

Еще одна крупнейшая финансовая пирамида в истории, которая существовала только благодаря вкладам новых инвесторов. Организатор осуществлял деятельность в Пакистане, в 2006 – 2007 годах.

- Эта махинация стала одной из самых известных финансовых пирамид благодаря усилиям журналистов местной газеты. Они на первой полосе своего печатного издания рассказали об авантюрных действиях со стороны предпринимателя.

- По итогу создателю первой пакистанской финансовой пирамиды удалось заработать более миллиона долларов США, после чего его арестовали.

«Хеликс Кепитал»

Еще одна известнейшая пирамида, создатель которой использовал интернет, чтобы собирать деньги с доверчивых пользователей, обещая за это высокий доход без усилий.

- В названии проекта содержалось слово, ассоциирующееся с известной российской медицинской компанией. Аналитики считают, что именно из-за этого данная схема получила широкое распространение.

- Уже весной организаторы одной из первых финансовых пирамид в 10-х годах нынешнего столетия «расписались» в своем бессилии, и вклады пользователей перестали выплачиваться.

«B2B Jewelry»

Еще одна финансовая пирамида из числа самых известных, создатели которой проявили креатив. Они продают ювелирные изделия, за покупку которого клиент получает кешбэк на сумму от 104% стоимости изделия.

- Данная компания размещает сеть реальных ювелирных магазинов в трех странах: Россия, Казахстан, Украина.

- Доход в первой ювелирной финансовой пирамиде может превышать 180% годовых и оставляет реальное ювелирное изделие на руках покупателя, что и привлекает инвесторов.

- B2B Jewelry также привлекает инвесторов вложением в собственные токены – B2B Token, которые по легенде компании подкреплены золотом.

- Главное лицо B2B Jewelry, Николай Гонта, создал политическую партию в Украине с названием «Живите в достатке».

- B2B Jewelry работает в 2020 году.

Перечисленные известные финансовые пирамиды – это пример того, насколько легко воспользоваться доверием людей, имеющих низкий уровень финансовой грамотности. Также повторяем, что деятельность подобных проектов в большинстве стран запрещена. Более того, если вы решаетесь участвовать в подобных схемах, то только на свой страх и риск.

«Кэшбери»

- Примечательно, что создатель практически самой известной финансовой пирамиды России предлагал вкладчикам поддержать его новый проект, когда инвесторы перестали получать деньги от «Кэшбери».

- Создатель далеко не первой финансовой пирамиды имеет гражданство Великобритании и ожидать его появления в России для привлечения к ответственности не стоит.

«Пантеон финанс»

Расцвет крупнейшей финансовой пирамиды в истории произошел в 2013 году, когда руководитель Panteon Finance предложил своим клиентам максимально выгодный, а главное – гарантированный заработок.

- Одна из первых финансовых пирамид 10-х годов нынешнего столетия вела свою деятельность в интернете. Большое распространение проект получил из-за огромного количества положительных отзывов и заказных статей, в которых рассказывалось о выгодном заработке.

- Практически самой известной финансовой пирамидой проект Panteon Finance стал из-за того, что ее организатор – учредитель десятка подобных платформ, одной из которых была упомянутая ранее – Forex Trend.

- Скрывающегося от правосудия авантюриста найти не удалось.

Американская система страхования

Вы наверное удивитесь, но социальное страхование в США имеем довольно схожую структуру со смехой Понци, возглавляющей наш топ финансовых пирамид. В 1935 году данную страховку ввел президент Рузвельт в рамках борьбы с бедностью, которая накрыла пожилых американцев в эпоху Великой депрессии. Данные меры позволили безработным и пенсионерам получать деньги, которые поступали за чем налогообложения работающей части населения Штатов.

Несмотря на то, что социальное страхование в Америке за эти годы претерпело ряд изменений, суть осталась прежней: старые вкладчики получают деньги новых вкладчиков. Однако аналитические конторы подсчитали, что уже в 2018 году данная схема столкнется с серьезными, и вполне возможно, разрушительными последствиями. В эти годы на пенсию выйдет так называемое поклонение бейби-бумеров и денег на всех может просто не хватить.

Новые и современные финансовые пирамиды в России

Несмотря на горький опыт, многие люди продолжают верить в чудо как маленькие дети. Ярким подтверждением этого факта является высокая популярность самых разнообразных проектов, которые продолжают свою деятельность и не жалуются на отсутствие клиентов. Список современных ФП включает:

- Кэшбери. Попала в поле зрения Центробанка в конце 2018 года;

- МММ 2011 (МММ 2012) – новые проекты Сергея, которые он организовал после выхода из тюрьмы;

- «Бинар»;

- SETinBOX – платная социальная сеть;

- Goldenbirds – ФП под видом браузерной игры.

Законодательные органы большинства стран мира, включая РФ, работают по принципу 50-летней давности. Они просто не успевают следить за развитием подобных схем заработка, чем и пользуются мошенники.

Финансовые пирамиды — допустимое зло?

По ходу статьи мы с вами узнали множество фактов против финансовых пирамид, поэтому их сложно назвать чем-то полезным для экономики и людей. Впрочем, некоторым людям такой способ заработка вполне по душе:

- создавать пирамиду очень выгодно (хоть и опасно, можно в тюрьму сесть), судя по размаху проектов Мавроди он чувствует себя прекрасно;

- участвовать тоже прибыльно, если чётко знать что и как делать — не зря же МММ до сих пор имеет такую популярность в других странах, а про хайпы (в основном это финансовые пирамиды в Интернете) создаются целые сайты и блоги, на которых сидят опытные «инвесторы»;

- рекламировать — вообще беспроигрышный вариант, своими деньгами рисковать не нужно, разве что репутацией, но не для всех это важно.

Так может пусть себе существуют, раз есть любители экстремального финансового спорта? Мавроди, вот, честно предупреждает, что его проекты — это пирамиды:

Проблема в том, что честность в этой сфере встречается крайне редко, финансовые пирамиды обычно скрываются за ширмой инвестиционного проекта или сетевого маркетинга и имеют свою «легенду». Внешне это может быть интересная компания с большими планами, по факту один или несколько мошенников, которые в итоге заберут деньги вкладчиков и скроются в неизвестном направлении.

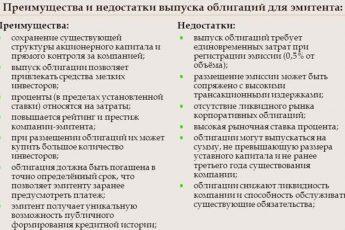

Возможность стабильного заработка на финансовых пирамидах тоже выглядит сомнительно. Я считаю, что можно потратить деньги более рационально, в том числе и на надёжные способы инвестирования. К примеру, это могут быть акции или облигации. Конечно, вы не получите там такую же доходность, как в пирамидах, с другой стороны не будет риска потерять все вложения.

Да, в сети можно предостаточно блогов и людей, которые вам расскажут что это реально и покажут свои результаты, но можно ли им вообще верить? Ведь наверняка это люди заинтересованные, которые занимаются привлечением «свежей крови» — они то как раз хорошо зарабатывают и ничем особо не рискуют, деньги теряют рядовые вкладчики.

Вообще, заниматься заработком на финансовых пирамидах, как по мне, просто противно, потому что полученная прибыль — это потерянные деньги других вкладчиков. Вполне возможно, новичков в инвестировании, которые решили сделать свои первые вложения в надежде неплохо заработать — а из-за жадности вряд ли им повезёт вовремя вывести деньги. А если повезёт — это даже хуже, человек не начнёт изучать инвестирование, а станет все свободные деньги вкладывать в пирамиды, игнорируя принципы построения инвестиционного портфеля, и рано или поздно всё потеряет.

Рекламировать подобные проекты — вообще выглядит как преступление и соучастие в мошенничестве. Тем не менее, существуют тематические блоги и списки пирамид, где можно подобрать «обман на любой вкус». В свое время все инвестблогеры писали про свои успехи в Forex Trend и Panteon Finance, я в том числе — и печально, что оказался причастен в какой-то мере к денежным потерям моих читателей, пусть и не догадывался об истинной природе этих компаний. Очень бы не хотелось снова попасть в такую ситуацию, поэтому стараюсь тщательно проверять упоминаемые на Вебинвесте компании.

Надо сказать, что финансовые пирамиды прямо запрещены законодательством нескольких десятков стран, в том числе России (статья 172.2 УК РФ), в Украине, насколько я понял, пока что было только несколько законопроектов, рано или поздно тоже запретят.

Лично меня больше всего расстраивает в существовании финансовых пирамид (особенно в Интернете — хайпов) то, что люди, которые хотят инвестировать, потому что думают о будущем и пытаются заставить свои деньги работать, попадают в лапы мошенников и после потери денег теряют какое-либо желание искать другие варианты для вложений, считая что всё вокруг разводом и лохотроном. А ведь есть же акции, облигации, драгоценные металлы, даже инвестиции на рынке Форекс вполне могут быть хорошим вариантом! Но нет, из-за попадания в пирамиду все эти возможности пройдут мимо…

Финансовые пирамиды в интернете

Развитие интернета открыло практически безграничные просторы для деятельности по созданию ФП талантливым финансистам, менеджерам, программистам и т.д. Анонимность, возможность совершать любые денежные операции, которые никто не проследит, дешевая реклама и постоянное увеличение количества пользователей – главные преимущества создания разнообразных видов финансовых пирамид в интернете.

Основные разновидноси ФП в сети:

- Волшебные кошельки – достаточно примитивный способ получения дохода, который базируется на размещении в интернете реквизитов своего кошелька, например, Яндекс.Деньги, вместе с номерами предыдущих участников. Каждый новый пользователь перечисляет деньги на эти кошельки и занимается дальнейшим продвижением данного проекта. Как это ни странно, но, оказывается, сегодня еще есть люди готовые тратить свое время на подобные «проекты»;

- Хайпы – идея основана на классических методах работы ФП. Организаторы заманивают пользователей при помощи какой-то интересной и перспективной продукции (которая часто оказывается бесполезной) или утверждают, что занимаются доверительным управлением. Реально узнать или проверить, как будут использоваться деньги участников пирамиды, очень сложно.

Кроме перечисленных проектов, онлайн организаторы могут использовать и другие схемы заработка, к которым относятся:

Кроме перечисленных проектов, онлайн организаторы могут использовать и другие схемы заработка, к которым относятся:

- Коммерческие социальные сети;

- Кассы взаимопомощи;

- Опросники;

- Некоторые виды сетевого маркетинга и др.

Примеры известных онлайн финансовых пирамид:

- МММ 2011 и 2012;

- Money Train;

- «Семь кошельков»;

- Программа «NewPro».

Как распознать финансовую пирамиду

Как и любое явление, финансовая пирамида имеет определенные особенности, по которым ее можно заметить и вовремя обойти стороной. Поскольку схема работы понятна и довольно примитивна, вычленить ее из рекламной мишуры можно. Но для этого необходимо обращать внимание на детали.

Основные признаки

Важно вовремя заметить основные проявления финансовой пирамиды. Распознать финансовую пирамиду можно по следующим признакам:

- Отсутствие товара для продажи как такового – не нужно якобы делать ничего, чтобы получать деньги.

- Неизвестно, кто руководитель – организатор скрывает свое имя или использует подставное, чтобы в случае необходимости остаться неизвестным.

- Непонятная схема работы – организатор скрывает или вуалирует, как и когда получать выплаты, что делать для их увеличения и так далее.

- Необходимость инвестировать в проект довольно большую сумму денег – собственно, это и есть те деньги, на которые «живет» пирамида.

- Обещание большой доходности вплоть до возврата вложений за несколько недель – стоит помнить, что высокие проценты по вкладам бывают только у мошенников.

- Гарантированность инвестиционного дохода – это невозможно просто потому, что рынок изменчив, и даже при низкой доходности можно проиграть часть средств.

- Подразумевается привлечение новых и новых участников в пирамиду как самими участниками, так и посредством рекламы.

- Проект рекламируется как супер-инновационный, идеальный и вообще такой, который обеспечит волшебную доходность.

- При этом реклама может быть не очень качественной, агрессивной и навязчивой. А вложения в имидж будут минимальными – офиса, например, не будет вообще или он будет дешевым.

Кроме того, пирамида может подразумевать перевложение средств или новые взносы. А ещё она может иметь какой-то товар, за счет чего маскироваться под сетевой маркетинг. Но такой товар не будет пользоваться спросом или станет реализоваться по завышенной цене.

Является ли Биткоин пирамидой?

В финансовой пирамиде обещается высокая доходность, которую невозможно поддержать длительное время и погашение обязательств перед вкладчиками заведомо невыполнимо. Держателям же Биткоин никто не обещает высоких прибылей, криптовалюта по сути удобный способ хранить свои деньги и рассчитываться ими за различные товары и услуги. За биткоинами стоит реальный продукт с программным обеспечением и особыми свойствами (анонимность, низкая стоимость транзакций, децентрализованность, отсутствие инфляции), которым и обеспечена его ценности. Типичная же пирамида не является каким-либо продуктом.

Чтобы лучше разобраться в финансовых пирамидах и понять, имеет ли Биткоин что-либо общего с ними, мы предлагаем вам познакомиться с самыми крупными и разрушительными денежными аферами последнего столетия. И так, приступим.

Уголовная ответственность

Организаторов финансовой пирамиды в случае доказательства их противозаконной деятельности можно привлечь по двум статьям Уголовного кодекса (УК) РФ. Это – применяется, когда гражданам нанесен финансовый ущерб, а вложенные ими средства утрачены. Второй вариант – – с ее помощью можно наказать за сам факт создания финансовой пирамиды и даже остановить ее деятельность до того, как мошенники решат сами закрыть свою систему.

Как не попасть в финансовую пирамиду

Каждая инвестиция требует внимательности, чтобы быть успешной. В частности, стоит аккуратно относиться к компании, в которую планируется вложиться. Чтобы быть хотя бы частично уверенным, что объект вложений – не финансовая пирамида, стоит внимательно его рассмотреть. Опираясь на выше изложенные особенности, можно сделать вывод – честная фирма или не очень. В целом надо ответить на несколько вопросов:

- Достаточно ли прозрачна деятельность компании? Понятно ли, за счет чего получается прибыль?

- Реальны ли инвестиционные проекты, в которые вкладывается фирма? Существуют ли они?

- Как давно существует компания? Сколько у нее довольных вкладчиков? Есть ли обманутые?

- Насколько реальны обещания фирмы? Гарантирует ли она доходность? Обязуется ли выплатить взнос, если что-то пойдет не так до его растраты?

- За что платят вкладчикам? За привлечение людей или за что-то ещё?

- Насколько много нужно заплатить, чтобы стать инвестором? Высок ли минимальный взнос?

Естественно, это далеко не полный перечень вопросов. Но его достаточно, чтобы составить изначальное представление о фирме.

После тщательного анализа стоит также почитать все, что известно о компании, исключая рекламные материалы и отзывы людей (как правило, вкладчики искренне верят в успех фирмы – это защитная реакция). И только если вообще ничего не вызывает сомнений – вкладываться.

Пирамиды обмана. 5 заманчивых предложений, в которые не стоит инвестировать

Финансовая пирамида устроена так, что доход в таком проекте создает не реальное производство или сделки, а вложения, которые делают в проект его многочисленные участники. Прибыль в итоге получают только организаторы. Самая известная финансовая афера в новейшей российской истории — «МММ», где потеряли деньги миллионы россиян. Но современные пирамиды редко существуют в классическом виде. Они маскируются под разные проекты, на первый взгляд не вызывающие опасений.

Схема первая: инвестиционные проекты

Организаторы такой пирамиды предлагают вложить деньги в перспективное дело: интернет-стартап, перспективную стройку, экологически чистую агрофирму, добычу сырья, инновационную чудо-технологию — вариантов множество.

Не первый месяц идет расследование по уголовному делу против организаторов пирамиды, которые привлекали средства граждан в разработку крупного месторождения соли в Нижегородской области и в строительство соляного завода, обещая высокие дивиденды. Деньги вложили тысячи людей, среди которых было немало пенсионеров. Однако никаких дивидендов они так и не увидели. А продать акции и вернуть вложенные деньги тоже не получилось: акции соляного проекта не торгуются на бирже. На встречах с акционерами представители компании заявляли, что буквально через три месяца сами выкупят акции. Но так этого и не сделали. В общей сложности вкладчики потеряли миллиарды рублей. И даже когда суд вынесет приговор организаторам, вернуть деньги надежд будет мало.

Сразу в нескольких регионах России развернули деятельность компании, привлекавшие инвестиции в инновационное строительство, а именно — в создание домов, отдельные части которых напечатаны с помощью 3D-принтера. Такая технология действительно существует, и за границей уже применяется. Но у нас под вывеской инноваторов действовали мошенники. Никакого строительства они не вели. Главной целью было собрать больше денег. Для этого инвесторам, которые приведут пять человек, вложивших в пирамиду по 100 долларов, были обещаны бонусы в виде морских круизов.

На Дальнем Востоке активно рекламировала себя пирамида, которая предлагала инвестировать в быстрорастущую экономику соседних стран, прежде всего Китая. Эта компания позиционировала себя как международная инвестиционная платформа, созданная на базе иностранной логистической компании. Организаторы предлагали доходность до 1% от вложений в недвижимость, производство продуктов питания, товаров повседневного спроса, электроники. Срок инвестиций составлял 12 месяцев, а минимальная сумма — всего 5000 руб. При этом стать инвестором было возможно только по личному приглашению партнера компании. А за привлечение новых инвесторов и партнеров также выплачивались бонусы.

Схема вторая: криптовалюты

Самая известная пирамида последних лет, предлагавшая вложения в криптовалюты (а также — в недвижимость и биржевые операции), — компания «Кэшбери». Клиентам сулили прибыль до 1% в день от суммы займа. В 2018 году Банк России увидел в «Кэшбери» явные признаки классической финансовой пирамиды и передал информацию о ней в Генпрокуратуру и МВД. По предварительным данным, ущерб от деятельности этой компании составил 3 млрд рублей.

На звание крупнейшей финансовой пирамиды 2019 года претендует компания AirBitClub, которая привлекала средства клиентов для выпуска криптовалюты и обещала им возможности заработать на растущем курсе. Однако в реальности инвесторы могли получить деньги, только реализовав внутреннюю валюту компании своим друзьям по несчастью. По экспертной оценке, в пирамиду удалось вовлечь порядка 60 тысяч человек, а сумма их вложений превысила 500 млн рублей.

Схема третья: онлайн-игры

Пример такой пирамиды, замаскированной под игру, — приложение «Котел» (или «Черная касса»), которое пришло в Россию из Казахстана. Суть этой аферы незамысловата. Игрок должен преодолеть четыре уровня — оранжевый, желтый, зеленый и синий. Для прохождения оранжевого уровня необходимо привлечь восемь участников, каждый из которых должен перевести организаторам на карту 2400 рублей — всего 19,2 тысяч рублей от восьмерых. Эти деньги получает тот, кто находится на последнем, синем уровне. После этого он покидает игру, а все остальные участники поднимаются на один уровень вверх, пока, в свою очередь, не дойдут до последнего уровня.

С финансовой пирамидой такие игры роднит то, что их участники могут заработать только за счет прихода новых игроков. Но рано или поздно их поток иссякает, и множество азартных людей теряет вложенные деньги, не получив никакого выигрыша.

Интересно, что эта схема — реинкарнация подобной игры начала 1990-х: только тогда переводы были не электронными, а почтовыми. Почти 30 лет прошло, а люди по-прежнему ведутся на старые фокусы. И при этом они даже не догадываются, что любой человек, вовлекающий друзей и знакомых в такую игру, невольно становится соучастником организации финансовой пирамиды. А это в России — уголовное преступление.

Схема четвертая: бонусы туристам

В прошлом году появились пирамиды, ориентированные на любителей путешествий. Им предлагали приобрести путёвку на круизные туры вдвое дешевле. А чтобы получить скидку, необходимо было каждый месяц вносить на счёт продавца туров не менее 100 долларов и приглашать не менее пяти знакомых. За каждого нового участника сверх оговоренных пяти были обещаны начисления на личный счет процента с их взносов.

Приобретение путевки по такой схеме было растянуто на год, в конце этого своеобразного квеста его участника якобы ждала заветная скидка. Однако через год оказывалось, что сайта, через которой рекламировалась такая возможность, уже не существует, а организаторов проекта найти нереально.

Кроме того, привести в компанию, пять или десять новых клиентов не так-то просто. С каждым днем эта задача становится все труднее — специалисты называют это «эффектом выжженного поля». Получается, что жаловаться участникам пирамид такого типа не на кого: ведь они сами не смогли выполнить условия договора.

Туристические пирамиды были выявлены в нескольких регионах России. По оценкам, в каждую из них было вовлечено около 500 человек. Одна из компаний-организаторов была якобы зарегистрирована в США, поэтому переводы нужно было делать в американской валюте. При этом в личном кабинете на счет клиента зачислялись некие «круизные доллары» или «внутренние баллы».

Схема пятая: огромный кэшбэк

Пример — один из интернет-магазинов, рекламирующий себя сегодня. Новых клиентов он заманивает предложением купить что-нибудь на его сайте недорого, например простенькие золотые серьги за 4 тыс. рублей. И за эту покупку обещает каждую неделю выплачивать кэшбэк в течение целого года. За год должно накопиться 200% — вдвое больше, чем потрачено. Такая вот «программа лояльности».

Золотые и серебряные украшения, представленные на сайте магазина, стоят на самом деле дороже, чем во многих других торговых точках. И магазин никак не объясняет, за счет каких доходов он собирается выплатить беспрецедентно крупный кэшбэк, позволяющий не только вернуть полную стоимость сережек, но и удвоить сумму, потраченную на них. Есть и еще один настораживающий факт: для тех, что приведет в программу новых участников, кэшбэк будет выше.

Если, как говорится, «погуглить» в интернете, можно выяснить, что этот интернет-магазин работает не только в России, но и в Казахстане, и на Украине. И там покупатели жалуются, что никаких денег так и не получили. Более того: не получили и украшений: магазин прислал только сертификаты на их покупку, то есть пустые бумажки.

У этой схемы есть все классические признаки финансовой пирамиды: обещание доходов, намного превышающих инвестиционные доходы в среднем по рынку, агрессивная реклама через интернет и «сарафанное радио», отсутствие информации о том, какую деятельность ведет компания и за счет чего собирается выплачивать людям двойной кэшбэк.

Поскольку людям предлагается на «товар», а «инвестиции», фирма должна иметь лицензию Банка России для работы на финансовом рынке, но у ювелирного магазина ее по определению быть не может, стало быть, он действует незаконно. «Изюминка» в том, что прибыль предполагается в виде кэшбэка за покупку. Но ее изобретатели пошли дальше других. Поскольку доход предлагается в виде кэшбэка — то есть программы лояльности, то такую промоакцию нельзя оспорить в суде. Ведь компании могут менять условия своих маркетинговых программ, как хотят и когда захотят.

Кроме того, по закону, золотые и серебряные украшения нельзя сдать назад продавцу. Поэтому вернуть потраченные деньги уже не получится. И тем более нельзя потребовать обещанный доход, ведь с покупателем не был заключен договор вклада, в котором зафиксированы проценты.

Конечно, организаторам такой схемы может грозить штраф за недобросовестную рекламу. Но покупателям товаров с заманчивым кэшбэком от этого не легче: их убытки никто возмещать не будет.

Что делать, если уже вложил деньги в схему

Главное – не паниковать. Сделанное уже сделано, и тут ничего не изменишь. Важно сразу же узнать о том, можно ли забрать средства до того, как пирамида рухнет. Но стоит помнить – возможно, будут учинены различные препятствия, из-за которых получить кровные получится не сразу.

Важно, чтобы вы имели на руках хоть какие-то документы, подтверждающие передачу денег потенциальным мошенникам. Если они есть – это хорошо. Опираясь на них, можно потребовать деньги обратно.

В случае, если финансы возвращать отказываются – необходимо обращаться в правоохранительные органы. Но сначала уведомить об этом мошенников – возможно, они испугаются и сразу же вернут вклад. Финансовые пирамиды боятся разоблачения, за счет чего быстро выплачивают деньги тем, кто готов сдать их властям.

Помните, что важно очень внимательно отнестись к анализу того, куда вкладывать деньги. На поверку многие интересные проекты могут оказаться обычной финансовой пирамидой, которая сулит только убытки.

Мнение эксперта.

Как только организаторы поймут, что их расходы могут начать превышать доходы, пирамида прекратит свое существование, а все деньги вкладчиков исчезнут. Причем чем позже человек начал инвестировать с момента начала функционирования пирамиды, тем выше шансы, что он останется в проигрыше. Заработать можно только на самом первом этапе (да и то далеко не всегда), когда организаторы вынуждены раскручиваться и привлекать клиентов.

Если же вы поняли, что вложились в финансовую пирамиду, то не надо ждать дивидендов. Лучше всего пойти и написать заявление в полицию. Это увеличит шансы на то, что мошенников смогут поймать и наказать.

Часто задаваемые вопросы

- https://webinvestor.pro/chto-takoe-finansovaya-piramida-i-ee-priznaki/

- https://bankstoday.net/last-articles/vsyo-o-finansovyh-piramidah-osnovnye-priznaki-istoriya-i-sposoby-ne-popastsya-v-lovushku

- https://zakonguru.com/finansy/finansovaya-piramida.html

- https://www.profvest.com/2020/08/top-krupneyshih-finansovyh-piramid-v-mire.html

- https://www.coinside.ru/2014/02/26/top-9-samyh-krupnyh-finansovyh-piramid/

- https://vse-dengy.ru/interesnoe-o-dengax-2/interesnye-facts/samye-masshtabnye-finansovye-piramidy-v-mire.html

- https://basetop.ru/samyie-krupnyie-finansovyie-piramidyi-v-istorii/

- https://AllKredits.com/zakony/moshennichestvo/finansovye-piramidy/krupnejshie-finansovye-piramidy-v-mire/

- https://aif.ru/money/mymoney/piramidy_obmana_5_zamanchivyh_predlozheniy_v_kotorye_ne_stoit_investirovat