- Понятие о банкротстве юридических лиц и процедуры банкротства

- Процедура наблюдения, понятие и сущность

- Причины и признаки

- Особенности процесса

- Стадия 1. Наблюдение

- Стадия 2. Финансовая санация

- Стадия 3. Внешнее управление

- Мировое соглашение

- Конкурсное производство

- Основания для проведения процедуры

- Фиктивное и преднамеренное банкротство юридических лиц

- Соотношение ликвидации юридического лица по общим основаниям и в связи с несостоятельностью (банкротством)

- Преимущества банкротства для организации-должника

- Виды банкротства

- Вероятность упрощенной процедуры банкротства

- Последствия несостоятельности

- Последствия и ответственность

- Стадии банкротства – таблица

- Иные важные положения

- Классификация требований кредиторов

- Арбитражные управляющие при банкротстве юридических лиц

- Кто может подать на банкротство компании?

- Должник в банкротстве

- Заключение

Понятие о банкротстве юридических лиц и процедуры банкротства

С юридической точки зрения, банкротство представляет собой особую правовую ситуацию юридического лица, при которой оно больше не способно в полном объеме отвечать по своим денежным обязательствам перед кредиторами.

Несостоятельность или банкротство обязательно должны быть доказаны и подтверждены в арбитражном суде. Именно наличие непогашенных денежных обязательств является законным поводом для обращения кредиторов в суд. Состав и размер задолженности указывается с учетом числа, когда заинтересованное лицо подает иск.

Законодательство РФ устанавливает необходимость прохождения нескольких процедур банкротства. Их виды закреплены в ГК РФ:

- наблюдение. Порядок и схема процедуры наблюдения направлены, прежде всего, на сохранение имущества, имеющегося у должника, а также на текущую проверку его финансового состояния и экономической деятельности;

- финансовое оздоровление. Сущность данной процедуры состоит в том, что она дает шанс должнику поправить свое текущее экономическое положение, например, с помощью инвестиций, и уберечь собственную организацию от дальнейшего банкротства;

- внешнее управление. Внешнее управление как процедура банкротства, заключается в назначении арбитражного управляющего, который временно принимает на себя обязательства по контролю за текущей экономической деятельностью организации;

- конкурсное производство. Под данной процедурой следует понимать определенные действия в отношении должника, направленные на скорейшее удовлетворение требований кредиторов в полном объеме. Конкурсное производство ведется конкурсным управляющим;

- мировое соглашение. Оно представляет собой процедуру банкротства юридического лица, при которой производство дела о банкротстве может быть прекращено, если причиной этому послужило мировое соглашение между кредитором и должником. Мировое соглашение заключается по взаимному желанию сторон. Юридическая природа мирового соглашения выделяет его как особый документ, который может являться главным и единственным основанием для отмены судебного производства.

Процедура наблюдения, понятие и сущность

Процедура наблюдения вводится на самом начальном этапе банкротства – как только в арбитражный суд поступило письменное заявление о признании несостоятельности юридического лица. Длительность данной процедуры составляет 3 месяца.

Начало процедуры наблюдения несет за собой введение определенных изменений. С этого момента кредиторы не должны обращаться к должнику в индивидуальном порядке.

Теперь все требования должны предъявляться временному управляющему в письменном виде. Они могут быть предъявлены в течение одного месяца.

Если кредитор пропустил установленный срок и не предъявил официальных требований, он не сможет принять участие в первом собрании кредиторов.

В этот момент происходит приостановление исполнения документов по судебным решениям о взысканиях задолженностей по заработной плате, по авторским договорам, по алиментам и т.д.

В тех случаях, когда в арбитражном суде будет вынесено решение об отказе в признании юридического лица банкротом, процедура исполнения указанных документов вновь начнется с данного момента.

Временный управляющий всегда должен представлять собой физическое лицо, обладающее соответствующей компетенцией и знаниями, которое не обладает заинтересованностью в конечном результате дела о признании экономической несостоятельности.

Заключительным этапом процедуры наблюдения становится принятие решения арбитражным судом после проведения первого собрания кредиторов.

Данное решение может заключаться либо в признании должника банкротом и дальнейшем открытии конкурсного производства, либо в введении внешнего управления. Также здесь может быть заключено и мировое соглашение между сторонами.

Причины и признаки

Процедура возможна только при выявлении признаков несостоятельности, регламентированных Федеральным законом от 26.10.2002 № 127-ФЗ.

Руководство фирмы обязано направить уведомление о банкротстве в адрес учредителей в течение 10 дней, нарушение повлечет штрафные санкции.

К признакам несостоятельности и неплатежеспособности ООО закон относит:

- возникновение просрочки по обязательствам имущественного и денежного характера на протяжении трех и более месяцев подряд — в состав задолженности включаются неисполненные обязательства по налогам и сборам, перед трудовым коллективом, контрагентами и банками, и т.д.;

- совокупный размер долгов — более 300 тыс. рублей.

Просрочка по денежным обязательствам рассматривается как признак неплатежеспособности ООО. В таком случае заявление на банкротство может подать любой из кредиторов, в том числе налоговые учреждения.

Выделим наиболее распространенные причины несостоятельности:

- рост дебиторской задолженности по стороны контрагентов, неблагоприятная экономическая ситуация в стране и т.д.;

- рост кредиторской задолженности ввиду совершения рискованных сделок, одобренных руководством или учредителями компании;

- умышленные действия директора или учредителей ООО, повлекшие образование долга — оформление кредитных договоров, не обеспеченных имуществом компании, вывод активов на подконтрольные структуры и т.д.

Еще при выявлении признаков несостоятельности целесообразно обратиться за помощью профессионального юриста. Это не только позволит соблюсти все нюансы и формальности банкротного дела, но и заблаговременно установить все последствия для учредителей или руководящего состава.

Особенности процесса

Как правило, учредители и руководитель не отвечают по долгам своей компании. Поэтому на торги будет выставлено только имущество, принадлежащее ООО. Для этого управляющий проводит оценку рыночной стоимости ценностей и объектов, а при занижении этих показателей должник вправе оспорить оценочный акт.

Распродажа активов происходит на публичных торгах. Для их проведения публикуется извещение в СМИ. Проведение торгов может затянуться по причине отсутствия покупателей.

Если у предприятия отсутствует имущество, управляющий составляет акт и направляет его в суд для утверждения. Если после полного расчета с кредиторами остались излишки денежных средств или непроданное имущество, они передаются ООО.

Стадия 1. Наблюдение

Анализ текущего материального положения должника проводится на предварительном наблюдательном этапе (стат. 62-75 № 127-ФЗ). Для независимой оценки финсостояния назначается временный управляющий, который публикует уведомление о введении наблюдения. Эта стадия назначается также для обеспечения неприкосновенности активов предприятия, уведомления кредиторов, составления реестра требований. Руководство компании сохраняет свои полномочия, но с некоторыми (весьма существенными) ограничениями.

Максимальная продолжительность наблюдения составляет 7 мес. За этот период управляющий проводит полный сбор сведений о должнике, его финансово-хозяйственной деятельности, величине активов и обязательств, возможности восстановления нормального функционирования хозяйствующего субъекта. По итогам управляющий подготавливает сводный отчет, который наряду с протоколом первого кредиторского собрания, представляется в арбитраж. Затем судом принимается решение о целесообразности дальнейшего рассмотрения банкротства или прекращении дела в связи с возможностью оздоровления организации с целью погашения долгов в полных объемах. Также возможно подписание мирового соглашения и реструктуризация обязательств.

Стадия 2. Финансовая санация

Целью оздоровления должника становится восстановление финансовой платежеспособности юрлица и, соответственно, погашение образовавшихся долгов. Процедура проводится по законодательным нормам согласно стат. 76-92 Закона № 127-ФЗ. Этап назначается не во всех случаях, а только при выявлении скрытых потенциалов реанимации бизнеса. Решение о применении утверждается на первом кредиторском собрании совместно с разработкой предварительного графика погашения долгов.

Среди последствий санации нужно выделить следующие шаги:

- Отмена абсолютно всех досудебных действий по погашению долгов, включая уже выпущенные приказы о взыскании.

- Приостановление выдачи дивидендов, запрет на выплату процентов по акциям.

- Запрет на проведение любых операций с обязательствами (бартеры, зачеты и т.д.).

- Снятие арестов с активов должника, приостановление начисления санкций на суммы долгов.

Ответственным за выполнение принятого плана финоздоровления назначается независимый управляющий. Максимальный срок проведения составляет 2 года (календарных). Если же предпринятые меры не принесли ожидаемых результатов в виде улучшения фин состояния юрлица, осуществляется переход к внешнему управлению или сразу к конкурсному производству, то есть к распродаже активов.

Стадия 3. Внешнее управление

В соответствии с требованиями стат. 93-123 Закона № 127-ФЗ этап внешнего управления вводится по итогам санации при невозможности возврата к успешной жизнедеятельности должника. Или же применяется как единственная альтернатива при отсутствии резервов восстановления нормального материального положения компании. План управления разрабатывается экспертом-управляющим и в том числе включает в себя:

- Закрытие убыточных направлений бизнеса.

- Смену стратегии деятельности и перепрофилирование производственных проектов.

- Реализацию имущественных объектов организации.

- Взыскание дебиторских обязательств.

- Получение займов от третьих лиц, увеличение размеров вкладов участников.

- Дополнительный выпуск собственных акций для обращения на фондовом рынке.

- Проведение инвентаризации всех активов, выявление внутренних резервов бизнеса.

План управления может включать самые радикальные меры, необходимые для оздоровления должника, вплоть до массового сокращения персонала, прекращения выпуска продукции и привлечения сторонних квалифицированных управленцев. Максимальный период проведения равен полутора годам, в виде исключения пролонгируется до 2 лет. Если никакие действия не приносят результатов, долги не погашаются, судом выносится решение о внедрении конкурсного производства, а точнее свободной реализации активов юрлица.

Мировое соглашение

На любом этапе должник и кредиторы могут договориться о прекращении процедуры банкротства и заключить мировое соглашение. После этого предприятие продолжает работать и рассчитываться по долгам на условиях, которые были приняты собранием кредиторов.

Проще говоря, кредиторы идут навстречу компании и дают ей возможность спокойно рассчитаться с долгами.

Но если мировое соглашение не исполняется, кредиторы или ФНС могут подать в арбитражный суд заявление о его расторжении. В этом случае процедура банкротства возобновляется с той точки, на которой соглашение было принято — например, сразу с конкурсного производства.

Мировое соглашение утверждается арбитражным судом только в случае погашения требований кредиторов первой и второй очереди.

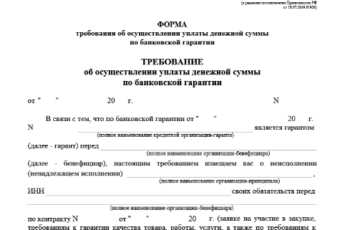

Решение о заключении мирового соглашения принимается на собрании кредиторов большинством от общего количества голосов. Оно заключается в письменной форме и должно содержать положения о порядке/сроках исполнения обязательств должника в денежной форме.

Мировое соглашение может содержать:

- Положения о прекращении обязательств путем предоставления отступного, обмена требований на доли в УК и акции, облигации или иные ценные бумаги, новации обязательства, прощения долга и т.д.

- Положения об изменении сроков и порядка уплаты обязательных платежей, включенных в реестр требований кредиторов.

- Положения об уменьшении размера процентной ставки, меньший срок начисления процентной ставки или освобождение от уплаты процентов.

Условия мирового соглашения для голосовавших против его заключения, не могут быть хуже, чем для тех, кто голосовал за него. Это касается конкурсных кредиторов и уполномоченных органов.

Конкурсное производство

Конкурсное производство — единственная предусмотренная законом процедура, направленная на ликвидацию предприятия—должника. Вместе с тем, во многих банкротных делах эта процедура является самой важной.

Конкурсное производство вводится сроком на 6 месяцев. Может продлеваться неограниченное количество раз.

Известны банкротства, в которых конкурсное производство длится больше 5 лет.

Цель конкурсного производства — соразмерное удовлетворение требований кредиторов. Долги, не погашенные в ходе конкурсного производства, после его завершения считаются погашенными.

Перейти на конкурсное производство можно непосредственно после наблюдения, а можно после финансового оздоровления или внешнего управления, если эти оздоровительные процедуры не дали результата.

Именно после открытия конкурсного производства предприятие официально признается банкротом. До этого момента оно не считается банкротом, несмотря на то, дело о банкротстве возбуждено.

Через два месяца после публикации в газете «Коммерсантъ» и ЕФРСБ окончательно закрывается реестр кредиторов. Кредиторы, которые не успевают подать заявление о включении в реестр в этот срок, не имеют права голосовать на собрании и их требования удовлетворяются в последнюю очередь.

Во время конкурсного производства руководитель отстраняется от управления. Общее собрание теряет почти все свои полномочия, как и в случае с внешним управлением.

Арбитражный управляющий на этапе конкурсного производства называется конкурсным управляющим. Вот, что он делает:

- анализирует финансовую деятельность должника (если данный анализ не проводился ранее);

- ищет и оспаривает подозрительные сделки;

- при необходимости оценивает и продает имущество должника;

- при наличии оснований привлекает руководителя и учредителей должника к ответственности — в том числе субсидиарной, по долгам компании.

После того, как арбитражный управляющий продаст все имущество и соберет долги, он переходит к удовлетворению требования кредиторов. Естественно, полное погашение долгов происходит редко.

По статистике в России удовлетворяется от 3 до 7% требований кредиторов третьей очереди (в третьей очереди находится подавляющее число кредиторов).

После того, как средства должника распределены, остается только выполнить ряд формальностей — сдать дела в архив, сдать ликвидационную бухгалтерскую отчетность, отчитаться в судебном заседании о проделанной работе.

Основания для проведения процедуры

В соответствии с положениями вышеуказанного федерального нормативного акта основаниями для того, чтобы признать юридическое лицо банкротом, следует считать:

- наличие задолженности по оплате требований кредиторов сроком более трех месяцев;

- требования к должнику в совокупности превышают триста тысяч рублей;

- наличие просрочки по обязательствам перед сотрудниками в виде выплаты заработной платы и выходных пособий, а также по обязательствам, возникшим в результате причинения вреда жизни и здоровью физических лиц. Срок такой просрочки, необходимый для возбуждения дела о банкротстве юридического лица, определяет арбитражный суд в ходе рассмотрения поданного заявления от лиц, уполномоченных на такое действие;

- наличие просрочек по исполнению решений судов в случае, если по такому решению был выдан исполнительный лист.

Все эти долги могут рассматриваться как задолженность перед различными группами кредиторов, к числу которых могут относиться также и государственные органы и фонды.

Фиктивное и преднамеренное банкротство юридических лиц

Одной из обязанностей временного управляющего является выявление признаков фиктивного и преднамеренного банкротства. Законодательство, регулирующее фиктивное и преднамеренное банкротство, представлено в табл. 11.3. Таблица 113 Нормативные правовые акты, регулирующие фиктивное и преднамеренное…

(Антикризисное управление)

Соотношение ликвидации юридического лица по общим основаниям и в связи с несостоятельностью (банкротством)

Добровольная и принудительная ликвидация Ликвидацию любого юридического лица можно разделить на добровольную и принудительную. Добровольная ликвидация проводится по решению высшего органа управления или собственника, принудительная — по инициативе уполномоченного государством органа в судебном…

(Правовое регулирование несостоятельности (банкротства))

Преимущества банкротства для организации-должника

Процесс банкротства для юридического лица достаточно сложен и длителен. Кроме того, при осуществлении данного процесса следует понимать, что неизбежными будут многочисленные проверки, проводимые разными государственными органами, так как необходимо проверить, является ли банкротство фиктивным или нет.

Однако у данной процедуры для юридических лиц при всех видимых ее недостатках есть и ряд преимуществ, а именно:

- происходит временная приостановка проводимых процессов по взысканию долгов и процентов по ним перед различными видами кредиторов;

- снятие арестов, наложенных судебными приставами, со всех имеющихся видов имущества, что позволяет пользоваться им в свободной форме до момента, пока не будет принято решение о реализации такого имущества с торгов;

- приостановка деятельности приставов (за исключением определенных категорий существующих исполнительных листов, которые были выданы до начала процедуры банкротства), а также проводимых мероприятий по продаже имущества должника с целью погашения требований, зафиксированных в исполнительных листах;

- снятие блокировки с имеющихся счетов, в том числе если такая блокировка осуществлена по решению суда на основании ходатайства государственных органов, например, Федеральной налоговой службы;

- возврат возможных сумм переплат по налогам (если такая переплата осуществлена на основании некорректно подсчитанных деклараций, например, от суммы стандартного годового оборота, а в последние месяцы календарного года оборот упал, что стало причиной банкротства). Однако такую переплату возможно возместить только в том случае, если удастся доказать, что она имеет причину некорректных подсчетов, произведенных сотрудниками налоговых органов;

- возможность сократить объем своих долгов перед кредиторами при условии проведения скупки долгов третьими лицами с использованием механизма дисконта. В этом случае кредитору третьим лицом предлагается выкупить имеющийся долг юридического лица-банкрота перед таким кредитором, но не по его номинальной стоимости (сумма фактической задолженности), а с учетом скидки (за счет сокращения объема процентов, которые должны быть выплачены, что и становится скидкой или дисконтом). В этом случае кредитор при условии согласия на такое действие получает частичное погашение задолженности перед ним, а у организации-должника появляется возможность расчета за меньший объем задолженности;

- наложение моратория на действия кредиторов, в том числе по начислению процентов и неустоек по имеющимся долгам;

- в случае отсутствия средств для погашения долгов компании имеющиеся задолженности возможно списать. Однако для этого необходимо подтвердить полную невозможность погашения их даже за счет продажи имеющегося имущества и привлечения к субсидиарной ответственности руководителя организации и ее учредителей.

Однако для того, чтобы реализовать все перечисленные преимущества, необходимо, чтобы назначенный арбитражный управляющий и специально привлеченные лица, например, юристы по банкротству, имели возможность полностью изучить всю структуру бизнеса и найти наиболее оптимальные варианты для разрешения сложившейся ситуации, чтобы предпринять попытки восстановить финансовое состояние компании.

Виды банкротства

Виды банкротства в правовом поле могут классифицироваться по двум формам:

- уголовно наказуемое (преднамеренное и фиктивное);

- ненаказуемое (техническое и реальное).

Фиктивное банкротство возникает тогда, когда руководитель предприятия или его собственник предоставляет ложную информацию о своем финансовом положении. При преднамеренной несостоятельности, руководитель доводит свое предприятие до неплатежеспособности целенаправленно.

Реальное банкротство юридического лица возникает, когда наблюдается полная невозможность должника удовлетворить денежные требования кредиторов. При этом должник имеет значительный объем кредиторской задолженности, но не обладает возможностью ее обслужить. Такой вид банкротства ведет к конкурсному производству и, в крайнем случае, к ликвидации предприятия.

Техническое (условное, временное) банкротство означает неспособность предприятия расплатиться по текущим претензиям. Теоретически задолженность предприятия может быть покрыта активами. Такое банкротство зачастую имеет обратимый характер.

Вероятность упрощенной процедуры банкротства

Проведение упрощенной процедуры банкротства используется для двух видов предприятий-должников:

- предприятия, которые должны быть ликвидированы;

- отсутствующие должники.

Если речь идет о предприятии, которое должно быть ликвидировано на основании специально принятого решения учредителей юридического лица, но средств для осуществления взаиморасчетов не имеется, суд принимает решение сразу о проведении конкурсного производства. В этом случае ни наблюдение, ни санация, ни внешнее управление не производятся. Решение о введении конкурсного производства вводится в том случае, если было установлено, что имеющегося имущества предприятия-должника недостаточно для проведения расчетов с кредиторами.

Срок такой процедуры также является сокращенным и занимает не более одного месяца.

Процедура признания банкротом в отношении юридического лица, признаваемого отсутствующим должником, производится аналогичным образом, только в виде конкурсного производства. Однако для того, чтобы она была использована, необходимо подтвердить, что имеющегося имущества заведомо не хватает для того, чтобы покрыть имеющиеся расходы либо доказать, что в течение последних двенадцати месяцев на счетах юридического лица не было никакой финансовой активности.

После завершения конкурсного производства юридическое лицо ликвидируется, а данные о нем исключаются из Единого государственного реестра юридических лиц.

Последствия несостоятельности

Пошаговая инструкция банкротства фирмы юридического лица предполагает ознакомление с основными последствиями процесса:

- Обязательное погашение долгов, соразмерное с имуществом и активами ООО.

- Списание остатков долга и приведение в порядок бухгалтерской и налоговой документации.

- Удаление предприятия из госреестра ЕГРЮЛ.

К дополнительным последствиям можно отнести:

- Снятие арестов и обременений.

- Запрет открытия новых филиалов и выплаты дивидендов.

- Запрет на сделки на сумму, превышающую 5% от общей ценности активов.

- Публикация сведений о неплатёжеспособной компании в СМИ.

- Увольнение сотрудников (после перечисления обязательных выплат).

Все последствия, особенности, стадии, признаки, этапы и определение, что такое банкротство юридического лица содержатся в № 127-ФЗ.

Последствия и ответственность

Отметим следующие неблагоприятные последствия, которые могут возникать в рамках банкротной процедуры:

- ответственность за умышленное или фиктивное банкротство — по заявлению кредиторов или управляющего может возбуждаться уголовное дело, по которому грозит штраф или тюремное заключение;

- при выявлении незаконных сделок, совершенных по указанию учредителя — взыскание по долгам ООО будет обращено в солидарном порядке на имущество и денежные средства бывшего собственника;

- аналогичные последствия для директора за проведение незаконных сделок, повлекших несостоятельность фирмы.

Избежать указанных последствий можно только с помощью опытного юриста.

Еще на стадии подготовки заявления в арбитраж он проведет экспертизу сделок предприятия за последние год, и своевременно оспорит в суде действия арбитражного управляющего при выявленных нарушениях закона.

По итогам банкротного процесса ООО ликвидируется, а сведения о нем исключаются из госреестра ЕГРЮЛ. Бывшие собственники компании получат соответствующую выписку из реестра после завершения регистрационных действий.

Стадии банкротства – таблица

Таким образом, мы кратко рассмотрели основные этапы – стадии банкротства. Узнать, кто назначается ответственным на каждом из упомянутых мероприятий, исключая мировое соглашение, можно из нижеприведенной таблицы.

|

Стадия производства о банкротстве

|

Функции и права руководящего органа компании-банкрота

|

Уполномоченное лицо – управляющий (стат. 2, 20 № 127-ФЗ)

|

Сроки максимально (в мес.)

|

|

Наблюдение

|

Ограничены

|

Временный

|

7

|

|

Финансовая санация

|

Ограничены, полностью прекращаются только по решению суда

|

Административный

|

24

|

|

Внешнее управление

|

Прекращены полностью

|

Внешний

|

18

|

|

Конкурсное производство

|

Прекращены полностью

|

Конкурсный

|

12

|

Вывод – в этом материале мы рассмотрели главные стадии банкротства предприятия согласно действующим в РФ законодательным нормам. Как становится понятно, с юридической точки зрения процесс признания юрлица несостоятельным является достаточно сложным и длительным. Но в некоторых ситуациях только официальная ликвидация должника через банкротство позволяет избежать административной и уголовной ответственности в виде крупных денежных штрафов и реальных сроков наказания.

Иные важные положения

Также 127-ФЗ содержит указание на такие важные сведения о процедуре банкротства, как:

- Размер госпошлины за подачу искового заявления в суд (закон не содержит, но здесь приведена отсылка к Налоговому кодексу). Для юрлиц по пп. 5 п. 1 ст. 333.21 НК пошлина составляет 6 000 р.

- Перечень документов, которые должны быть приложены к заявлению о признании лица банкротом. Это свидетельства о регистрации, учредительные сведения, бухгалтерская отчетность, штатное расписание, выписки с банковского счета, перечень кредиторов. Пакет документов зависит от того, кто выступил с инициативой банкротства: если должник – по ст. 38, кредитор – по ст. 40, уполномоченные инстанции – по ст. 42.

- Полномочия и особенности проведения собрания кредиторов – в ст. 72-73 127-ФЗ, ст. 12-18.

- Содержание заявления на признание компании банкротом: описание обстоятельств, которые привели к утрате платежеспособности и пр. – в ст. 37 (если инициатива исходит от должника), в ст. 39 (если заявление подают кредиторы), в ст. 41 (если заявление подают уполномоченные органы).

- Полномочия и ответственность арбитражных управляющих, обязанность по обязательному страхованию ответственности содержатся в ст. 20-26.1.

Особенности банкротства отдельных категорий юрлиц перечислены в 9 Главе 127-ФЗ. В частности, здесь приведены правила банкротства застройщиков, кредитных организаций, финансовых учреждений, естественных монополий, сельскохозяйственных организаций, градообразующих предприятий.

Классификация требований кредиторов

Успех судебного процесса при банкротстве компании – юридического лица, позволяющий полностью или частично удовлетворить материальные претензии кредиторов, во многом зависит от того, насколько правильно квалифицированы такие обязательства.

В настоящей правоприменительной практике при арбитражных процессах по банкротству принято использовать следующий базовый формат классификации требований кредиторов:

- По очередности требований. Статьей 134 Федерального закона о банкротстве установлено три очереди кредиторов. С учетом положений ст. 137 и 142 указанного закона при банкротстве, очередность удовлетворения требований кредиторов классифицируют в следующем порядке:

- К текущим обязательствам должника, удовлетворяемым вне очереди, относятся расходы, связанные с проведением конкурсного производства, обязанность по оплате которых возникла после признания организации банкротом. Они включают, в частности, вознаграждение арбитражного управляющего, судебные расходы, текущие коммунальные и эксплуатационные платежи должника и т. д. Особое внимание следует уделить текущим налогам, поскольку законом о банкротстве введены специальные правила их уплаты. Вне очереди производятся только платежи по единому социальному налогу, что особо оговорено п. 5 ст. 134 закона о банкротстве;

- Требования кредиторов второй очереди включают задолженность по оплате труда и выплате выходных пособий, начисленную на дату банкротства в соответствии с трудовыми договорами.

- В третью очередь объединены требования прочих кредиторов, к которым относятся кредиторы по денежным обязательствам и обязательным платежам. Требования в части основного долга составляют подгруппы 3.1 и 3.2, финансовые санкции – 3.3 и 3.4.

- По типу подаваемых заявлений. Классификация требований по признаку заявления связана с нормой закона о банкротстве об установлении срока предъявления претензий. В течение 10 дней с момента своего назначения конкурсный управляющий размещает объявление о несостоятельности (банкротстве) должника в «Российской газете» и устанавливает срок для приема претензий кредиторов, который не может быть менее 2- х месяцев со дня опубликования объявления. В зависимости от момента заявления можно выделить следующий порядок удовлетворения требований кредиторов при банкротстве:

- К требованиям кредиторов, заявленным в срок, относится задолженность, по которой имеется претензия кредитора, направленная в адрес арбитражного управляющего, арбитражного суда и должника, в течение установленного срока предъявления требований.

- К требованиям кредиторов, заявленным по истечении установленного срока, относится задолженность, по которой имеется претензия кредитора, направленная в адрес арбитражного управляющего, арбитражного суда и должника, по истечении срока, установленного для заявления требований. Такие претензии удовлетворяются за счет имущества должника, оставшегося после расчетов с кредиторами, включенными в реестр. Из практики следует необходимость объединить эти долги в отдельную четвертую очередь погашения. Требования, права кредиторов в деле о банкротстве первой и второй очереди, заявленные до окончания расчетов со всеми кредиторами, в том числе после закрытия реестра, подлежат удовлетворению путем приостановления выплат кредиторам последующих очередей. Таким образом, обеспечена защита прав кредиторов первой и второй очередей, которыми в основном являются физические лица — работники, хотя они не могут участвовать и голосовать на собраниях кредиторов.

- К незаявленным требованиям относится задолженность, выявленная по данным бухгалтерского учета, претензии кредиторов в отношении которой не поступили. Выделение этой группы необходимо, для того чтобы оценить реальную сумму долгов, накопленную банкротом.

Кроме этой основной классификации также существует ранжирование требований кредиторов по таким основаниям как, например — по защищенности интересов кредитора, по правовой природе возникновения задолженности, по возможности участия в принятии решений собраниями кредиторов и т. д.

Арбитражные управляющие при банкротстве юридических лиц

Арбитражный управляющий в процедуре банкротства наделен широким спектром полномочий. Во многом успех процедуры зависит от профессиональных навыков и качеств управляющего. Различают внешнего, административного, временного и конкурсного управляющего в зависимости от стадии банкротства. Если профессиональные навыки это позволяют, то все функции может выполнять одно лицо.

В спектр задач управляющего при банкротстве входит принятие мер по возврату имущества должника, организация торгов, контроль финансовых потоков предприятия, оценка собственности, анализ финансово-экономической деятельности юридического лица, разработка и корректировка бизнес-стратегии, осуществление расчетов с кредиторами, меры по оптимизации штата и пр.

Сложность поставленных перед управляющим задач накладывают ряд требований к его кандидатуре: он должен иметь профильное образование и пройти стажировку, не иметь судимостей, застраховаться на случай причинения рисков и пр.

Арбитражный управляющий принимает участие в деле за определенное вознаграждение. Оно состоит из фиксированной части и бонуса, который рассчитывается в зависимости от результативности удовлетворения кредиторских требований. Величина фиксированной части для конкурсных управляющих составляет 35 тыс.р. в месяц, внешних – 45 тыс.р., административных – 15 тыс.р. размер бонусов составляют от 2 до 7% от погашенных долговых обязательств. Бонусная часть выплачивается по результатам торгов.

Кто может подать на банкротство компании?

Инициатива о признании юридического лица банкротом может исходить как от руководства компании и ее учредителей, так и от кредиторов (физических лиц-инвесторов или других организаций), Налоговой инспекции и внебюджетных фондов, персонала при существенной просрочке по зарплатным платежам, а также уполномоченных госслужб и прокуратуры. Таким образом, подать на банкротство может любая сторона, заинтересованная в возврате положенных ей денежных средств или решении проблемы долговых обязательств (не всегда через ликвидацию, возможно и через восстановление платежеспособности).

Руководители компании в некоторых ситуациях обязаны подать иск о своем банкротстве в суд. Это необходимо сделать в течение 30-ти дней после того как руководству станет известно о невозможности обеспечить выплаты по обязательствам с учетом финресурсов и нематериальных активов.

Если инициатива банкротства исходит изнутри от руководства компании, то оно лишается возможность назначать собственную кандидатуру управляющего.

Должник в банкротстве

Для должника процедура банкротства юридических лиц может завершиться восстановлением платежеспособности в ходе реабилитационных процедур или же закрытием предприятия и его ликвидацией. Должник в банкротстве наделяется правами участия в собраниях кредиторов, обжалования решения суда и управляющего и пр. При этом он не может препятствовать деятельности управляющего и обязан предоставлять по его запросу все документы.

Что касается руководящего состава, то привлечь их к выплатам по долговым обязательствам практически невозможно. Сам генеральный директор не только не несет затраты, связанные с банкротством предприятия, но и продолжает получать зарплату и прочие положенные законом выплаты. Единственное, чем рискуют учредители – долями в уставном капитале.

Только если в суде удастся доказать, что именно действия руководства привели к банкротству (т.е. несостоятельность имела фиктивный характер) руководители могут быть привлечены к субсидиарной ответственности.

Старт процесса несостоятельности юридического лица имеет ряд важных последствий для должника.

Заключение

- № 127-ФЗ – это главный закон, на основании которого регламентируется весь процесс объявления компании банкротом. Перед подачей заявки в суд рекомендуется полностью изучить статьи ФЗ.

- Для банкротов из числа ООО дополнительно создан № 14-ФЗ. В нем сформулированы правила работы организаций, особенности подачи заявления о неплатёжеспособности и порядок ликвидации.

- Контроль деятельности арбитражного суда осуществляется на основании регламента АПК РФ.

- Если принято решение о мирном заключении договорённости, следует воспользоваться основами правоотношений из ГК РФ.

- С 03.04.2020 года для ряда должников введён мораторий на процедуру банкротства. К ним относятся стратегические предприятия, системообразующие холдинги и ИП, пострадавшие от пандемии.

- https://advokat-malov.ru/yur.-lica/nesostoyatelnost-bankrotstvo-yuridicheskogo-lica.html

- https://pravoved.ru/journal/bankrotstvo-ooo/

- https://www.zakonrf.info/content/articles/stadii-bankrotstva-yurlica/

- https://www.klerk.ru/buh/articles/495969/

- https://zakonguru.com/bankrotstvo/yuridicheskix-lic/procedura.html

- https://studme.org/326931/pravo/bankrotstvo_yuridicheskogo_litsa_osnovnye_protsedury

- https://spravochnick.ru/pravo_i_yurisprudenciya/nesostoyatelnost_bankrotstvo_yuridicheskogo_lica/

- https://FEK.ru/info/zakony/protsedura-bankrotstva-yuridicheskih-lits-osnovaniya-poryadok-stadii

- https://zakonguru.com/bankrotstvo/yuridicheskix-lic

- http://tv-bis.ru/bankrotstvo/787-bankrotstvo-predpriyatiya-kreditorom.html

- https://bankrotstvo-lite.ru/bankrotstvo-yuridicheskih-lits/