- Виды и методы анализа рынка

- Изучение отрасли и ее перспектив

- Как провести анализ рынка потребителей

- Какие методы применяются в маркетинговом анализе рынка

- Маркетинговая среда рынка: зачем нужен ее анализ?

- Как происходит сбор информации для анализа целевой аудитории

- Как проводить анализ рынка с учетом конкурентов

- Способы поиска маркетинговой информации о рынке

- Особенности определения сопоставимости

- В каких случаях применяется метод сопоставимых рыночных цен?

- Порядок применения метода сопоставимых рыночных цен

- Метод сопоставимых рыночных цен (анализа рынка)

- НМЦК – определение и для чего необходимо. Различные ситуации при определении НМЦК. Особенности размещения извещения в ЕИС

- Методы обоснования НМЦК по 44-ФЗ

- Проектно-сметный метод

- Идентичные и однородные товары, работы и услуги. Виды общедоступной информации о ценах товаров, работ, услуг для определения НМЦК

Виды и методы анализа рынка

Первым и наиболее важным вопросом исследований является постановка цели их проведения. Если вы изначально не понимаете для чего вам необходима собранная информация и как ее использовать в своей практике, положительного эффекта для вашего бизнеса не будет. Различают два основных направления в сфере изучения рынка:

- Общие исследования — затрагивают непосредственно рынки, выявляя какая продукция или услуга пользуется наибольшим спросом, как проходит процедура совершения покупки, как реализуется ценообразование, присутствует ли сегментация, а также каковы тенденции (рост, падение). Цель этого вида анализа — выявление потенциальных направлений для инвестирования (когда идея для бизнеса еще не выбрана), а также получения статистических данных, необходимых для дальнейшей разработки методик продвижения услуг или товаров.

- Маркетинговые исследования рынка — ориентированы на определенную сферу деятельности и фокусируются на выявлении моделей поведения потребителей, конкурентов и рынка в целом, с учетом различных факторов. Этот вид анализа проводится для выработки стратегии и прогнозирования развития конкретного бизнеса.

Для анализа рынка используются различные методики, позволяющие осуществить сбор необходимой информации, провести ее обработку, сформировать определенные выводы и выработать на их основе дальнейшую стратегию. Они разделяются на следующие виды:

- Качественные — представляют собой гипотезы, выборочные мнения специалистов аналитиков, отдельных представителей целевой аудитории или конкурентов. Они не имеют четкой структуры и могут быть проанализированы субъективно.

- Количественные — сюда относятся данные статистики с конкретными расчетами, цифрами и показателями, которые можно сравнить.

Изучение отрасли и ее перспектив

На этом этапе проводится анализ рынка в целом, с привязкой к конкретному региону, в котором планируется вести деятельность. При этом выполняется:

- Выявление особенностей рынка. Вам нужно определить о каком направлении деятельности идет речь, какие существуют уровни и какую нишу будет занимать ваше предприятие. Также важно установить, как именно ваш продукт или услуга будут вписываться в рынок и какое влияние на него окажут.

- Объем и динамика развития. Нужно отметить какие масштабы рынок имеет на данный момент и его перспективы в будущем, будет ли он развиваться или пойдет на спад.

- Актуальные проблемы отрасли. Выявляются основные препятствия для развития. Это может быть отсутствие логистики, инфраструктуры, сложное законодательство, а для новых рынков незнание продукта потребителем.

- Наиболее перспективные направления развития. Определяется, что можно предложить нового в имеющемся формате рынка.

Если анализ рынка проводится для бизнес-плана, который будет представлен потенциальным инвесторам, желательно в нем привести качественные показатели за последние пять лет. Например, динамику отрасли можно продемонстрировать в процентном соотношении годовых показателей объема рынка. Отчеты, содержащие подобную информацию часто публикуются аналитическими агентствами. Когда информацию найти сложно, что может быть связано с внедрением на рынок новой продукции или услуги, допускается приведение данных, основанных на личных наблюдениях.

На этом этапе также важно определить с каким типом рынка вам придется столкнуться. В зависимости от соотношения спроса и предложения, он может позиционироваться как рынок производителя и рынок потребителя. В первом случае, когда практически отсутствует конкуренция правила устанавливает продавец услуг или продукции, а во втором, когда предложений очень много, основным звеном является покупатель. В современных условиях, чаще преобладает второй тип рынка, при этом в силу огромного количества предложений, даже при вхождении нового продукта, большое внимание при анализе уделяется изучению именно потребителя.

Как провести анализ рынка потребителей

Эта часть маркетингового анализа рынка является одной из самых важных, поскольку она определяет всю дальнейшую стратегию вашего бизнеса. Прежде всего, выделяется основная целевая аудитория. При этом ваша компания может ориентироваться на конечного потребителя или на других представителей бизнеса. В обоих случаях выполняется оценка по целому ряду критериев:

- Психологические и социальные. Сюда входят: образ жизни, социальный класс, потребительская мотивация, статус.

- Демографические. В эту категорию входит возраст и пол, семейное положение, культурные и религиозные ценности, вид деятельности, уровень образования, покупательная способность и доход.

- Географические. Тут важно учесть место жительства потенциального покупателя, размер населенного пункта, климатические условия, доступность СМИ, уровень развития региона, плотность населения, действующее законодательство, инфраструктуру и транспортное сообщение.

С учетом названых критериев выполняется сегментация. Она представляет собой разбивку рынка на отдельные участки по ряду признаков и сходной покупательной способности потребителей. Выбранные сегменты определяют ценовую политику, формат рекламной кампании и маркетинговый охват рынка. Последний может быть нескольких видов:

- Недифференцированный (массовый) маркетинг — ориентирование продукции на все категории населения без исключений. Подходит только для тех компаний, чья сфера деятельности позволяет пренебречь различиями. Например, товары массового потребления или продукты питания.

- Товарно-дифференцированный — компания выбирает несколько сегментов рынка (категорий потребителей), для каждого из которых вырабатывается своя характерная стратегия. Это позволяет лавировать между сегментами рынка, фокусируясь на более прибыльном, но постепенно расширяя свою сферу влияния и получая дополнительную прибыль за счет других сегментов.

- Концентрированный маркетинг — выбор одного сегмента и направление усилий на него.

Выбор сегмента рынка может осуществляться на основе собственных наблюдений и логических умозаключений или эмпирическим путем (исследованием различных групп потребителей и сбором информации).

Какие методы применяются в маркетинговом анализе рынка

Традиционные методы:

• Индексный метод;

• Опрос (интервью, анкетирование);

• Экспертные методы («дельфи», «синектика», мозговая атака);

• Эксперимент;

• Наблюдение.

Современные методы

• Бенчмаркинг;

• SWOT-анализ;

• Матричные методы Портера, Томсона-Стрикленда и др.;

• PEST-анализ;

• SNW-анализ.

Маркетинговая среда рынка: зачем нужен ее анализ?

• Внешняя макросреда. Это окружение, от которого зависит компания, но воздействовать на которое она не может: уровень развития экономики в стране, политическая составляющая, географическое положение. К внешней среде можно лишь приспособиться (хуже или лучше), а для этого нужно ее знать.

• Микросреда компании (мезосреда). Можно сказать, что это «ближняя зона» внешней маркетинговой среды. Она объединяет всех субъектов, с которыми у предприятия, так или иначе, складываются отношения в процессе хозяйственной деятельности:

• поставщики, посредники, партнеры;

• потребители, их группы, объединения;

• банки, страховщики, консалтинговые фирмы;

• государственные надзорные органы;

• конкуренты и стратегические союзники;

• средства массовой информации.

• Внутренняя среда (микросреда). Ее основные компоненты — материальные, финансовые, интеллектуальные ресурсы предприятия, ключевые процессы. Этот уровень полностью контролируем, поскольку его воспроизводит сама организация:

• производственный цикл;

• корпоративная культура;

• сбытовая политика;

• система инструментов маркетинга;

• квалификация персонала.

Ключевой критерий оценки внутренней среды — эффективность функционирования с точки зрения достижения поставленных целей в окружающей организацию внешней среде. Таким образом, все уровни маркетинговой среды должны исследоваться и анализироваться в целях обеспечения успешного развития предприятия.

Как происходит сбор информации для анализа целевой аудитории

Современные маркетологи используют в своей практике пять наиболее эффективных форматов сбора данных для изучения рынка и своего потребителя. Для получения качественной информации могут проводиться:

- Интервью. Для сбора информации выбираются представители исследуемой группы и для каждого по отдельности проводится глубокое интервью, выявляющее все аспекты открытых вопросов.

- Наблюдение. Изучение поведения представителя группы осуществляется непосредственно в процессе реализации исследуемой деятельности. Например, для оценки востребованности продукции и получении данных о категории покупателей можно дать обычное объявление о продаже и оценить, кто и как часто обращается по объявлению.

- Фокус-группа. Формируется группа из представителей целевой аудитории, которые высказывают свое мнение и комментарии по открытым вопросам в свободной форме.

Для сбора количественных данных выполняются:

- Эксперименты. Осуществляется практическая проверка различных гипотез или тактик. Полевые исследования позволяют более наглядно оценить эффективность маркетинговой идеи и выявить неочевидные проблемы ее реализации.

- Сбор статистических данных и опросы. Этот способ предполагает использование строгих однотипных анкет, разработанных для вычисления средних показателей. При получении статистических данных особое внимание уделяют точному выделению целевой аудитории.

Эти методы позволяют выявить степень заинтересованности потребителя товаром, понять каких качеств и возможностей ему не хватает в продукте, который он использует сейчас, и как он относится к конкурирующей продукции. Реализовать их на практике можно в следующих форматах:

- Личное общение. Этот формат подходит для небольшого бизнеса или ориентированного на узкий сегмент рынка.

- В интернет сети. Получить необходимые данные можно проведением опросов в социальных сетях или заказав их на специальных интернет-ресурсах платных опросов. Недостатком этого способа является высокая погрешность выборки сегмента рынка.

- Наблюдения. Если ваша компания уже осуществляет деятельность, вы можете провести исследования как покупают ваши услуги или товары различные категории потребителей, путем сбора статистики.

- Использование данных, собранных другими компаниями ранее.

Как проводить анализ рынка с учетом конкурентов

Грамотно оценив ситуацию с конкурирующей продукцией и услугами, можно минимизировать риски и быстро найти собственную нишу в отрасли. Условно всех конкурентов можно разделить на:

- Прямых — компании, которые осуществляют такой же вид деятельности и ориентируются на ту же целевую аудиторию в рамках одного с вами региона.

- Косвенных — компании, для которых вид деятельности аналогичный вашему, является вторичным или ориентирован на другую аудиторию.

- Потенциальных — компании с аналогичным видом деятельности, но работающие в соседних регионах, при условии, что с их стороны может быть выполнен заход на ваш сегмент рынка.

Чтобы выполнить анализ конкурентов составляется карта, которая определяет долю участия каждого игрока на рынке. Изучая их нужно узнать и проанализировать следующую информацию:

- Политику ценообразования — статистика цен на основные и сопутствующие продукты (услуги), как часто проводится повышение или снижение стоимости.

- Ассортимент и уровень качества продукции — какие достоинства имеет продукция или услуги конкурента, почему покупатели отдают им предпочтение.

- Стратегию маркетинга — как осуществляется привлечение клиента, какие рекламные кампании используются.

- Каналы сбыта — как и где продаются услуги или продукция.

- Уровень популярности на рынке — насколько известен ваш конкурент потребителям, узнаваем ли его бренд.

- Сегмент рынка — кто является основным покупателем ваших конкурентов.

- Поставщики и партнеры — кто поставляет сырье или товары, какие компании осуществляют сервисные услуги (грузоперевозки, техническое обслуживание и т.д.).

- Кадровый состав и система менеджмента — какие специалисты привлечены в работе, их уровень и оплата труда, какая используется схема управления предприятием.

- Сильные и слабые стороны конкурента — что является достоинством, а что недостатком продукции или товаров по мнению потребителей, а также каковы риски конкурентов на рынке.

Способы поиска маркетинговой информации о рынке

- Соцсети и форумы. Стоит воспользоваться возможностями Сети. Там можно узнать мнение покупателей в социальных сетях, на форумах. Помогут также Skype и электронная почта. Все эти каналы уменьшат затраты на маркетинговое изучение рынка.

- Личные беседы. Проведите интервью самостоятельно (5–10 разговоров). Задействуйте приверженцев различных торговых брендов, потребителей и непотребителей рынка. Поговорите с теми, кто выносит решение и контролирует покупку, а также с теми, кто использует приобретенную продукцию. Такие беседы займут по времени меньше недели, зато предоставят массу полезных сведений.

- Работники организаций. Задайте интересующие вопросы персоналу фирмы, чтобы узнать их мнение. Отдельное внимание уделите отделу сбыта. Если вы участвуете в маркетинговом исследовании как независимая сторона – побеседуйте с начальством предприятий.

- Интернет-ресурсы. Исследуйте размещенную в Сети информацию по заданной теме. Не проходите мимо сведений о смежных рынках.

- Собственный опыт. Попробуйте приобрести свою продукцию и зафиксируйте впечатления.

- Собственное наблюдение. Самостоятельно присмотритесь к поведению людей в точках продаж: как они выбирают те или другие товары.

Оставайтесь реалистами. Вносите в маркетинговый анализ рынка лишь те сведения, которые действительно можно собрать и обработать. Помните о том, что не стоит анализировать ради самого процесса анализа. Имеют значение лишь те итоги, которые станут полезными при выработке маркетинговой стратегии компании.

Особенности определения сопоставимости

Идентичность услуг и объектов определяется в соответствии со следующей схемой:

- Идентичные товары. Законодательное обоснование: часть 13 статья 22 ФЗ №44. Товары сравниваются по функциональным, техническим и эксплуатационным свойствам. Учитывать можно также производителя, страну, из которой поступил товар. Во внимание не принимаются мелкие различия.

- Идентичные работы. Законодательное обоснование: часть 13 статьи 22 ФЗ №44. Работы сравниваются по качественным характеристикам. Во внимание принимаются используемые технологии и методики, деловая репутация подрядчика.

- Однородные товары (неидентичные). Законодательное обоснование: часть 14 статьи 22 ФЗ №44. Во внимание принимаются сходные свойства, характеристики, которые позволяют объектам выполнять аналогичные функции, возможность коммерческой взаимозаменяемости. Учитывается качество товаров, страна их происхождения, репутация производителя.

- Однородные работы (неидентичные). Учитываются похожие характеристики, которые позволяют работам быть взаимозаменяемыми. Во внимание принимается качество работ, репутация подрядчика на рынке, форма и объем оказываемых услуг, уникальность.

В рамках метода сопоставимых рыночных цен применяются следующие сведения:

- Коэффициенты, полученные в результате применения установленной формулы и обоснованные заказчиком.

- Информация о рыночных ценах, которая присутствует в открытом доступе.

- Данные о ценах, которые получены в результате запроса, направленного поставщику.

ВАЖНО! Ключевое правило – открытый доступ к используемой информации. Нужно это для того, чтобы расчеты могли проверить другие лица.

В каких случаях применяется метод сопоставимых рыночных цен?

Начальная (максимальная) стоимость контракта определяется заказчиком. Она не может рассчитываться умозрительно. В ФЗ №44 указано, что заказчик обязан обосновывать стоимость. Именно для этих целей используется метод сопоставимых цен. Максимальная стоимость контракта, в свою очередь, определяется таких случаях, как:

- Подготовка плана-графика закупки.

- Составление извещения о выполнении закупки.

- Подготовка документов о закупке.

- Подготовка приглашения к участию в закрытой закупке.

Порядок расчета начальной стоимости регламентируется частью 1 статьи 22 ФЗ №44.

Порядок применения метода сопоставимых рыночных цен

Рассмотрим порядок использования метода:

- Анализ рынка с целью поиска товаров и услуг, которые аналогичны основному объекту.

- Обнаружение идентичных товаров или услуг. Если они отсутствуют, ищутся однородные товары и услуги.

- Направление поставщиком запросов о стоимости аналогичных объектов, если это требуется.

- Размещение запроса в ЕИС.

- Поиск сведений о ценах в реестре контрактов.

- Анализ всей полученной информации.

- Отбор тех сведений, которые потребуются при проведении расчетов.

- Если нужна коррекция цен, нужно ее провести.

- Проверка однородности и достоверности имеющейся информации.

После этого можно устанавливать стоимость и предъявлять ее клиенту.

Метод сопоставимых рыночных цен (анализа рынка)

Этот метод является самым распространенным и применяется в установлении НМЦК, цены контракта, заключаемого с единственным поставщиком, при сравнении рыночных цен идентичных товаров, работ, услуг, которые планируется выставить на торги, или при отсутствии подобных товаров, работ, услуг.

При использовании метода сопоставимых рыночных цен (анализа рынка) сведения о стоимости должны быть получены путем сопоставления с условиями будущей закупки коммерческих и (или) финансовых условий поставок товаров, работ, услуг.

При указанном методе заказчик вправе применять обоснованные им коэффициенты или индексы для пересчета цен товаров, работ, услуг согласно различиям в характеристиках товаров, коммерческих и (или) финансовых условий поставок товаров, работ, услуг.

В целях применения данного метода могут использоваться:

- общедоступные сведения о рыночных ценах товаров, работ, услуг;

- информация о ценах, полученная по запросу заказчика у поставщиков, производящих поставки идентичных товаров, работ, услуг, или при их отсутствии однородных товаров, работ, услуг;

- сведения, полученные по итогам размещения запросов цен товаров, работ, услуг в ЕИС.

Метод сопоставимых рыночных цен (анализа рынка) является самым распространенным при определении и обосновании НМЦК.

Заказчик может направить поставщику запрос на предоставление ценовой информации. Также данная информация размещается в ЕИС или печатных изданиях.

Состав запроса поставщику на предоставление информации о цене:

- описание объекта закупки с указанием единиц измерения, количества товара, объема работы;

- список сведений для определения идентичности или однородности товара, работы, услуги, предлагаемых поставщиком;

- условия исполнения контракта, а также порядок поставки продукции, выполнению работ, оказанию услуг, предполагаемые сроки закупки, порядок оплаты, размер обеспечения исполнения контракта, требования к гарантийному сроку товара, работы, услуги и (или) объему предоставления гарантий их качества;

- сроки предоставления ценовой информации;

- информация о том, что сбор информации не влечет за собой возникновение каких-либо обязательств заказчика;

- указание о том, что из ответа на запрос должны однозначно определяться цена единицы товара, работы, услуги и общая цена контракта на условиях, указанных в запросе, срок действия предлагаемой цены, расчет такой цены. Это делается, чтобы не возникло намеренное завышение или занижение суммы.

Какую информацию заказчик не вправе использовать при определении НМЦК?

- представленную лицами, включенными в РНП;

- полученную из анонимных источников;

- информацию, полученную путем запроса и несоответствующую требованиям к содержанию документации, установленным заказчиком;

- не содержащую расчет цен.

Рекомендации по корректировке цены в зависимости от вида закупок:

— конкурс — увеличение не более чем на 10%;

— аукцион — увеличение не более чем на 13%;

— запрос котировок, запрос предложений — увеличение не более чем на 17%;

— закупка у единственного поставщика — цена не корректируется.

Рекомендации заказчику при использовании метода сопоставимых рыночных цен:

- Изучить рынок для определения товаров, работ, услуг, соответствующих описанию объекта закупки;

- Определить товары, работы, услуги, идентичные объекту закупки, при их отсутствии – однородные ТРУ;

- Направить запрос поставщику о предоставлении ценовой информации. В запросе необходимо привести подробное описание объекта закупки, указать условия исполнения контракта, объемы закупки, срок и желательную форму предоставления информации. Ниже приведена рекомендуемая форма обоснования, которая включает в себя наименование предмета контракта, основные характеристики объекта закупки, метод определения НМЦК с обоснованием, расчет, а также дата подготовки обоснования и подписи уполномоченных лиц (рисунок 3).

- Разместить запрос в ЕИС;

- Произвести поиск ценовой информации в реестре контрактов, заключенных заказчиками ранее;

- Провести мониторинг общедоступной ценовой информации.

- Отобрать документы и сведения, которые содержат всю необходимую информацию для определения НМЦК;

- Провести в случае необходимости корректировку цен;

- Проверить однородность ценовой информации.

НМЦК – определение и для чего необходимо. Различные ситуации при определении НМЦК. Особенности размещения извещения в ЕИС

Начальная (максимальная) цена контракта — как видно из названия, это высшая (максимальная) цена, которая указывается заказчиком в извещении, документации о закупке, приглашении принять участие в закрытой закупке. Она формируется при определении поставщика конкурентным способом. Правила определения НМЦК прописаны в ч.1 ст.22 44-ФЗ.

Определение НМЦК производится заказчиком при составлении плана-графика закупки, извещения об осуществлении закупки, формировании документации о закупке.

Давайте рассмотрим разные ситуации при определении НМЦК:

- При занижении цены закупка может не состояться, т.к. очевиден убыток процедуры. Большая вероятность найти недобросовестного поставщика, который не сможет исполнить контракт по заявленной цене, либо предоставит некачественную услугу;

- При завышении расчета произойдет неэффективное расходование бюджетных средств, а также цена может снизиться до состояния среднерыночной. Еще данная ситуация может говорить о том, что контракт «заточен» под своего поставщика, и заказчик разными уловками подведет к тому, что в закупке будет участвовать одна заявка;

- И, наконец, при корректном определении НМЦК ситуация будет благоприятной, как для заказчика, так и для поставщика, произойдет эффективное расходование денежных средств, заказчик получит качественную услугу от добросовестного поставщика.

Извещение размещается на сайте ЕИС в сроки, приведенные ниже, в зависимости от способа закупки и размера НМЦК (таблица 1):

Таблица 1

| Наименование закупки | НМЦК | Срок размещения на сайте ЕИС |

| Открытый конкурс в электронной форме | При любом размере | Не менее чем за 15 рабочих дней до даты окончания срока подачи заявок |

| Электронный аукцион | Более 3 млн. руб. | Не менее чем за 15 календарных дней до даты окончания подачи заявок |

| 3 млн. руб. и менее | Не менее чем за 7 календарных дней до даты окончания подачи заявок | |

| Запрос котировок в «бумажной» форме | Свыше 250 тыс. руб. | Не менее чем за 7 рабочих дней до даты окончания подачи заявок |

| Не более 250 тыс. руб. | Не менее чем за 4 рабочих дня до даты окончания подачи заявок | |

| Запрос котировок в электронной форме | При любом размере | Не менее чем за 5 рабочих дней до даты истечения срока подачи заявок |

| Запрос предложений в электронной форме | При любом размере | Не позднее чем за 5 рабочих дней до даты проведения такого запроса |

Методы обоснования НМЦК по 44-ФЗ

Определение НМЦК регламентируются ст.22 44-ФЗ и Приказом Минэкономразвития России от 02.10.2013 г. № 567 «Об утверждении Методических рекомендаций по применению методов определения начальной (максимальной) цены контракта, цены контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем)».

Примечание: Указанные методические рекомендации не являются нормативно правовым актом, т.е. заказчики не обязаны ими пользоваться (см. Письмо МЭР № Д28и-912 от 06.03.2017 г.). В качестве дополнения к Рекомендациям на уровне субъектов РФ могут быть также приняты свои рекомендации.

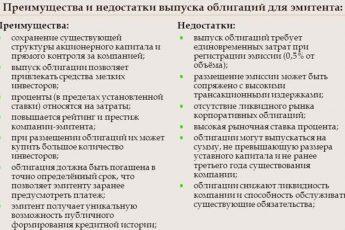

Методы определения и обоснования заказчиком НМЦК, а также цены контракта, заключенного с единственным поставщиком по 44-ФЗ

- Метод сопоставимых рыночных цен (анализ рынка);

- Нормативный метод;

- Тарифный метод;

- Проектно-сметный метод;

- Затратный метод.

Проектно-сметный метод

Данный метод заключается в определении НМЦК, цены контракта, заключаемого с единственным поставщиком, на:

- строительство, реконструкцию, капитальный ремонт объекта капитального строительства на основании проектной документации в соответствии с методиками и нормативами строительных работ и специальных строительных работ, утвержденными исполнительной властью, осуществляющей функции по выработке государственной политики и нормативно-правовому регулированию в области строительства, или органом исполнительной власти субъекта РФ;

- работы по сохранению объектов культурного наследия (памятников истории и культуры) народов РФ, кроме научно-методического руководства, технического и авторского надзора, на основании проектной документации и в соответствии с реставрационными нормами и правилами, утвержденными федеральным органом исполнительной власти, уполномоченным Правительством РФ в сфере государственной охраны объектов культурного наследия;

- текущий ремонт зданий, строений, сооружений, помещений.

Идентичные и однородные товары, работы и услуги. Виды общедоступной информации о ценах товаров, работ, услуг для определения НМЦК

Далее рассмотрим, какие товары, работы, услуги относятся к идентичным, а какие к однородным.

Идентичными товарами, работами, услугами являются товары, работы, услуги, имеющие одинаковые характеристики. При определении идентичности товаров незначительные различия во внешнем виде могут не учитываться. При определении идентичности работ, услуг учитываются характеристики подрядчика, исполнителя, их деловая репутация.

К однородным товарам относятся товары, которые, не являясь идентичными, имеют схожие характеристики и состоят из схожих компонентов. Это позволяет им выполнять одни и те же функции и (или) быть коммерчески взаимозаменяемыми. При определении однородности товаров учитываются их качество, репутация на рынке, страна происхождения.

Однородными работами, услугами являются работы, услуги, которые, не являясь идентичными, имеют схожие характеристики, что позволяет им быть коммерчески и (или) функционально взаимозаменяемыми. При определении однородности работ, услуг учитываются их качество, репутация на рынке, а также вид работ, услуг, их объем, уникальность и коммерческая взаимозаменяемость.

Коммерческие и (или) финансовые условия поставок товаров, выполнения работ, оказания услуг считаются сопоставимыми в том случае, если различия между такими условиями не оказывают существенного влияния на соответствующие итоги или эти различия могут быть учтены с использованием необходимых корректировок таких условий.

Определение идентичности и однородности товаров, работ, услуг необходимо для обеспечения государственных и муниципальных нужд, сопоставимости коммерческих и (или) финансовых условий поставок товаров, выполнения работ, оказания услуг. Производится согласно методическим рекомендациям, описанных в ч.20 ст.22 44-ФЗ.

Виды общедоступной информации о ценах товаров, работ, услуг для определения НМЦК:

- информация о ценах, содержащаяся в контрактах, которые выполнены и к ним не применялись неустойки в связи с неисполнением или ненадлежащим исполнением;

- информация, содержащаяся в рекламе, каталогах, описаниях товаров и в других предложениях, являющихся публичными офертами;

- информация о котировках на российских и иностранных биржах;

- информация о котировках на ЭТП;

- данные государственной статистики о ценах;

- информация о ценах, содержащаяся в официальных источниках уполномоченных государственных органов и муниципальных органов в соответствии с законодательством РФ, муниципальными нормативными правовыми актами, а также в официальных источниках информации иностранных государств, международных организаций или иных общедоступных изданиях;

- информация о рыночной стоимости предмета оценки согласно законодательству РФ или законодательству иностранных государств;

- информация информационно-ценовых агентств, общедоступные результаты изучения рынка, а также результаты анализа рынка, проведенного по инициативе заказчика и на основании контракта.

Правительство Российской Федерации оставило за собой право установления полного списка источников информации, которые могут применяться для определения НМЦК.

Федеральным органом исполнительной власти по регулированию контрактной системы устанавливаются методические рекомендации по применению методов определения НМЦК. В качестве дополнения к методическим рекомендациям, указанным в ч.20 ст.22 44-ФЗ, могут быть установлены методические рекомендации по применению методов определения НМЦК, в том числе предусматривающие рекомендации по обоснованию и применению иных методов определения НМЦК согласно ч.12 ст.22 44-ФЗ.

- https://ardma.ru/marketing/issledovaniya-rynka/440-kak-provesti-analiz-rynka-metody-etapy-prognozirovanie/

- https://new.dostavista.ru/articles/marketingovyj-analiz-rynka

- https://vvs-info.ru/helpful_information/poleznaya-informatsiya/marketingovyy-analiz-rynka/

- https://assistentus.ru/buhuchet/metod-sopostavimyh-rynochnyh-cen/

- https://azbukatenderov.ru/zakazchiku/nachalnaya-maksimalnaya-cena-kontrakta-po-44fz.html