- Могут ли коллекторы начислять проценты?

- Каким образом банки взаимодействуют с коллекторами

- Сколько дней пройдет до передачи долга

- Как поступить, если банк продал долг после решения суда

- Как получить информацию о передаче долга коллекторам

- Если долгом занялись коллекторы

- Долг передан без переуступки прав требования

- Долг передан с переуступкой прав требования

- Особенности передачи задолженности после суда

- Какие займы продают чаще и почему?

- Как быстрее погасить задолженность

- В каких случаях можно опротестовать действия коллекторов?

- Первые действия задолжника

- Варианты защиты должника, если на долг насчитываются проценты

- Как не стать должником перед кредитором и не допустить проблем с ним

- Мнение Роспотребнадзора

- Как общаться с коллекторами?

- Проявите бдительность

- Кому и сколько платить

Могут ли коллекторы начислять проценты?

Могут, так как суть обязательства не меняется после продажи долга коллекторам. Если в кредитном договоре с банком прописано, что заемщик должен уплачивать проценты, например, 20% годовых, то после продажи долга место банка по этому кредитному договору займет коллекторское агентство. Сам договор не изменится, заменяется сторона в обязательстве: все права займодавца (кредитора) переходят к агентству — требовать долг, начислять проценты, пени, неустойки.

В большинстве случаев Банк или МФО не обязан спрашивать согласия у должника, если планирует продать задолженность другим лицам, :

Исключение — наличие в первоначальном договоре пункта, где прямо указано на необходимость получить согласие заемщика. На практике, банк никогда не включает такие положения в договор, чтобы не ограничивать себя при взыскании или продаже задолженности. Более того, в кредитных договорах и договорах с МФО обычно прописывается согласие на продажу долга третьим лицам.

К примеру, в Тинькофф банке условие о переуступке выглядит так:

Если клиент не подал письменный запрет на уступку, банк вправе продать долг коллекторам.

Вот по каким вариантам возможно начисление процентов, если взысканием будут заниматься коллекторы:

- если банк выдает коллекторской организации доверенность на взыскание, он сам будет рассчитывать неустойку и другие штрафные санкции (коллекторы фактически оказывают услуги вместо отдела взыскания — представляют интересы банка при переговорах и встречах);

- если заключен договор цессии, должника уведомляют о продаже долга, и дальнейшее пени начисляют коллекторы;

- даже если истек срок исковой давности, коллекторы вправе начислять проценты, хотя взыскать их через суд они не смогут.

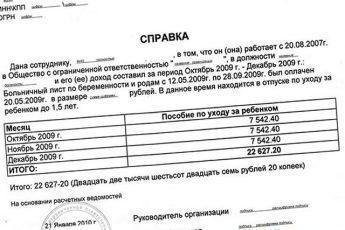

Обратите внимание! Даже после продажи долга заемщик вправе знать, по каким основанием ему начисляют штрафные санкции и требуют деньги. Коллекторы обязаны предоставить полную информацию о размере основного обязательства, периоде просрочки, условиях расчета неустойки. Справку о задолженности на момент заключения договора цессии можно требовать и у первоначального кредитора.

Узнав о продаже долга, не имеет смысла бездействовать и ждать, что коллекторы «забудут» про вас. Ниже расскажем о доступных вариантах защиты, которые помогут остановить начисление процентов, либо снизить их размер.

Каким образом банки взаимодействуют с коллекторами

Возможны три варианта взаимодействия банка с коллекторами в работе с просроченными кредитами:

- Если просрочка по займу от 3-6 месяцев до 1 года, то банки гораздо чаще заключают агентский договор с коллекторами. По такой схеме компания представляет интересы действующего кредитора. Коллекторы занимаются возвратом долгов банку, а за это получают комиссионное вознаграждение или фиксированную сумму.

- При просрочке больше 1 года банки гораздо чаще классифицируют задолженность как невозвратную или безнадежную и полностью избавляются от нее. В этом случае коллекторское агентство выкупает просроченные кредиты пакетами по несколько штук. Чаще всего сделки проходят раз месяц, квартал или еще реже. Это зависит от размера банка и количества просрочки. Общая сумма задолженности при переуступке долга для заемщика не изменится. Но новым кредитором становится коллекторское агентство, а возвращенный долг будет основной прибылью компании.

- Продажа долга после суда. Мотивы для банка такие же, как и при других вариантах. Так компания экономит собственные ресурсы, не затрачивает время и не отвлекает персонал от основной деятельности. Право банка продать задолженность после суда прописана в статье 44 ГПК РФ, которая позволяет сменить одну из сторон спорных правоотношений на другого правопреемника. Коллекторское агентство в этом случае обращается в суд, который выносит решение. Переуступка происходит в рамках процессуального правопреемства.

О том, что новым кредитором стало коллекторское агентство, должник узнает из звонка представителя этой компании. Кроме того, о переходе права на долги его информирует банк — письмом или звонком по телефону. Если уведомления не было, то должник может оспорить законность передачи права на заем по и погашать задолженность первоначальному кредитору. Но в любом случае, от долга это не избавит.

Сколько дней пройдет до передачи долга

Когда банк выявляет факт просрочки по кредиту сроком до 30 дней, он начинает самостоятельную работу с должниками. Вначале специалисты пытаются установить причину возникновения задолженности. Если контакт не налажен или должник игнорирует выплаты, то наступает второй этап — подключение отдела безопасности или специального отдела по возврату «проблемных» долгов.

Вопрос о передачи долга коллекторам не возникает до истечения 90 дней с первого дня просрочки. Но три месяца спустя просроченные кредиты могут быть проданы или переуступлены новому кредитору.

Законодательством не установлен период, когда банк получает право перепродать долги заемщиков. Такое решение остается на усмотрение самой кредитной организации. Поэтому переуступка может произойти в любой момент. Как правило, это прописано внутренним регламентом кредитора по работе с просроченными задолженностями.

Чаще всего банки перепродают долги, по которым:

- минимальный срок просрочки — 90 дней;

- заемщик целенаправленно избегает общения с представителем банка и не отвечает на звонки и письма;

- получен устный отказ заемщика от выплаты кредита без объяснения причины и поиска компромиссного решения;

- выявлены мошеннические действия со стороны должника.

Банк может перепродать задолженность коллекторскому агентству, если установлено любое из вышеописанных обстоятельств. Либо не передавать долг, а только привлечь коллекторов к сотрудничеству. Одобрение заемщика на такие действия не требуется, банки могут переуступать долги без согласия должника. Однако кредитор обязан уведомить заемщика, что происходит передача права по договору цессии.

Иногда банки в договорах кредитования прописывают срок, в течение которого они переуступят долг коллекторам. Такой пункт вносят в раздел штрафных санкций или в часть, где установлена ответственность сторон. Но не всегда такой пункт вообще есть. Тогда решение выносит кредитный комитет, служба безопасности, подразделение кредитора по работе с просроченными задолженностями или отдел рисков.

Как поступить, если банк продал долг после решения суда

Редко, но всё же случается, когда уже после вынесенного судебного решения банк продаёт вашу задолженность коллекторам. Происходит это по причине того, что долги агентства выкупают портфелями. И если по халатности кого-то из сотрудников банка ваш договор затесался среди других неоплаченных обязательств, подобная ситуация вполне возможна.

Если суд вынес решение о взыскании с вас долга по кредиту, и судебные приставы-исполнители начали вычитать определённую сумму из вашей зарплаты, беспокоиться не стоит. Эти деньги зачисляются на депозит ФССП, а с него уходят в ту организацию, которая является вашим кредитором. После полного погашения задолженности вам будет выдано официальное постановление о прекращении исполнительного производства.

Если же суд обязал банк реструктуризировать кредит, а его работники после этого долг продали, такие незаконные действия можно оспорить. Эти заявления рассматриваются судами без проволочки.

Как получить информацию о передаче долга коллекторам

Кроме уведомления от кредитора, есть и другие способы узнать о передаче просроченной задолженности третьему лицу.

Обращаемся в банк

Если Вы не получаете писем и звонков от кредитной организации, но подозреваете, что долг мог быть продан, стоит самостоятельно обратиться в свой банк лично или письменно и запросить выписку по ссудному счету. Там и будет отражен факт передачи. Если Ваша задолженность перешла агентству по взысканию долгов, значит, Вы должны связываться с ним напрямую.

Обращаемся в коллекторское агентство

Часто заемщик узнает, что кредит продан, уже после того, как получит уведомление от коллекторского агентства. Что делать, если Вы получили уведомление, что кредит переуступили? Нет повода для волнения — ситуация вполне распространенная. Но нужно ответственно подойти к вопросу и получить информацию о новом кредиторе. Для начала стоит уточнить в своем банке факт передачи права требования. Затем стоит проверить законность требований агентства:

- свяжитесь с организацией. Профессиональная коллекторская компания будет действовать в интересах клиента;

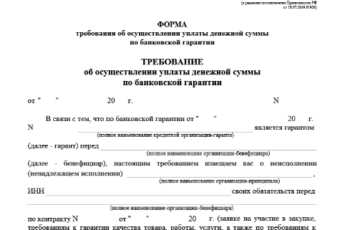

- ознакомьтесь с договором цессии, в нем должны быть прописаны все условия;

- посмотрите сведения в открытом реестре ФССП о своем кредиторе;

- уточните сумму задолженности и условия погашения;

- при необходимости задайте вопросы в службе поддержки клиентов.

Узнаем через судебные документы

О том, что банк продал долг, можно узнать также из судебных документов. Если кредитор обратился в суд и требует взыскать задолженность и расторгнуть договор кредитования, заемщику по почте придет уведомление с образцом искового заявления, а также копиями документов, которые были приложены. В их числе будет договор об уступке прав требования. Из него Вы и узнаете о новом кредиторе и сможете связаться с ним напрямую.

Если долгом занялись коллекторы

Получив право на взыскание долга, представители агентства начинают работу с должником в соответствии с требованиями ст.4 Федерального закона №230-ФЗ. Круг их полномочий жёстко ограничен. Любое нарушение порядка общения или применение к заёмщику не предусмотренных законом мер – повод для обращения в полицию или в суд.

Однако прежде всего необходимо выяснить, передан ли ваш долг коллекторскому агентству без переуступки или с переуступкой прав. А затем получить подтверждение предоставленной информации. Всё это пригодится для разработки дальнейшей тактики действий.

Долг передан без переуступки прав требования

Если долг передан без переуступки прав требования в пользу сторонней организации, это означает, что представители коллекторского агентства будут работать с должником на основании агентского соглашения. Коллекторы в рамках предоставленных им полномочий вправе проводить работу с неплательщиком, побуждая его возобновить исполнение договора. Но они не вправе требовать от него оплаты оставшегося долга на свой счёт.

Исполнение договора продолжается в отношении основного кредитора (банка или МФО) на номер счёта, указанный в договоре.

Долг передан с переуступкой прав требования

Переуступка прав требования фактически ведёт к смене кредитора. В этом случае коллекторское агентство все выплачиваемые заёмщиком средства зачисляет на свой счёт. При этом новый взыскатель не вправе начислять проценты за неисполнение или просрочку платежей сверх тех, что были предусмотрены в первоначальном договоре кредитования. Не вправе он и требовать от должника досрочного или единовременного погашения задолженности, если такие условия не содержались в договоре. Любое требование, ухудшающее положение заёмщика по сравнению с первоначальным договором, может быть обжаловано в суде и отменено как незаконное.

Особенности передачи задолженности после суда

Если долг продали коллекторам после суда, поведение агентства зависит в том числе от вердикта, который вынес судья. Значение имеет и дата, в которую был заключен изначальный договор. В случае с кредитом, взятым до 1 июля 2014 года, банк вправе передать коллекторам задолженность в том числе после суда при любом решении судьи.

Какие займы продают чаще и почему?

К продаже задолженности можно отнести только те договора, по которым просрочка составила свыше 90 дней. Это своеобразный предел, который позволяет кредитору задуматься о продаже долга или временной уступке прав требования по агентскому договору.

Продают далеко не каждый займ, по которому отметка просрочки достигла 90 дней. Здесь многое зависит от поведения клиента. Если заемщик идет на контакт, хотя бы через раз отвечает на звонки, возвращает задолженность небольшими платежами и т.д., то его долг не продадут коллекторам. Микрофинансовая организация сама попытается взыскать оставшуюся часть долга, ведь ей невыгодно продавать задолженность.

Дело в том, что коллекторы покупают долги за «копейки», не больше 15-20% от реальной стоимости займа. Конечно, кредитору невыгодно продавать долг за такие деньги, поэтому он пытается взыскать просрочку самостоятельно в каждом возможном случае.

На продажу отправляются договора заемщиков, которые скрываются, не идут на контакт, не отвечают на звонки, вообще не платят деньги. С таких заемщиков нечего взять. Кредитор это прекрасно понимает. Ему выгоднее получить 20% от коллектора, чем иметь в наличии долг, по которому никто никогда не расплатиться.

Как быстрее погасить задолженность

Ускорить возврат долга перепроданного банком коллекторскому агентству помогут такие действия:

| Действие | Описание |

| Контролируйте личный или семейный бюджет | Установите специальные приложения-планировщики на смартфон. Вносите в него все траты и доходы, а потом ищите прорехи в планировании и возможности для экономии. |

| Перекредитуйтесь | Оформляйте новый заем, только если условия другого кредитора лучше, чем у предыдущего. Перед получением кредита трезво оцените текущие финансовые возможности, чтобы не скатиться в долговую яму и не ухудшить свое финансовое положение еще сильнее. |

| Используйте дополнительные источники заработка | Повышайте квалификацию, работайте во внеурочное время, ищите более высокооплачиваемую должность. |

| Продайте личное имущество | Когда есть имущество, которое можно быстро и выгодно продать, то в некоторых случаях лучше это сделать. При самостоятельной продаже квартиры или автомобиля можно выручить гораздо больше средств, чем при реализации с торгов по исполнительному листу. |

В каких случаях можно опротестовать действия коллекторов?

Зачастую работники коллекторских агентств ведут себя куда агрессивнее, чем банковские служащие. Поэтому нужно четко знать их допустимые границы действий. Итак, коллекторы не имеют права:

- проводить с заемщиком не согласованные заранее встречи;

- звонить с 22.00 вечера до 7.00 утра;

- угрожать здоровью, жизни или имуществу заемщика;

- высказывать какие-либо угрозы в адрес членов его семьи;

- распространять любую конфиденциальную информацию о заемщике.

Если коллекторы осуществляют какие-либо подобные действия, тогда необходимо писать заявления в милицию и прокуратуру с указанием нарушения собственных прав. Проведенная проверка позволит потом получить материалы и для судебных заседаний, если это потребуется.

Юридически подкованный заемщик, даже если из-за финансовых сложностей он сейчас не может оплачивать кредит, всегда сможет отстоять свои права. И теперь вы точно знаете, в каких случаях банк может передать долг коллекторам без решения суда.

Первые действия задолжника

Если в информационном письме речь о передаче долга, гражданин имеет право удостовериться в том, была ли на самом деле сделка между банком и коллекторским агентством. Поэтому для начала нужно отправить запрос на имя указанной в письме организации о предоставлении подтверждающих официальных документов (заверенной копии договора и выписки непосредственно по кредиту). В качестве средства связи лучше использовать почту, отправить заказное письмо с уведомлением о получении.

Если банк действительно заключил договор о переуступке прав требования по данному кредиту, агентству не составит труда доказать это. До письменного ответа должник может не отправлять денежные средства на счет коллекторов, а начисленные штрафы за период ожидания можно будет оспорить, и суд окажется на стороне заемщика.

Варианты защиты должника, если на долг насчитываются проценты

Если банк или МФО продали долг по цессии, просить у них отсрочки по оплате, реструктуризации по кредиту или приостановки начисления пени поздно. Как защитить свои интересы:

- если продан долг, взысканный по решению суда, можно просить отсрочку или рассрочку по оплате, добиваться снижения размера удержаний. Требуйте у коллекторов копии документов о долге. Если кредит/микрозайм взыскан по судебному приказу, о котором вы не знали, подайте ходатайство об отмене судебного приказа;

- если коллекторы выкупили задолженность, по которой истек срок исковой давности, при взыскании через суд нужно сразу подавать ходатайство о прекращении дела;

- если коллекторы предлагают договориться, и фирма выглядит серьезной:— компания есть в реестре ФССП;

— вас письменно уведомили об уступке, предоставили документы,

— разговаривают спокойно и готовы к диалогурассмотрите этот вариант. Коллекторы выкупают у банков и МФО сложные и невозвратные кредиты за 1-10% от стоимости, поэтому если должник заплатит 30% и более — они уже в выигрыше. Возможно, удастся скинуть часть долга и выкупить свой же займ со скидкой. Расчеты в таком случае проводите только после подписания соглашения о погашении долга.

- если коллекторская организация подала иск, а срок давности не истек, можно просить у суда снизить размер неустойки по ст. 333 ГК РФ (несоразмерность основному обязательству);

- чтобы полностью приостановить начисление процентов и списать долги, нужно подавать на банкротство.

Совет юриста. Особенно важен последний из перечисленных пунктов. Как только арбитраж возбудит дело о банкротстве, начисление неустойки и других штрафных санкций будет приостановлено. В рамках банкротного дела реально списать большинство долгов, в том числе выкупленных коллекторскими организациями.

Можно использовать все перечисленные способы защиты. Например, нет смысла подавать на банкротство, если срок давности по взысканию задолженности истек — можно решить этот вопрос в обычном исковом порядке, если коллекторы вообще станут требовать просроченную задолженность.

Однако если у коллекторов есть на руках решение суда и исполнительный лист, а выкуп долга подтвержден договором цессии, и сумма больше 250 тыс. рублей, банкротство может оказаться единственным реальным вариантом защиты.

Как не стать должником перед кредитором и не допустить проблем с ним

При оформлении займа заранее подумайте о том, как вы будете возвращать взятые средства. Для начала стоит воспользоваться онлайн-калькулятором, чтобы рассчитать, какая вас ждет ежемесячная кредитная нагрузка.

Чтобы долг впоследствии не был передан в коллекторскую службу, нужно соблюдать несколько простых рекомендаций.

-

- Правильно оценить свою платежеспособность.

- Внимательно ознакомиться с кредитным договором. В особенности с текстом, напечатанным мелким шрифтом.

- Если речь идет о кредитке, то выплатить долг в течение действия льготного периода. Подробнее об этой опции вы узнаете из этой статьи.

- В случае, когда возникли проблемы с финансами, сразу же сообщить об этом в кредитную организацию с просьбой предоставить реструктуризацию или оформить рефинансирование.

Мнение Роспотребнадзора

Роспотребнадзор в 2012 году высказал свое негативное отношение по поводу возможности переуступки прав, так как нет достаточного урегулирования кредитных отношений, но есть двойственна трактовка норм прав и ущемление прав заемщика. Но инициатива главы данной инстанции не была услышана, и уже в 2013 году приняли закон “О потребительском кредите “займе”, в котором банкам разрешили переуступать права третьим лицам.

В 2021 году депутаты из фракции “Справедливая Россия” внесли в Государственную Думу законопроект, который позволили бы запретить банкам передавать данные кому-либо. Совет Федерации незамедлительно раскритиковал данную идею. Он посчитал, что это может привести к тому, что должники смогут запросто избегать свои финансовые обязательства, так как банки просто не смогут воздействовать на “проблемных” клиентов так, как делают коллекторы.

Все это спровоцирует увеличение доли просроченных кредитов. На данный момент столь важный вопрос находится на стадии рассмотрения.

Как общаться с коллекторами?

Идеальный вариант противоборства звонкам — установить на телефон приложение «Антиколлектор» и подобные, чтобы все входящие звонки и смс от коллекторов блокировались. Особенно, если коллекторы звонят даже ночью в нарушение закона. Если коллекторы звонят вашим родственникам и вам в нарушение закона, то лучше всего поступить так

- Узнать, какое коллекторское агентство вам звонит

- Записать разговор и взять копию распечатки входящих звонков у вашего оператора

- Обратиться в ФССП и в прокуратуру с этим документами и подать жалобу. Если в сообщениях есть реальные угрозы жизни вам и вашим близким, в прокуратуре заведут уголовное дело.

Письма от КА выкидывать не нужно, их лучше сохранить, потому что они могут пригодиться. Особенно важны письма с финальными требованиями о погашении задолженности.

Если коллекторы приехали к вам домой, не открывайте двери и сразу же вызывайте полицию. В большинстве случаев взыскатели ретируются, так и не дождавшись полиции.

Проявите бдительность

Если должник предпочтет решить проблему с коллекторами мирно и не доводить дело до суда, то важно проявлять предусмотрительность и не допускать:

- Устных договоренностей с коллекторами, которые не нашли письменного подтверждения.

- Передачи денег без получения официального документа, подтверждающего отсутствие претензий у коллектора, сумму и основание внесения.

- Оплаты задолженности без подтверждения права на ее истребование.

Наконец, не стоит переплачивать коллекторам. Задача минимум для должника: постараться получить скидку от коллектора. Они нередко соглашаются на дисконт, так как не несут финансовых потерь и им выгоднее договориться с заемщиками, чем доводить дело до суда.

Кому и сколько платить

В случаях, когда коллекторские агентства действуют на основании партнерского договора об оказании услуг, то есть выполняют работу по взысканию вместо банка, но долг при этом остается в изначальной кредитной организации, все платежи в счет погашения задолженности необходимо направлять только в банк на прежний счет. За длительную просрочку сумма ежемесячного платежа увеличивается из-за начисленных пеней и штрафов, которые должны быть оплачены в первую очередь.

При переуступке права требования, заемщик перестает быть должным банку, теперь возврат кредита в интересах коллекторов. Но это не означает многократное увеличение размера долга. Закон защищает права граждан. Вне зависимости от того, кому передан долг по кредиту, условия начального договора с банком без согласия заемщика никто не может менять. Значит процентная ставка, порядок начисления штрафов и т.д. не должны быть подвержены корректировке со стороны коллекторов .

- https://2lex.ru/dolg-prodan-kollektoram/

- https://brobank.ru/bank-peredaet-dolg-kollektoram/

- https://bankrotof.net/kollektory/bank-prodal-vash-dolg/

- https://oooeos.ru/customers/faq/kak-uznat-prodal-li-bank-dolg/

- https://oooeos.ru/customers/faq/mozhet-li-bank-prodat-dolg-posle-suda/

- https://mycredit-ipoteka.ru/mikrozaymy/prodali-dolg-kollektoram-chto-delat.html

- https://KreditQ.ru/bank-otdat-dolg-kollektoram-bez-suda/

- https://law247.ru/credits/bank-peredal-dolg-kollektoram-vashi-dejstviya/

- https://zakonguru.com/dolgi/platit-kollektoram.html