- Бухгалтерский и налоговый учет. В чем разница?

- Бухгалтерская прибыль и налогооблагаемая прибыль.

- Факты о налоговой прибыли

- Кто платит налог на прибыль

- Доходы, которые участвуют в расчёте налога

- Расходы, участвующие в расчёте базы

- Дата определения доходов и расходов

- Факты о бухгалтерской прибыли

- Бухгалтерский учет отложенных налогов, ПНО и ПНА

- Отложенные налоговые активы и обязательства.

- Налоговая прибыль и бухгалтерская прибыль

- Разница между бухгалтерской и налоговой прибылью

- Примеры расхождений между бухгалтерским и налоговым учетом

- Пример расчета разницы

- Отражаем бухгалтерском учете

- Передача имущества

- Убыток «будущего»

- Виды расхождений между бухгалтерским и налоговым учетом

- Откуда разница?

- Подводные камни расчета налога на прибыль

- Заключение

Бухгалтерский и налоговый учет. В чем разница?

Для правильного ведения налоговой и бухгалтерской отчетности, необходимо четко видеть разницу в понятиях. Бухгалтерская прибыль – это та самая финансовая прибыль, которая складывается до вычета налогов. Налоговый убыток, или налогооблагаемая прибыль, – это та прибыль, с которой и необходимо платить налог на прибыль. Для всех, кто только начинает свой путь, как бухгалтер, необходимо разобраться, в чем заключается разница между бухгалтерской и налоговой (налогооблагаемой) прибылью.

В бухгалтерском учете признание прибыли происходит в соответствии с принципом начисления.Бухгалтерский учет обязан отражать все операции в первичных отчетных документах. Если был получен доход, то в бухгалтерском отчете нужно указывать доход, если расход, то расход. В бухгалтерском учете показана прибыль, которая будет равна доходу, из которого вычли расход.

У налогового учета функция другая. Он не отражает доходы и расходы. Он не отражает хозяйственные операции. Он нужен для того, чтобы правильно рассчитать налог на прибыль. Глава 25 Налогового кодекса РФ определяет, с какой прибыли необходимо исчислить 20%. В этой главе четко указано, что именно можно считать доходом, а что – расходом. Налоговый учет при формировании налогооблагаемой прибыли отталкивается от того, что прибыль рассчитывается путем сопоставления суммы валовых доходов с суммой валовых расходов и амортизационных отчислений.

Делаем вывод, что в бухгалтерском учете не все будет полезно для налогового учета в качестве указания прибыли. Не все, что видит бухгалтер при составлении первичных документов, будет определяться, как налогооблагаемая прибыль.

Благодаря этому зарождаются различия между прибылью, отраженной в бухучете и налогооблагаемой прибылью, высчитываемой в соответствии с требованиями Закона о прибыли.

Бухгалтерская прибыль и налогооблагаемая прибыль.

Бухгалтерская прибыль (англ. ‘accounting profit’) компании отражается в отчете о прибылях и убытках в соответствии с применяемыми стандартами бухгалтерского учета. Бухгалтерская прибыль, также называемая прибылью до налогообложения (англ. ‘income before taxes’, ‘pretax income’) не включает расходы по налогу на прибыль.

Налогооблагаемая прибыль (англ. ‘taxable income’) — это часть прибыли компании, которая облагается налогом на прибыль в соответствии с налоговым законодательством ее юрисдикции.

Налогооблагаемая прибыль компании является основой для уплаты налога на прибыль (обязательство) или его возмещения (актив). И то и другое рассчитывается на основе налоговой ставки компании и отражается в ее балансе.

Расходы компании по налогам или налоговые льготы, в случае возмещения, отражаются в отчете о прибылях и убытках и представляют собой совокупность подлежащего уплате (или возмещаемого в случае налоговых льгот) налога на прибыль и любых изменений в отложенных налоговых активах и обязательствах.

Когда налогооблагаемая прибыль компании превышает ее бухгалтерскую прибыль, ее подлежащий уплате налог на прибыль будет выше, чем это было бы в противном случае, если бы налог на прибыль определялся на основе бухгалтерской прибыли.

Отложенные налоговые активы, которые появляются в балансовом отчете, возникают, когда с суммы разницы в прибыли уплачивается налог на прибыль (т.е. налогооблагаемая прибыль выше, чем бухгалтерская прибыль), и компания ожидает возмещения выплаченной разницы в будущих периодах.

Таким образом, фактическая сумма налога на прибыль будет превышать расходы по налогу на прибыль в бухгалтерском учете (которые отражаются в отчете о прибылях и убытках и определяются на основе бухгалтерской прибыли).

С отложенными налоговыми активами связан оценочный резерв (англ. ‘valuation allowance’), который представляет собой резерв под отложенные налоговые активы. Этот оценочный резерв основан на вероятности использования отложенных налоговых активов в будущих отчетных периодах.

Отложенные налоговые обязательства, которые также отражаются в балансе, возникают, когда выплачивается меньшая сумма по налогу на прибыль, и компания рассчитывает выплатить остаток налога в будущих периодах.

В этом случае расходы по налогу на прибыль в бухгалтерском учете превышают подлежащий уплате налог на прибыль.

Уплаченный налог на прибыль (англ. ‘income tax paid’), — это фактическая сумма уплаченного налога (т.е. не начисленная сумма, а фактический отток денежных средств).

Уплаченный налог на прибыль может быть меньше расхода по налогу на прибыль из-за выплат в предыдущие периоды или возврата налога (из госбюджета юрисдикции), полученного в текущем периоде.

Уплаченный налог на прибыль уменьшает подлежащий уплате налог на прибыль, который отражается в балансе как обязательство.

- Налоговая стоимость актива или обязательства (или налоговая база, англ. ‘tax base’, ‘tax basis’) — это сумма, по которой оценивается актив или обязательство для целей налогообложения.

- Балансовая стоимость актива или обязательства (англ. ‘carrying amount’, ‘book value’) — это сумма, по которой актив или обязательство оцениваются в соответствии с принципами бухгалтерского учета.

Различия между налоговой и балансовой стоимостью также приводят к разнице между бухгалтерской прибылью и налогооблагаемой прибылью. Эти различия могут быть перенесены в будущие периоды.

Например, перенос налоговых убытков происходит, когда компания несет убыток в текущем периоде, который может быть использован для уменьшения будущей налогооблагаемой прибыли.

Налоговые расходы компании в отчете о прибылях и убытках должны отражать не только налоги, подлежащие уплате на основе налогооблагаемой прибыли, но также влияние этих различий.

Факты о налоговой прибыли

Под налоговой прибылью принято понимать разницу между доходами и расходами, которая формирует налогооблагаемую базу — в случае, если фирма применяет такие системы исчисления сборов, как, например, УСН по схеме «доходы минус расходы» или ОСН. Все те финансовые показатели, что подлежат налогообложению, составляют налоговую прибыль.

Она может отличаться, в частности, от экономической прибыли, которая представляет собой разницу между фактическими доходами и расходами, уменьшенную в некоторых случаях на величину альтернативных издержек.

Можно отметить, что в тех случаях, когда расходы фирмы превышают доходы (и, соответственно, налог исчисляться по итогам коммерческой деятельности не может), финансовые специалисты организации фиксируют отрицательную налоговую прибыль, или налоговый убыток.

Кто платит налог на прибыль

Плательщиками налога являются:

- Российские организации, применяющие основную систему налогообложения.

- Иностранные компании, имеющие здесь представительства, получающие доходы, являющееся резидентами или фактически управляемые из РФ.

Не платят налог на прибыль организаций:

- компании на УСН, ЕНВД или ЕСХН;

- организации из сферы игорного бизнеса;

- резиденты «Сколково».

Компании из двух первых групп платят другие налоги, а доходы участников «Сколково» вовсе освобождены от налогообложения.

Для юридических лиц из России и иностранных компаний, имеющих здесь представительства, под налогооблагаемой прибылью понимается разница между доходами и расходами. Прочие иностранные организации не учитывают свои затраты, то есть налогом облагается весь полученный ими в России доход.

Доходы, которые участвуют в расчёте налога

Доходы для этой цели делятся на две группы: от реализации и внереализационные. Доходы от реализации организация получает следующим образом (статья 249 НК РФ):

- от продажи своих товаров, работ, услуг, имущественных прав;

- перепродавая ранее приобретенные товары.

Все прочие доходы считаются внереализационными. Это, например, доходы от долевого участия в других компаниях, от сдачи имущества в аренду, проценты по вкладам и другие.

Налогом облагается не вся прибыль — список исключений приводится в статье 251 НК РФ. Он исчерпывающий, то есть, если какого-то вида доходов в этой статье нет, значит, он облагается. Необлагаемых доходов довольно много, вот лишь некоторые:

- предоплата;

- имущество, которое получено в виде залога или задатка;

- кредитные и заёмные средства;

- всё, что передано в виде вклада в уставный или складочный капитал.

Расходы, участвующие в расчёте базы

Расходами считаются подтверждённые документами затраты, а также убытки. Расходы тоже подразделяются на 2 группы:

- связанные с производством и реализацией;

- внереализационные.

К «производственным» расходам относится всё то, что организация тратит на изготовление своих товаров, работ или услуг, а также на их продажу. Такие расходы могут быть:

- прямыми — это материальные затраты, издержки на оплату труда, амортизацию;

- косвенными — это прочие затраты, связанные с реализацией.

Внереализационные расходы перечислены в статье 265 НК РФ. Например, это расходы на содержание переданного в аренду имущества, проценты по долговым обязательствам, отрицательные курсовые разницы и другие. Если какой-либо вид затрат, не связанных с реализацией, в статье не перечислен, то вычитать его из доходов нельзя.

Кроме того, есть расходы, которые не уменьшают налоговую базу. В статье 270 НК РФ приводится их закрытый перечень. Например, это дивиденды собственникам, штрафные санкции в бюджет, взносы в уставный капитал, расходы на добровольное страхование и множество других затрат.

Кстати, не так давно в список расходов было внесено изменение. С 2021 года для работников и их семей можно приобретать путевки на курорты и санатории внутри страны — эти суммы признаются расходами на оплату труда и уменьшают базу по налогу на прибыль. Есть ограничение по сумме — не более 50 тыс. рублей в год на работника и каждого члена семьи.

Дата определения доходов и расходов

Важное значение для расчёта налога имеют даты, на которые признаются доходы и расходы. От этого зависит, может ли налогоплательщик учесть их в периоде, за который исчисляется налог на прибыль организаций. Существует два метода определения момента признания доходов и расходов:

- Метод начисления. Доходы / расходы принимаются в том периоде, в котором они имели место. При этом неважно, когда фактически средства за них поступили или были на них потрачены.

- Кассовый метод. Доходы / расходы признаются на день их фактического поступления или списания.

По умолчанию применяется метод начисления. В этом случае прямые и косвенные расходы учитываются при исчислении налога на прибыль по-разному:

- прямые расходы делятся между стоимостью незавершённого производства и продукции, которая изготовлена. Уменьшать налоговую базу за счёт прямых расходов можно только по мере того, как готовая продукция будет реализована;

- косвенные расходы текущего периода списываются полностью, без какого-либо распределения.

При кассовом методе такого деления нет. Но применять его можно лишь организациям, у которых в среднем за четыре предыдущих квартала сумма выручки от реализации не превысила 1 млн рублей за каждый квартал.

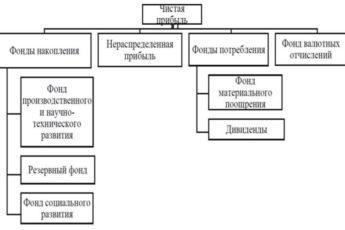

Факты о бухгалтерской прибыли

Под бухгалтерской прибылью понимается разница между доходами и расходами, определяемая в соответствии с методами бухучета, которые, как правило, фиксируются законодательно. Чаще всего подобные методы означают исключение из расчета тех доходов и расходов, которые не подтверждены документально. К ним могут быть отнесены те же альтернативные издержки (учитываемые, как мы отметили выше, при определении экономической прибыли).

Как правило, при расчете бухгалтерской прибыли основными расходами признаются:

- затраты на производственных линиях;

- издержки, связанные с закупкой сырья и материалов;

- затраты на уплату процентов;

- издержки на сбыт производимой продукции.

Бухгалтерский учет отложенных налогов, ПНО и ПНА

|

Описание |

Дт |

Кт |

| Начислен условный расход по налогу на прибыль | 99 «Прибыли и убытки», субсчет «Условный расход» | 68 «Расчеты по налогам и сборам» |

| Начислен условный доход по налогу на прибыль | 68 «Расчеты по налогам и сборам» | 99 «Прибыли и убытки», субсчет «Условный доход» |

| Отражен ОНА | 09 «Отложенные налоговые активы» | 68 «Расчеты по налогам и сборам» |

| Уменьшен ОНА | 68 «Расчеты по налогам и сборам» | 09 «Отложенные налоговые активы» |

| Списан ОНА при выбытии соответствующего актива | 99 «Прибыли и убытки» | 09 «Отложенные налоговые активы» |

| Отражено ОНО | 68 «Расчеты по налогам и сборам» | 77 «Отложенные налоговые обязательства» |

| Уменьшено ОНО | 77 «Отложенные налоговые обязательства» | 68 «Расчеты по налогам и сборам» |

| Списано ОНО при выбытии соответствующего актива (обязательства) | 77 «Отложенные налоговые обязательства» | 99 «Прибыли и убытки» |

| Отражен ПНА | 68 «Расчеты по налогам и сборам» | 99 «Прибыли и убытки» |

| Отражено ПНО | 99 «Прибыли и убытки» | 68 «Расчеты по налогам и сборам» |

Отложенные налоговые активы и обязательства.

Отложенные налоговые активы (англ. ‘deferred tax assets’) представляют собой фактические уплаченные налоги (или часто перенесенные убытки предыдущих периодов), но еще не признанные в отчете о прибылях и убытках.

Отложенные налоговые обязательства (англ. ‘deferred tax liabilities’) возникают, когда расходы по налогу на прибыль в финансовом учете превышают нормативные расходы по налогу на прибыль.

Отложенные налоговые активы и обязательства обычно возникают, когда стандарты бухгалтерского учета и налоговые органы устанавливают разные сроки признания и уплаты налогов.

Например, они возникают, когда компания использует ускоренную амортизацию в налоговой отчетности (для увеличения расходов и снижения налоговых платежей в первые годы амортизации), но использует линейную амортизацию для тех же активов в финансовой отчетности.

Несмотря на то, что размер годовой амортизации может быть не одинаков в течение срока полезного использования актива (например, линейная амортизация 5% может быть разрешена для целей бухгалтерского учета, а 10% — для целей налогообложения), оба метода позволяют амортизировать стоимость актива.

Поскольку эти разницы в конечном счете будут возмещены или скорректируются в течение срока амортизации актива, их называют «временными разницами».

Любой отложенный налоговый актив или обязательство основывается на временных разницах, которые приводят к превышению или занижению уплаченной суммы налогов, которое компания ожидает возместить в будущем.

Поскольку налоги будут возмещены или выплачены в будущем, это всего лишь временная разница, и поэтому создается отложенный налоговый актив или обязательство.

Изменения отложенного налогового актива или обязательства в балансовом отчете отражают разницу между суммами, признанными в предыдущем и текущем периодах.

Изменения в отложенных налоговых активах и обязательствах добавляются к налогу на прибыль, подлежащему уплате, чтобы определить расходы компании по налогу на прибыль, как они отражены в отчете о прибылях и убытках.

В конце каждого финансового года отложенные налоговые активы и обязательства пересчитываются путем сравнения налоговой и балансовой стоимости статей баланса.

Выявленные временные разницы оцениваются с точки зрения того, приведут ли они к будущим экономическим выгодам.

Например, допустим что Pinto Construction (гипотетическая компания) амортизирует оборудование линейным методом, с годовой нормой амортизации 10%. Налоговые органы разрешают амортизацию только в размере 15% в год.

В конце финансового года балансовая стоимость оборудования для целей бухгалтерского учета будет больше, чем налоговая стоимость оборудования, что приведет к временной разнице.

Статья отложенного налога может быть признана компанией только в том случае, если нет сомнений в том, что компания получит экономические выгоды в будущем.

В нашем примере оборудование используется в основной деятельности Pinto Construction. Если компания стабильна и ведет деятельность непрерывно, то не должно быть никаких сомнений в том, что она получит будущие экономические выгоды от оборудования, и компании было бы целесообразно создать статью отложенного налога.

Если есть сомнения в получении будущих экономических выгод от временной разницы (например, если Pinto Construction находится в процессе ликвидации), то временная разница не приведет к созданию отложенного налогового актива или обязательства.

Налоговая прибыль и бухгалтерская прибыль

Процедура учета доходных и расходных операций позволяет сформировать параметры прибыли, которые имеют разное значение в указанных системах учета. Несмотря на один и тот же объект учета, величины различных видов прибыли могут существенно отличаться в зависимости от следующих факторов:

- возможное временное расхождение при отражении их в отчетности — так как признание доходных и расходных операций в рассматриваемых системах учета осуществляется по разным принципам, поэтому одни и те же итоги хозяйственных или финансовых операций могут относиться к разным периодам;

- возможное расхождение в основаниях для признания доходных и расходных операций для каждой из систем учета.

Прибыль в сфере налогообложения представляет параметр, который учитывается при расчете налоговых платежей. Формирование такого параметра осуществляется по нормам, указанным в гл. 25 НК РФ, которая предусматривает нюансы признания отдельных видов операций для определения налоговой базы.

В бухучете прибыль определяется путем вычета всех документально произведенных расходов из суммарного дохода предприятия за год.

В ходе осуществления текущего учета неизбежно выявляется разница между двумя показателями прибыли по итогам конкретного отчетного периода.

Разница между бухгалтерской и налоговой прибылью

Порядок расчета разницы при сопоставлении различных параметров прибыли регламентирован ПБУ 18/02 «Учет расходов по налогу на прибыль организаций», утвержденным приказом Минфина РФ от 11.11.2002 № 11н.

Итоговая разность между величинами прибыли включает в себя постоянные и временные разницы. Выявление этих параметров происходит в процессе ведения текущего финансового учета на предприятии. Основанием для распределения и обособленного отражения разностной величины являются первичные документы учета.

Перечень доходных и расходных обязательств, составляющих параметры постоянной разницы, определен в п. 4 ПБУ 18/02. К их числу относятся:

- операции, признаваемые для установления показателя прибыли в бухучете в отношении текущего периода, однако не учитываемые для налогооблагаемой базы текущего и последующих периодов;

- операции, признанные для налогооблагаемой базы отчетного периода, однако не применимые в показателях бухучета текущего или последующих периодов.

Примерный перечень условий для возникновения разницы постоянного характера, а также базовые принципы включения в них постоянных обязательств налогового характера также регламентированы п. 4 ПБУ 18/02.

Разницы временного характера выявляются в результате отнесения доходных и расходных операций к различным периодам отчетности для обоих видов учета и приводят к возникновению отложенного налога на прибыль (п. 9 ПБУ 18/02). Это значение непосредственно влияет на размер налоговых платежей, подлежащих перечислению в текущем и последующих периодах.

В зависимости от влияния на параметры прибыли при исчислении налога разницы временного характера могут быть вычитаемыми или налогооблагаемыми. Исходя из определения такой классификации, вычитаемые показатели ведут к снижению платежей в последующих периодах, тогда как налогооблагаемые ведут к их увеличению.

Учет отложенных налоговых активов и обязательств позволяет соблюсти принципы единства начисления по текущим операциям и сформировать достоверную бухгалтерскую отчетность.

Примеры расхождений между бухгалтерским и налоговым учетом

Рассмотрим некоторые ситуации, при которых образуются те или иные расхождения между БУ и НУ.

Постоянные разницы:

- Остаточная стоимость безвозмездно переданных основных средств — ПНР.

- Превышение фактической компенсации за пользование личным автотранспортом над лимитом, установленным НК РФ, — ПНР.

- Превышение фактических представительских расходов, командировочных расходов над лимитом, установленным НК РФ, — ПНР.

- Доход от безвозмездной помощи учредителей, доля которых превышает 50% (признается в БУ в отличие от НУ), — ПНД.

- Сумма превышения оценочной стоимости основных средств над их остаточной стоимостью при передаче этих основных средств в качестве вклада в уставный капитал (в данном случае в БУ образуется доход на эту разницу, который не признается в НУ) — ПНД.

Вычитаемые временные разницы (ОНА):

- Амортизация в БУ в текущем периоде больше, чем в НУ.

- В текущем периоде в БУ коммерческих или управленческих расходов списано на себестоимость больше, чем в НУ, из-за различных методов.

- Убыток от реализации основных средств в БУ признается сразу, в НУ постепенно в течение периода, равного разнице между сроками полезного и фактического использования.

- Убыток, который в будущих периодах уменьшит базу по налогу на прибыль.

Налогооблагаемые временные разницы (ОНО):

- Амортизация в БУ в текущем периоде меньше, чем в НУ.

- Сумма процентов по кредитам, включенных в БУ в стоимость внеоборотных активов, а в НУ — в расходы.

- Сумма недостачи в пределах норм естественной убыли, которая в БУ включается в фактическую стоимость материалов, а в НУ относится на расходы единовременно.

Пример

В текущем году организация понесла следующие расходы:

- расходы на призы для рекламной кампании — 370 000 руб.;

- представительские расходы — 180 000 руб.;

- расходы на оплату труда — 1 300 000 руб.

Выручка составила 3 000 000 руб. Ставка налога на прибыль — 20%.

В конце предыдущего года на учет было принято основное средство стоимостью 240 000 руб. СПИ равен 5 годам. В БУ амортизация начисляется линейным способом, а в НУ — нелинейным.

- Лимит для нормируемых рекламных расходов — 1% от выручки (п. 4 ст. 264 НК РФ): 1% × 3 000 000 = 30 000 руб. Постоянная разница: 370 000 – 30 000 = 340 000 руб.

- Лимит для представительских расходов — 4% от расходов на оплату труда (п. 2 ст. 264 НК РФ): 4% × 1 300 000 = 52 000 руб. Постоянная разница: 180 000 – 52 000 = 128 000 руб.

- Амортизация, начисленная в БУ за год: 240 000 / 5 = 48 000 руб.

Амортизация, начисленная в НУ за год: 240 000 × 5,6 / 100 × 12 = 161 280 руб.

Месячная норма амортизации = 5,6 (ст. 259.2 НК РФ).

Налогооблагаемая временная разница: 161 280 – 48 000 = 113 280 руб.

- Подсчитаем бухгалтерскую прибыль: 3 000 000 – 370 000 – 180 000 – 1 300 000 – 48 000 = 1 102 000 руб.

- Условный расход по налогу на прибыль: 1 102 000 × 20% = 220 400 руб.

- ПНР: (340 000 + 128 000) × 20% = 93 600 руб.

- ОНО:113 280 × 20%= 22 656 руб.

- Текущий налог на прибыль: 220 400 + 93 600 – 22 656 = 291 344 руб.

Пример расчета разницы

Рассмотрим возникновение разницы постоянного характера (ПНО) на примере.

Пример

В процессе расчета налоговых платежей представительские расходы сформированы в сумме 50 000 руб.

Затраты на оплату труда за аналогичный временной промежуток — 1 000 000 руб.

Для налогового учета может быть признано только 40 000 руб. (1 000 000 руб. × 4%).

Постоянная разница составит 10 000 руб. (50 000 – 40 000), а ПНО — 2 000 руб. (10 000 руб. × 20%).

Расходы сверх установленного лимита не признаются для налогового учета, поэтому ведут к увеличению налогового платежа. В бухучете происходит отражение расходов и ПНО следующим образом:

- Дт 26 Кт 60— 50 000 руб. — расходы представительского характера принимаются к учету;

- Дт 99 субсчет «ПНО» Кт 68 субсчет «Расчеты по налогу на прибыль» — 2 000 руб. — начисление ПНО.

Отражаем бухгалтерском учете

Постоянные налоговые обязательства в бухгалтерском учете учитываются по дебету счета 99 «Прибыли и убытки» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль».

Постоянные налоговые активы учитываются по дебету счета 68 «Расчеты по налогам и сборам, субсчет по учету расчетов по налогу на прибыль» в корреспонденции с кредитом счета 99 «Прибыли и убытки». Проводки будут такие:

Дебет 99-ПНО Кредит 68

– отражено ПНО.

Дебет 68 Кредит 99-ПНА

– отражено ПНО.

Постоянное налоговое обязательство (актив) признается организацией в том отчетном периоде, в котором возникает постоянная разница.

Передача имущества

Одним из случаев возникновения постоянной разницы является непризнание в налоговом учете расходов, связанных с передачей на безвозмездной основе имущества в сумме его стоимости, и трат, связанных с процедурой передачей.

Кроме того, организации, пользующиеся каким-либо имуществом на безвозмездной основе, также не могут учитывать расходы, связанные с обслуживанием такой собственности. Налоговые органы настаивают на том, чтобы компании в такой ситуации ежемесячно признавали внереализационный доход в размере рыночной цены на аренду идентичного имущества, при этом в бухгалтерском законодательстве не предусмотрено отражение стоимости таких работ (услуг) в БУ компании

Пример. Безвозмездная передача основного средства

Организация безвозмездно передает объект основных средств, первоначальная стоимость которого – 189 000 рублей. Срок полезного использования основных средств – пять лет, фактический срок использования – четыре года. Амортизация начислялась линейным способом, сумма начисленной амортизации составила 151 200 рублей, остаточная стоимость передаваемого объекта 37 800 рублей.

При безвозмездной передаче основного средства в бухгалтерском учете необходимо начислить налог на добавленную стоимость 20% с остаточной стоимости ОС в сумме 7560 (37 800 × 20%) рублей.

Убыток в бухгалтерском учете при безвозмездной передаче имущества сформирует постоянную налоговую разницу, поскольку в налоговом учете убыток в виде стоимости безвозмездно переданного имущества и расходов, связанных с такой передачей, не уменьшает налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ) в сумме 45 360 (189 000 – 151 200 + 7560) рублей.

У организации возникает постоянное налоговое обязательство (Расходы по НУ

Дебет 99 субсчет «Постоянное налоговое обязательство»

Кредит 68.04 субсчет «Налог на прибыль»

– 9082 руб. (45 360 руб. × 20%) – отражено постоянное налоговое обязательство.

Обратите внимание

Для отражения в бухучете и отчетности разницы между налогом на бухгалтерскую прибыль и налогом, показанным в декларации, используется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19 ноября 2002 г. № 114н).

Пример. Безвозмездное пользование имуществом

Учредитель организации передает в безвозмездное пользование компании помещение для офиса.

Ежемесячная арендная плата по рыночной стоимости за аналогичное рабочее пространство составляет 60 000 рублей в месяц.

В налоговом учете бухгалтер ежемесячно признает внереализационный доход в сумме 60 000 рублей.

В бухгалтерском учете доход, связанный с безвозмездным пользованием метрами, не включается в доходы организации, в связи с чем возникает постоянная налоговая разница.

Поскольку в результате этой проводки бухгалтерская прибыль станет меньше налоговой (исполняется условие Доходы НУ > Доходов по БУ), у организации ежемесячно возникает постоянное налоговое обязательство в сумме 12 000 рублей (60 000 × 20%).

В бухгалтерском учете в момент признания внереализационного дохода должна быть сделана проводка:

Дебет 99 субсчет «Постоянное налоговое обязательство»

Кредит 68.04 субсчет «Налог на прибыль»

– 12 000 руб. (60 000 руб. × 20%) – отражено постоянное налоговое обязательство.

Убыток «будущего»

Еще один пример возникновения разниц – образование убытка, перенесенного на будущее, который по истечении времени, согласно законодательству, уже не может быть принят в целях налогообложения как в текущем, так и в последующих отчетных периодах (абз. 6 п.4 ПБУ 18/02).

Постоянные налоговые разницы формируются на основании первичных документов по счетам бухгалтерского учета компании либо в ином порядке, определяемом организацией. Постоянный налоговый актив приводит к уменьшению платежей в бюджет по налогу на прибыль в отчетном периоде.

С 1 января 2017 года действуют новые правила для переноса убытков прошлых лет на период с 1 января 2017 года по 31 декабря 2021 года (ст. 283 НК РФ). Согласно изменениям, переносить на будущее можно убыток в сумме, не превышающей 50 процентов от налоговой базы текущего периода. Кроме того, отменен ранее действовавший десятилетний ограничительный срок переноса убытков.

По старым правилам, постоянные налоговые разницы возникали в случае, если организации по истечении 10 лет не удавалось завершить списание убытка, перенесенного на будущее (п. 2.1 ст. 283 НК РФ).

предприятиями за налоговые периоды, начинающиеся с 1 января 2007 года. Таким образом, по убыткам, возникшим у организации до 1 января 2007 года (в 2006 году), которые не удалось списать в течение десяти лет, постоянное налоговое обязательство возникло бы в 2016 году.

Соответственно в 2021 году у компаний отсутствуют условия, при которых может возникнуть постоянная налоговая разница по убыткам, переносимым на будущее, приводящая к возникновению постоянного налогового обязательства.

Виды расхождений между бухгалтерским и налоговым учетом

Налоговый учет, для которого значимы расхождения между бухгалтерским и налоговым учетом (БУ и НУ), ведется организациями, которые уплачивают налог на прибыль. Чаще всего прибыль, исчисленная по НК РФ, отличается от бухгалтерской. Для отражения в бухучете и отчетности разницы между налогом на бухгалтерскую прибыль и налогом, показанным в декларации по налогу на прибыль, используется ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утверждено приказом Минфина России от 19.11.2002 № 114н).

Приказом Минфина от 20.11.2021 № 236н в ПБУ 18/02 были внесены изменения, применять которые с 2021 года обязаны все юрлица, использующие ПБУ 18/02. Подробный разбор этих изменений с наглядными примерами вы найдете в КонсультантПлюс. Получите пробный доступ к системе и переходите к Типовой ситуации.

Разницы между БУ и НУ бывают:

- постоянные;

- временные.

Постоянные разницы — это доходы или расходы, которые:

- принимаются в БУ, но не формируют налогооблагаемую прибыль ни в текущем периоде, ни в последующих;

- признаются в НУ, но не принимаются к бухучету ни в текущем периоде, ни в последующих.

Постоянные разницы приводят к возникновению постоянных налоговых расходов (ПНР) или доходов (ПНД). ПНР, ПНД равны соответствующей постоянной разнице, умноженной на ставку налога на прибыль.

ПНР означает, что у организации возникает обязательство оплатить налог, то есть в отчетном периоде платежи по налогу на прибыль увеличиваются. ПНД, наоборот, что организация не будет вносить какую-то часть налогового платежа.

|

ПНР |

ПНД |

| Налог на прибыль по НУ > Налог на бухгалтерскую прибыль | Налог на прибыль по НУ < Налог на бухгалтерскую прибыль |

| Доходы по НУ > Доходы по БУ | Доходы по НУ < Доходы по БУ |

| Расходы по НУ < Расходы по БУ | Расходы по НУ > Расходы по БУ |

Временные разницы — это доходы или расходы, которые принимаются к бухучету в одном периоде, а к налоговому — в другом. С 2021 года понятие «временные разницы» уточнили. Теперь сюда относятся не только доходы и расходы, но и результаты операций, не включаемые в бухгалтерскую прибыль (убыток), но формирующие налоговую базу по налогу в других отчетных периодах.

Временные разницы становятся причиной возникновения отложенных налогов. Кроме того приказ Минфина от 20.11.2021 № 236н расширил перечень временных разниц.

Отложенный налог — это сумма налога на прибыль, которая увеличит или уменьшит платеж в бюджет в следующих отчетных периодах. Временные разницы бывают 2 видов. Их влияние на налог на прибыль раскрыто в таблице.

|

Вычитаемые временные разницы |

Налогооблагаемые временные разницы |

| Уменьшают налог на прибыль следующих периодов | Увеличивают налог на прибыль следующих периодов |

В текущем периоде:

В следующем (-их) периодах:

|

В текущем периоде:

В следующем (-их) периодах:

|

| Формируют отложенный налоговый актив (ОНА) | Формируют отложенное налоговое обязательство (ОНО) |

| ОНА = Вычитаемые временные разницы × Ставка налога на прибыль | ОНО = Налогооблагаемые временные разницы × Ставка налога на прибыль |

ОНА и ОНО уменьшаются и погашаются по мере уменьшения вычитаемых и налогооблагаемых временных разниц.

Если все доходы и расходы организации, отраженные в БУ, соответствуют доходам и расходам, принимаемым для целей налогообложения, то налог, исчисленный на бухгалтерскую прибыль (в соответствии с п. 20 ПБУ 18/02 он называется условным расходом (при убытке — условным доходом) по налогу на прибыль), равен текущему налогу на прибыль, показанному в декларации.

При наличии расхождений эти 2 вида налога связаны следующей формулой:

ТН = УР + ∆ОНА – ∆ОНО + ПНР – ПНД,

где: ТН — текущий налог на прибыль;

УР — условный расход (доход) по налогу на прибыль;

∆ОНА — изменение ОНА (ОНА, начисленный в отчетном периоде, – ОНА, погашенный в отчетном периоде);

∆ОНО — изменение ОНО (ОНО, начисленное в отчетном периоде, – ОНО, погашенное в отчетном периоде).

Подробную инструкцию по применению ПБУ 18/02 при возникновении постоянных и временных разниц с примерами отражения показателей в бухучете и отчетности смотрите в К+. Получите бесплатный доступ к системе и переходите в Готовое решение.

Откуда разница?

Различия при расчетах возникают из законодательных и нормативных документов, регулирующих налоговый и бухгалтерский учет:

- В бухгалтерском учете для расчета прибыли в доходную и расходную часть приведенной формулы включаются все суммы, которые подтверждены первичной документацией и корректно отражены в учетных регистрах. Основа для исчисления доходно-расходных показателей в НУ – Налоговый кодекс. К примеру, для определения налога на прибыль используются нормы гл. 25, где в соответствующих статьях перечислены доходы и расходы, включаемые в базу, а также доходы и расходы, которые в расчет прибыли по НУ включать запрещено.

- Налоговая прибыль имеет смысл, если налогоплательщик использует ОСНО или УСН, т.е. в случаях, когда необходимо оперировать доходами и расходами фирмы, исчислять налоговую базу. В бухгалтерском учете прибыль рассчитывается при любой системе НО. Иначе говоря, цель исчисления двух видов прибыли разнится: если налоговая необходима для исполнения налогового законодательства и, в конечном счете, наполнения бюджета государства; то бухгалтерская служит прежде всего для принятия верных управленческих решений, внутреннего и внешнего финансового анализа.

- Важнейшая разница двух прибылей – в наличии разниц по отчетным периодам. Специфика бухгалтерского и налогового учета такова, что доходы и расходы не могут отражаться всегда в двух учетных системах совершенно одинаково. Часть данных отражается в бухгалтерском учете в одном периоде, а в налоговом – в другом.

Учетные разницы исчисляются и отражаются в регистрах согласно ПБУ 18/02, о котором дальше мы и поговорим.

Подводные камни расчета налога на прибыль

В налоговом органе при расчете налога прибыль инспектор может потребовать любые документы, которые могут подтвердить правильность учета доходов и расходов. Расчет налога на прибыль отражается в налоговой декларации по налогу на прибыль.

Налоговый кодекс РФ предусматривает разные налоговые ставки налога на прибыль по разным видам доходов. Поэтому при расчете нужно брать именно ту ставку, которая предусмотрена по данному виду доходов.

Заключение

Расхождения между бухгалтерским и налоговым учетом могут возникать в силу разных требований нормативных актов, регламентирующих эти виды учета. Кроме того, расхождения возникают и при различных подходах к учету, закрепленных в разных учетных политиках – в налоговой и в бухгалтерской.

Разница между бух и налоговым учетом подлежат отражению в бухучете, что позволяет сопоставить условный доход по налогу на прибыль (расход), исчисленный исходя из бухгалтерской прибыли и текущий налог на прибыль, который рассчитан по правилам налогового учета (Читайте статью ⇒ В чем отличие бухгалтерского и налогового учета?).