- Налоговый вычет при покупке земельного участка

- Что такое «жилой дом»?

- Виды покупки земельного участка

- Участок без дома

- Участок с готовым домом

- Покупаем землю: какие налоговые послабления возможны

- Льготы для налогоплательщиков

- Кто и как может заявить вычет при покупке земли

- Какова величина налогового вычета при покупке земли

- Когда применим имущественный налоговый вычет при продаже земельного участка

- Размер вычета

- Целевое назначение участка для получения вычета

- Документы для получения вычета

- Если участок купили до 2019 года, а дом построили позже

- Если участок и дом приобрели до 2019 года

- Если дом считается садовым

- Сроки уплаты земельного налога

- Возврат НДФЛ через работодателя:

- Как рассчитать земельный налог при изменении кадастровой стоимости

- Сколько стоит налог на землю за сотку: пример расчета

- Повышательный коэффициент

- Максимальная сумма налогового вычета за покупку земельного участка

- При совершении сделки на свои средства

- В ипотеку

- Если дом не достроен

- Итоги

Налоговый вычет при покупке земельного участка

Данный вид налогового вычета относится к категории имущественного вычета. Но следует понимать, что как такового вычета на землю и земельный участок не существует.

Итак, давайте разберемся в понятии «налоговый вычет» или, как еще его называют в обиходе, «возврат НДФЛ», «возмещение НДФЛ», что не совсем юридически верно. Это определенная сумма, которая уменьшает размер дохода, с которого платится налог.

Также налоговый вычет подразумевает под собой возврат части ранее уплаченного НДФЛ (налога на доходы физлица) – 13%. Это в тех случаях, когда вычет связан с покупкой и расходами.

Что такое «жилой дом»?

Разница между жилым домом и, к примеру, дачей в том, что в жилом доме вы имеете право зарегистрироваться и прописаться. В то время как дача считается пригодной лишь для временного проживания.

Виды покупки земельного участка

Приобрести землю можно с уже построенным готовым домом или без дома вовсе.

Участок без дома

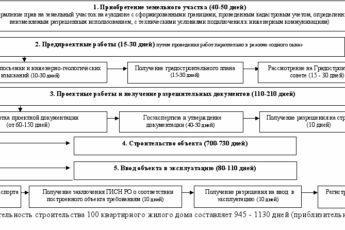

Речь идет о приобретении участка под ИЖС и последующем возведении жилого дома. Следует понимать, что пока не будет построен жилой дом и не будут оформлены права собственности, налоговый вычет при покупке участка ИЖС не представляется возможным.

Пример в жизни:

Сидоров приобрел земельный участок в семь соток под ИЖС, но так ничего и не построил, то есть просто за то, что у него есть своя земля, требовать имущественный вычет за земельный участок без дома, он не может.

Участок с готовым домом

Если вам посчастливилось приобрести участок с уже готовой постройкой, и она считается жилым домом, вы можете оформлять налоговый вычет на земельный участок сразу после регистрации прав собственности.

Пример в жизни:

Петров П.П. стал владельцем земельного участка с домом, зарегистрированным, как жилой. Он имеет полное право на возврат налога при покупке земли.

Покупаем землю: какие налоговые послабления возможны

В соответствии со ст. 220 НК РФ покупатель земли под строительство жилья, земли с уже построенным домом или долей в данных объектах может воспользоваться имущественным вычетом по НДФЛ.

ВАЖНО! Покупка земли с другим назначением права вычет не дает.

При этом у покупателя должны быть на руках бумаги, свидетельствующие о праве собственности на дом или подтверждающие целевое использование земельных угодий для строительства жилого дома.

ОБРАТИТЕ ВНИМАНИЕ! До 01.01.2010 ст. 220 действовала в другой редакции — расходы на покупку земли в качестве вычетов не упоминались. Поэтому получат налоговый вычет на земельный участок только те, кто зарегистрировал жилье на участке после указанной даты.

Льготы для налогоплательщиков

- В соответствии с п.5 ст 391 НК РФ, налоговый вычет в размере КС 600 квадратных метров от общей площади ЗУ, могут получить следующие группы граждан:Герои Российской Федерации и СССР;

- Инвалиды 1 и 2 групп;

- Дети-инвалиды;

- Инвалиды с детства;

- Ветераны ВОВ и боевых действий, а также, лица получившие инвалидность в ходе этих событий;

- Лица, пострадавшие в результате катастроф на ЧАЭС и ПО «Маяк» и попавшие под действие программ соц. защиты;

- Лицам, осуществлявшим трудовую деятельность, связанную с особым риском. В их числе: испытания атомного оружия и устранение последствий ядерных аварий на военных объектах;

- Лица, ставшие инвалидами или получившие лучевую болезнь в ходе испытаний ядерного оружия или космических аппаратов;

- Лица пенсионного возраста.

Обратите внимание, что налоговый вычет применяется только к одному участку, принадлежащему налогоплательщику (а также находящемуся в бессрочном владении или пользовании). Соответственно, если гражданин обладает двумя и более земельными участками, ему предстоит самостоятельно выбрать тот, по которому будут начислены льготы. О своем решении необходимо известить налоговые органы. Но, не позднее 1 ноября.

Только после этого появится не облагаемая налогом сумма, уменьшающая земельный налог. Если размер налогового вычета превышает налоговую базу, то она будет считаться равной 0.

Кто и как может заявить вычет при покупке земли

Право на налоговый вычет имеют только резиденты РФ при наличии доходов, облагаемых по ставке 13% (за исключением доходов в виде дивидендов). При этом они должны приобрести землю за свои средства и оформить ее или дом на ней (долю в указанном имуществе) на себя, своих несовершеннолетних детей (в т. ч. приемных) или подопечных в возрасте до 18 лет.

Вычет оформить не удастся, если:

- Купля-продажа земли, жилья или доли осуществлялась между взаимозависимыми лицами, например близкими родственниками.

- Расходы на землю, жилье или доли были уплачены за счет работодателей, маткапитала, средств по программе госсубсидирования.

Вычет налогоплательщику предоставляется:

- налоговой инспекцией по окончании года после подачи и проверки декларации и прочих документов путем возврата подоходного налога на расчетный счет заявителя;

- работодателем на основании уведомления налогового органа путем уменьшения налоговой базы по налогу на сумму заявленного вычета.

То, каким образом удобнее получать вычет, налогоплательщик решает самостоятельно.

Какова величина налогового вычета при покупке земли

Размер налогового вычета при покупке земельного участка определяется суммой расходов на приобретение, однако ограничен 2 млн руб. и получить его можно только единожды. А вот распределение вычета на объекты зависит от того, в каком году человек впервые заявил право на него.

- Если право собственности зарегистрировано после 1 января 2014 года, то в случае неполного использования вычета на первый объект остаток можно перенести на следующий и так далее до полного исчерпания лимита в 2 млн руб.

Пример 1: В феврале 2014 года Петров В. В. купил и оформил землю под строительство за 1 млн руб., в 2015 году получил налоговый вычет на землю в указанной сумме. В феврале 2015 года он расширил участок, докупив соседскую землю за 700 тыс. руб. По окончании 2015 года он сможет претендовать на вычет в сумме 700 тыс. руб. Остаток 300 тыс. руб. можно будет использовать на следующий объект.

- Если право собственности на имущество оформлено в 2013 году и ранее, то в этом случае переноса вычета при его неполном использовании не допускается в соответствии с действующей на тот момент редакцией Налогового кодекса.

Пример 2: Петров В. В. из примера 1 оформил земельный участок в декабре 2013 года. В 2014-м он сможет получить вычет 1 млн руб., а вот на купленный позднее участок вычет распространяться не будет (подп. 3 п. 1 ст. 220 НК, письмо Минфина от 23.06.2015 № 03-04-05/36283).

Когда применим имущественный налоговый вычет при продаже земельного участка

Не только приобретение жилья сопровождается получением вычета по НДФЛ. При продаже земельного участка налоговый вычет по подоходному налогу также предоставляется, но несколько в другой форме. Ведь если при покупке сдача декларации и получение вычета — дело добровольное, то при продаже имущества сдача декларацию (если предельный срок владения таким имуществом в 3 или 5 лет не превышен) с рассчитанным налогом к уплате — обязанность физического лица.

Размер вычета предоставляется в сумме подтвержденных документально расходов, которые физлицо понесло на приобретение продаваемого имущества. Если же подтверждающие документы отсутствуют, то величина в 1 млн руб. — максимальная для уменьшения дохода налогоплательщика, полученного при продаже собственного жилья (домов, квартир, комнат), дач, садовых домиков, земельных участков и долей во всем перечисленном имуществе.

СЛЕДУЕТ ОТМЕТИТЬ! При продаже прочего имущества, например автотранспортных средств, вычет ограничен суммой в 250 тыс. руб.

Размер вычета

Так как вычет на покупку земли не является отдельным видом вычета, то его размер регулируется стандартными нормами вычета при покупке жилья. Подробно читайте в статье «Размер налогового вычета».

Суммарный размер вычета, включая расходы на покупку земли, покупку или строительство дома, не может превышать 2 млн рублей (260 тыс. рублей к возврату).

Пример: Королев А.А. купил земельный участок за 3 млн рублей и построил на нем дом за 5 млн рублей. Несмотря на то, что суммарные расходы на покупку земли и строительство дома составили 8 млн рублей, Королев сможет заявить к вычету лишь 2 млн рублей и вернуть 260 тыс. рублей.

Целевое назначение участка для получения вычета

Земельные участки различаются в зависимости от их целевого использования. Например, земля под индивидуальное жилищное строительство (ИЖС) предназначена для возведения на ней жилых домов, а целевое использование участка, предназначенного для садоводства, такой возможности не предусматривает.

Однако для целей получения налогового вычета ключевым условием является не назначение земельного участка, а наличие на этом участке индивидуального жилого дома (Письмо ФНС России №ЕД-4-3/20904@ от 10 декабря 2012 года).

Таким образом, возможность получения вычета при покупке земельного участка напрямую зависит только от возможности получения вычета на расположенный (построенный) на этом участке жилой дом.

Пример: Красильников В.В. купил земельный участок и построил на нем дачный домик (не является жилым домом). Красильников не сможет получить имущественный вычет, так как вычет предусмотрен только по жилому дому. Однако в случае признания дачного домика жилым домом, помимо вычета на дом у него появится право включить в вычет расходы на приобретение земельного участка.

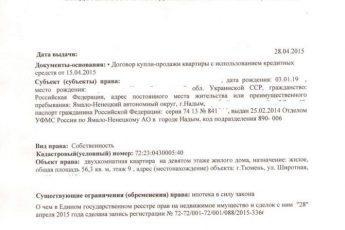

Документы для получения вычета

Для оформления имущественного налогового вычета при покупке земли потребуется:

- документ, удостоверяющий личность;

- декларация 3-НДФЛ и заявление на возврат налога;

- документы, подтверждающие право собственности на землю и жилой дом: свидетельство о регистрации права собственности или выписка из ЕГРП;

- документы, подтверждающие расходы на покупку земли/дома: договоры купли-продажи, платежные документы;

- документы, подтверждающие уплаченный подоходный налог (справка 2-НДФЛ).

Если участок купили до 2019 года, а дом построили позже

Это не помешает вычету. С 2019 года на садовом или дачном участке можно законно строить именно жилой дом. Следите, чтобы в документах он назывался именно так, а не садовым. К назначению участка вопросов не будет. Но право на вычет появится только после строительства и оформления дома.

Жилой дом отличается от садового характеристиками. Заранее учитывайте это при проектировании и составлении уведомления.

Если участок и дом приобрели до 2019 года

Минфин говорит, что в таком случае вычет использовать нельзя: его предоставляют, только если объекты приобретены в 2019 году и позже.

И все же можно попробовать использовать другую точку зрения: тем более, что уже были случаи, когда Минфин менял свою позицию, а его разъяснения не являются нормативными документами.

С 2019 года садовый или дачный участок автоматически считается пригодным для строительства жилых домов, а жилое строение на нем признается жилым домом. При этом даже необязательно менять документы.

Получается, что до 2019 года у собственника не было права на имущественный вычет из-за формальностей: вместо жилого дома на участке стояло жилое строение. Но в 2019 такое право появилось. Потому что из-за изменений в законах в собственности автоматически оказался участок с построенным на нем жилым домом.

Это право возникло начиная с 2019 года, когда жилые строения на садовых и дачных участках стали признаваться жилыми домами. Значит, вернуть налог тоже можно начиная с 2019 года — не раньше.

Есть другие письма, где указано, что право на вычет возникает в том налоговом периоде, когда совпали все условия для вычета, или в последующие — независимо от того, когда именно были понесены расходы. Эти разъяснения тоже касаются участков и домов.

Если возникнет спор с налоговой по поводу права на вычет в таких случаях, вот аргументы

- Такие виды разрешенного использования земельных участков, как «садовый земельный участок», «для садоводства», «для ведения садоводства», «дачный земельный участок», «для ведения дачного хозяйства» и «для дачного строительства», считаются равнозначными. Земельные участки, в отношении которых установлены такие виды разрешенного использования, являются «садовыми земельными участками».

- Расположенные на садовых земельных участках здания с назначением «жилое», «жилое строение» признаются жилыми домами. При этом замена ранее выданных документов или внесение изменений в такие документы не требуется, но может осуществляться по желанию правообладателей.

Но если налоговая придерется к дате приобретения, можно попробовать такой вариант: изменить назначение дома по документам. Получится, что право собственности на жилое строение возникло до 2019 года, а право собственности на жилой дом — после. Для налоговой важна дата регистрации права, а не дата оплаты.

Дата приобретения участка вообще не может иметь значения, потому что он и раньше мог быть садовым — право на вычет зависело от назначения дома на нем и регистрации права собственности. Если на садовом участке появился жилой дом, непонятно, какие могут быть основания отказывать в вычете.

В любом случае надо попробовать подать документы. Потерять при этом ничего нельзя, зато есть шанс получить деньги из бюджета.

Если дом считается садовым

Если в документах дом числится как садовый или нежилое строение, в 2019 году жилым он автоматически не стал. Поэтому права на вычет у собственника все еще нет. Но садовый дом можно признать жилым —

Для этого нужно сделать так, чтобы дом отвечал всем требованиям жилого — то есть был пригоден для постоянного проживания и вписывался в нормы по безопасности, высоте и этажности. Нюансы подскажут в компаниях, которые занимаются кадастровым учетом, проектированием домов и составлением технических планов.

Возможно, в уже имеющемся доме понадобится организовать отопление или провести реконструкцию — и он станет жилым. Если коммуникации уже есть, их нужно зарегистрировать. Вот тогда и появится право на вычет и за участок, и за дом. Даже если расходы были за несколько лет до изменений в документах.

Сроки уплаты земельного налога

- В соответствии со ст. 398 НК РФ, декларация о налогах может быть подана не позднее 1 февраля того года, который следует за истекшим периодом.

- Налоги уплачиваются в срок, установленный органами местной власти. Но происходит это не раньше, чем наступит срок подачи декларации.

- Для физических лиц крайний срок уплаты наступает 1 декабря.

- Для юридических лиц, в соответствии с п. 2 ст. 397 НК РФ, налоговые выплаты осуществляются авансовыми платежами (если в НПА не предусмотрено другое). Налоги уплачиваются за 3 квартала. Итог налогового периода — разница между годовой выплатой и авансовыми платежами (п. 5 ст. 396 НК РФ).

Возврат НДФЛ через работодателя:

Если вы оформляете вычет на земельный участок через работодателя, то можно сделать это в том же году, когда вы оформили дом в собственность. И не придется ждать три месяца, пока идет камеральная проверка. С текущего месяца, когда подано заявление работодателю, вы будете получать возврат.

Вам понадобится предоставить в ФНС следующие документы:

- удостоверение личности

- документы, подтверждающие покупку земли (ДКП)

- документы, подтверждающие расходы (платежные поручения, чеки, расписка);

- документы, подтверждающие право собственности на земельный участок и жилой дом (выписка из ЕГРН, свидетельство о регистрации права собственности)

Если расходы были по ипотеке, следует дополнительно предоставить:

- кредитный (ипотечный) договор

- справку об уплаченных процентах

После этого в течение месяца вы получите от ФНС уведомление на право уменьшения налогооблагаемой базы. Его и заявление на вычет следует подать в бухгалтерию, и с зарплаты перестанут удерживать подоходный налог.

Пример в жизни:

Егоров скопил некую сумму и стал хозяином земельного участка с домом. Он получил в ИФНС уведомление о праве на вычет и отнес его работодателю.

Официальная зарплата у Егорова 40 000 ₽. С него удерживается налог 13%, и на руки он получает 34 800 ₽ . Но после налогового вычета он станет получать заработную плату без удержания налога — 40 000₽.

Как рассчитать земельный налог при изменении кадастровой стоимости

В случае, если КС была изменена, ЗН можно рассчитать по формуле, включающей коэффициент периода владения и 2 значения КС: за период владения до изменений и после него. Сама формула выглядит следующим образом:

Сн = Сн1 + Сн2</strong>;

Сн1 = КС1 х Нст. х Квл.1 = КС1 х Нст. х Мвл.1/12

Сн2 = КС2 х Нст. х Квл.2 = КС2 х Нст. х Мвл.2/12

Сн = КС1 х Нст. х Мвл.1/12 + КС2 х Нст. х Мвл.2/12 = Нст. (КС1 х Мвл.1/12 + КС2 х Мвл.2/12), (3), где:

-

- Сн — сумма налога;

- Нст. — налоговая ставка;

- КС1 — кадастровая стоимость до ее изменения;

- КС2 — кадастровая стоимость после изменения;

- Мвл.1 — период владения участком до изменения КС (в месяцах);

- Мвл. 2 — период владения участком после изменения КС.

Таким образом, чтобы рассчитать сумму выплат, при том, что КС была изменена в течение налогового периода, понадобиться сложить размеры старой и новой КС и умножить это число на размер налоговой ставки и на коэффициенты за оба периода владения.

Сколько стоит налог на землю за сотку: пример расчета

- Представим, что гражданин Иванов купил земельный участок размером 10 соток для ИСЖ в середине марта 2021 года.

- На 1 января 2021 года кадастровая стоимость его земли оценивалась в 500 тыс. рублей.

- Налоговая ставка на категорию его участка — 1.5%.

- В начале сентября того же года, случилось Чп, в результате которого гражданин Иванов получил вторую группу инвалидности. Соответственно, он получил право на налоговый вычет.

Чтобы узнать, сколько заплатит Иванов в начале НП, важна следующая информация:

- Общее время владения. У Иванова оно составило 9 месяцев;

- Изменение кадастровой стоимости. За это время 5 месяцев расчет шел на общих основаниях и 4 на льготных. Получается, что: КС2 = КС1 х S2/S1= 500 000×400/1000 = 200 000 руб., где S2 — площадь участка, подлежащая налогообложению после применения льгот (1000 — 600).

Чтобы посчитать, сколько же гражданин Иванов все-таки должен будет заплатить, воспользуемся следующей формулой:

Сн. = 1,5/100 х (500 000×5/12 + 200 000×4/12) = 0.015 х (208 333 + 66 667) = 4124 руб.

Повышательный коэффициент

Земельный налог на участок, на котором проводиться стройка жилых домов (не ИСЖ), рассчитывается с повысительным коэффициентом 2 на протяжении 3 лет, пока идут строительные работы. Если стройка завершилась раньше этого срока — переплата возвращается. А вот если процесс затянулся дольше 3-х лет, то коэффициент измениться до 4х.

Максимальная сумма налогового вычета за покупку земельного участка

Налоговый вычет на покупку земли ограничен определенными суммами, в зависимости от того, на какие средства вы приобретали участок – свои собственные или заемные.

При совершении сделки на свои средства

Если вы купили земельный участок с готовым домом или построили его сами на свои собственные средства, то максимальная сумма, с который вы можете оформить вычет 13% налога – это 2 млн рублей. По факту максимально вы можете заявить к возврату 260 000 рублей (2000000*13%).

Пример в жизни:

Семенов П.П. стал владельцем земельного участка с одним газоном, без строений за 2 млн ₽ под ИЖС и построил там жилой дом ценой в 3 000 000 ₽. У Семенова П. П. сумма потраченных денег составила 5 млн ₽. Однако он может заявить к возврату только 2 млн ₽, и вернуть себе 260 000 ₽ (2000000*13%), ведь это максимально возможный налоговый вычет на покупку земельного участка с построенным на нем жилым домом.

Петров купил земельный участок с домом за 1.5 млн ₽. То есть это меньше, чем лимит на вычет, он может получить возврат со всей потраченной суммы – 195 тыс рублей (1500000*13%).

вне зависимости от стоимости земельного участка с расходами на дом, к возврату налога вы можете заявить не более, чем с 2 млн рублей.

В ипотеку

Максимально возможный налоговый вычет по ипотечным процентам — 3 млн рублей.

Налоговый вычет возвращается только за фактически уплаченные проценты ипотеки, оплата основного долга сюда не входит.

Пример в жизни:

Иванова взяла ипотеку на приобретение земельного участка с домом на сумму 5 млн ₽. Сумма ее начисленных и уплаченных процентов в первый год составила 539 000 рублей.

Иванова имеет право:

Вернуть 260 000 рублей + 70070 ₽ (539000*13%) за проценты по ипотеке.

В последствии она может делать ежегодный налоговый вычет по %, пока их совокупная величина не достигнет 3 млн ₽.

Налоговый вычет при покупке земельного участка учитывает только целевые кредиты, т.е. непосредственно ипотеку. Возврат процентов по потребительским кредитам невозможен.

максимальное возмещение НДФЛ составляет 650 000 ₽ (260 000 ₽ по основному долгу и 390 000 ₽ по ипотечным процентам).

Если дом не достроен

Обязательное условие для вычета за дом и участок — регистрация права собственности на жилье. Пока дом не зарегистрирован или числится как объект незавершенного строительства, права на вычет нет. Вернуть налог со стоимости участка тоже нельзя.

Вычет можно использовать начиная с того года, когда будет зарегистрировано право собственности на жилой дом.Если за год не получится вернуть всю сумму, остаток перейдет на следующие годы, пока собственник не заберет из бюджета 13% от стоимости дома с участком.

Если сейчас строите дом и пока его не оформили, просто получите вычет позже. Если из-за назначения участка не рассчитывали вернуть налог из бюджета, теперь будет такая возможность.

Итоги

Физлица — резиденты РФ при покупке земельного участка могут воспользоваться имущественным вычетом в размере понесенных расходов, но не более 2 млн руб. При этом приобретаемый участок должен быть предназначен под жилищное строительство либо там уже должен быть возведен жилой дом.

Продажа земли также может сопровождаться вычетом по НДФЛ: либо в размере расходов, понесенных ранее при покупке участка, при наличии подтверждающих документов, либо в фиксированном размере 1 млн руб.

Вычетом по земельному налогу являются 6 соток, которые у перечисленных нами выше категорий физических лиц налогом не облагаются.

- https://www.nalogia.ru/articles/4-nalogovyy-vychet-pri-pokupke-zemelnogo-uchastka.php

- https://nalog-nalog.ru/ndfl/vychety_ndfl/nalogovyj-vychet-pri-pokupke-zemelnogo-uchastka/

- https://J.Etagi.com/ps/kak-raschitat-zemelniy-nalog/

- https://verni-nalog.ru/nalogovye-vychety/pokupka-kvartiry/zemelnyj-uchastok/

- https://journal.tinkoff.ru/news/vychet-za-sadovyi-uchastok/