- Когда филиал зарубежной фирмы становится плательщиком российских налогов

- Что такое контролируемая иностранная компания?

- Общее понимание законодательства о КИК

- Определение контролирующего лица КИК — иностранной организации

- Кто является контролирующим лицом иностранной структуры без организации юридического лица?

- Как подтвердить налоговый статус

- Уведомление о КИК

- По какой форме заполняется уведомление о КИК?

- Уведомление об участии в иностранной компании/организации

- Уведомление об участии в контролируемой иностранной компании/организации

- Каким образом присваиваются номера иностранным компаниям в уведомлении о КИК?

- Придётся ли платить НДФЛ с дивидендов тем, кто задекларировал прибыль КИК?

- Когда нужно платить налог на прибыль/НДФЛ с прибыли КИК

- Кто должен платить налоги с прибыли КИК и декларировать ее

- Какие документы подаются в налоговый орган

- Виды налогообложения

- Освобождение от НДФЛ дивидендов в случае указания дохода в виде прибыли КИК в декларации 3-НДФЛ

- Виды доходов, с которых снимается налог для нерезидентов, не имеющих представительства

- Как определить прибыль (убыток) КИК?

- Какие особенности нужно учитывать при расчете прибыли КИК

- Как можно уменьшить облагаемую налогом сумму контролируемой иностранной компании?

- Как определить средний курс иностранной валюты для расчета прибыли КИК?

- Изменение сроков представления уведомления о КИК

- Дополнение правил КИК в части истребования и представления финансовых документов

- Как организовать филиальную отчетность, чтобы избежать налоговых претензий

- Какая предусмотрена ответственность за непредставление уведомления о КИК?

- Предусмотрена ли ответственность за представление недостоверных сведений в отношении КИК, в случае самостоятельного выявления ошибки и представления уточненного уведомления о КИК?

- Увеличение штрафных санкций за несоблюдение правил КИК

- Избежание двойного налогообложения

- Как избежать действия закона КИК?

- Кто считается контролирующим лицом КИК?

- Как освободить КИК от выплаты налогов в России?

- Ответственность лиц контролирующих КИК

- Ответственность налогового агента

- Когда можно не платить налог с прибыли КИК

- Освобождение КИК от налога: 75% от средневзвешенной ставки российского налога на прибыль

- Освобождение прибыли КИК от налога: активная компания

- Освобождение прибыли КИК от налога: активная холдинговая и субхолдинговая компания

- Заключение

Когда филиал зарубежной фирмы становится плательщиком российских налогов

Возникновение налоговых обязательств у филиала зарубежной фирмы зависит:

- от его налогового статуса в РФ;

- от момента его образования на российской территории.

С точки зрения п. 2 ст. 306 НК РФ филиал, открытый зарубежной фирмой на территории нашей страны, квалифицируется для налоговых целей постоянным представительством (далее — ПП) (см. схему):

ПП имеет следующие признаки:

- обособленность — территориальная удаленность от открывшего его головного подразделения зарубежной фирмы (наличие места деятельности в РФ);

- коммерческая цель деятельности;

- «прибыльная» регулярность — осуществление направленной на систематическое получение прибыли деятельности.

Наличие у филиала вышеперечисленных признаков вызывает необходимость:

- встать на учет в налоговых органах РФ;

- платить налоги в бюджет РФ.

Важным нюансом для целей налогообложения ПП является момент его образования на территории РФ (см. таблицу ниже).

|

Вид деятельности ПП |

Момент образования ПП в России |

Статья НК РФ |

| Природопользование | ПП считается образованным с более ранней из дат:

|

Абз. 2 п. 3 ст. 306 |

| Строительство | Началом функционирования стройплощадки считается более ранняя из дат:

|

П. 3 ст. 308 |

| Иная коммерческая деятельность зарубежной компании через ПП в РФ | Первый день осуществления предпринимательской деятельности в РФ |

Абз. 1 п. 3 ст. 306 |

Какие налоговые обязательства возникают с момента образования ПП — узнайте из следующих разделов.

Что такое контролируемая иностранная компания?

Согласно НК РФ, контролируемой иностранной компанией (далее — КИК) будет являться любая компания, зарегистрированная в любой форме за рубежом, но владельцы, управляющие или выгодоприобретатели которой являются налогоплательщиками (налоговыми резидентами) Российской Федерации.

Что здесь важно понимать, что под компанией понимается не только юридическое лицо но и юридические структуры без образования иностранного лица, как такового, т.е. ЮСБОИЛ. О чем конкретно идет речь? КИК может быть: партнерством, фондом, трастом, или любой иной формой коллективной деятельности.

Что значит контролируемая? Это значит, что российский налоговый резидент либо владеет более 25% акций данной компании в случае, если в составе акционеров больше нет резидентов РФ, либо более 10% в случае, если общий пакет акций или прав собственности находится у российских резидентов.

КИК будет также признан таковым, если осуществляется контроль любым способом за решением таких вопросов, как:

- распределение прибыли или доходов;

- управлением имуществом иностранной компании:

- распоряжение активами компании.

Таким образом лицом, контролирующим иностранную компанию могут быть признаны не только владельцы, но и управляющие лица: директора, управляющие банковскими счетами, ключевые менеджеры.

Общее понимание законодательства о КИК

Суть правил КИК сводится к вменению нераспределенной прибыли КИК контролирующему лицу.

По общему правилу контролирующим лицом КИК признается:

- Физическое или юридическое лицо, доля участия которого в организации составляет более 25 процентов.

- Физическое или юридическое лицо, доля участия которого в организации составляет более 10 процентов, если доля участия всех лиц, признаваемых налоговыми резидентами РФ, в этой организации составляет более 50 процентов.

Законодательство о КИК в практическом смысле сводится к следующим документам:

- . Подается, если доля участия налогового резидента РФ в иностранной компании или иностранной структуре без образования юридического лица превышает 10 процентов.

- . Подается, если налоговый резидент РФ признается контролирующим лицом иностранной компании.

- в части дохода в виде сумм прибыли контролируемой иностранной компанией. Подается, если прибыль КИК составила более 10 млн рублей за финансовый год и нет оснований для освобождения прибыли КИК от налогообложения.

Кроме этого, для определения лица в качестве контролирующего используется альтернативный критерий фактического контроля. Это значит, что лицо может признаваться контролирующим лицом КИК на основании фактического контроля независимо от юридической принадлежности ему долей/акций в КИК.

Определение контролирующего лица КИК — иностранной организации

Физические или юридические лица, признаваемые налоговыми резидентами Российской Федерации, и:

- имеющие долю участия в иностранной организации установленного размера или;

- осуществляющие контроль над иностранной организацией.

Кто является контролирующим лицом иностранной структуры без организации юридического лица?

Контролирующим лицом траста, фонда и тому подобных структур считается основатель (учредитель). Это базовое положение.

Однако учредитель перестаёт быть контролирующим лицом КИК, если выполнены 4 условия одновременно:

- Лицо не осуществляет контроль над структурой;

- Лицо не получает, не имеет право получать и требовать получения дохода от структуры (прямым или косвенным способом);

- Лицо не имеет права распоряжаться доходами данной структуры;

- Плюс всё имущество передано в структуру на условиях безотзывности – права собственности не возвращаются учредителю ни по уставу структуры, ни по закону юрисдикции, ни во время существования структуры, ни после её закрытия.

Иными словами, должен быть сформирован полностью безотзывный траст или структура-аналог, которая не приносит доход и не контролируется его основателем, чтобы РФ признало учредителя НЕ контролирующим лицом.

Это возможно, но далеко не все представители Российского капитала готовы расстаться со своими активами. А доверия доверительным собственникам пока не сложилось. Поэтому форма до сих пор не пользуется популярностью, несмотря на возможность уйти от отчётности.

Эти же требования выдвигаются к лицам, контролирующим фонды (юридические лица, но без участников), которые в связи с личным законом структуры не участвуют в капитале.

Как подтвердить налоговый статус

Статус налогового резидента, независимо от того, на каком основании он возник (по международному договору или по месторасположению органов управления) позволяет зарубежному предприятию применять пониженные ставки при налогообложении и другие налоговые льготы. Кроме того, позволяет избежать двойного налогообложения, если между РФ и страной происхождения компании заключено соответствующее соглашение. В любом случае для этого потребуется подтверждение налогового резидентства иностранной компании.

Такое подтверждение обязательно должно иметь документальную форму. Российское налоговое законодательство не предписывает четких критериев и требований к такому документу. В зависимости от законодательства разных стран он может иметь разные наименования, особенности формы, содержания и так далее. Главная его функция – официальное подтверждение, что конкретная компания отвечает требованиям конкретного государства в части налогового резидентства.

Если это документ иностранного государства, с которым у РФ заключено соглашение, такой документ должен быть заверен соответствующим фискальным органом и переведен на русский язык.

В России сертификат о резидентстве выдается по форме КНД 1120008, утв. приказом ФНС № ММВ-7-17/[email protected] от 07.11.2017. Чтоб его получить, необходимо направить заявление по форме, установленной приказом, в Межрегиональную инспекцию ФНС по централизованной обработке данных либо заказать ее через электронный сервис. Подробную информацию о порядке получения такого подтверждения можно найти на сайте ФНС.

Уведомление о КИК

Налогоплательщики обязаны уведомлять налоговый орган о КИК.

Сообщать об этом должны организации и граждане, которые:

- являются контролирующими лицами КИК;

- обязаны платить налог на прибыль организаций (НДФЛ для физических лиц) с прибыли КИК (в части своей доли).

Уведомление о КИК подается не позднее 20 марта года, следующего за годом, в котором доля прибыли КИК подлежит учету у контролирующего лица.

При этом налогоплательщика могут оштрафовать на 100 тыс. руб. (в отношении каждой КИК):

- за непредставление уведомления;

- представление с опозданием;

- указание неверных сведений в уведомлении.

По какой форме заполняется уведомление о КИК?

Уведомление о КИК заполняется по форме, утвержденной .

Уведомление об участии в иностранной компании/организации

Если ваша доля в иностранной компании превышает 10% на 31 декабря указанного календарного года, то необходимо уведомить об этом налоговую. Или сделать это необходимо не позднее, чем через 3 месяца после даты создания компании или изменения вашей доли.

Уведомление подаётся в электронном виде. Физические лица могут выбрать и бумажный вариант.

В нём указывается следующая информация:

- Дата, когда возникло обоснование предоставить уведомление (появилась компания, доля превысила 10%);

- Название организации (юридического лица или структуры без юр.лица);

- Регистрационные и прочие номера компании;

- Доля участия лица в компании, если владеете напрямую или показать, каким образом обеспечено владение, если косвенным путём;

- Дата окончания участия в иностранной компании (если она перестала существовать или вы уменьшили свою долю) – подавать в этом случае не позднее, чем через 3 месяца после завершения работы с данной компанией.

Если условия владения не меняются, повторные уведомления о владении компанией подавать не нужно.

Уведомление об участии в контролируемой иностранной компании/организации

Сначала формулировка закона: уведомление о КИК необходимо подавать до 20 марта того года, что следует после налогового периода, в котором прибыль КИК была зачислена в пользу контролирующего лица.

На практике же это выглядит так: компания фиксирует прибыль на 31 декабря 2015 года; контролирующее лицо получает свою долю в 2016 году; а уведомление по этой прибыли подаётся контролирующим лицом до 20 марта 2017 года.

Уведомление подаётся в налоговую по месту жительства в электронном виде или, по желанию физического лица, в бумажном.

В бумагах необходимо указать:

- Период, за который подаётся уведомление (в 2017 году – за прибыль КИК в 2015 году);

- Название организации и её регистрационные номера;

- Дата, по личному закону организации, которая является окончанием финансового года;

- Дата составления финансового отчета;

- Дата составления аудиторского заключения;

- Доля участия контролирующего лица в КИК и раскрытие способа владения (напрямую или через другие компании);

- Показать причины, почему лицо должно быть признано контролирующим лицом (размер доли более 25%, получение прибыли по иным причинам, генеральная доверенность и т.п.);

- Показать причины, по котором прибыль КИК можно освободить от налогообложения в России (активная компания, холдинг или субхолдинг, налоговые выплаты в стране расположения и т.п.).

Топ мифов и городских легенд о деофшоризации придуманных властями и обывателями

Каким образом присваиваются номера иностранным компаниям в уведомлении о КИК?

В поле «Номер контролируемой иностранной компании» уведомления о КИК указывается цифровой уникальный номер КИК, присваиваемый налогоплательщиком самостоятельно.

Если налогоплательщик принимает участие в КИК, сведения о которой представлены в уведомлении об участии в иностранных организациях, то каждой такой КИК присваивается уникальный номер, соответствующий номеру иностранной организации, присвоенному налогоплательщиком в уведомлении об участии в иностранных организациях.

В случае изменения статуса налогового резидентства КИК номер КИК сохраняется и повторно не присваивается. В случае, если налогоплательщик перестает являться контролирующим лицом КИК, данным налогоплательщиком номер КИК повторно не присваивается.

Придётся ли платить НДФЛ с дивидендов тем, кто задекларировал прибыль КИК?

Вначале был риск двойного налогообложения одного и того же дохода. Однако теперь конкретизировали и указали, что если лицо задекларировало и оплатило налоги КИК, то платить НДФЛ с дивидендов от этой контролируемой иностранной компании не придётся.

Необходимо предоставить в налоговые органы налоговую декларацию, копии платёжных документов о выплате налога с КИК и документы доказывающие саму выплату дивидендов из прибыли КИК.

Когда нужно платить налог на прибыль/НДФЛ с прибыли КИК

Контролирующие лица должны декларировать прибыль КИК (в части своей доли) и платить с нее налог на прибыль (либо НДФЛ, если речь идет о гражданах) в случаях, когда величина прибыли КИК составляет:

- за 2015 г. — 50 млн руб. и более;

- за 2016 г. — 30 млн руб. и более;

- за 2017 г. и последующие — более 10 млн руб.

Прибыль КИК определяется по данным ее финансовой отчетности с особенностями, специально установленными НК РФ.

При исчислении налога на прибыль/НДФЛ в отношении доходов КИК можно зачесть суммы налога, уплаченного в иностранном государстве, при наличии подтверждающих документов.

Для контролирующего лица действуют следующие штрафы:

- если недоплачен налог с прибыли КИК — 20% от его суммы, но не менее 100 тыс. руб.;

- если не приложены документы КИК к декларации (либо приложены недостоверные) — 100 тыс. руб.

При этом, штрафовать за недоплату не будут в отношении налоговых периодов 2015 — 2017 гг.).

Но это не значит, что можно не платить налог. От штрафа освободят только при условии полного возмещения ущерба бюджету. То есть недоимку и пени все равно взыщут.

Кто должен платить налоги с прибыли КИК и декларировать ее

Прибыль КИК учитывается контролирующим лицом пропорционально доле его участия при определении налоговой базы (п. 2 ст. 25.15 НК РФ):

- по НДФЛ (если контролирующим лицом является физическое лицо);

- по налогу на прибыль (если контролирующим лицом является организация).

Следует подчеркнуть, что даже если контролирующее лицо – организация, или физическое лицо, зарегистрированное в качестве индивидуального предпринимателя, применяет УСН, то в отношении прибыли КИК применение УСН не допускается (п. 5 ст. 346.11 НК РФ).

Соответственно, декларирует прибыль КИК также контролирующее лицо. При этом к декларации (по НДФЛ или налогу на прибыль) должны быть приложены следующие документы:

- Финансовая отчетность КИК (составленная за декларируемый период)

В случае отсутствия финансовой отчетности предоставляются иные документы, подтверждающие величину прибыли КИК. Перечень таких документов в настоящее время не установлен и не разъяснен. - Аудиторское заключение по финансовой отчетности КИК – при необходимости

Аудиторское заключение предоставляется вместе с финансовой отчетностью в случае проведения обязательного аудита (в соответствии с личным законом или учредительными документами). Также аудиторское заключение может быть предоставлено, если аудит проводился добровольно.

Все документы должны быть переведены на русский язык.

Какие документы подаются в налоговый орган

В случае если после уменьшения прибыли КИК на сумму распределенных дивидендов и убытков прошлых периодов получается отрицательное значение — декларация 3-НДФЛ и финансовая отчетность в налоговый орган НЕ подаются.

Если после уменьшения прибыли КИК на сумму распределенных дивидендов и убытков прошлых периодов получается положительное значение — в налоговый орган подается декларация 3-НДФЛ с задекларированной суммой прибыли КИК и налогом НДФЛ, рассчитанном с такой прибыли.

Также, как я писал выше, в декларации 3-НДФЛ возможно также заявить к вычету сумму иностранного корпоративного налога уплаченного в иностранном государстве — в таком случае в бюджет будет необходимо доплатить НДФЛ до ставки 13%.

К декларации 3-НДФЛ прикладываются:

— нотариально удостоверенный перевод на русский язык копии аудированной (если требуется аудит) финансовой отчетности КИК —

Если к вычету заявляется иностранный корпоративный налог — к декларации 3-НДФЛ также прикладываются:

— документ, выданный иностранным государством, подтверждающий сумму уплаченного КИК корпоративного налога в иностранном государстве. Такими документами могут быть (любые из):

— налоговая декларация, заверенная налоговым органом иностранного государства или направленная по электронным каналам связи, используемым для направления такого документа в иностранном государстве;

— уведомление от налогового органа о величине исчисленного налога;

— платежные документы

Для налогов, удержанных налоговыми агентами:

— письменное подтверждение налогового (платежного) агента;

— платежный документ;

— иные аналогичные сведения и документы, подтверждающие исчисление и (или) уплату налогов, в том числе иными лицами в отношении прибыли КИК

Виды налогообложения

Как и другие предприятия, иностранные представительства обязаны отдавать процент дохода или конкретной суммы от него в казну государства. Однако, нужно учитывать и то, что они могут проводить в России как предпринимательскую деятельность, так и иметь другой круг потенциальных доходов, на что нельзя не обращать внимание.

Итак, налогообложение иностранных организаций делится на виды:

- – налог на компании, имеющие представительства в РФ;

- – налог на организации, не имеющие представительств, но все же получающие доходы другим образом.

С чего платят налоги нерезиденты РФ, имеющие постоянные представительства? Что же такое постоянное представительство и чем оно занимается?

Это понятие раскрывается и как филиал компании, и распространяется на любые другие подразделения организаций, постоянно проводящих свою предпринимательскую деятельность в России. Нужно уточнить, что это практически всегда (но не всегда) оказывается предпринимательством, а другие существующие еще вспомогательные подразделения организаций имеют совершенно иную формулу налогообложения. С чего же государство может взимать налоги таких субъектов деятельности?

Во-первых, одним из объектов станет доход, который организация получила в результате собственной деятельности в России. Любопытно то, что для вычисления уже конкретной суммы и процента, что нужно будет выплатить в качестве налога, берется не число полученного дохода, а разница между ним и всеми расходами. Кстати, все данные должны быть конкретно расписаны по документам, чтобы не нахвататься проблем с налоговыми органами. Таким образом, например, проводится налогообложение торговых организаций.

Во-вторых, налог нужно будет уплатить и с доходов, которые получит нероссийская организация после использования, или даже просто из-за владения своим имуществом. Безусловно, оно должно быть зарегистрировано именно на это действующее представительство. Точно так же, как рассчитывается предыдущая сумма налога, здесь она получается аналогично: нужно от «реального дохода» отнять «затраты на его получение», например, при обслуживании машин или проводя ремонтные работы в гостинице, ресторане и подобное.

Как видите, далеко не все иностранные организации одинаковым образом обязаны платить по счетам, рассчитываясь с государством. Это потому, что кроме осуществления только производственных работ либо работ, приносящих прибыль при обыкновенном владении объектом, существуют и другие виды деятельности.

Так, существуют представительства, занимающиеся только оказанием услуг так называемого подготовительного или вспомогательного характера. Помогают они, безусловно, не бесплатно. Как правило, такие услуги предоставляются представительствами на постоянной основе. Не смотря на это, налогообложение проходит несколько иначе. В отличие от предыдущих видов, эти лишаются процента не от разницы между прибылью и расходами, а от размера затрат на проведение своей деятельности. То есть, чем меньше тратит организация на свои функции, тем меньше с нее потом спросят. На сегодня установлен уровень в 20%.

Освобождение от НДФЛ дивидендов в случае указания дохода в виде прибыли КИК в декларации 3-НДФЛ

В соответствии с п.66 ст.217 НК РФ — не подлежат налогообложению (освобождаются от налогообложения) доходы физического лица, полученные от КИК в виде дивидендов, если доход в виде прибыли этой компании был указан этим налогоплательщиком в декларации 3-НДФЛ.

Виды доходов, с которых снимается налог для нерезидентов, не имеющих представительства

Большинство граждан понимает, что, даже не имея компании, есть очень много возможностей для получения дохода. Конечно же, правительство не может пропустить это мимо ушей, и уравнивает иностранцев в обязанностях платить налог. Так, есть список всех видов доходов, с которых им тоже придется выплатить налоги. Забираются эти суммы, правда, еще у источника выплат, и до иностранцев они просто не доходят. Такие доходы включают в себя:

- Дивиденды, получаемые участником российских АО

- Получаемые суммы после деления имущества

- Поступающие проценты от третьих лиц по долгам

- Суммы, после использования в России объектов интеллектуальной собственности. Наиболее очевидным примером есть кинотеатры, которые показывают зарубежные фильмы, а существенная часть выручки все равно переходит производителям продукта (за рубеж).

- Прибыль, получаемая от продаж своих акций.

- Получаемые суммы по международным перевозкам (по России), но только если здесь находится хотя бы один из пунктов (отправления-доставки).

- Переводы от продаж или передачи в аренду собственного имущества – оно должно быть собственностью этой организации и находиться в РФ.

Как определить прибыль (убыток) КИК?

По российскому законодательству прибыль (убыток) КИК определяется одним из следующих способов:

- По данным финансовой отчетности КИК, составленной в соответствии с личным законом такой компании за финансовый год, если постоянным местонахождением этой КИК является иностранное государство, с которым имеется международный договор РФ по вопросам налогообложения, за исключением государств, включенных в , либо в отношении финансовой отчетности такой КИК представлено аудиторское заключение, которое не содержит отрицательного мнения или отказа в выражении мнения.

- По правилам главы 25 НК РФ «Налог на прибыль организаций» для налогоплательщиков — российских организаций.

Какие особенности нужно учитывать при расчете прибыли КИК

Дивиденды

Прибыль КИК уменьшается на сумму дивидендов (в том числе промежуточных), выплаченных иностранной организацией в году, следующем за годом составления финансовой отчетности.

Пропорциональное определение прибыли

Прибыль КИК учитывается контролирующим лицом при определении налоговой базы пропорционально доле его участия (п. 3 ст. 25.13 НК РФ). Налоговая база определяется отдельно в отношении каждой контролируемой компании (п. 6 ст. 309.1 НК РФ).

Если доля участия в КИК отличается от доли прибыли, на которую контролирующее лицо имеет право, то при определении налоговой базы во внимание принимается доля в прибыли.

Увеличение уставного капитала

Если прибыль, полученная иностранной компанией, подлежит направлению на увеличение уставного капитала (и не будет распределяться между участниками), то величина данной прибыли не подлежит налогообложению (п. 8 ст. 25.15 НК РФ).

Не учитываемые доходы и расходы

При расчете прибыли КИК не учитываются некоторые доходы (расходы), в том числе (п. 3 ст. 309.1, абз. 3 п. 1 ст. 25.15 НК РФ):

- в виде сумм от переоценки долей в уставном капитале, ценных бумаг, производных финансовых инструментов по справедливой стоимости;

- в виде сумм расходов на формирование резервов и доходов от восстановления резервов;

- дивиденды, полученные от российских организаций, если контролирующее лицо имеет фактическое право на них

Если расчет прибыли осуществляется на основании данных финансовой отчетности, прибыль, отраженная в отчетности, должна быть скорректирована путем исключения указанных статей доходов (расходов) из расчета.

Перенос убытка

Если КИК получен убыток, то он может быть перенесен на будущее без ограничений и учтен при определении налоговой базы. Вместе с тем, перенос убытка не допустим, если контролирующим лицом не было представлено уведомление о КИК за тот период, когда был получен убыток (п. 7, 7.1 ст. 309.1 НК РФ). Убыток, сформировавшийся до 01.01.2015, может быть перенесен с учетом ограничений, установленных п. 8 ст. 309.1 НК РФ.

Избежание двойного налогообложения

Налог может быть уменьшен на сумму налога, уплаченного в иностранном государстве (пропорционально доле участия). При этом необходимо представить подтверждение уплаты налога, заверенное компетентным органом иностранного государства.

Налог, уплаченный в иностранном государстве, следует пересчитать в рубли по курсу на дату его фактического перечисления (Письмо Минфина России от 26.10.2016 N 03-12-11/2/62523).

Если иностранная организация имеет постоянное представительство на территории Российской Федерации, то налог на прибыль КИК может быть уменьшен на величину налога на прибыль, уплаченного постоянным представительством (п. 11 ст. 309.1 НК РФ).

Чем мы можем помочь?

Мы можем провети целый комплекс услуг при подготовке отчетности КИК с сопровождением в налоговых органах, в зависимости от ситуации мы можем подготовить следующие отчетные формы:

- Уведомление об участии (о прекращении участия) в иностранной организации (разовое)

Уведомление предоставляет участник иностранной организации, если доля его участия превышает 10% (пп. 1 п. 3.2 ст. 23 НК РФ). - Уведомление о контролируемой иностранной компании (ежегодное)

Уведомление предоставляет контролирующее лицо. Контролирующим лицом признается физическое или юридическое лицо, которое (п. 3 ст. 25.13 НК РФ):- имеет долю участия более 25%;

- имеет долю участия более 10%, если доля участия всех налоговых резидентов более 50%

- Декларация 3-НДФЛ

Декларацию предоставляет физическое лицо, признаваемое контролирующим лицом иностранной компании. - Декларация по налогу на прибыль

Декларацию предоставляет организация, признаваемая контролирующим лицом иностранной компании.

Как можно уменьшить облагаемую налогом сумму контролируемой иностранной компании?

Существуют оговоренные законом способы уменьшить сумму для налогообложения прибыли КИК.

Во-первых, это распределённые в отчётный период дивиденды, если они достаются не налоговым резидентам РФ (прямым или косвенным способом).

Во-вторых, налог может быть зачтён полностью или частично, если он уплачивается по месту регистрации компании в иностранной юрисдикции. Это должно быть подтверждено официальными документами, а если у России нет соглашения по вопросам налогообложения с конкретной страной, то документы должны быть заверены налоговым органом.

В-третьих, если по личному закону компании существует обязанность направить часть средств на увеличение уставного капитала, эта сумма вычитается из налогообложения.

Как определить средний курс иностранной валюты для расчета прибыли КИК?

Среднее значение курса иностранной валюты к рублю за период, за который составляется финансовая отчетность за финансовый год, определяется налогоплательщиком самостоятельно как среднее арифметическое значение курса иностранной валюты к рублю, устанавливаемого ЦБ РФ, за все дни в периоде, за который составлена финансовая отчетность.

Изменение сроков представления уведомления о КИК

Физические лица, являющиеся контролирующими лицами, смогут представить уведомление об участии в КИК не до 20 марта, как в настоящее время, а до 30 апреля года, следующего за налоговым периодом, в котором контролирующим лицом признается доход/убыток в виде прибыли/убытка КИК. Изменение срока не коснется контролирующих лиц – организаций.

Дополнение правил КИК в части истребования и представления финансовых документов

Согласно принятым изменениям, контролирующее лицо будет обязано представлять документы, подтверждающие размер прибыли/убытка КИК. Такими документами являются:

- финансовая отчетность КИК;

- при отсутствии финансовой отчетности КИК – иные документы, подтверждающие прибыль/убыток КИК за финансовый год (например, управленческая отчетность или бухгалтерские регистры);

- аудиторское заключение по финансовой отчетности КИК (при обязательном или добровольном аудите).

Эти документы представляются независимо от финансовых показателей КИК (в том числе при наличии убытка и нулевом финансовом результате):

- для юридических лиц – совместно с налоговой декларацией по налогу на прибыль организаций;

- для физических лиц – совместно с уведомлением о КИК.

Непредставление данных документов повлечет для контролирующего лица ответственность в виде штрафа в размере 500 тыс. рублей[5].

Также согласно новой ст. 25.14-1 НК РФ налоговый орган получает право по своему усмотрению истребовать любые дополнительные документы, но не более, чем за три прошедших налоговых периода. Данная возможность истребования не распространяется на контролирующих лиц – участников нового режима налогообложения на основании «фиксированной прибыли КИК».

В случае получения требования о предоставлении финансовых документов контролирующее лицо будет обязано в течение одного месяца представить необходимые для обоснования освобождения документы с переводом на русский язык (в части, подтверждающей освобождение, или в части размера прибыли КИК).

Непредставление истребуемых документов или представление документов, содержащих недостоверные сведения, повлечет наложение штрафа в размере 1 млн рублей[6].

При представлении (после получения требования об истребовании документов) уточненного уведомления о КИК без указания на применение освобождения прибыли КИК от налогообложения контролирующее лицо будет освобождаться от ответственности за непредставление документов, поскольку предыдущее уведомление будет считаться недействительны.

Как организовать филиальную отчетность, чтобы избежать налоговых претензий

Помимо декларации по налогу на прибыль (ее представление обязательно даже при нулевых показателях) и отчета о деятельности ПП потребуется представить налоговикам и иные отчетные формы и сведения. Например:

- имущественные декларации (при наличии недвижимости, транспорта, земли);

- «зарплатные» справки и расчеты (6-НДФЛ, 2-НДФЛ и др.);

- декларации по НДС (включая представление их копий в адрес налоговиков по месту учета с подтверждающими отметками того налогового органа, через который происходит централизованное исчисление и уплата НДС — если ПП перешел на централизованную систему исчисления и уплаты НДС через отделение в другом регионе РФ);

- сведения о среднесписочной численности работников за предыдущий год и др.

Если деятельность ПП сопряжена с налоговыми рисками, оно может последовать рекомендациям налоговиков, заключающимся в следующем:

- исключить сомнительные операции при расчете налоговых обязательств;

- уведомить контролеров о предпринятых мерах по снижению рисков (уточнении налоговых обязательств) путем подачи уточненных налоговых деклараций по налогам за периоды деятельности с высоким налоговым риском;

- передать налоговикам вместе с уточненками пояснительную записку (ее форма приведена в приложении № 5 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@).

Какая предусмотрена ответственность за непредставление уведомления о КИК?

Неправомерное непредставление в срок уведомления о КИК или представление уведомления о КИК, содержащего недостоверные сведения, влечет штраф в размере 100 000 рублей по каждой КИК, сведения о которой не представлены либо в отношении которой представлены недостоверные сведения.

Предусмотрена ли ответственность за представление недостоверных сведений в отношении КИК, в случае самостоятельного выявления ошибки и представления уточненного уведомления о КИК?

В случае подачи уточненного уведомления о КИК до момента, когда налогоплательщик узнал об установлении налоговым органом отражения в уведомлении недостоверных сведений, налогоплательщик освобождается от штрафа в 100 000 рублей.

Увеличение штрафных санкций за несоблюдение правил КИК

Поправками предполагается изменение и дополнение штрафных санкций, связанных с правилами КИК. Помимо введения вышеуказанных штрафов повысится размер штрафа за непредставление уведомления о КИК в установленные сроки. Теперь совершение данного правонарушения ведет к наложению штрафа в размере 500 тыс. рублей за каждую КИК (а не 100 тыс. рублей, как сейчас).

Избежание двойного налогообложения

Предприятие с иностранной пропиской обязано платить в российскую казну налоги от всех источников с территории РФ. При этом очевидно существует риск повторного удержания таких налогов в стране происхождения такой ИК, особенно если она является ее резидентом. В этих целях была разработана некая правовая схема, снижающая налоговое бремя для налогоплательщиков: страны стали заключать соглашения об избежании двойного налогообложения.

Содержанием таких соглашений для некоторых видов сделок для иностранных компаний устанавливается льготный режим налогообложения либо же они вообще освобождаются от налога. Например, при выплате дохода в пользу ИК от российской компании и удержании последней сумм налогов с этих доходов применяется льготный режим налогообложения, если со страной происхождения ИК было заключено соглашение об этом.

В таком случае, согласно п. 1 ст. 312 НК, представитель ИК обязан представить налоговому агенту (российской компании) доказательство резиденства в стране компании, с которой такое соглашение заключено. Как мы писали выше, это может быть сертификат о резидентстве.

В 2021 году, например, заключенными считались соглашения между РФ и 83 странами, однако, по информации ФНС, на практике применяется лишь 80.

Как избежать действия закона КИК?

Существует несколько стратегий, которые позволяют снизить давление закона о контролируемых иностранных компаниях.

Вариант «закрыть офшоры» мы не рассматриваем – это слишком удобный и полезный инструмент.

Один из вариантов – воспользоваться трастами, фондами и прочими структурами без организации юридического лица. Но в том контексте, при котором связь с вами, как с бенефициаром полностью прерывается. Но возникает вопрос «Траст или КИК?» А у некоторых вопрос гораздо проще: зачем отдавать свой капитал кому-то другому?

Доверительные формы владения капиталом так и не получили популярность в наших краях. Поэтому этим путём пользуются нечасто.

Другой способ: перестроить структуры владения и разделить свои активы на небольшие кусочки. И если перестройка крупной структуры – это сложный процесс, которые требует привлечения множества специалистов, то с разделением немного проще.

Способ особенно подойдёт тем, кто наслаждается пассивными доходами от инвестиций, депозитов и т.п. Подумайте: если компания генерирует менее 10 миллионов рублей в год, то платить налоги не нужно. Лишь отчитываться о наличие данной компании в вашем портфолио.

А если разбить свои активы на несколько кусочков, каждый из которых приносит менее 10 миллионов рублей? Получается рабочая схема для экономии в рамках закона.

Но самым популярным способом разобраться с КИК является отказ от статуса налогового резидента России. Самым громким примером стал Алишер Усманов, который перестал быть налоговым резидентом России в прошлом году. Нюанс с ним лишь в том, что он перестал быть налоговым резидентом из-за работы. Возможно продолжит платить налоги в России, которые по его же словам, за последние 10 лет составили порядка полумиллиарда долларов.

Для смена налогового резидентства требуется минимум полгода прожить за пределами России. И многие выбирают этот путь, чтобы избавиться от отчётности и лишних налогов. Ради этого они даже готовы платить 30% подоходного налога для нерезидентов, вместо привычных 13%.

2017 год станет во много решающим: появится первая реальная статистика по результатам деофшоризации, по налоговым сборам и количеству задекларированных компаний. В 2013-2015 годах прогнозировали миллиарды рублей в виде дополнительных налоговых сборов. Сегодня эти цифры кажутся явно завышенными, как минимум потому, что активный бизнес освободили от налогов.

Кто считается контролирующим лицом КИК?

Контролирующим лицом иностранной компании считаются лица, которым принадлежит 25% и более долей, или 10% и более, если в компании более 50% принадлежит россиянам. Также контролирующим лицом будут считать лицо, которое может оказывать влияние или осуществлять контроль над деятельностью компании.

Как освободить КИК от выплаты налогов в России?

Контролирующее лицо обязано платить налог с прибыли, если прибыль превысило 10 миллионов рублей в год. Однако, можно избежать налогообложение, если у другого государства с РФ есть договор об избежании двойного налогообложения, плюс ставка корпоративного налога не ниже, чем 75% налога на прибыль в РФ. Также от налога освобождается активная компания, которая получает более 80% дохода от активной деятельности. Также есть послабления для холдинговых компаний.

Ответственность лиц контролирующих КИК

Лица, контролирующие иностранные компании несут ответственность в 3-х случаях:

- За неуведомление налоговой инспекции о наличии у них КИК. Штраф за это нарушение устанавливается в размере 100 тыс. рублей.

- За непредоставление финансовой информации и аудиторского заключения о деятельности КИК, там где это необходимо. Штраф также 100 тыс. рублей.

- За неуплату налога с прибыли КИК в размере 20% от суммы неуплаты, но не менее 100 тыс. рублей.

ФНС России получает финансовую информацию в рамках автоматического обмена данными по стандарту CRS с более 80-ю странами. Поэтому, рано или поздно, информация о вашей иностранной компании будет расшифрована через финансовую отчетность других компаний, с которыми ваша КИК будет иметь дело. Поэтому не имеет смысла скрывать ваше участие в её деятельности.

С другой стороны, есть крупные страны, которые не осуществляют обмен данными по стандарту CRS с Россией. Например, США, Великобритания, Канада, Грузия, Турция, Черногория, Таиланд, острова Мэн, Джерси и Гернси. В случае, если ваша компания может работать в пределах этих стран без связей с субъектами из России, то вашу информацию будет не возможно проверить автоматическим способом или вычислить налоговым органам из России. Поэтому, это должно быть ваше решение о том, стоит ли доносить на самих себя.

Мы можем лишь рекомендовать, что если вы не собираетесь уезжать из России на постоянное место жительство за границу, то будет полезно соблюдать все требования российского законодательства.

В случае же, если у вас есть планы на развитие вашего бизнеса за рубежом и переезд туда для большей эффективности, то лучше это сделать как можно быстрее, чтобы не возникало лишних обязательств. Ведь если вы проведете более 183-х дней в году вне территории России, то вы перестаете быть налоговым резидентом этой страны и все требования, о которых идет речь в данной статье, к вам не относятся.

Ответственность налогового агента

В общем случае за неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок суммы налога для налоговых агентов предусмотрена ответственность в виде штрафа в размере 20% от суммы налога, подлежащей удержанию и (или) перечислению ( ст. 123 НК РФ). Кроме этого с налогового агента могут быть взысканы пени (п.п. 3, 4, 7 ст.75 НК РФ).

При этом надо учитывать активно применяемую налоговым органом судебную позицию, что в случае неудержания налога при выплате денежных средств иностранному лицу с налогового агента могут быть взысканы как налог, так и пени, начисляемые до момента исполнения обязанности по уплате налога (п. 2 постановления Пленума ВАС РФ от 30.07.2013 N 57, письма ФНС России от 10.08.2016 N СД-4-3/14590@, от 22.08.2014N СА-4-7/16692).

Если налогоплательщик своевременно (т.е. при выплате иностранной организации денежных средств) не удержал налог на доходы, впоследствие решил «исправиться» за счет собственных средств, ему следует учесть, что Минфин РФ против уменьшения налоговой базы по налогу на прибыль на сумму налога, уплаченного «за иностранца». Аргументы Минфина РФ — в силу прямого указания положения пп.1 п.1 ст.264 НК РФ, позволяющего включать в расходы, связанные с производством и реализацией суммы налогов и сборов, применяется исключительно налогоплательщиком при определении налоговой базы по налогу на прибыль, и не может применяться налоговым агентом (письмо Минфина РФ от 09.12.2016 г. N 03-03-06/2/73664).

Когда можно не платить налог с прибыли КИК

Освобождение прибыли в пределах лимита

Федеральным законом от 24.11.2014 № 376-ФЗ предусмотрено освобождение прибыли КИК от налогообложения в пределах следующих лимитов (п. 2 ст. 3):

- прибыль КИК, полученная за 2015 год — 50 миллионов рублей;

- прибыль КИК, полученная за 2016 год — 30 миллионов рублей.

Начиная с 2017 года, прибыль КИК будет облагаться налогом при превышении 10 миллионов рублей (п. 7 ст. 25.15 НК РФ).

Если прибыль КИК освобождается от налогообложения, то у контролирующего лица отсутствует обязанность по предоставлению декларации. Вместе с тем, обязанность по представлению уведомления, предусмотренная пп. 3 п. 3.1 ст. 23 НК РФ, остается.

Такие разъяснения даны в Письмах Минфина России от 31.03.2016 N 03-10-10/18312, 16.06.2016 № 03-04-05/35146, от 05.08.2016 № 03-04-06/46173, от 27.12.2016 № 03-12-12/2/78293.

Освобождение по иным основаниям

Иные основания для освобождения прибыли КИК от налогообложения предусмотрены ст. 25-13.1 НК РФ, в частности, следующие:

- Эффективная налоговая ставка

Эффективная ставка налогообложения доходов (прибыли) для этой иностранной компании составляет не менее 75% средневзвешенной ставки по налогу на прибыль (пп. 3 п. 1 ст. 25.13-1 НК РФ).

Важно заметить, что освобождение от налога на прибыль, подлежащего уплате в российский бюджет, применяется при наличии международного договора по вопросам налогообложения, за исключением государств (территорий), не обеспечивающих обмена информацией (п. 7 ст. 25.13-1 НК РФ).

- Иностранная компания является активной

Иностранная компания признается активной, если доля пассивных доходов, полученных за период составления финансовой отчетности, составляет не более 20% (пп. 4 п. 1, п. 3 НК РФ).

Перечень доходов от пассивной деятельности представлен в п. 4 ст. 309.1 НК РФ. Это такие доходы, как дивиденды, проценты, роялти, арендная плата и др.

Для реализации своего права на освобождение т налогообложения контролирующее лицо обязано предоставить в налоговый орган документы, подтверждающие соблюдение условий для освобождения (п. 9 ст. 25.13-1 НК РФ).

В Письме ФНС России от 04.04.2016 N ЕД-3-13/1427@ приведен возможный перечень таких документов:

- Налоговая отчетность КИК за соответствующий период;

- Расчет эффективной ставки и средневзвешенной ставки по налогу на прибыль;

- Сертификат налогового резидентства.

Документы предоставляются в срок, установленный для подачи уведомления о КИК — до 20 марта года, следующего за налоговым периодом.

По нашему мнению, целесообразно представлять подтверждающие документы одновременно с уведомление о КИК, что будет являться основанием для не подачи декларации по налогу на прибыль (декларации по НДФЛ) в случае освобождения.

В Письме Минфина России от 05.08.2016 N 03-04-05/46055 подтверждается, что обязанности по представлению декларации не возникает, если прибыль КИК освобождается от налогообложения на основании ст. 25.13-1 НК РФ.

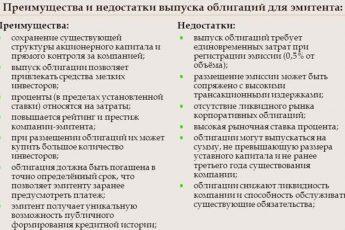

Освобождение КИК от налога: 75% от средневзвешенной ставки российского налога на прибыль

В этом случае необходимо выполнение двух условий:

- У государства, где находится контролируемая иностранная компания, должен быть договор по обмену налоговой информацией с Россией и обмен должен реально осуществляться (отсутствие реального обмена приведёт к отказу в льготе);

- Ставка корпоративного налога в иностранном государстве должна превышать 75% от средневзвешенной ставки налога на прибыль в России (13% для физических лиц и 20% для юридических).

Конкретная формула «средневзвешенной ставки» указана в законе.

Освобождение прибыли КИК от налога: активная компания

Как говорилось выше, пассивные источники дохода облагаются налогом. Все те виды дохода, которые не указаны в нём являются активными. И если компания занимается активными доходами, то ей не нужно платить налоги КИК.

Чтобы считаться активной контролируемой иностранной компанией, необходимо, чтобы пассивные доходы не превышали 20% от суммы прибыли компании за отчётный год.

Активная компания имеет право находиться практически в любой стране, в том числе в офшоре из списка Минфина, а не только в той, у которой есть международные соглашения с Россией по обмену информацией в налоговой сфере.

Освобождение прибыли КИК от налога: активная холдинговая и субхолдинговая компания

Иностранной холдинговой компанией считается та, в которой более 75% уставного фонда принадлежит российскому контролирующему лицу на протяжении последних 365+ дней.

Активной же холдинговая компания считается в случае, если соблюдаются все условия:

- Доходы у холдинга отсутствуют или пассивная часть не превышает 5% от общей суммы (исключая доходы от дивидендов Активных Иностранных компаний и активных субхолдингов);

- Доля участия в активных иностранных компаниях превышает 50% и холдинг владеет этими долями более 365 последовательных дней;

- Доля владения активными субхолдингами превышает 75% на протяжении более 365 дней.

При этом юрисдикция не должна входить в «чёрный» список Минфина – это 40+ стран и территорий.

Иностранной субхолдинговой компанией считается та, в которой доля уставного капитала на 75% и выше принадлежит иностранной холдинговой компании в течение не менее 365 дней.

Активным субхолдингом считаются те компании, которые не имеют доходов или пассивный доход не превышает 5% от всех доходов (за исключением дивидендов активных иностранных компаний). Также активный субхолдинг обязан владеть как минимум 50% уставного фонда каждой активной компании в портфолио на протяжении 365+ дней.

Заключение

Налогообложение иностранных компаний имеет ряд особенностей в зависимости от формы их деятельности в РФ и наличия представительства. В большинстве случаев к ним применяются общие ставки стандартных налогов, но во избежание двойного налогообложения они могут быть снижены.

Кроме того, если в РФ нет постоянного представительства такой ИК, ее российские партнеры выступают для нее налоговыми агентами. Наличие постоянного представительства порядком упрощает деятельность иностранного лица, но не делает ее резидентом. Главным условием предоставления резидентства является размещение в РФ органов управления ИК.

- https://nalog-nalog.ru/spravochnaya_informaciya/nalogi_dlya_filiala_inostrannoj_kompanii_v_rossii/

- https://internationalwealth.info/offshore-tax/objazannosti-i-nalogooblozhenie-vladelcev-inostrannyh-kompanij-v-rossii/

- https://vc.ru/finance/97452-kontroliruemye-inostrannye-kompanii-otvety-na-nekotorye-voprosy

- https://vc.ru/finance/136635-putin-predlozhil-vladelcam-kik-platit-fiksirovannyy-nalog-v-5-mln-rubley-v-god-bez-predostavleniya-dop-otchetnosti

- https://internationalwealth.info/deofshorization/controlled-foreign-companies-everything-you-should-know-about-cfc/

- https://topmigrant.ru/dlya-inostrancev/biznes/nalogooblozhenie-inostrannyx-kompanij-v-rossii.html

- https://www.audit-it.ru/terms/taxation/kontroliruemaya_inostrannaya_kompaniya_kik.html

- https://camer-ton.ru/publications/tax/controlled-foreign-company-who-for-wha-and-how-pays.html

- https://zen.yandex.ru/media/id/5fb7979497db62478313b152/raschet-naloga-s-pribyli-kik-dlia-fizicheskogo-lica-prakticheskie-primery-deklarirovanie-pribyli-kik-v-3ndfl-5fc53ae337dee85d857c8539

- https://vseproip.com/nalogi-i-platezhi/sistemy-nalogooblozheniya/nalogooblozhenie-inostrannyx-organizacij-v-rf.html

- https://www.pgplaw.ru/analytics-and-brochures/alerts/dopolnenie-pravil-nalogooblozheniya-kik-indulgentsiya-i-usilenie-davleniya/

- https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/nalog-na-pribyl-pri-vyplate-dokhodov-inostrannym-organizatsiyam/