- Понятие кадастровой оценки

- Составление кадастровой стоимости

- Кадастровая стоимость: способ расчета

- Как рассчитывается и от чего зависит?

- В чем заключается разница между рыночной ценой и КС?

- Можно ли купить или продать землю по цене по кадастру?

- Легальная продажа земли ниже государственной стоимости

- Покупка и продажа территории ниже кадастровой оценки

- Продажа участка ниже кадастровой цены- последствия налогового регулирования

- Причины занижения цены при продаже недвижимого имущества

- Законный порядок действий и документы при продаже квартиры ниже кадастровой цены

- Возможные негативные последствия сделки

- Возможна ли покупка и продажа ниже КС?

- Как это осуществить?

- Налоговые последствия

- Возможна ли реализация земли по КС?

- Можно ли продать ЗУ ниже этой цены?

- Кто обладает таким правом, на каких основаниях?

- Как провести сделку?

- Причины уменьшения цены по ГКН

- Какие будут последствия?

Понятие кадастровой оценки

Кадастровой стоимостью именуется оценочная сумма земельной территории, которую определяют уполномоченные государственные представители. Такие процессуальные правила были приняты 1 января 2016 года в Налоговом Кодексе РФ.

Утвержденная в бумагах кадастровая стоимость требуется для проведения многих операций с участком, как формой недвижимого имущества. Во время начала торгов на аукционах, стартовая цена равняется оценке в государственном реестре. В случае, если на участке проводятся качественные изменения в благоустройстве, соответственно и растет значение кадастровой оценки. При продаже земельного надела за средства, превышающие государственную стоимость, ответственные органы не будут проявлять повышенный интерес.

Во время продажи земли, собственник участка должен заплатить налог на доходы физических лиц (НДФЛ). Если недвижимое имущество было приобретено после 1 января 2016 года, необходимо при формировании суммы налога учитывать кадастровую оценку.

При этом если указанная в договоре сумма сделки на 70% больше от государственной оценки, то налог рассчитывается на основе документа. Иначе, стоимость сделки игнорируется, а для начисления налога берут во внимание 70% от текущей государственной стоимости.

Распространен вариант когда кадастровая оценка земли не проводилась до момента совершения сделки, налог вычисляется из суммы, указанной в договоре. Государственная оценка земли может изменяться ежегодно. Актуальное значение, которое необходимо учитывать в документах должно сходится с суммой утвержденной 1 января текущего года.

Составление кадастровой стоимости

Порядок присвоения кадастровой цены территории подробно регламентирована нормативно-правовыми актами, на основе которых государственные органы осуществляют оценку. Такая операция должна осуществляться каждые 5 лет. В основе оценки лежит классификация земель и целевое назначение конкретного участка.

Единицей измерения, которой осуществляется определение кадастрового значения утвержден удельный показатель кадастровой стоимости на один квадратный метр. Такая мера измерения переопределяется для нового кадастрового квартала. Значение по государственному кадастру получают путем умножения площади надела на удельную величину по кадастровой цене, для конкретного вида разрешенного использования. В случае если разрешены несколько вариантов деятельности, для исчисления выбирается удельный показатель с наибольшей цифрой.

На кадастровую оценку государственными представителями влияют следующие факторы:

- Вид использования;

- Общая площадь территории;

- Наличие коммуникаций;

- Месторасположение территории;

- Уровень развития территории, в пределах которых расположена земля;

- Средняя стоимость площади в районе размещения;

- Присутствие строений.

Кадастровая стоимость: способ расчета

Кадастровая стоимость — это сумма оценки земли, которая проводится сертифицированными организациями. Стоимость по кадастру зависит сразу от нескольких факторов:

- вид и предназначение земли,

- наличие социальной инфраструктуры,

- площадь участка,

- его расположение,

- количество участков на определенной территории.

Владельцу необходимо знать кадастровую стоимость своего участка земли, чтобы в дальнейшем перепродать его по адекватной цене. При выставлении земли на аукцион начальная стоимость равна кадастровой. Для оформления документов, с помощью которых проводятся юридические сделки, необходим кадастровый паспорт с указанной стоимостью оценки. После благоустройства и облагораживания участка повысится кадастровая стоимость, а значит, и рыночная. Если кадастровая стоимость ниже цены продажи, никаких последствий со стороны налоговой инспекции не последует.

Узнать кадастровую стоимость собственного участка можно на специализированных сайтах. Например, такую возможность предоставляет Росреестр, вносящий каждый участок в книгу учета и публичную карту. Справка о стоимости по кадастру выдается в течение 5 дней. Есть и более удобные способы: онлайн-сервис «КТОТАМ.ПРО» предоставляет любую информацию о недвижимости и земельных участках в любое удобное для вас время. Достаточно пройти по ссылке https://kadastr.ktotam.pro/ и ввести адрес объекта и его кадастровый номер. Через несколько минут вы получите ответ.

Как рассчитывается и от чего зависит?

Правила проведения оценки регулирует закон «Об оценочной деятельности в РФ» от 29.07.1998 № 135-ФЗ и . Кадастровая стоимость зависит от переходного коэффициента (К), благоустроенности населенного пункта (Рп, руб./кв. м.), формата сделки (Р/с, руб./кв. м.) и, естественно, площади участка (Пуз, кв. м.). Рассчитывать ее могут только люди со специальным образованием. Это делается по формуле:

В чем заключается разница между рыночной ценой и КС?

Рыночная стоимость считается более объективным показателем, чем кадастровая, так как на нее влияет большее количество аспектов:

- В кадастровой стоимости не отражается состояние рынка, сезонность, баланс спроса и предложения, платежеспособность населения.

- Рыночная стоимость зависит от реальной цены аналогичных объектов.

- Кадастровая стоимость сильно зависит от механизмов подсчета.

- Введение статьи 65 НК РФ пришлось на взлет цен на недвижимость, поэтому многие ставки сегодня являются неактуальными (Эффект «низкой базы»).

Переходной коэффициент К используется специально для того, чтобы учитывать рыночную цену аналогичной недвижимости, однако этот механизм далек от совершенства, так как законом не регламентирована достоверность данных для сравнения, источник информации и количество участков для сравнения.

Можно ли купить или продать землю по цене по кадастру?

Если собственником участка принято решение продавать его по стоимости по кадастру, то это значительно облегчает расчет налогообложения дохода от продажи. Дело в том, что НК РФ ввел кадастровую стоимость объекта недвижимости как единицу, из которой высчитывается налог, только с 1 января 2016 года.

Если недвижимость была приобретена ранее, НДФЛ высчитывается из цены, указанной в договоре купли-продажи земли. При новом же законодательстве сумма в документах должна превышать 70% от кадастровой стоимости. У решения продавать недвижимость по кадастровой стоимости есть ряд плюсов и минусов.

Плюсами можно считать прозрачность такой сделки перед налоговыми органами и легкость расчетов. Минус для собственников, которые приобрели участок после начала 2016 очевиден – это самая большая возможная итоговая сумма налоговой выплаты относительно цены земли. То есть НДФЛ будет высчитываться из кадастровой стоимости, даже если рыночная выше.

Для этого должны быть определены основные характеристики земельного надела и произведено межевание, из которых исходит КС (можно ли продать земельный участок без межевания?). В случае покупки земель у муниципалитетов и государства государственный кадастровый учет часто не пройден, а приобрести недвижимость можно только при ряде оснований:

- Есть право на наследования участка.

- Земля выставлена на аукцион (более детально о правилах проведения аукциона по продаже государственного земельного участка можно узнать тут).

- У покупателя в собственности недвижимость на данном наделе.

- Есть право на бессрочное пользование участком.

Из минусов подобного решения можно назвать неосведомленность о моменте процедуры оценки земли и часто устаревшие данные. Из плюсов отмечается нередко низкая цена участка. Однако нужно иметь в виду, есть риск получить участок без четких границ из-за неоконченного комплекса работ по оформлению земли.

Легальная продажа земли ниже государственной стоимости

Законодательство РФ не ограничивает субъекта правовых отношений в продаже участка ниже кадастровой стоимости.

До реформы 2016 года, многие сделки между продавцом и покупателем проводились с минимизированными сумами в бумагах, с целью уменьшения налогового бремени. Тем не менее для проведения законной операции государство требует уплаты налога исходя из 70% кадастровой оценки.

Налоговая полиция может обратить внимание на сделки проведенные по сниженной стоимости. В случае, если обнаруживается попытка уменьшения суммы налога, субъект сделки будет вынуждены оплатить весь требуемый налог и пеню за факт махинации.

Важно! Налоговая проверка особенно актуальна для случаев, когда для покупки используются заемные банковские средства. После проверки кредитного условия и рыночной стоимости недвижимости, будет легко определить актуальную сумму налога.

Ввиду наличия обязательного налога по ставке от 70% от кадастровой оценки, продажа надела по стоимости ниже государственной цены невыгодна. Тем не менее, существуют способы позволяющие легально снизить налоговое обложение, после проведения торговых операций с недвижимостью.

С 2019 года вводится законодательная норма, по которой налоговый инспектор в обязательном порядке должен сверить сумму продажи с актуальной кадастровой стоимостью в обязательном порядке.

Если представитель государства обнаружит занижение цены, будет произведен перерасчет налога из 70% кадастровой суммы. Такие изменения касаются случаев продажи земельного участка после 1 января 2019 года. Использование такого порядка не распространяется на случаи, где отсутствует кадастровая оценка площади.

Покупка и продажа территории ниже кадастровой оценки

Если субъект сделки с земельным имуществом предоставит документы подтверждающие факт завышения государственной оценки, возможно снижение кадастровой цены на законных обстоятельствах.

В случае, если собственник участка хочет продать землю государству по оценочной стоимости, как правило, она либо завышена или занижена и сильно отличается от рыночной цены.

Если собственник получил разрешение со стороны государственных органов на продажу территории, стоит обращаться к независимым экспертам для приобретения объективной оценки, перед самим фактом продажи.

Продажа участка ниже кадастровой цены- последствия налогового регулирования

Существует несколько случаев, где возможно освобождение от уплаты НДФЛ от продажи недвижимости. Право использования 3 – летнего периода для отказа характерен:

- во время приватизации;

- в случае наличия ренты;

- при дарении участка членом семьи или родственником;

- после вступления в силу наследства.

В иных вариантах присвоения земельного участка, право на отсутствие от НДФЛ станет реальным лишь через 5 лет после приобретения права на территорию. Таким образом, если право собственности наступило в 2019 году то право на налоговые льготы станут доступны в 2021 году.

Субъект сделки может применить один из вариантов налогового имущественного вычета до наступления 5 летнего периода (3 летнего периода для вышеназванных категорий). Вычет может проявляться как выплата определенной суммы исходя из значения конкретного объекта, либо в эквиваленте произведенных затрат, при совершении торговой операции.

Причины занижения цены при продаже недвижимого имущества

Зачастую владельцы недвижимости ищут пути для продажи имущества по низкой кадастровой цене. Обусловлено это несколькими факторами, главный из которых — необъективная высокая стоимость недвижимости. И как следствие – высокие налоги на прибыль, подлежащие к обязательной уплате.

Вторично на поиск решений влияет юридическая неграмотность или допущение грубых ошибок, к примеру, когда указаны некорректные параметры сооружения. Помимо этого, причиной становятся неквалифицированные услуги экспертов, которые берут за базу информацию о расположенности района, среднестатистических доходов и стоимости соседних сооружений. В силу этого, по результатам, заносящимся в Росреестр, собственник получает некорректную кадастровую стоимость имущества.

В силу того, что система оценки по кадастру ещё далека от совершенства, владельцы недвижимости ищут способы продажи ниже кадастровой стоимости без налоговых последствий. На это также влияют часто встречающиеся ошибки сотрудников государственного органа и некорректно проведенные экспертизы. По итогам стоимость жилья становится выше рыночной, что снижает выгоду продавца. Юристы рекомендуют не оставлять такую ситуацию, а изыскивать законные решения для оспаривания проведенной оценки.

Высокая стоимость по кадастру часто обусловлена следующими факторами:

- индивидуальные характеристики здания, оставшиеся без учета;

- неучтенное местоположение;

- падение цен на рынке;

- ошибки, допущенные при проведении экспертизы.

Кроме того, при проведении кадастровой оценки в период экономического кризиса рыночная стоимость резко снижается, а ценник по кадастру не изменяется. Либо в непосредственной близости от земельного участка или дома начинается масштабное возведение многоквартирных домов, что значительно влияет на стоимость частного домовладения.

Законный порядок действий и документы при продаже квартиры ниже кадастровой цены

Причинами некорректной стоимости могут быть разные факторы. Однако плановая переоценка объектов проводится не реже одного раза в три года. Ввиду этого при планировании продажи квартиры или земли юристы рекомендуют не платить налог по завышенной ставке, а прибегнуть к законным методам снижения кадастровой стоимости. Понижать можно, выбрав следующие варианты:

- Подача заявления в комиссию, рассматривающую конфликтные ситуации в области кадастровой оценки.

- Направление искового заявления в органы судебной власти.

При этом заявитель самостоятельно выбирает формат обращения. При получении заявки комиссией процедура рассмотрения занимает до 30 календарных дней. Государственная пошлина не взимается, а работа комиссии предоставляется в бесплатном формате.

Если решение не удовлетворит заявителя, то подается заявление в органы судебной власти. Доказательной базой правомерности действий служат документы о необоснованном завышении стоимости. При этом сумма налога, уплаченная за минувшие периоды, возврату не подлежит. Ввиду этого важно не затягивать с оспариванием.

Такие мероприятия реальны и возможны, однако занимают время и силы. Поэтому рационально прибегнуть к услугам юридической компании и специалистам кадастровой оценки. Дополнительно можно обратиться в организацию, предоставляющую комплекс услуг. После проведения работ независимыми экспертами пересмотр стоимости по кадастру возможен, при этом налог на прибыль значительно уменьшиться.

Примечательно, что регионам выделили право на снижение срока 5 лет на имущество и коэффициента при уплате налогов с прибыли от реализуемой собственности. Однако изменения коснулись только той недвижимости, которая была получена физическим лицом после вступления в силу ФЗ №382. При этом положения об освобождении от имущественного вычета не претерпели изменений. Поэтому предоставляется возможность использования одного из двух вычетов, когда ситуация касается реализации ценных бумаг либо объектов, задействованных в предпринимательстве:

- согласно сумме прибыли от реализации, но не более миллиона рублей от жилого помещения или земельного участка;

- на основании полученного дохода, но не более 250000 рублей.

Возможные негативные последствия сделки

Юридические и правовые процедуры для большинства лиц, владеющих недвижимостью или собирающиеся купить, кажутся сложными. К тому же постоянные изменения в Законодательной базе России часто приводят к быстрому устареванию информации.

Так, в начале 2016 года в Налоговый Кодекс России введены два ключевых обновления. К ним относится тот факт, что раньше налогом на прибыль не облагались квартиры, находящиеся в собственности 3 года, теперь 5 лет. И второй момент – расчет налоговой ставки на основании стоимости кадастровой оценки. При этом не имеет значения, какой объект собираются продавать или покупать – землю, квартиру, дом, доли.

Реализация недвижимости ниже КС приводит к потерям в финансовой сфере. Примечательно, что налоговые изменения имеют отношение и к земельным наделам. А минимум для налогообложения составляет 70% от действующего КС при продаже имущества.

При продаже имущества информация из ГКН поступает в рамках пяти рабочих дней с момент подачи документации. Соответственно, скрыть махинации в этой области крайне сложно, и это грозит нерадивым продавцам уплатой налога в полном объеме вместе с пенями.

Когда КС не установлена на недвижимость, указанные нормативные положения не могут быть применены. Тем не менее новый законопроект регламентирует, что при отсутствии сведений КС доход рассчитывается исходя из цифр, фигурирующих в договоре.

Например: в 2016 году Лаврентьева Н.Б. вступила в наследовании на дом, расположенный на Урале, и решила не медлить с продажей. Реализация недвижимости прошла за миллион рублей. Согласно информации ГКН, КС на январь 16 года не был указан, в связи с этим налогообложение исчисляется из полной суммы сделки.

Возможна ли покупка и продажа ниже КС?

Покупка и продажа земли ниже кадастровой стоимости имеет определенные подводные камни. До выхода поправок в Налоговый кодекс в 2016 году в договорах купли-продажи часто указывались мизерные суммы. Очевидно, для снижения размера отчислений в пользу государства. Однако после 1 января 2016, как было уже сказано, НДФЛ стал высчитываться по кадастровой стоимости. Если цена, указанная в договоре, менее 70% от кадастровой, то налог все равно платится по ставке 0,7.

Очень часто складывается ситуация, что цена по кадастру намного выше рыночной, что невыгодно продавцу, в таких случаях выполняется процедура оспаривания кадастровой оценки. Она применяется при начавшемся строительстве рядом с продаваемым объектом, если со времени проведения оценки сильно изменилась ситуация на рынке недвижимости, из-за прошлых ошибок оценщиков.

Форму обращения продавец выбирает сам. Это может быть или обращение в специальную комиссию по спорным вопросам кадастровой оценки, или судебный иск.

Возможно, читателю интересно узнать про сделку купли-продажи на земли:

- сельхозназначения;

- в коттеджном поселке;

- под ферму или ЛПХ;

- под строительство базы отдыха и гостиницы;

- промназначения;

- коммерческого назначения;

- в городе или деревне.

Как это осуществить?

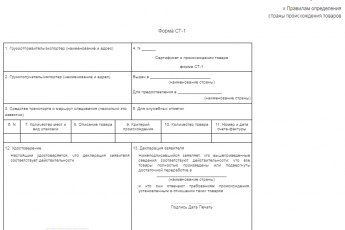

- Для того, чтобы продать участок ниже кадастровой стоимости, понадобятся, прежде всего, документы, подтверждающие право собственности на участок и кадастровый паспорт (в случае, если его нет, нужно заказать его).

- После оценки участка и заключения договора имеется еще один важный шаг. Продавец и покупатель вместе с полным пакетом документов и тремя экземплярами договора купли-продажи обращаются в Росреестр (более детально о том, как правильно оформить продажу и покупку земельного участка через Росреестр и МФЦ, можно узнать в этом материале).

- Там продавец пишет заявление на перерегистрацию участка, проходит полный расчет за подписью сторон и, после этого, в течение месяца покупатель получает документы на свой новый участок.

Налоговые последствия

Налоговый инспектор, сравнивающий сумму в договоре со Справочником Кадастровой палаты, не только поднимет сумму, из которой будет высчитываться выплата в пользу государства, но и может посчитать действия продавца махинацией, и вместе с полной стоимостью налога придется заплатить пени.

Кадастровая стоимость – это величина, которую применяют в основном для расчета налоговых отчислений. Она не такая гибкая, как рыночная стоимость, меньше зависит от состояния рынка и часто очень сильно отличается от суммы, указанной в договоре купли-продажи земли.

Часто из-за непонимания, как она вычисляется, возникает ряд проблем. Однако, если хорошо владеть теорией, знать свое право на оспаривание и уметь пользоваться специальными сервисами для расчетов, из кадастровой стоимости участка даже можно извлечь определенную пользу. Она может упростить подсчет рыночной стоимости при продаже, приобрести дешево муниципальную землю или самостоятельно посчитать сумму налога.

Возможна ли реализация земли по КС?

Государственная политика по отношению к недвижимому имуществу не имеет ограничений для собственников и не устанавливает фиксированные цены на их имущество, поэтому сумма в договоре прописывается индивидуально и по собственному решению. Но государственные требования должны неукоснительного соблюдаться, в том числе производится уплата налога на доходы физических лиц в полном объеме после продажи земли.

Изменения в Налоговом кодексе с 2016 года касались установления минимальной суммы, облагаемой налоговым сбором размером в 70% от кадастровой цены на объект (как, в зависимости от КС, высчитывают сумму налога на землю, можете узнать тут). Поэтому, если пробовать продать квартиру ниже КС, то такая сделка может привлечь внимание налоговой полиции.

Если махинации с налогами раскроются, то их придется оплатить в полной сумме вместе с пенями и штрафами.

Риск налоговой проверки будет увеличен, если продавать недвижимость за счет заемных средств из кредитной организации. В таком случае налоговые инспекторы придут с проверкой и, после изучения кредитного договора, определят собственную кадастровую и рыночную цену объекта для начисления налогового сбора с доходов. Оспорить собственник это сможет только через суд. О том, какими способами может рассчитываться и определятся кадастровая стоимость земли, мы рассказывали тут, а в чем отличия между КС и рыночной стоимостью, можете узнать из этого материала.

Для продажи недвижимости ниже кадастровой стоимости необходимы юридические знания, чтобы документально зафиксировать все нюансы. На практике собственнику фактически невозможно это провести и сделка выйдет невыгодной, так как налоговая инспекция все равно рассчитает НДФЛ по ставке в 70% от кадастровой цены.

Однако есть законные способы снизить налоговый сбор после продажи собственного имущества по пониженной цене в выписке ЕГРН (что это за документ и какая информация в нем отображается, мы рассказывали тут, а здесь вы узнаете, как и где можно получить такую выписку).

Можно ли продать ЗУ ниже этой цены?

О том, где можно запросить информацию о размере кадастровой стоимости участка, мы рассказывали тут, а как ее размер можно проверить самостоятельно, зная кадастровый номер, читайте здесь.

Если указать цену в договоре купли-продажи ниже КС, то налог будет исчисляться именно с КС, а не с суммы продажи, также налоговики потребуют уплаты недоимки, начислять пеню и штраф согласно пункту 5 . Легче всего прописать сумму в договоре в 70% от кадастровой и заявить на вычет по статье 220 НК.

Кто обладает таким правом, на каких основаниях?

Продавать земельное владение может только ее собственник — физическое или юридическое лицо. В большинстве случаев физическим лицам не хочется платить большой налог за полученную прибыль с продажи, поэтому в документах хотят прописать сумму ниже кадастровой, но практически продать за высокую цену (утаить доход).

Основаниями, служащими для финансовых сделок на землю по цене в документах ниже кадастровой суммы, являются следующие:

- высокий налоговый сбор;

- юридическая неграмотность;

- ошибки экспертов при оценке имущества;

- расположение рядом с участком объектов, которые снижают рыночную стоимость (в чем разница между рыночной стоимостью и КС, мы подробно рассказывали в отдельной публикации</span>);

- необоснованное завышение КС экспертами.

Как провести сделку?

Чтобы корректно составить документы по купле-продаже земельного владения ниже кадастровой стоимости, стоит сразу обратиться в юридическую фирму.

Если владельцем планируется продать участок, то юристы рекомендуют не платить с полученного дохода налоговый сбор по завышенной ставке, а использовать законные методы снижения КС. Понижение производится согласно следующим вариантам:

- написание заявления в комиссию земельного департамента для пересмотра и перерасчета КС и ее снижении;

- узнать понижающий коэффициент в Росреестре на собственный участок;

- исковое заявление на требование понижения КС.

Доказательной базой правомерности снижения служит документация о необоснованной повышенности государственной цены на земельного владения.

Причины уменьшения цены по ГКН

Желание уменьшить налог и является главной причиной, по которой собственники хотят сделать цену более низкой. На сегодняшний день почти для всех случаев эта выплата требуется, если со дня покупки прошло меньше 5 лет.

При этом ситуации бывают разными:

- Реальное несоответствие цены, когда у владельца квартира намного дешевле кадастровой стоимости, а платить нужно будет полный налог. В этом случае не стоит идти на «подмену цифр» в договоре. Лучше просто изменить данный параметр объекта в ГКН, официально и честно.

- Незначительное несоответствие стоимости. Человек просто продаёт квартиру рыночной цене, потому что её повышение сведёт шансы на сделку к нулю.

- Приблизительное соответствие расценок, или же реальная указанная стоимость выше кадастровой. В таких случаях собственник просто желает сэкономить на налоге. Он не будет на самом деле продавать жильё дешевле, поскольку это невыгодно. Но укажет в договоре иную сумму, если на такие действия согласится покупатель.

Какие будут последствия?

Ответ на данный вопрос вытекает из всего вышесказанного. Всё зависит от ситуации, целей и наличия либо отсутствия действий, которые могут расцениваться как уклонение от уплаты налогов.

Закон не запрещает сделки по любой цене. Даже если кто-то решит продать квартиру в 10 раз дешевле рыночных расценок, ему это не запретят. Однако проверят чистоту сделки и начислят налог, как на кадастровую цену.

В итоге действие может оказаться совсем невыгодным, к тому же добавится ещё и подпорченная репутация.

Стоит ли продавать недвижимость ниже кадастровой цены, зависит от ситуации. По возможности лучше её просто уменьшить.

Если рыночная не соответствует – конечно, нет смысла поднимать расценки и годами ждать покупателя. Но неверные данные в договоре чреваты последствиями. Поэтому, если собственник решается на такое, лучше заранее просчитать все риски и выгоды, а по возможности обратиться к юристу с данным вопросом.

- https://m-strana.ru/articles/prodazha-zemelnogo-uchastka-nizhe-kadastrovoy-stoimosti/

- https://kadastr.ktotam.pro/article/mozhno-li-prodat-zemlju-i-nedvizhimost-nizhe-kadastrovoj-stoimosti

- https://urexpert.online/nedvizhimost/zemelnyj-uchastok/kuplya-prodazha/po-kadastrovoj-stoimosti-i-nizhe.html

- https://ZaZemlyu.ru/nedvizhimost/prodazha-nizhe-kadastrovoj-stoimosti.html

- https://pravoved.online/kadastrovyj-uchet/prodazha-zemli-po-stoimosti-v-kadastre-i-nizhe

- https://urexpert.online/nedvizhimost/kadastr/stoimost-obekta/pri-prodazhe-n.html