- Понятие и особенности наличного денежного обращения

- Правовые основы наличного и безналичного денежного обращения

- Наличные и безналичные денежные средства

- Регулирование наличного денежного обращения

- Закон денежного обращения

- Изменения в законе

- Как это может коснуться простого человека

- От 600 тысяч и выше

- С телефона не выведешь

- Новая эра контроля над деньгами

- Денежное обращение

- Факторы, влияющие на денежное обращение, и его структура

- ОСНОВНЫЕ ФОРМЫ БЕЗНАЛИЧНЫХ РАСЧЕТОВ

- Сущность денежного оборота. Наличный и безналичный оборот

- Понятие денежного обращения. Классический закон денежного обращения

Понятие и особенности наличного денежного обращения

Наличными деньгами называют денежные знаки, представленные в виде монет, бумажных купюр, банкнот.

Применяется наличность в процессе кругооборота товаров и услуг, при расчетах по выплате заработной платы, пособий и пенсий, при выплате страховки и т.п. В наличное обращение включены все формы движения наличных денег за определенный период времени. Этот оборот происходит между всеми субъектами рыночных отношений: между физическими и юридическими лицами, государством и населением.

Оно происходит с помощью денежных знаков в различной форме. Их выпуск осуществляет государственный банк. Он же изымает их из обращения, регулируя таким образом объем денежной массы в государстве, производя замены денежных знаков старого образца на новые.

Эмиссия производится через представительства центрального банка и оборотные кассы. В оборотные кассы поступают наличные деньги и от коммерческих банков.

Наличное денежное обращение основывается на ряде принципов:

- предприятия и организации хранят деньги в коммерческих банках;

- в банках установлены лимиты остатка наличности для предприятий;

- наличность поступает на предприятия только из банков;

- централизация управления денежным управлением;

- обеспечение устойчивости и эластичности денежного обращения.

Правовые основы наличного и безналичного денежного обращения

Понятие и функции денег Эффективное развитие экономики страны во многом определяется состоянием денежного обращения, стабильным функционированием денежной системы. Как экономическая категория деньги представляют собой средство выражения стоимости товаров, меру стоимости, всеобщий эквивалент…

(Финансовое право)

Наличные и безналичные денежные средства

Современный денежный оборот состоит из движения денег в наличной и безналичной форме. Наличные деньги включают монеты (разменные деньги) и банкноты, эмиссию которых осуществляет Центральный банк. Безналичная денежная масса состоит из средств, хранящихся на текущих счетах

Регулирование наличного денежного обращения

Особенности организации налично-денежного обращения в России Согласно ст. 75 Конституции РФ, основной функцией Банка России являются защита и обеспечение устойчивости рубля, а денежная эмиссия осуществляется исключительно Банком России.

Закон денежного обращения

Одним из основных ориентиров денежно-кредитной политики является денежная масса. Именно этот параметр денежного обращения оказывает влияние на экономический рост, динамику цен, занятость, бесперебойное функционирование платежно-расчетной системы. Закон денежного обращения устанавливает количество денег, нужное для выполнения ими функций средства обращения и средства платежа.

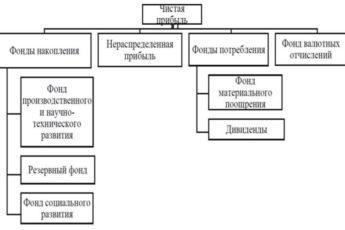

Денежная масса — это совокупный объем наличного и безналичного денежного оборота. Она включает в свой состав разнообразные платежные и покупательные средства, которые обладают высокой степенью ликвидности. Денежная масса делится на активную и пассивную часть.

Активная часть – это наличные и безналичные деньги, участвующие в платежах.

Пассивная часть — это средства находящиеся у населения и не участвующие в обращении.

Необходимое количество денег, потребное для выполнения функций денег как средства обращения, зависит от:

— количества проданных на рынке товаров и услуг (связь прямая);

— уровня цен товаров и тарифов (связь прямая);

— скорости обращения денег (связь обратная).

Все факторы определяются условиями производства. Чем больше развито разделение труда, тем больше объем продаваемых товаров и услуг на рынке. Чем выше уровень производительности труда, тем ниже стоимость товаров и услуг и цен.

Д = Т • Ц/V, где:

Д — денежная масса;

Т — товарная масса;

Ц — цена;

V — скорость оборота денег.

Закон денежного обращения выражает экономическую взаимозависимость между массой обращающихся товаров, уровнем их цен и скоростью обращения денег.

Если деньги выполняют функцию средства платежа, то общее количество денег должно уменьшиться. Кредит оказывает обратное влияние на количество.

Количество денег как средство платежа определяется:

— общим объемом обращающихся товаров и услуг (зависимость прямая);

— уровнем товарных цен и тарифов на услуги (зависимость прямая, так как чем цены выше, тем больше требуется денег);

— степенью развития безналичных расчетов (связь обратная);

— скоростью обращения денег, в том числе кредитных денег (связь обратная).

С учетом кредитных отношений:

Д = А — В + С — М/Е, где:

Д — денежная масса, необходимая для обращения;

А — сумма цен реализованных за данный период времени товаров;

В — сумма цен товаров, проданных в кредит, срок оплаты по которым наступил;

С — сумма платежей за ранее проданный товар (по долговым обязательствам);

М — сумма взаимопогашающихся платежей;

Е — среднее число оборотов денег как средство обращения и платежа за данный период времени (скорость).

Фишер записал эту формулу в виде уравнения обмена:

М * V = Q * P, где:

M — масса денег;

V — скорость обращения;

Q — количество товаров;

P — цена.

Формула показывает, что количество товаров напрямую связано с уровнем цен. Если денежная масса большая, то цены высокие и отсюда инфляция.

Факторы, влияющие на количество денег в обращении:

1. Объем товарной массы (чем он выше, тем больше нужно денег).

2. Уровень цен. Чем ниже цена, тем больше нужно товара и соответственно денег.

3. Частота выплат денег (чем чаще выплачиваются деньги, тем меньше их надо для оборота).

4. Степень развития кредита (чем больше товаров в кредит, тем меньше надо денег).

5. Развитие безналичных расчетов.

6. Скорость обращения денег (число оборотов денежной единицы за промежуток времени). В развитых странах 2 — 3 оборота в год. В России в период гиперинфляции до 20 оборотов, сейчас приблизительно 7 — 8 оборотов в год.

Изменения в законе

10 января 2021 года вступают в силу поправки, подготовленные федеральным законом № 208-ФЗ от 13 июля 2020 года, который направлен на борьбу с отмыванием доходов. Итак, какие же лазейки для ведения двойной бухгалтерии будут устранены? Будет максимально расширен перечень операций и расчетов на сумму свыше 600 000 рублей, за которыми осуществляется наблюдение. Кроме того, контролю будут подлежать почтовые переводы и снятие наличных средств с баланса мобильного телефона на сумму свыше 100 000 рублей. Сделки с недвижимостью будут контролироваться как при наличной, так и при безналичной оплате, если речь идет о сумме более 3 000 000 рублей.

Ужесточится контроль за организаторами лотерей и азартных игр, а именно за крупными ставками и крупными же выигрышами, выплачиваемыми физическим лицам. Словом, основные изменения будут состоять в том, чтобы усложнить жизнь недобросовестным предпринимателям и юрлицам при помощи более пристального внимания к цепочкам по отмыванию доходов и конторам по обналу.

Как это может коснуться простого человека

Основная аудитория моих читателей состоит не из коммерсантов и бухгалтеров, поэтому многие, наверное, подумали: если взять простого законопослушного гражданина, который никаких махинаций не проводит, денежных запасов не имеет, крупные ставки в азартных играх не делает, то его данные изменения никак не коснутся. Безусловно, по закону и логике это так, а борьба с отмыванием доходов крайне важна. Но из-за тех же недобросовестных предпринимателей и юрлиц может быть вероятность, что вступление в силу изменений почувствуют на себе и рядовые граждане, далекие от коммерции.

Мне кажется, что, потеряв возможность отмывать доходы при помощи старых цепочек, некоторые недобросовестные предприниматели начнут налаживать другие, более сложные и затратные лазейки или обеспечивать частичное возмещение прежнего дохода за счет работников и потребителей. То есть за счет урезания затрат на зарплаты сотрудников и взносы на них, а также повышения цен на свои товары и услуги. Надеюсь, что шаги к недопущению такой ситуации предусмотрены и новые меры по борьбе с отмыванием доходов принесет только пользу.

От 600 тысяч и выше

Одно из изменений коснется операций с наличными на сумму свыше 600 тысяч рублей. Снятие такой суммы и выше в банкомате, кассе банка или зачисление ее на счет будет отслеживать Росфинмониторинг. О запрете проведения операций речи нет, но информация о них поступит в надзорное ведомство. Проанализировав сделку, федеральная служба решит, есть ли признаки нарушений и нужно ли передавать информацию в правоохранительные органы.

Эта поправка не повлияет на добросовестных экономических агентов, но может усложнить жизнь тем, кто ведет двойную бухгалтерию, полагают эксперты. Теневикам придется искать новые схемы для обхода регуляторных ограничений и быть готовым к росту издержек. К физлицам, которые не могут доказать законность происхождения полученных доходов, также наверняка возникнут вопросы.

С телефона не выведешь

Третье важное изменение ужесточает контроль над денежными переводами по почте и пополнение баланса мобильного телефона на сумму больше 100 тысяч рублей в обоих случаях. Почтовые денежные переводы с учетом доступности операций с банковскими картами сейчас не пользуются большой популярностью. А вот если кто-то отправит на ваш телефон крупную сумму, и вы захотите ее с баланса мобильно вывести, придется отвечать на вопросы оператора связи и контролирующих органов.

Усиление контроля над неиспользованными остатками в качестве аванса за услуги связи и почтовыми переводами – это мера, направленная на противодействие незаконному обналичиванию денежных средств, говорят эксперты. Сейчас во многих случаях такие переводы, а также электронные кошельки используются для реализации незаконных схем и непрозрачных операций, которые нужно скрыть от налогообложения.

Новая эра контроля над деньгами

Государство все более активно давит на серую экономику, а переход многих финансовых расчетов в безналичную форму лишь упрощает жизнь надзорным органам. Ведь операции, которые проводятся онлайн, при наличии специальных схем и инструментов контролировать намного проще, чем следить за потоками наличных. Регуляторы уже научились выявлять схемы уклонения от уплаты налогов при помощи сравнения расходов и доходов или вычислять денежные поступления, источник которых вызывает вопросы,

В России стремительно наступает новая эра контроля над финансовыми потоками не только компаний, но и обычных людей, говорят аналитики. Конечная цель государства — максимальное сокращение оборота наличных денег при тотальном контроле над доходами и расходами бизнеса и граждан.

А нужно это для того, чтобы не очень богатый российский бюджет терял меньше налоговых поступлений. И вполне вероятно, что уже в ближайшие годы ФНС и Росфинмониторинг выявят и подсчитают каждую копеечку не только у бизнеса, но и у всего населения страны.

Денежное обращение

Денежное обращение — движение денег во внутреннем экономическом обороте страны, в системе внешнеэкономических связей, в наличной и безналичной форме обслуживающее реализацию товаров и услуг, а также нетоварные платежи в хозяйстве

Факторы, влияющие на денежное обращение, и его структура

Денежное обращение зависит от многих обстоятельств. Наиболее важными являются такие факторы, как:

- экономическое состояние страны;

- состояние платежно-расчетной системы государства;

- баланс спроса и предложения на рынке;

- объем денежной массы, находящейся в обращении в государстве и в мире;

- баланс спроса и предложения на деньги;

- уровень и темпы инфляции.

Эти факторы определяют скорость обмена денег на товары и наоборот. Кроме того, они влияют на покупательную стоимость денег. В структуре денежно обращения выделяют две составляющие: наличную и безналичную формы.

ОСНОВНЫЕ ФОРМЫ БЕЗНАЛИЧНЫХ РАСЧЕТОВ

Безналичные расчеты проводятся на основании расчетных документов установленной формы и с соблюдением соответствующего документооборота.

Различают следующие основные формы безналичных расчетов: расчеты платежными поручениями, аккредитивная форма расчетов, расчеты чеками, инкассо, расчеты платежными требованиями-поручениями.

1. Расчеты платежными поручениями самая распространенная в России в настоящее время форма безналичных расчетов. Платежное поручение представляет собой поручение предприятия обслуживающему его банку о перечислении определенной суммы со своего счета. Они действительны в течение 10 дней со дня их выписки и принимаются от плательщика к исполнению только при наличии средств на счете, если иное не оговорено между банком и владельцем счета.

2. Аккредитивная форма расчетов состоит в том, что плательщик поручает обслуживающему его банку произвести за счет средств, предварительно депонированных на счете, либо под гарантию банка оплату товарно-материальных ценностей по месту нахождения получателя средств на условиях, предусмотренных плательщиком в заявлении на открытие аккредитива.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии предоставления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива. В России аккредитив может быть предназначен для расчетов только с одним поставщиком и не может быть переадресован. Выплата с аккредитива наличными деньгами не допускается. Срок действия и порядок расчетов по аккредитиву устанавливается в договоре между плательщиком и поставщиком.

3. Расчеты чеками используются как физическими, так и юридическими лицами. Владелец счета дает письменное распоряжение банку, выдавшему расчетные чеки, уплатить определенную сумму денег, указанную в чеке, получателю средств. Не допускаются расчеты чеками между физическими лицами. Чек должен быть предъявлен к оплате в учреждение банка в течение десяти дней, не считая дня его выдачи.

4. Инкассо — банковская операция, посредством которой банк берет на себя обязательство получить от имени и за счет клиента и (или) акцепт платежа от третьего лица по представленным на инкассо документам. В основе инкассовых операций согласно праву большинства стран лежит договор поручения. На инкассо принимаются чеки, векселя, ценные бумаги и т.д.

5. Расчеты платежными требованиями-поручениями представляют собой требование поставщика к покупателю оплатить на основании направленных в обслуживающий банк плательщика расчетных и отгрузочных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг и поручение плательщика списать средства с его счета. Оно выписывается поставщиками и вместе с коммерческими документами отправляется в банк покупателя, который передает требование-поручение плательщику для акцепта. Плательщик обязан вернуть в банк акцептованное платежное требование-поручение или заявить отказ от акцепта. Платежное требование-поручение принимается к оплате при наличии средств на счете плательщика.

Сущность денежного оборота. Наличный и безналичный оборот

Сущность денежного оборота Понятие и составляющие денежного оборота в современной экономической литературе предполагают разграничение таких понятий, как «денежный оборот», «денежное обращение», «денежно-платежный оборот» и «платежный оборот».

Понятие денежного обращения. Классический закон денежного обращения

1. Наличное денежное обращение – осуществляется с помощью монеты и банкнот, эмитируемых Центральным эмиссионным банком. Применительно к России, монопольный выпуск денег в обращение в соответствии с законом осуществляет Банк России. Наличный оборот включает в себя движение всей денежной массы в экономике между частными лицами, государственными органами и хозяйствующими субъектами за определенный период времени.

2. Безналичное обращение – это движение денежных средств на банковских счетах клиентов (физических лиц, юридических лиц, других банков, государственных органов). Это движение осуществляется без использования наличных денег.

Движение безналичных денег, то есть безналичный денежный оборот охватывает расчеты между следующими субъектами:

- клиентами банков (физическими лицами, юридическими лицами) по организации и осуществлению их расчетно-кассового обслуживания;

- клиентами банков (физическими и юридическими лицами) по получению и возврату кредитов, а также процентов по ним;

- физическими и юридическими лицами с государственным бюджетом (всех уровней) по оплате налогов (штрафов и т.д), а также по получению бюджетных средств в виде дотаций и субсидий;

- юридическими лицами (работодателями) и частными лицами (работниками) по выплате заработной платы и иных доходов.

Совокупный размер безналичного оборота в стране зависит от различных факторов, основные из них можно кратко выразить следующим образом:

- принятого масштаба цен в экономической системе;

- размера распределительных и перераспределительных отношений, осуществляемых через финансовую систему;

- темпов роста производства товаров и объемов продаж.

По сравнению с наличным денежным обращением, безналичное денежное обращение, осуществляемое с использованием электронных денег, значительно ускоряет оборачиваемость капитала, а также снижает издержки обращения.

На территории Российской Федерации безналичное денежное обращение регулируется Положением Центрального Банка (Банка России) № 383-П «О правилах осуществления перевода денежных средств».

Данное Положение определяет правила совершения безналичных расчетов, а также устанавливает унифицированные формы расчетных документов.

Наличное и безналичное денежное обращение, конечно связано между собой.

Деньги постоянно меняют форму с наличных — на безналичные и наоборот.

Вместе они образуют единый денежный оборот страны (экономической системы) где действуют единые деньги, одного наименования.

Закон денежного обращения

Достаточно отлично, на мой взгляд данный параграф рассмотрен в учебном пособии под редакцией профессора, доктора экономических наук Александра Юрьевича Казака: Финансы, денежное обращение и кредит, Екатеринбург: Издательство УрГЭУ, 2001 год. Страницы 13-16.

На данный момент эти основные принципы актуальны и сейчас. Поэтому привожу параграф полностью, вставляю только свежие данные Банка России:

«…Объективный закон денежного обращения, действующий во всех исторических формациях с товарным производством, был открыт Карлом Марксом. На вопрос «Какое количество денег необходимо обществу для обслуживания товарного обращения?» Маркс ответил: «При данной скорости обращения денег … общая сумма денег, находящихся в обращении на данном отрезке времени, определяется общей суммой подлежащих реализации товарных цен плюс общая сумма платежей, приходящихся на этот же период времени, минус платежи, взаимно уничтожающиеся путем погашения. Общий закон, по которому масса находящихся в обращении денег зависит от товарных цен, ни в малейшей мере не нарушается, ибо сама сумма платежей определяется ценами, установленными в контрактах».

Другими словами, количество денег необходимых для обращения в государстве в данном периоде прямо пропорционально сумме цен товаров и услуг и обратно пропорционально скорости оборота денег, а именно:

![]()

где КД – количество денег, необходимых для обращения; СЦТ – сумма цен товаров и услуг; К – сумма цен товаров, проданных в кредит; П – сумма платежей по договорам и прочим обязательствам; ВП – сумма взаимопогашающихся платежей; С – скорость обращения одноименной денежной единицы.

Под скоростью обращения одноименной денежной единицы понимают количество оборотов, которое сделает эта денежная единица в год, квартал, месяц и т.д., иначе говоря, среднее количество раз в году, которое денежная единица из общей массы находящихся в обращении денег используется для оплаты товаров и услуг.

В современных экономических теориях классический закон денежного обращения К. Маркса трансформируется в уравнение обмена, т.е. закономерную зависимость, которая вытекает из классического закона денежного обращения и выполняется всегда.

Согласно уравнению обмена произведение величины денежной массы на скорость обращения денег равно произведению уровня цен на реальный национальный продукт, а именно:

![]()

где М − количество денег в экономике, т.е. денежная масса в обращении; V – скорость обращения денег; Р – средневзвешенный уровень цен готовых товаров и услуг, выраженный относительно базового показателя, равного 1; U − объем национального продукта, взятый в реальном исчислении.

При соблюдении классического закона денежного обращения и вытекающего из него уравнения обмена количество денег в обращении будет соответствовать их реальной потребности, и деньги не будут обесцениваться.

В современных теориях принято условно разбивать всю совокупность денежной массы в конкретной экономике страны на денежные агрегаты, т.е. показатели ее структуры и объема. Денежный агрегат – это часть всей денежной массы, которая представлена определенной совокупностью денежных активов, сгруппированных по убыванию степени ликвидности. При этом каждый агрегат включает в себя предыдущий.

При всем многообразии методов статистического учета денежной массы в различных странах агрегаты в наиболее общем виде могут быть представлены следующим образом:

М0 = наличные деньги в обращении, включая денежные средства в кассах банков;

М1 = М0 + средства на текущих счетах коммерческих банков и вклады до востребования;

М2 = М1 + срочные и сберегательные вклады в коммерческих банках;

М3 = М2 + сберегательные вклады в специализированных кредитно-банковских институтах;

M4 = М3 + акции, облигации, депозитные сертификаты коммерческих банков, векселя;

М5 = М4 + средства в иностранной валюте физических и юридических лиц.

В России состав денежной массы Центральный Банк классифицирует следующим образом:

- М0 = наличные деньги, кроме денег в кассах кредитных учреждений.

- Денежная база = наличные деньги в обращении, в том числе в нефинансовом секторе и в кассах кредитных организаций, + сумма обязательных резервов коммерческих банков в Банке России + средства кредитных организаций на корреспондентских счетах в Банке России.

- Денежная база (узкая) = наличные деньги (М0) + остатки наличности в кассах кредитных организаций + остатки кредитных организаций на счетах обязательных резервов в Банке России.

- Денежная база (широкая) = денежная база (узкая) + остатки средств кредитных организаций на корреспондентских, депозитных и других счетах в Банке России + вложения кредитных организаций в облигации Банка России.

- Резервные деньги = денежная база (широкая) + депозиты до востребования организаций, обслуживающихся в Банке России.

В России в качестве денежного агрегата, используемого при расчете текущих макроэкономических показателей, используется агрегат М2.

В настоящее время официальная российская статистика регулярно публикует показатели М0 (наличные деньги) и М2 (наличные и безналичные деньги).

Уместно рассмотреть статистику Банка России по денежной базе за последнее время в таблице

Денежная база в широком определении в 2010-2018 годах (млрд.руб.)

| Дата | Денежная база (в широком определении) | наличные деньги в обращении с учетом остатков средств в кассах кредитных организаций 1 | корреспондентские счета кредитных организаций в Банке России 2 | обязательные резервы 3 | депозиты банков в Банке России | облигации Банка России у кредитных организаций | средства резервирования по валютным операциям, внесенные в Банк России |

|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| 01.01.2010 | 6467,3 | 4622,9 | 900,3 | 151,4 | 509,0 | 283,7 | — |

| 01.01.2011 | 8190,3 | 5785,2 | 994,7 | 188,4 | 633,2 | 588,9 | — |

| 01.01.2012 | 8644,1 | 6895,8 | 981,6 | 378,4 | 388,3 | — | — |

| 01.01.2013 | 9852,8 | 7667,7 | 1356,3 | 425,6 | 403,3 | — | — |

| 01.01.2014 | 10503,9 | 8307,5 | 1270,0 | 408,8 | 517,6 | — | — |

| 01.01.2015 | 11332,0 | 8840,5 | 1215,5 | 471,3 | 804,6 | — | — |

| 01.01.2016 | 11043,8 | 8522,2 | 1594,0 | 369,8 | 557,8 | — | — |

| 01.01.2017 | 11882,7 | 8789,8 | 1822,7 | 484,7 | 785,6 | — | — |

| 01.01.2018 | 14701,5 | 9539,0 | 1930,7 | 506,2 | 2373,2 | 352,4 | |

| 01.01.2019 | 16063,4 | 10312,5 | 1898,2 | 575,3 | 1903,5 | 1373,9 |

- Без учета наличных денег в кассах учреждений Банка России;

- Остатки средств на корреспондентских счетах в валюте Российской Федерации включая усредненную величину обязательных резервов;

- Остатки средств на счетах обязательных резервов, депонируемые кредитными организациями в Банке России, по обязательствам привлеченным в рублях и иностранной валюте.

- https://spravochnick.ru/dengi/denezhnyy_oborot_v_rf/nalichnoe_denezhnoe_obraschenie/

- https://studme.org/51918/bankovskoe_delo/nalichnoe_beznalichnoe_denezhnoe_obraschenie

- https://mir-fin.ru/denezhnoe_obraschenie.html

- https://www.9111.ru/questions/7777777771137470/

- https://zen.yandex.ru/media/yapon/v-rossii-s-ianvaria-ujestochaiut-kontrol-nad-oborotom-nalichnyh-chego-jdat-5fdc64b67ec4a2413d91e8c7

- https://ru.wikipedia.org/wiki/%D0%94%D0%B5%D0%BD%D0%B5%D0%B6%D0%BD%D0%BE%D0%B5_%D0%BE%D0%B1%D1%80%D0%B0%D1%89%D0%B5%D0%BD%D0%B8%D0%B5

- https://kpsu.ru/blog/dengi/ponyatie-denezhnogo-obrashcheniya-klassicheskiy-zakon-denezhnogo-obrashcheniya/