- Налоги. НДФЛ

- Доходы. Что облагается, а что нет?

- Налоговые ставки: от девяти до тридцати пяти

- Объемы стандартных налоговых вычетов на детей

- Объемы социальных налоговых вычетов, назначаемых на детей

- Личные вычеты и льготы на детей

- Вычеты на детей: основные тезисы

- Кто имеет прерогативу в получении вычета на ребенка

- Какая документация поможет воспользоваться вычетом на ребенка

- Родители находятся в разводе/браке:

- Выплата, только одному из родителей в двойном размере:

- Коды в 2-НДФЛ

- Коды доходов

- Коды вычетов

- Где указывают код вычета в справке 2-НДФЛ

- Код вычета 127 в справке 2-НДФЛ

- Коды вычетов на детей, особенности их отражения в форме 2-НДФЛ

- Код вычета 128 — что это?

- Выгода для тех, у кого трое детей

- Необходимые документы

- Дополнительные документы

- Справка 2-НДФЛ. Новое место работы

- Примеры: если двое детей несовершеннолетние

- Процедура оформления вычета: справки

- Справки для вычета код 114

- Справки для вычета код 115

- Оформление

- Специальные налоговые льготы

- Компенсация 3000₽

- Распространенные вопросы

- Штраф за неверные коды в справке 2-НДФЛ

Налоги. НДФЛ

Что такое НДФЛ? Под этой аббревиатурой скрывает налог на доходы физических лиц. Он, что ясно из самого названия, применяется для налогообложения всех доходов, в том числе и заработной платы сотрудников организаций. Для каждого вида дохода существует своя ставка налога, то есть тот процент, который перечисляется в налоговую службу. При этом значение имеет также и то, является ли работник резидентом страны или нет.

Доходы. Что облагается, а что нет?

К доходам, которые облагаются непосредственно налогом, можно отнести такие виды:

- доходы от реализации имущества, как недвижимости, так и акций или облигаций;

- проценты, которые были получены от организации, разного рода дивиденды;

- прибыль, которая возникла при использовании патентов или авторских прав.

Однако есть те доходы, которые по какой-либо причине не облагаются налогом. К ним можно отнести следующие пункты:

- доходы, полученные в результате наследования;

- прибыль от продажи имущества, которое находилось в пользовании три года и более;

- доходы, возникшие в результате дарения чего-либо от родственников.

Налоговые ставки: от девяти до тридцати пяти

Как уже говорилось выше, налоговые ставки имеют разное значение. Они варьируются от девяти процентов до тридцати пяти. Когда же применяется каждая из них? Ниже рассматриваются подробные определения.

Самая минимальная ставка, которая составляет девять процентов, применяется для дивидендов, которые были получены до 2015 года. То же касается и облигаций, которые были выпущены до 1 января 2007 года. Ставка в тринадцать процентов известна многим. Именно столько взимается с заработной платы работников организаций. Сюда относятся не только выплаты по привычным трудовым договорам, но и дивиденды.

Также акции, выпущенные позднее 2015 года, теперь облагаются по конкретной ставке. Ставка в пятнадцать процентов актуальна для тех, кто получает какие-либо дивиденды от организаций и не является резидентом РФ в налоговом плане. Ставка в тридцать процентов известна тем физическим лицам, которые не являются резидентами данной страны. И, наконец, ставка в тридцать пять процентов имеет множество причин. Сюда относится и прибыль от получения какого-либо выигрыша, и процентный доход, возникший на вкладах в банках, если он превышает установленную законодательством сумму.

Объемы стандартных налоговых вычетов на детей

Под налоговым вычетом понимается особая льгота, предоставляемая трудоустроенному гражданину при наличии у него ряда соответствующих условий, которая позволяет снизить общий объем налогооблагаемой базы.

К особенностям вычета относится следующее:

- право на него имеет только трудоустроенное население (за исключением ИП на спецрежимах, а также лиц, состоящих на учете в центре занятости и находящихся в статусе безработных);

- на него могут претендовать только граждане РФ;

- возмещение правомерно производить на объем уплаченного подоходного налога, но не более.

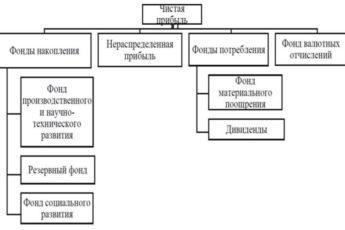

Вычеты классифицируются следующим образом: стандартные, социальные, имущественные, профессиональные и инвестиционные.

Наиболее распространенным видом льгот считаются стандартные и социальные вычеты, так как основания для их получения являются самыми доступными среди населения (в частности, наличие детей).

Так, на основании положений ст. 218 НК РФ, к стандартным вычетам относятся:

- льготы для субъектов, имеющих выдающиеся заслуги перед государством. Подразумеваются лица, которые были заняты в деятельности по ликвидации последствий техногенных катастроф (как, например, трагедия на ЧАЭС), а также участники военных действий. Детальный список данной категории рассмотрен в п. 1 ст. 218 НК РФ. Объем вычета – 3000 руб.;

- льготы героям РФ и/или СССР и орденоносцам. Детальный перечень граждан, которые могут правомерно претендовать на данную льготу, представлен в п. 2 ст. 218 НК РФ. Размер льготы – 500 руб.;

- льготы, обеспечиваемые лицам, у которых есть дети. При этом преференции предоставляются не только родным родителям, но также опекунам и попечителям ребенка. Объем льготы уместно рассмотреть детально, так как итоговая сумма вычета зависит от ряда некоторых условий.

После корректировок законодательства, осуществленных в начале 2016 года, официальные представители ребенка были разделены на две категории. Ранее вычет в 3000 руб. предоставлялся всем родителям и попечителям на общей основе. После нововведений лица, на содержании которых находится несовершеннолетний, были разделены на:

- родных родителей или усыновителей;

- официально назначенных опекунов или попечителей.

Так, в соответствии с положениями п. 4 ст. 218 НК РФ, вычет на детей предоставляется родным родителям несовершеннолетних в следующих размерах:

- 1400 руб. — на первых двух детей. Льгота рассчитывается, исходя из каждого субъекта отдельно, то есть, вычет для родителя одного ребенка составляет 1400 руб., для родителя двоих детей – 2800 руб.;

- 3000 руб. — на третьего отпрыска и следующих детей. Вычет также рассчитывается, исходя из количества отпрысков. При наличии трех детей вычет обеспечивается в объеме 5800 руб. (1400 — на первого, 1400 — на второго, 3000 — на третьего), и т.д.;

- 12.000 руб. — в обстоятельствах, когда отпрыск, не достигший совершеннолетия, признан инвалидом (1 или 2 категория), либо если ему еще не исполнилось 24, но он, при этом, обучается в учебном заведении на очной форме.

На основании п. 4. ст. 218 НК РФ, опекунам и попечителям предоставляются льготы в таких размерах:

- 1400 руб. — на первых двух детей и 3000 руб. на третьего ребенка и последующих. Данная льгота идентична вычету для родных родителей;

- 6000 руб. — на подопечного с ограниченными возможностями (1 и 2 категория) до 18 дет (или до 24 лет, если он числится на дневной форме обучения в учебном заведении).

В положениях рассматриваемой статьи также обозначается, что льготу на ребенка субъект вправе использовать ежегодно, однако, до момента достижения им суммарного дохода за год в 350.000 руб. То есть, если зарплата гражданина — 60.000 руб., ему потребуется 5 полных месяцев и определенная часть шестого. Это означает, что полные 5 месяцев гражданин может не уплачивать НДФЛ, а остаток будет рассчитан бухгалтером пропорционально лимиту (то есть, в июне налог субъектом будет уплачиваться, но в меньшем объеме, исходя из осуществленного расчета).

Объемы социальных налоговых вычетов, назначаемых на детей

Социальные льготы регламентируются ст. 219 НК РФ и предполагают такие виды вычетов:

- на благотворительность. Перечень граждан, которые правомерно могут претендовать на данный вид льготы, приведен в п. 1 ст. 219 НК РФ. Размер вычета не может быть больше 25% от суммарного дохода гражданина за год;

- на контрактное обучение. Вычет обеспечивается как лицу, самостоятельно проходящему обучение (объем вычета – 120.000 руб.), так и лицам, чьи ближайшие родственники, находящиеся в финансовой зависимости, в частности дети, обучаются на дневной форме (вычет – 50.000 руб.).

- на лечение. Вычет обеспечивается субъекту, который самостоятельно проходит лечение, а также его финансово зависимым ближайшим родственникам (в частности, детям). Льгота предоставляется не только в случае прохождения конкретных медицинских процедур, но и при покупке необходимых медикаментов. Объем льготы составляет 120.000 руб. Однако, издержки на дорогостоящее лечение, перечень которых приведен в ПП РФ № 201 в ред. от 26.06.2007г., компенсируются полностью.

- на страховые и пенсионные цели. Детальный перечень данных субъектов и условия предоставления льготы приведены в п. 4-5 ст. 219 НК РФ

Личные вычеты и льготы на детей

Двумя масштабными категориями вычетов можно считать так называемые льготы «на себя» и «на детей». В первом случае право на льготу имеют некоторые категории лиц, например те, кому выдавалось удостоверение участника боевых действий. В эту же категорию можно отнести и инвалидов второй группы.

Вычеты на детей более обширны. Каждый, кто имеет ребенка, как своего, так и усыновленного, имеет право на получение вычета. В данном случае существует два основных условия:

- Ребенку нет 18 лет, или исполняется в этом году.

- При наличии совершеннолетнего ребенка родитель имеет полное право на льготу по достижении им 24 лет, но только при условии обучения на очной форме обучения (дневной) как в высшем, так и в средне-специальном учебном заведении.

Вычеты на детей: основные тезисы

Как говорилось выше, вычеты на детей отображаются в виде кодов, по которым в справке 2-НДФЛ работник может проверить, применяет ли работодатель льготу. Первая группа вычетов на детей предоставляется полным семьям, чей ребенок не имеет инвалидности. Здесь не имеет значения, является ли ребенок родным или приемным. Сумма и код вычета при этом не меняются.

Код 126 применяется для тех, кто использует вычет на своего первого ребенка. Его размер составляет 1400 рублей. Код 127, соответственно, используется для второго ребенка, его размер также составляет 1400 рублей.

Вторая группа включает вычеты для тех, кто является одиноким родителем. Это одинокие матери и отцы или же вдовы. Им предлагается принести соответствующие документы для подтверждения их права на конкретную льготу. Вычеты им предоставляются в удвоенном размере. То есть родитель одного ребенка может рассчитывать на вычет в размере 2800 рублей.

Также стоит отметить и отдельные коды для тех, кто воспитывает ребенка-инвалида. Вот здесь государство осуществляет разделение на категории. Те, кто воспитывают родного ребенка, имеют право на вычет в двенадцать тысяч рублей. Опекуны же могут пользоваться только шестью.

Также существуют отдельные коды для тех, кто пользуется вычетами за двоих, когда один из родителей отказался от вычетов в пользу другого. В этом случае работник имеет право также на удвоенную льготу.

Кто имеет прерогативу в получении вычета на ребенка

Это может быть, как официальный родитель, так и приемный. Не обошли стороной опекунов и попечителей ребенка. Самое главное, то, чтобы данные сведения подтверждались документально на государственном уровне. Оформляется льготный вычет на каждого ребенка, при условии, что он не достиг совершеннолетия или находится на очной форме обучении в возрасте 18-24 лет.

При этом учащийся может находиться в РФ или проходить обучение за рубежом, как на платной основе, так и на бюджетной форме обучения. Родители, претендующие на вычет на детей, получающих профессиональное образование студентами, аспирантами, курсантами военных школ также пользуются вычетом.

Право детской налоговой преференции сохраняется за совместителями, удаленными работниками, а также персоналом, который трудится неполный рабочий день. Если заявитель работает у нескольких работодателей, то он имеет право выбора фирмы, которая будет предоставлять вычет на детей.

Любой из родителей (опекунов, попечителей) может оформить заявление по месту своей работы налоговый детский вычет. Действие вычета ограничивается календарным годом и продляется на весь период трудовых отношений.

Если у заявителя имеется прочая налоговая льгота, которая действует в отношении гражданина лично, действие детского вычета не теряется.

К примеру, льготник чернобылец вправе уменьшать налоговую базу доходов на величину вычета чернобыльского, а также на всех несовершеннолетних рожденных (усыновленных) детей.

Какая документация поможет воспользоваться вычетом на ребенка

Как правило, начальник фирмы, в которой вы работаете, берет на себя ответственность, за подачу документов в налоговую, для предоставления детского вычета своему работнику. Нижеописанную документацию, вы обязаны предоставить, своему работодателю, если вы не можете, по каким-либо причинам, оформить, все самостоятельно:

- Свидетельство о рождении, для каждого рожденного/усыновленного ребенка;

- Справка с прошлого места работы, заполненная по форме предоставить за текущий год;

- Стандартный бланк, на выдачу налогового вычета;

- Справка из учебного заведения.

Если, по истечении года, не были осуществлены в полном объеме вычеты или их, не было вовсе, то, он должен уплатить налог, в будущем году, при этом подав справки и декларацию в налоговую службу.

Для того, чтобы получить вычет, через налоговую, необходимы следующие документы:

- Декларация по форме — 3-НДФЛ;

- Свидетельство о рождении (копия);

- Справка молодого человека (ребенка) (возраст: от 18 до 24 лет), о том, что он обучается в профессиональном заведении.

Для оформления вычета работодателю предоставляются оригиналы для ознакомления. В налоговую службу к декларации прикрепляются заверенные копии.

Начальник предприятия, на котором работает один из родителей, обязан предоставить вычет на детей сотрудника, независимо от даты текущего года и принять соответствующие документы.

Сумма выплат складывается, из количества детей находящихся в семье плательщика налогов, деньги на которых, выделяются государственными органами. И не важно, родные или приемные дети.

Родители находятся в разводе/браке:

Для того, чтобы получать вычет на ребенка, второму родителю (в случае, если брак не заключен/расторгнут) необходимо предоставить документы, утверждающие, что малыш находится на полном его обеспечении. Пример: справка по месту жительства дитя, справка из суда, где присутствует пояснение, о местоположении ребенка с одним из родителей.

Выплата, только одному из родителей в двойном размере:

Закон не имеет понятие “один родитель”, как такового, но Министерство Финансов, заявляет, что родитель ребенка не один, если, они только не находятся в браке, что маловероятно.

Подтвердить отсутствие 2-ого родителя, могут следующие документы:

- Свидетельство о рождении, где указан, один из родителей ребенка;

- Документ из ЗАГСа (форма 25) о том, что другой родитель/попечитель/опекун вписан в свидетельство о рождении, по словам матери;

- Свидетельство о гибели второго родителя.

Коды в 2-НДФЛ

Разного рода коды в справке 2-НДФЛ используются во многих графах. В одних случаях поставить код – не проблема, например, если речь идет о коде ИФНС в справке 2-НДФЛ.

Код документа, удостоверяющего личность в 2-НДФЛ, — где найти

Как известно, это 4-значный код инспекции, в которой налоговый агент, оформивший справки, состоит на учете и в которую эти справки сдает. Первые 2 цифры обозначают код региона, вторые – код самого налогового органа (раздел II Порядка заполнения формы). Вспомнить код своей ИФНС поможет Бухгалтерский справочник.

Но есть и более сложные коды. К примеру, код документа, удостоверяющего личность, в 2-НДФЛ. Всего таких «документальных» кодов 14. Их можно найти в справочнике кодов документов (Приложение № 1 к Порядку заполнения формы). Код 21 обозначает паспорт гражданина РФ, код 03 – свидетельство о рождении, код 07 – военный билет и т.д.

Кроме того, в справке должно быть указано гражданство физлица, на которое оформляется справка. И тоже с помощью кода. Чтобы отметить гражданство (код страны) в 2-НДФЛ, нужно определить его в соответствии с Общероссийским классификатором стран мира (ОКСМ, принят Постановлением Госстандарта от 14.12.2001 № 529-ст). Код страны Россия для 2-НДФЛ – 643.

Но самые интересные коды в форме – это, конечно, коды доходов и вычетов по НДФЛ. Как правило, именно по ним у бухгалтеров возникает большинство вопросов: какой код ставить в справке 2-НДФЛ.

Коды доходов

Коды доходов в 2-НДФЛ, применяемые при оформлении справок за 2021 год, утверждены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@. Они указываются в строках таблицы приложения напротив соответствующего дохода физлица.

Далее подробно разберем отдельные коды доходов в справке 2-НДФЛ (наиболее часто применимые):

- Код дохода 2000 в справке 2-НДФЛ используется для обозначения вознаграждения, выплачиваемого работнику за выполнение трудовых обязанностей. То есть код для зарплаты в справке 2-НДФЛ – это 2000, причем для зарплаты, выплаченной в денежной форме.

- А вот зарплата в натуральной форме должна быть обозначена кодом 2530.

- Код дохода 2010 в справке 2-НДФЛ используется для выплат по договорам гражданско-правового характера (кроме авторских вознаграждений). К ним может быть применен вычет в сумме документально подтвержденных расходов (возникших у исполнителя), который отражается в справке с кодом 403.

- Код дохода 2012 в справке 2-НДФЛ предусмотрен для отпускных. Речь идет о суммах, выплачиваемых работнику в связи с предоставлением ему ежегодного оплачиваемого отпуска (ст. 114 ТК РФ).

- В справке 2-НДФЛ компенсация отпуска при увольнении отражается с кодом дохода 2013.

- Код 1010 в справке 2-НДФЛ используется при выплате дивидендов.

- Код дохода 2510 в справке 2-НДФЛ показывает оплату за физлицо организациями и предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха.

Коды вычетов

Вместе с кодами доходов утверждены и коды налоговых вычетов по НДФЛ. Код налогового вычета в справке 2-НДФЛ указывается в соответствии с таблицей, приведенной в Приказе ФНС (Приложение № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@). Некоторые суммы и коды вычетов в справке 2-НДФЛ указываются в строках таблицы раздела 3 напротив того дохода физлица, в отношении которого этот вычет применяется. Для других вычетов в справке есть специальный раздел 4.

Ниже приведены отдельные коды вычетов, о которых не упоминалось ранее:

- Код вычета 126 в справке 2-НДФЛ ставится, если родителю предоставляется стандартный вычет на первого ребенка в возрасте до 18 лет либо на учащегося очной формы обучения в возрасте до 24 лет (пп. 4 п. 1 ст. 218 НК РФ).

- Для вычета на второго ребенка предусмотрен код 127 в справке 2-НДФЛ, на третьего и каждого следующего ребенка – код 128.

- Для вычетов родителю на ребенка-инвалида предусмотрен код вычета 129 в справке 2-НДФЛ.

- Код вычета 104 в справке 2-НДФЛ должен быть проставлен тогда, когда вычет предоставляется лицу, указанному в списке пп. 2 п. 1 ст. 218 НК РФ. В нем поименованы герои СССР, герои России, участники ВОВ, родители и супруги военнослужащих, погибших при исполнении обязанностей военной службы и другие.

- Код вычета 311 в справке указывается, если работнику был предоставлен имущественный вычет в связи с приобретением им или строительством жилья на территории РФ (пп.3 п.1 ст.220 НК РФ).

- Если же работнику при этом пришлось воспользовался целевым займом или кредитом и вычет ему положен в сумме процентов, уплаченных по нему, то для такого вычета предусмотрен код 312 (пп.4 п.1 ст.220 НК РФ).

- Код вычета 501 в справке 2-НДФЛ используется при применении вычета из стоимости подарков, полученных от организаций и предпринимателей.

- Код вычета 508 в справке 2-НДФЛ покажет, что был применен вычет по суммам единовременной материальной помощи, оказываемой работодателями работникам при рождении ребенка.

Где указывают код вычета в справке 2-НДФЛ

Социальные, имущественные и стандартные вычеты указывают в Разделе 4 формы.

Код вычета 127 в справке 2-НДФЛ

В справке 2-НДФЛ использование налогоплательщиком стандартного вычета фиксируется в разделе № 4, в специально отведенных полях. Так, продолжая приведенный пример, в форме 2-НДФЛ в 4-м разделе будут указываться суммы вычетов по кодам: 126 – 9 800 руб. и 127 – 9 800 руб.

В разделе № 3 при отражении ежемесячных доходов в графах «код вычета» суммы стандартных вычетов не указываются.

В данной статье, структурирована информация о налоговых вычетах: формах справок, сколько средств положено ребенку, максимум вычета, номера вычетов, двойной вычет в пользу одного из родителей, время ожидания выдачи вычета, кто имеет возможность, как пользоваться налоговыми льготами на детей.

Коды вычетов на детей, особенности их отражения в форме 2-НДФЛ

Шифры вычетов подразумевают различные обстоятельства, которые обуславливают процесс получения льготы. Они необходимы при обращении в орган ФНС РФ и соответствующем заполнении справки 2-НДФЛ.

Льготы в одинарном объеме имеют следующие шифры:

- Код вычета 127 применяется при вышеуказанных условиях, но при рождении второго ребенка. Код вычета 127 в справке 2-НДФЛ также предполагает льготную сумму в 1.400 руб. Для опекунов в рассматриваемых условиях используется шифр 131.

- Если родные родители оформляют вычет для третьего и дальнейших детей, необходимо указывать шифр 218 (для попечителей – 132).

- Если граждане воспитывают ребенка-инвалида, необходимо указывать в форме 2-НДФЛ код 129 (для родных родителей) и 133 (для опекунов).

В двойном объеме вычет кодируется с использованием следующих шифров:

- При наличии одного ребенка код 134 применяется для единственного родного родителя, 135 – для единственного попечителя, 142 – если один из родных родителей отказался от льготы, 143 – если предыдущие условия характерны для попечителей.

- Когда льгота оформляется на второго отпрыска, шифр 138 применяется для единственного родного родителя, 139 – для единственного опекуна, 146 – если один из родных родителей добровольно отказался от льготы, 147 – если предыдущие условия характерны для попечителей.

- Если оформляемый вычет назначается родителям или опекунам инвалида, код 140 применяется для единственного родного родителя, 141 – для единственного опекуна, 148 – если один из родных родителей добровольно отказался от льготы, 149 – если предыдущие условия характерны для попечителей.

Например, у Соболевой А. Г. имеется трое детей, на которых она оформляет льготу. При этом, используются коды вычетов 126, 127 и 128. Шифр 126, как и код вычета 127 в справке 2-НДФЛ, заносятся в 4-й раздел формы, отведенный для рассматриваемых льгот, где прописывается соответствующая сумма. То есть, в строке отведено достаточно места для нескольких обозначений. Поэтому код вычета 128 обозначается там же. 128 вычет предполагает льготу в одинарном объеме для родного родителя на третьего ребенка. Все вычеты суммируются, и на этом основании Соболевой предоставляется вычет.

Код вычета 128 — что это?

Данный код отображает наличие налоговой льготы для тех родителей, чей третий ребенок еще не достиг совершеннолетия. Также сюда можно отнести и ребенка старше восемнадцати, но представившего справку о своем обучении на дневном отделении какого либо вуза или ссуза.

Код вычета 128 применяется тогда, когда родитель предоставляет весь пакет документов и пишет заявление с просьбой о предоставлении льготы. Размер вычета при этом составляет три тысячи рублей. То есть данная льгота позволяет экономить ежемесячно 390 рублей. Соответственно, за год выходит 4680 рублей. И это в том случае, если старшие дети уже не подходят под категорию, позволяющую родителям пользоваться льготами.

Однако стоит помнить, что существует ограничение. Работник имеет полное право на льготы только в том случае, если его доход нарастающим итогом за год не достиг определенной планки. Для 2016 и 2017 годов это сумма зафиксирована на отметке в 350 000 рублей. В том месяце, когда эта сумма будет достигнута, вычет на ребенка уже не будет применяться.

Также стоит отметить, что под этим кодом скрываются также четвертый, пятый ребенок и так далее. Этот код, который несет вычет в размере трех тысяч, подходит для тех, кто имеет трех и более детей. Новый код вычета 128 пришел на смену коду 116, который, как и многие другие, был заменен в конце 2016 года.

Выгода для тех, у кого трое детей

Стоит выделить, если работник имеет троих детей, каждый из которых не старше 24 лет и обучается в вузе, то общая сумма вычета составит 5800 рублей. Это позволяет ежемесячно экономить 754 рубля. За год получается неплохая сумма, которая оседает в кармане работника, а не перечисляется налоговым органам.

Необходимые документы

Если работник хочет пользоваться вычетом на ребенка с кодом 128, то он должен предоставить все документы. В первую очередь необходимо принести заявление, написанное в свободной форме. Однако часто на предприятиях имеются готовые бланки или же образцы для заполнения. В общем случае здесь указывают свои данные, а также данные всех трех детей.

Несмотря на то что старшие дети уже могут быть старше двадцати четырех лет, документы на них также предоставляются.

Это позволяет доказать, что ребенок, на которого применяется код вычета 128, именно третий, поскольку размер вычета за него больше, чем за первого или второго.

Основными документами, которые подтверждают право родителя на вычет, являются свидетельства о рождении детей. В данном случае предоставляются:

- Свидетельство о рождении первого ребенка;

- Свидетельство о рождении второго ребенка;

- Свидетельство о рождении на третьего ребенка.

Если кто-либо из детей обучается на очной форме обучения, не достигнув при этом возраста в 24 года, то следует регулярно приносить справку, которая это подтверждает. Рекомендуется предоставлять ее два раза в год, а именно в начале календарного и учебного года.

Дополнительные документы

Иногда имеется необходимость в предоставлении дополнительных документов. Это актуально в том случае, если отец не был вписан в свидетельство о рождении, но его отцовство было установлено позднее. Тогда прикладываются соответствующие документы.

То же касается и родителя, который менял фамилию. Данный пункт чаще всего подходит женщинам. Если первый ребенок был рожден в одном браке, в котором мать носила фамилию мужа, а двое других носят иную фамилию, которую она также сменила, следует принести и свидетельства о заключении и расторжении брака.

Даже, если ребенок уже имеет паспорт, приносить его нет никакой необходимости. Для предоставления кода вычета 128, равно как и иного другого, используют именно свидетельство о рождении, так как именно там указаны данные родителя.

Справка 2-НДФЛ. Новое место работы

То же касается и справки 2-НДФЛ. Код вычета 128 в ней указывается в том случае, если работник в календарном году работал где-то еще. Данный документ обязателен при предоставлении на новое место работы, так как позволяет регулировать суммарную цифру дохода за год, то есть проверить, не превысила ли она 350 000 рублей.

Иногда код вычета в справке не указывается. Это означает, что работник по каким-либо причинам не пользовался вычетами на старом месте работы.

Примеры: если двое детей несовершеннолетние

Бывают ситуации, когда только несколько детей имеют все условия для того, чтобы предоставить родителям право на вычеты. Их можно рассмотреть более детально.

Когда применяется код вычета 127 и 128? Это можно расшифровать так: у родителя есть трое детей, причем первый, то есть старший, уже достиг 24 лет, в то время как другие двое – нет. Например, у работника есть трое детей. Старший в возрасте 19 лет нигде не учится, а младшие имеют возраст 17 и 15 лет соответственно. То есть работник имеет право на льготу, обозначаемую кодами вычета 127 и 128. Таким образом, общая сумма вычета в месяц составит 1400 + 3000 рублей, то есть 4400.

Возможны и иные, более сложные ситуации, в которых бухгалтер может запутаться. Например, у работника есть четверо детей. При этом старшему уже 22 года, но он обучается на очной форме в вузе. Второй и третий ребенок – близнецы, им до 20 лет, однако они нигде не учатся. Четвертому же ребенку всего пять лет. Таким образом, работнику полагаются коды вычета 126, 128. Сумма вычета также составит 4400.

Примечательно, что проверить правильность налоговых вычетов можно в справке. Код вычета 128 находится в средней части, сразу под колонкой с доходами работника. Если сотрудник пользуется и иными вычетами, то коды будут располагаться друг за другом. Если же только одним, то код вычета 128 в справке 2-НДФЛ будет первым и единственным. В этой графе указано, какая сумма вычета был использована в календарном году.

Процедура оформления вычета: справки

Работодатель налоговый вычет (код 114 в декларации) начисляет автоматически после предоставления заявления и документов:

- бумага о регистрации брака;

- регистрационные документы ребенка;

- справки, свидетельства об усыновлении, принятия опекунства и т.п.;

- подтверждение инвалидности;

- справка из техникума, ВУЗа и т.п., если ребенку свыше 18 лет.

Справки для вычета код 114

Налоговый вычет 114 зависит от уровня заработной платы, потому при поступлении на работу, стоит заручиться справкой 2-НДФЛ. Если оформляется двойная компенсация, потребуются дополнительные данные о втором родителе:

- письменный отказ в получении, справка от работодателя с подтверждением данного факта;

- свидетельство о смерти;

- документ от органов МВД о возбуждении дела о пропаже.

Справки для вычета код 115

Получить налоговый вычет 115 допустимо по аналогичному распорядку. Для этого потребуются данные об обоих детях. При изменении структуры семьи, необходимо предоставить работодателю подтверждение факта соответствующим документом:

- появился новорожденный;

- ребенок поступил на обучение;

- студент закончил курс обучения;

- ребенок умер;

- второй родитель умер;

- т.д.

Допустимо вернуть налоговый вычет код 114, сумма которого остатся неизменной с 2012 года, за три года, если ранее он не возвращался. Для этого нужно передать в бухгалтерию формы 2-НДФЛ, запросить которые на прежних местах работы, если сотрудник проработал в компании не значительный срок.

Оформление

Налоговый вычет 114 в 2021 году разрешено оформить и через орган налогообложения. Для этого нужно собрать документы, перечень которых указан выше. Дополнить его потребуется информацией о доходах. В заявлении указать свои данные, просьбу (согласно со статьей 218), данные о детях, величины положенных компенсаций (при этом не указывается код налогового вычета: 114, 115)и общую сумму к перечислению. Также указать вариант выдачи – номер счета или реквизиты компании, через которую провести перевод.

Специальные налоговые льготы

Налоговые вычеты код 104 и 105 от 114 и 125 отличаются перечнем категорий, которым они предоставляются, и суммами к начислению.

Так, на компенсацию с налогов в размере 500 рублей могут рассчитывать:

- герои СССР;

- герои России;

- участники ВОВ, в т.ч. вольнонаемные или принимавшие участие в обороне городов, не находясь в составе Советской Армии;

- находившиеся в Ленинграде в период блокады;

- герои ВОВ, участники боевых действий;

- пленники, узники концлагерей, в т.ч. будучи детьми;

- инвалиды;

- лица, подверженные лучевой болезни при оказании помощи при атомных авариях;

- лица, эвакуированные из Чернобыля, подвергшиеся радиационному воздействию;

- участники боевых действий в Афганистане.

Компенсация 3000₽

Каким налогоплательщикам положена компенсация в 3000 рублей:

- инвалиды ВОВ;

- военнослужащие, в момент исполнения долга получившие инвалидность;

- получившие инвалидность или лучевую болезнь по причине Чернобыльской аварии, Маяк;

- участвующие в испытаниях ядерного оружия;

Порядок оформления происходит по такому же принципу, как и на стандартные налоговые вычеты 114. Дополнительным документом выступает подтверждение своего статуса для причисления к одной из перечисленных категорий.

Распространенные вопросы

Вопрос 1: Налоговый агент – работодатель отразил некорректные данные в справках о доходах сотрудников. Предусмотрены ли в его отношении фискальные санкции?

Да. Налоговыми нормами установлены штрафы, но следует учесть два обстоятельства: привела ли ошибка в отчетности к изменению в большую или меньшую сторону налоговая база работника. Если ошибочные сведения выявлены в личных данных, то в силу вступает ст. 126.1 НК. Сюда относится неверный код вычета, код дохода, ИНН или ФИО работника. В иных ситуациях налоговики опираются на ст. 112 НК.

Штраф за неверные коды в справке 2-НДФЛ

Если 2-НДФЛ сданы на бумаге со старыми цифрами, то надо уточнить справки. Это нам подтвердили инспекторы и специалисты УФНС, которых мы опросили.

В ФНС нам устно пообещали, что за старые коды в справках налоговики штрафовать не будут. Хотя формально справки можно признать недостоверными. За каждую 2-НДФЛ возможен штраф 500 рублей (п. 1 ст. 126.1 НК РФ).

Пока нет официальных разъяснений, нельзя полностью исключить риск штрафа. Если инспекторы оштрафуют, то можно отбиться. Есть два аргумента:

- Компания правильно посчитала и перечислила НДФЛ

- Бюджет и интересы работников из-за кодов не пострадали. Поэтому штрафовать нельзя (письмо ФНС России от 16.11.16 № БС-4-11/[email protected]).

Напомним, сумма вычета по коду 126 составляет 1400 рублей. Это стандартный вычет на ребенка в 2021 году. Если вы неверно указали код, надо исправить его в поданных справках, нужна корректировка 2-НДФЛ . Подготовьте новые справки с новым кодом. В поле «Номер корректировки» проставьте 01, если сдаете вторую уточненку, 02 и т. д. Справки сдайте с тем же номером, но с новой датой.

– это то, на чём держится финансовая состоятельность государства. Чем богаче страна, тем выше зарплаты её граждан, а, следовательно, и налоги – основа процветающих и не процветающих стран. Если государство ратует за то, чтобы люди платили налоги, население было бы радо от них отказаться. Но такова система, её налоговая составляющая – это один из столпов, поддерживающих наше благополучие.

В налоговом законодательстве существует такое понятие, как . Его всегда связывают с НДФЛ. Государством установлен размер этого . Он равен 13%. Зная это, каждый гражданин РФ может сделать самостоятельные расчёты и получить цифру, которая будет снята с зарплаты, как налог на доходы. Однако, коды вычета всё меняют.

Законодательство РФ рассматривает обстоятельства, в силу которых конкретного человека может быть изменена за счёт кодов вычета. Так как обстоятельства могут быть самыми разными, то и кодов предусмотрено много. Все они разделяются на шесть основных категорий:

- Стандартные – рассматриваются такие обстоятельства, как наличие у налогоплательщика детей или особых заслуг перед государством.

- Социальные – рассматриваются обстоятельства необходимости обучения, лечения и т.д. Речь может идти о налогоплательщике или родственниках, материально от него зависящих.

- Имущественные – рассматриваются наличие ипотеки или строительство жилья.

- На необлагаемые доходы – сюда входят призы, подарки, отдельные виды материальной помощи и т.д.

- Профессиональные – это авторские гонорары, расходы на создание литературного произведения и т.д.

- Инвестиционные – самая редкая категория, относящаяся по большей части к тем, кто работает на рынке ценных бумаг.

Государство возвращает населению суммы вычетов только в тех случаях, когда соблюдаются условия и предоставляется документальное обоснование для возврата части .

Для того, чтобы получить право на вычет, налогоплательщик должен не только иметь причину, но и документально подтверждённое её обоснование.

- https://BusinessMan.ru/novyiy-kod-vyicheta-dlya-spravok—ndfl.html

- https://delatdelo.com/organizaciya-biznesa/kody-nalogovogo-vycheta-na-detej-126-127-128.html

- https://bankfs.ru/credit-card—news/vychet-128-116-nalogovyi-vychet-na-detei-kody-nalogovyh-vychetov.html

- https://financc.ru/nalogi/kod-dokumenta-udostoveryayuschego-lichnost-v-2-ndfl.html

- https://okarb.ru/ohrana-truda/kody-vycheta-126-127-128-v-spravke-2-ndfl.html

- https://mofree.ru/solution/vychet-128-116-nalogovyi-vychet-na-detei-kody-nalogovyh-vychetov.html