- Этапы сделки купли-продажи

- Что из себя представляет предварительный договор

- Форма

- В чем отличие предварительного и основного ДКП по ипотечному кредиту?

- Для чего нужен

- Как он выглядит?

- Нужен ли ПДКП квартиры при ипотеке

- На долевую собственность

- На жилье в новостройке

- Когда заключается?

- Возможные варианты

- с задатком

- без задатка

- Как составить договор

- Кто составляет ПДКП квартиры в ипотеку

- Документы для оформления

- Стороны соглашения

- Обязательные пункты

- Условия договора

- Существенные пункты предварительного договора купли-продажи по ипотеке

- Срок действия

- Образец

- Оформление аванса

- Оформление задатка

- Как происходит передача денег

- Основной договор ДКП и нюансы его заключения

- Как выглядит такой документ?

- Можно ли обойтись без составления отдельных договоров и как это сделать?

- Нужно ли регистрировать, как это сделать?

- Расходы

- Как проводить расчёты

- Особенности

- О первоначальном взносе

- Часто задаваемые вопросы

- Можно ли вернуть страховку по коллективного договору?

- Как оформить в Сбербанке ипотеку под материнский капитал?

- Как вернуть проценты с процентов по ипотеке в Сбербанке?

Этапы сделки купли-продажи

Воплощение в жизнь договора купли-продажи с последующим оформлением договора регулируется нормами ст. 454 ГК РФ.

Статься закрепляет процедуру осуществления сделки, в соответствии с которой покупатель должен передать объект недвижимости в собственность, а продавец принять его и оплатить за него денежные средства.

Цена сделки должна быть согласована контрагентами до совершения сделки.

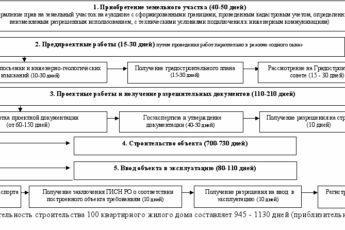

По установленным правилам процедура заключения купли-продажи недвижимости совершается поэтапно.

Этапы сделки включают в себя:

- Заключение предварительного соглашения о купле-продаже;

- Подписание основного договора;

- Передача жилья покупателю, подписание акта приема-передачи;

- Завершение расчетов между сторонами;

- Совершение государственной регистрации сделки в Росреестре и получение выписки из ЕГРН.

Что из себя представляет предварительный договор

Предварительный договор — это документальное выражение намерений сторон. Ипотека оформляется довольно длительное время, поэтому продавец и покупатель (заемщик) должны иметь обоюдные гарантии того, что в последний момент купля-продажа не будет отменена. Сбербанк — единственное кредитно-финансовое учреждение в России, для которого составление и подписание подобного документа является обязательным.

Предварительный договор страхует участников сделки от следующих ситуаций:

- изменение общей стоимости недвижимости — указывается окончательная цена квартиры или частного дома, которая остается неизменной и в дальнейшем переносится в основное соглашение;

- отказ от сделки — зачастую собственники ищут более выгодные и быстрые варианты продажи, но документ, подписанный в Сбербанке, обязывает их соблюдать договоренности;

- возврат задатка — если кредитно-финансовое учреждение не одобряет выдачу целевого кредита, денежные средства, уплаченные владельцу квартиры вернут покупателю.

Форма

Согласно п. 2, п. 3 ст. 429 ГК РФ существует два основных требований к ПД:

Согласно п. 2, п. 3 ст. 429 ГК РФ существует два основных требований к ПД:

- Документ обязан быть в той же форме, что и основной ДКП.

- В нем должна содержаться характеристика предмета и условия основного ДКП.

Названые требования регламентированы законодательными нормами РФ, определяющими условия оформления ПД, несоблюдение которых может привести к отмене основного ДКП, то есть:

- Форма ПД обязана соответствовать основной форме определенной законодательными актами для ДКП недвижимости. Ст. 160 ГК РФ регламентирует в обязательном порядке письменную форму для ПД, игнорирование которой влечёт за собой признание сделки несостоявшейся.

- Предмет договора обязан отображать точную характеристику, поэтому в документе отмечается не только юр. адрес покупаемой квартиры, но и более подробные данные, с указанием этажа расположения, года сдачи в эксплуатацию, площади и прочих характеристик объекта.

- Условия оформления ПД и условия основного ДКП, в результате которого недвижимость должна перейти к покупателю, обязаны быть идентичными. В то же время, после 2015 года в законодательные нормы внесены изменения, освобождать стороны от полного соответствия ПД и основного ДКП, то есть, участники ПД могут согласовывать лишь предмет соглашения и те пункты, которые сочтут нужными. Следовательно, на сегодняшний день цену квартиры в ПД отображать необязательно.

- В ПД предусмотрено отображение срока заключения основного ДКП. Если контрагентами не прописан такой срок, то согласно п. 4 ст. 429 ГК РФ такой период не может быть более одного года. При неисполнении покупателем возложенных на себя обязанностей, продавец вправе подать исковую претензию в суд, с требованием о принудительном заключении ДКП (ст. 445 ГК РФ).

Примечание. ПД обязан быть письменным, а в некоторых ситуациях и нотариально заверенным.

Нотариальное заверение ПД выполняется в двух вариантах:

- Если основной ДКП обязан быть заверенным нотариусом, к примеру, при покупке доли в домостроении.

- Если стороны приняли такое решение, даже – если закон этого не требует.

В чем отличие предварительного и основного ДКП по ипотечному кредиту?

Предварительный договор купли-продажи невозможно зарегистрировать в Росреестре, в отличие от основного договора купли-продажи. Предварительный договор не удостоверяет сделку, а лишь указывает намерения сторон, а также заранее определяет порядок выплат и прочих необходимых в рамках передачи собственности процедур.

Но, несмотря на отсутствие удостоверения сделки, предварительный договор имеет полноценную юридическую силу: так, например, если согласно данному документу после передачи первоначального взноса продавец обязан переоформить права на покупателя, и он этого по факту не сделает, покупатель имеет полное право обратиться в суд. Судебные инстанции будут на стороне покупателя.

Для чего нужен

Главным образом оформление предварительного договора предназначается для гарантирования заключения основного контракта купли-продажи.

Он позволяет продавцу и покупателю дополнительно подстраховаться перед сделкой.

Заключение предварительного соглашения служит целям избежания от жульнических действий, случающихся в сфере недвижимости.

Кроме того, условия договора закрепляют точную стоимость жилья, которую нельзя изменить, что немаловажно для приобретателя квартиры. Также это гарантия для продавца, которая обеспечивает продажу жилья в назначенный срок без задержек.

Перенос даты совершения сделки может быть сделан только по согласованию сторон.

Необходимо обращать внимание, что отдельными банками осуществляются ипотечные программы для которых требуется заключение предварительного договора.

Специалист банка на приеме может предоставить форму такого договора.

Как он выглядит?

Помимо вышеуказанных требований к документу, договор должен соблюдать также иные требования, выдвигаемые регламентом банка-кредитора:

- В начале документа указываются паспортные данные покупателя и продавца, а также наличие/отсутствие детей и супружеских связей, в том числе бывших.

- Далее — технические характеристики объекта договора: адрес дома, его площадь, степень износа дома, наличие/отсутствие электрического, газового и водоснабжения, из чего сделаны перекрытия дома, какой год постройки у здания, в котором находится жилье, и так далее. Технические характеристики берутся на основе данных из Бюро Технической Инвентаризации (БТИ). В этом же разделе указывается заявленная продавцом рыночная стоимость жилья.

- Раздел, указывающий, на каком основании продавец получил недвижимость, а также каким именно документом продавец удостоверяет наличие прав на недвижимость.

- Раздел, полностью посвященный финансовой стороне операции. Указывается, из каких средств покупателем оплачивается приобретаемая недвижимость, а также порядок и сроки расчетов. Чаще всего по договору с использованием ипотеки выплата продавцу делится на два транша: первый из собственных средств заемщика (первоначальный взнос), второй — от банка-кредитора.

- Прописываются все права и обязанности сторон сделки. Здесь же указывается, в течение какого срока и на каких основаниях возможно расторжение договора в одностороннем порядке.

- В этой же главе указываются, в течение какого срока и после какого события права на недвижимость должны быть переоформлены на покупателя; дополнительно нужно прописать способы передачи прав (личное обращение в Росреестр, обращение в МФЦ третьего лица по доверенности и т. п.).

- Срок действия договора (как правило, его заключают ровно на один календарный год), а также иные особенности данной конкретной сделки, если таковые присутствуют.

- Покупателю нужно обратить особенное внимание на раздел, в котором определяется, на каком основании и чем подтверждает продавец свои права на недвижимость. В связи с тем, что далеко не все продавцы бывают до конца честными с покупателями, а также в связи с «расцветом» мошеннических действий на рынке недвижимости, любое подозрительное отсутствие данного раздела или его неполный характер должны насторожить покупателя.

Если правоустанавливающим документом является выписка из ЕГРН, покупателю желательно самостоятельно сходить в Росреестр и получить там данный документ — это может сделать любой желающий. Благодаря этому покупатель может проверить, не являются ли предоставленные продавцом документы подложными.

В свою очередь продавцу необходимо внимательно изучить раздел, в котором регламентированы сроки и порядок расчетов. Если подписать документ, не прочитав его, он тем не менее приобретает юридическую силу; другими словами, если в договоре, например, указана неудобная продавцу передача денежных средств наличными в течение трех месяцев с момента заключения договора, оспорить данный пункт позже будет практически невозможно.

Нужен ли ПДКП квартиры при ипотеке

Варианты применения:

| Ситуация | Описание |

| Обычная схема, применяемая большинством банков: |

|

| В процессе перерегистрации квартиры | Покупатель погашает оставшуюся сумму по залогу займодателю. Последний снимает обременение на протяжении 5 дн., но право собственности регистрируется через 10 дн. В этот период возможен риск, что продавец после закрытия ипотеки откажется от сделки. Для безопасности приобретатель использует нотариальные расписки, банковские ячейки для передачи средств, но главной гарантией выступает ПД купли-продажи. |

| Сделки по уже заложенному имуществу | Квартира, которая находится в ипотеке и заложена, продается. Владелец нашел покупателя и получил разрешение кредитора. Упразднение обременения происходит на протяжении 5 дн. Для исключения изменения намерения покупателем используется промежуточный документ. |

Предварительный договор применяют перед финансовыми операциями (перечислением денег по ипотечному займу) или перед значимыми их этапами.

На долевую собственность

Зачастую граждане, которые не могут купить отдельную квартиру, покупают долю в праве собственности на нее.

Для того, чтобы не возникало проблем следует узнать о количестве долевых собственников и лиц, проживающих на данной жилплощади.

Продавцы долей могут сталкиваться с проблемами при продаже комнат, к примеру, в коммунальной квартире.

Согласно нормам ст. 250 Гражданского Кодекса РФ продавцу необходимо получить отказ у остальных участников долевой собственности от покупки продаваемой доли.

Такой отказ нужно оформить письменно и поставить печать у нотариуса.

Иначе в спорной ситуации договор может быть признан недействительным в судебном порядке.

Данное правило именуется преимущественным правом покупки. Для принятия решения остальным собственникам выделяется срок в течение месяца со дня извещения.

Если прочие собственники долей письменно отказались от приобретения реализуемой доли в течение 30 дней, эту долю можно продать третьему лицу указанных сроков.

На жилье в новостройке

Предварительное соглашение должно содержать пункты об ответственности за несвоевременный ввод в эксплуатацию дома, а также точный адрес объекта или данные, позволяющие идентифицировать его расположение.

ПДКП потребуется всегда, когда жилье покупается на «вторичке». Нюансы есть, когда объект приобретается на «первичке»: не всегда промежуточный документ при этом используется, зачастую он не панацея по таким причинам:

- в ПД купли-продажи нельзя предусматривать добавочные к главному ДКП обязательства, а займ под основное соглашение как раз таким и есть;

- малоэффективность усиливается, поскольку заложить допускается уже зарегистрированное жилье. Если покупатель до решения о приобретении недвижимости не участвовал в проектном финансировании (фонде строительства), в жилкооперативах и собственность на создаваемое жилье не зафиксирована, невозможно заложить абстрактные права по требованиям с третьего лица-собственника.

Выход из ситуации:

- приобретая недвижимость в новостройке нельзя указывать ее предметом ипотеки до того времени, пока права не будут зафиксированы, но как гарантию банку предоставляют иной зарегистрированный объект (ч. 5 ст. 10 ФЗ «Об ипотеке»);

- залог объекта, по которому уже взят другой ипотечный кредит, если это допускается условиями банка («последующая ипотека», ч. 1 ст. 43 ФЗ «Об ипотеке»).

Схема сделки с новостройкой, если покупатель участвует в проектном финансировании (вместо долевого участия с 1 июля 2019):

- Происходит резервирование квартиры – на этом этапе потребуется ПДКП с застройщиком, поскольку жилье отчуждается им. То есть, в данном случае документ выступает дополнительно и инструментом для резервирования объекта;

- Берется ипотека как обычно.

Но само по себе предварительное соглашение без зафиксированных прав на недвижимость, помещаемую под залог, – ничтожное.

Когда заключается?

ПД оформляется в том случае, когда контрагенты не готовы к немедленному оформлению основного ДКП квартиры. Это может случится по таким причинам:

- У продавца не подготовлены все документы, удостоверяющие право владения квартирой.

- Покупатель не обладает нужными средствами для немедленного расчета, и для этого требуется немного подождать.

- При приобретении квартиры оформляется ипотечный кредит, однако банк требует время (до 3-х недель) для осуществления анализа квартиры, в том числе, юридической чистоты сделки и профессиональной оценки стоимости квартиры.

- Реализуемая квартира обременена залогом и требуется время для его снятия.

Возможные варианты

Как и любой договор, ПД не предполагает строгой формы, но он обязан содержать основную структуру и в зависимости от вида сделки могут устанавливаться дополнительные условия, обязательства.

При оформлении ДКП возможны следующие варианты его заключения:

- Приобретение квартиры от застройщика.

В этом варианте ДКП заключается со строительной организацией – застройщиком дома. Оформление осуществляется только после сдачи дома в эксплуатацию, при наличии на руках у застройщика свидетельства о праве собственности. Если дом еще не сдан, то в этом случае с покупателем можно оформить договор долевого участия.

- Оформление ипотечного кредита для приобретения квартиры. В этом варианте, в такой сделке выступает третья сторона – в лице банка, выдающего покупателю кредит на покупку квартиры. Здесь заключать ПД рискованно, так как банк может отказать в ипотеке и сделка будет сорвана. Нередко банк требует оформление и заверение ПД нотариусом, на случай появления спорных моментов.

- Предварительный ДКП квартиры с задатком или с авансом. Здесь возможно оформление ПД, как с задатком, так и без него. Выплата задатка или аванса обеспечивает закрепление гарантии продавцу о том, что сделка по основному ДКП будет выполнена. При этом, в договоре должны быть прописаны условия возврата задатка или аванса, если сделка будет сорвана.

В договоре требуется четко отобразить, что вносится задаток или аванс, так как это разные понятия.

с задатком

Задаток относится к инструменту, гарантирующему, что участники предварительной сделки выполнят условия договора.

Согласно п. 1, 4 ст. 380 ГК РФ, задатком считается часть суммы от цены квартиры, передаваемой продавцу при оформлении ПД в счет стоимости сделки. При отказе покупателя от сделки, задаток ему не возвращается. При отказе от сделки продавцом, задаток обязан быть возвращен покупателю в двойной сумме (п. 2 ст. 381 ГК).

Вручение задатка подкрепляется оформленной распиской, подтверждающей передачу денег. При этом, в ПД и в расписке требуется указать слово «задаток», иначе это будет считаться авансом.

Для участников ПД задаток относится к более предпочтительной мере, так как такая сделка обладает серьезными последствиями при отказе от ДКП.

без задатка

Если при оформлении ПД вносится аванс, то в этом случае, при срыве основной сделки любой стороной аванс возвращается покупателю. Аванс, является предоплатой при переходе к заключению основного ДКП квартиры. При этом, в ПД должно быть четко отображено, что вносится аванс и указана его сумма.

Факт перечисления аванса, должен подкрепятся распиской, в которой также четко должна быть прописана сумма и отображено слово «аванс».

Как составить договор

Договор купли-продажи квартиры в ипотеке должен быть заключён в письменной форме. Его могут подписать:

- две стороны (продавец и покупатель), при этом согласие кредитора на отчуждение заложенной недвижимости оформляется отдельно;

- Три стороны — продавец, покупатель и кредитор (банк).

В договоре указывается следующая информация:

- стороны;

- Описание продаваемой квартиры;

- Наличие зарегистрированного обременения (ипотеки);

- Условия расчетов (напрямую продавцу, банку-кредитору, иным способом);

- Порядок снятия обременения после погашения задолженности перед банком-залогодержателем.

Кто составляет ПДКП квартиры в ипотеку

Инициировать подготовительную сделку вправе обе стороны сразу или по отдельности. Зачастую это делает приобретатель, поскольку он намеревается взять квартиру в ипотеку. Подписание ПДКП необходимо для его потребностей, для выделения займа.

Само соглашение допускается составить в простой письменной форме без нотариального удостоверения, но это бывает редко – банки требуют именно засвидетельствованный ПДКП. Так как содержание ПДКП сложное, и рекомендовано составление договора специалистом.

Документы для оформления

Для заключения ПД стороны обязаны предоставить документы, которые являются обязательными при составлении таких сделок.

К таковым относятся:

- Паспорта сторон или удостоверения личности.

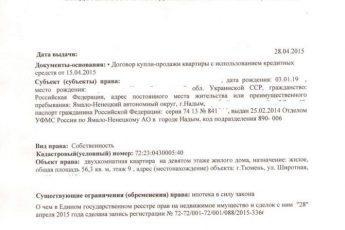

- Правоустанавливающие материалы (Выписки из ЕГРН).

- Справки из домовой книги.

- Справки из БТИ.

В большей заинтересованности в предоставлении, как можно большего числа документов, находится покупатель, который рискует столкнуться с неприятными последствиями после сделки.

Стороны соглашения

Сторонами соглашения являются те же лица, что и в ДКП квартиры. В документе указываются все реквизиты сторон, а также ставятся их личные подписи.

Если договор оформляет доверенное лицо, то также прописываются все его персональные данные и дается ссылка на номер доверенности. Если берется кредит, то одной из сторон по договору может выступить и банк, который уже письменно подтвердил свою готовность профинансировать сделку.

Обязательные пункты

Заполнение документа учитывает наличие в ПДКП обязательных пунктов, указывающих на предмет договора, достаточных для его идентификации и существенных условий основного ДКП (стоимости, порядка оплаты, передачи объекта и пр.), а также пунктов, прямо вытекающих из ст. 429 ГК:

| Пункт | Описание |

| Гарантирование будущих действий и возможные санкции |

|

| Срок подписания основного договора |

|

| Штрафные санкции | Суть ПДКП – гарантировать выполнения обязательств и компенсировать убытки, если они не будут соблюдены. Для этого предусматривают штрафные санкции для стороны, по вине которой произошло нарушение. |

| По объекту и участникам |

|

| Порядок передачи квартиры | Путем символических действий (вручение ключей), актом приема-передачи, регистрацией в Росреестре. |

| Финансовые вопросы |

|

| Сопутствующие и подготовительные действия |

|

Условия договора

В соглашении должны иметься условия, которые относятся к сущности сделки, а также данные о сторонах (адрес, паспорт РФ). Предварительный договор должен содержать информацию о всех прописанных в квартире лицах. Указываются права, на основании которых они пользуются жилым помещением.

Кроме данных о сторонах сделки, в нем содержится:

| Данные объекта сделки | Позволяющие определить точный адрес недвижимого имущества |

| Описании состояния квартиры | Общая и полезная площадь, этаж, инженерно-технические коммуникации |

| Стоимость объекта | порядок оплаты по основному договору |

| Права и обязанности сторон | санкции и ответственность сторон |

| Обязанности сторон по подготовке сделки | продажи квартиры (документы, которые нужно собрать) |

| Дата подписания | основной сделки |

| Затраты контрагентов | на проведение сделки |

Предварительный договор подписывается продавцом и покупателем. Перед подписанием необходимо проверить все условия соглашения, включая дату заключения, договора, с которой будет отсчитываться срок для основного договора.

Существенные пункты предварительного договора купли-продажи по ипотеке

К основным пунктам соглашения относятся:

- стороны сделки — прописываются персональные данные продавца и покупателя;

- объект недвижимости — указывается основная информация о квартире (адрес, площадь, количество комнат и т.д.);

- стоимость жилья — устанавливается сумма, которую заемщик должен передать продавцу;

- информация о залоге — прописывается дальнейшая судьба задатка при различных вариантах развития событий (зачет в сумму общей стоимости, возврат покупателю и т.д.);

- права и обязанности сторон;

- срок действия договора — устанавливается дата подписания основного соглашения.

Особенности предварительного договора, составленного по всем правилам российского законодательства, позволяют обезопасить от любых неожиданностей все стороны сделки.

Срок действия

Обычно, стороны договора прописывают дату заключения сделки непосредственно в предварительном договоре.

В законе содержится правило, что в случае отсутствия условия о дате совершения основной сделки, срок действия прерывается по истечению 1 года.

Образец

ПРЕДВАРИТЕЛЬНЫЙ ДОГОВОР купли-продажи квартиры по ипотеке _____

г. ________ ___________________________«___» ______ _______ г.

Гражданин ________________________________________, паспорт РФ (серия, номер, кем выдан) _______ ______________ ________________________________________ ______________, зарегистрированный по адресу ________________________________________, именуемый в дальнейшем «Продавец», с одной стороны, и гражданин ________________________________________, паспорт РФ (серия, номер, кем выдан) _______ ______________ ________________________________________ ______________, зарегистрированный по адресу ________________________________________, именуемый в дальнейшем «Покупатель», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящее соглашение, о нижеследующем:

- Продавцу на праве собственности принадлежит квартира, находящаяся по адресу: ____________________, состоящая из _______ жилых комнат общей площадью _______ кв.м., жилой площадью _______ кв.м., квартира находится на _______ этаже _______-этажного дома.

- Данная квартира принадлежит Ф.И.О. (продавцу) на праве собственности на основании ________________________________________, что подтверждается ______________________.

- Стороны обязуются в срок до «___»______________ _______ года заключить договор купли-продажи квартиры.

- Стоимость указанной квартиры согласована сторонами и составляет сумму размером ________________________________________ руб. Указанная сумма состоит из:

- суммы в размере ________________________________________ рублей, которая вносится Покупателем за счет собственных средств;

- суммы в размере ________________________________________ рублей, которая вносится Покупателем за счет кредитных средств, предоставляемых по договору Ипотечного кредита, заключенному ______________ с ______________, далее именуемый Банк.

- Расчеты по сделке продажи квартиры совершается с использованием Индивидуального сейфа Банка.

- Передача средств Продавцу в счет оплаты квартиры осуществляется после госрегистрации перехода собственности на объект к Покупателю, а также государственной регистрации ипотеки квартиры в силу закона в пользу Банка.

- Право залога у Продавца на указанную квартиру не возникает в соответствии с п.5 ст.488 Гражданского кодекса Российской Федерации.

- При регистрации вышеуказанной квартиры в собственность Покупателя одновременно будет осуществлена регистрация залога (ипотеки) квартиры, возникшей в силу закона в соответствии с ст.77 ФЗ РФ «Об ипотеке (залоге недвижимости)». Залогодержателем по данному залогу является ______________.

- Право Залогодержателя удостоверяется закладной.

- Объект недвижимости будет находиться в залоге в силу закона у Банка с момента государственной регистрации ипотеки в Едином государственном реестре прав на недвижимое имущество и сделок с ним.

- На момент заключения настоящего Договора Продавец гарантирует, что указанная квартира не продана, не заложена, не сдана в аренду, найм, безвозмездное пользование, не обременена иными гражданско-правовыми сделками, а также в споре и под арестом (запрещением) не состоит.

- В случае возникновения споров по настоящему Договору Стороны примут все меры к их разрешению путем переговоров. При невозможности решения споров указанным путем Стороны вправе поступить в соответствии с порядком, установленным действующим законодательством РФ.

- В случае уклонения одной из сторон от заключения договора купли-продажи, другая Сторона вправе обратиться в суд с требованием о понуждении заключить договор купли-продажи. Сторона, необоснованно уклоняющаяся от заключения договора купли-продажи должна возместить другой Стороне, причиненные этим убытки.

- Продавец обязуется в течение двух недель со дня регистрации перехода права собственности по договору купли-продажи в Управлении Федеральной службы государственной регистрации, кадастра и картографии по ______________ сняться с регистрационного учета и освободить квартиру от своего имущества.

- При подписании настоящего Договора Стороны подтверждают, что они не лишены и не ограничены в дееспособности, под опекой и попечительством, патронажем не состоят, не страдают заболеваниями, препятствующими осознать суть подписываемого договора и обстоятельств его заключения, а также отсутствуют обстоятельства, вынуждающие совершить данную сделку на крайне невыгодных для себя условиях.

- Согласно со ст.556 ГК РФ передача квартиры и документов по указанной квартире произойдет посредством подписания Сторонами передаточного акта, который является неотъемлемой частью договора купли-продажи.

- Договор купли-продажи квартиры может быть заключен по договоренности сторон и ранее установленного настоящим договором срока.

- Содержание ст. ст. 429, 445 ГК РФ сторонам понятно.

- Расходы, связанные с заключением договора купли-продажи указанной квартиры, государственной регистрации перехода прав, а так же расходы, связанные с заключением настоящего Договора оплачивает Покупатель.

- Настоящий Договор содержит весь объем соглашений между Сторонами в отношении предмета настоящего договора, отменяет и делает недействительными все другие обязательства или представления, которые могли быть приняты или сделаны Сторонами, будь то в устной или письменной форме, до заключения настоящего Договора.

- Договор составлен в двух экземплярах по одному для каждой из сторон.

АДРЕСА И РЕКВИЗИТЫ СТОРОН

Продавец

- Место жительства: ______________________________

- Паспорт серия, номер: ______________________________

- Кем когда выдан: ______________________________

- Подпись: ______________________________

Покупатель

- Место жительства: ______________________________

- Паспорт серия, номер: ______________________________

- Кем когда выдан: ______________________________

- Подпись: ______________________________

Оформление аванса

Аванс при покупке квартиры в ипотеку оформляется письменно, в форме договора. Стороны подписывают предварительный договор, в котором описывается вся схема расчетов с учетом внесенного платежа, получения кредита и использования средств самого покупателя.

Роль аванса — «закрепить» квартиру за конкретным покупателем и задокументировать основные условия будущей сделки, которые должны устроить не только ее основных участников, но и банк.

Договор аванса оформляется с обязательным указанием персональных и паспортных данных сторон (покупателя и продавца). Детально прописываются и схема передачи денежных средств. Например, если стороны договорились о том, что будут использовать банковскую ячейку, то описывается банк, номер договора об аренде ячейки, сроки и порядок передачи денежных средств.

В договоре должно быть:

- описание недвижимости (адрес квартиры, площадь, этажность);

- сумма сделки;

- срок и сумма авансового платежа;

- условия возврата и невозврата предварительного платежа.

Если выяснится, что сделка не может быть совершена, например, из-за того, что с продавцом судятся наследники, в предварительном договоре лучше указать, что продавец должен вернуть покупателю аванс в полном размере в течение трех дней с момента обнаружения этих обстоятельств, которые препятствуют совершению сделки.

Чем детальней будет прописан будущая сделка, тем лучше. Размытые формулировки без указания сроков и сумм, могут привести к тому, что такого соглашение легко можно будет признать недействительным.

Оформление задатка

Риск предварительного договора на покупку жилья с ипотекой — не только срыв самой сделки, но и возможный отказ банка от кредитования либо неожиданное уменьшение кредитного лимита. Такое поведение банка-кредитора фактически срывает сделку, а ответственность ложится на покупателя (несостоявшегося заемщика).

Лучше всего продумать такой вариант развития событий заранее, и прописать обязанность продавца вернуть задаток в полном или частичном размере за вычетом понесенных расходов (если они были).

Нюансы договора задатка:

- при срыве сделки по вине покупателя задаток полностью остаётся у продавца;

- при срыве сделки по вине продавца он обязан вернуть его в двойном размере.

Роль задатка при оформлении ипотеки такая же как и в случае с авансом — точно определить дату сделки на конкретную квартиру путем передачи денежных средств. Задаток обычно передается в размере первоначального взноса по кредиту либо его части.

Передача задатка это фактически уже начало расчетов с продавцом. Она может быть проведена наличными либо через безналичный перевод. Чаще всего деньги передают при просмотре квартиры и подписании предварительного договора (также как и передача аванса).

Как происходит передача денег

Прежде всего, стоит отметить главные моменты сделки:

- документы на право залогодержателя должны удостоверяться закладной;

- недвижимость находится в залоге до момента полного погашения задолженности по ипотеке в едином государственном реестре;

- продавец должен предоставить гарантии о том, что жилье не находится в залоге, не сдано в аренду или же не находится под арестом;

- если возникают спорные вопросы, стороны должны поступать согласно с законодательством государства, когда произошло уклонение одной стороны от выполнения обязательств нужно обращаться в судебные инстанции для разрешения конфликта;

- на момент подписания договора продавец должен представить документы о том, что в квартире нет зарегистрированных жильцов;

- право на имущество должно быть подтверждено закладной с дополнительным документом дееспособности сторон.

Основной договор ДКП и нюансы его заключения

После подписания предварительного соглашения сторонам дается определенный срок для сбора документов. Покупатель должен:

- оценить недвижимость на предмет соответствия величине займа;

- взять нотариально заверенное согласие супруги/супруга (основание — Семейный кодекс РФ, ст. 35 );

- подтвердить наличие первоначального взноса (передать наличными в день подписания договора купли-продажи и подписать расписку или положить деньги на счет и предоставить выписку об их наличии). Как происходит передача денег при ипотеке продавцу — подробно описано в другой статье;

- оформить страховку в день подписания кредитного договора.

Продавец в свою очередь:

- получает письменные согласие супруги на продажу;

- выплачивает долг по ком.услугам;

- освобождает территорию к назначенному времени.

Совет! Проверяйте реквизиты в заполненном договоре купли продажи квартиры в Сбербанке. Все фамилии, адреса, номера счетов должны быть написаны правильно, без единой ошибки. Дата договора не должна быть ранее даты кредитного договора. Для совершения сделки после подписания кредитного договора дается 45 дней. Не переживайте, если срок одобрения к моменту подписания купли продажи вышел. Главное — это успеть в срок одобрения подписать кредитный договор.

Как выглядит такой документ?

Существенных отличий от предварительного договора купли-продажи нет, за исключением присутствия в сделке банка-кредитора:

- Паспортные данные покупателя и продавца, наличие/отсутствие детей и супружеских связей, в том числе бывших. Указываются реквизиты банка, выдавшего кредит.

- Прописываются технические характеристики объекта ипотеки, заявленная продавцом рыночная стоимость жилья и итоговая оценочная стоимость жилья (проведение оценки недвижимости обязательно в рамках ипотечного кредитования).

- На каком основании продавец получил права на недвижимость, а также перечисление имеющихся у него правоустанавливающих документов.

- Из каких средств оплачивается приобретаемая недвижимость, а также порядок, сроки и особенности расчетов.

- Права и обязанности сторон сделки, в том числе обязанности банка.

- Каким образом и в течение какого срока права на недвижимость должны быть переоформлены на покупателя. Указывается, что после покупки жилья собственность оформляется в качестве залога банку-кредитору.

- Срок действия договора, а также иные особенности данной конкретной сделки, если таковые присутствуют.

Продавцу нужно обратить внимание на раздел «Права и обязанности сторон»: в нем должно присутствовать упоминание об обязательстве банка перевести на счет, указанный в договоре, заранее установленную сумму за недвижимость. Должны быть четко регламентированы сроки и порядок передачи средств:

- через банковскую ячейку;

- аккредитивный счет;

- перевод на банковский счет.

Можно ли обойтись без составления отдельных договоров и как это сделать?

Этот документ является, по сути, упрощенной версией договора. В расписке или соглашении о задатке или авансе обязательно указывается, что денежная сумма передается в счет выполнения конкретного обязательства. Расписка составляется в простой письменной форме, но может быть заверена у нотариуса.

Без оформления предварительного договора не обходится не одна сделка купли-продажи с передачей задатка, аванса и участием банка. Это, по сути, первая часть будущей купчей, в которой зафиксированы все существенные условия будущей сделки: от стоимости недвижимости и до сроков расчетов между сторонами.

Нужно ли регистрировать, как это сделать?

Регистрировать предварительный договор купли-продажи не нужно.

- Росреестр просто не примет его в качестве подтверждения факта сделки, т. к. эту функцию выполняет основной договор купли-продажи.

- Он нужен по большей части только для финансовой безопасности всех сторон сделки. Основной договор купли-продажи регистрировать понадобится, так как именно на его основании происходит передача прав на недвижимость от продавца к покупателю.

В МФЦ или в территориальный орган Росреестра должны лично явиться продавец и покупатель, а также другие собственники жилья, если таковые имеются, и уполномоченный сотрудник банка (в особенных случаях). Продавец недвижимости пишет заявление о переходе права на установленном бланке, который выдают сотрудники государственных учреждений.

В свою очередь покупатель пишет заявление на регистрацию нового права. После этого сторонам сделки выдают реквизиты, на которые они должны перевести средства в счет госпошлины.

Помимо квитанции об уплате госпошлины продавцу понадобится предоставить органам регистрации следующие документы:

- Документ, на основании которого продавец получил права на недвижимость (правоустанавливающий документ).

- Договор купли-продажи квартиры.

- Оригинал и копия внутреннего паспорта РФ продавца и покупателя.

- Заявление о гос. регистрации — заполняется или в МФЦ, или в органах Росреестра, в зависимости от выбранного заемщиком способа подачи документов.

- Необязательные, но в некоторых случаях требуемые документы:

- кадастровый паспорт недвижимости;

- согласие супруга на продажу собственности (если жилье было приобретено в момент действующего брака, но оформлена она только на одного супруга);

- согласие органов опеки и попечительства, если один из собственников недвижимости — несовершеннолетнее или недееспособное лицо.

Все эти документы отдают на рассмотрение в Росреестр. Продавцу выдают расписку о приеме документов на государственную регистрацию — ее необходимо внимательно прочесть, чтобы абсолютно все поданные документы были в расписке указаны. В течение 5-7 рабочих дней сделка регистрируется и права переоформляются на покупателя</strong>; как только подписывается акт о приеме-передаче, процедура передачи прав завершается.

Расходы

Основные траты связаны не с составлением договора как таковым, а с его регистрацией и другими косвенными процедурами. Общие расходы составят:

- Сбор документов со стороны продавца и покупателя. Некоторые документы выдаются только после уплаты пошлины — например, выписка из ЕГРН стоит 200 рублей по состоянию на 2018 год.

- Если ни продавец, ни покупатель не обладает достаточной компетенцией, чтобы самостоятельно составить предварительный и основной договоры купли-продажи, придется обращаться за помощью к юристам. В зависимости от политики выбранной юридической фирмы и платежеспособности региона, стоимость услуг (за оба договора) может варьироваться от 8000 рублей в Краснодаре до 40 000 рублей в Москве.

- Расходы на способы передачи денежных средств (в случае ипотечного кредитования — передачи первоначального взноса). Если это перевод из другого банка на счет продавца, взимается 1-2% комиссии; если арендуется банковская ячейка, расходы составят в среднем 400 рублейсутки; аккредитивный счет за весь период пользования обойдется в 10000-20000 рублей.

- Госпошлина за регистрацию прав — в общей сложности 1000 рублей для физических лиц.

- Если обе стороны пожелали нотариально заверить какой-либо из договоров, одна регистрация в нотариусе обойдется в сумму от 5000 до 15000 рублей в зависимости от стоимости объекта и региона.

Вы можете ознакомиться с другими статьями о купле-продаже недвижимости в ипотеку:

- Квартира в ипотеку.

- Земельный участок с домом и без.

- Особенности сделок с жильем в ипотеке.

Составление предварительного договора купли-продажи является необходимостью, причем не только для банка, но и для продавца-покупателя. Ведь именно предварительный договор фиксирует обязательства сторон, позволяет покупателю без страха передать первоначальный взнос, а продавцу — ждать две-три недели, пока банк, наконец, рассмотрит его документы.

По этой причине к составлению предварительного договора купли-продажи нужно отнестись максимально серьезно; тем более, что данный документ затем станет основой для основного договора купли-продажи. Таким образом, от этого этапа по сути зависит успешность всего процесса купли-продажи недвижимости.

Как проводить расчёты

Для покупателя квартиры в ипотеке важно, чтобы продавец полностью погасил свои обязательства по выданному кредиту, и обременение с квартиры было снято. Этого можно достичь, только перечислив остаток кредита банку.

Поэтому перечислять деньги лучше не продавцу, а непосредственно в пользу банка-кредитора. Это легко сделать при расчётах через аккредитив. Причитающаяся банку сумма помещается на один аккредитив, а остаток цены, который получает продавец — на второй. Разумеется, такой механизм расчетов должен быть согласован с банком, который является залогодержателем.

Особенности

Сущность предварительного договора сводится к соглашению продавца и покупателя о заключении в будущем основного договора. Он должен быть составлен в такой же форме, что и основной.

Он должен содержать условия, позволяющие определить предмет сделки.

Предварительный договор квартиры в ипотеку необходимо на основании оригиналов правоустанавливающих документов на жилье (выписки из ЕГРН или свидетельства о государственной регистрации).

В договоре нужно прописать серию номер и дату регистрационного документа.

Если продавец не имеет подтверждение регистрации на объект недвижимости, то лучше отказаться от совершения предварительного соглашения. Его заключение позволит избежать неожиданностей, связанных с покупкой жилья

О первоначальном взносе

Способы передачи первоначального взноса прописываются в предварительном и основном договорах купли продажи по ипотеке Сбербанка, и могут быть следующими:

- Наличными деньгами с оформлением расписки

- Безналичный:

- Перечисление на счет (подтверждается квитанцией);

- Положить на номинальный счет и тогда банк сам зачислит продавцу деньги после сделки и регистрации права собственности;

- Через ячейку.

Часто задаваемые вопросы

Можно ли вернуть страховку по коллективного договору?

В случае если договор коллективный, то вы добровольный член программы «Добровольного страхования жизни», и не считаетесь стороной договора, Коллективный договор заключен между банком и страховой фирмой на время действия договора кредитования. Все онлайн-кредиты выдаются по коллективному договору страхования жизни, договоров и полисов быть не может, только копия страхования. В случае преждевременного погашения кредита (обычного или онлайн, не суть), корпоративный договор перестаёт действовать на основании п.1 ст.958 ГК РФ. Согласно п.3 ст.958 ГК РФ, при преждевременном прекращении договора страхования по обстоятельствам, обозначенным в пункте 1 настоящей статьи, страховщик имеет право на часть страховой премии пропорционально времени, в направление которого действовало страхование. Оставшуюся часть средств страховщик должен возвратить вам. На основании данных пунктов предоставленной статьи, пишите утверждение с требованием в банк, потребуйте заверенную копию сего заявления. В случае если придет отказ — потребуйте заверенную копию этого документа, и с этими 2-мя заверенными копиями дерзко идите в прокуратуру строчить жалобу на банк. Дальше исковое утверждение в суд.

Как оформить в Сбербанке ипотеку под материнский капитал?

Материнский сертификат можно использовать как первоначальный взнос по ипотеке либо в дальнейшем, для погашения начисленных процентов.

Минимальная сумма по ссуде – 300 тыс. рублей, ставка от 6,5 %. Действуют надбавки:

- +1% — при расторжении договора страхования;

- +0,3% — если зарплатный проект не в Сбербанке;

- +0,1% — при оформлении не через сервис электронной регистрации;

- +0,3% — в случае отказа от подтверждения дохода.

Согласно законодательству, недвижимость должна быть оформлена в долевую собственность супругов и их детей.

Для оформления необходимо предоставить:

- Паспорт РФ.

- Второй документ – ВУ, СНИЛС, загранпаспорт.

- Военный билет – для мужчин от 27 лет.

- Свидетельство о заключении брака.

- Заверенную работодателем копию трудовой книжки.

- Справку по форме банка или 2-НДФЛ.

- Сертификат на мат. капитал.

Заявку на ипотеку можно подать в отделении банка или на официальном портале DomClick. В первом случае потребуется явиться в ближайший офис с полным пакетом документов и ответить на вопросы специалиста. Во втором – самостоятельно заполнить анкету и отправить ее на рассмотрение.

При получении первичного одобрения необходимо посетить отделение банка для проверки документов. После выбранную недвижимость отправить на оценку. Подписать ипотечный договор, зарегистрировать сделку и направить в ПФР справку из банка о получении займа и заявление о перечислении материнского капитала в счёт кредита.

Как вернуть проценты с процентов по ипотеке в Сбербанке?

Каждый человек, работающий официально, платит подоходный налог — 13%. Его перечислением занимается бухгалтерия, на руки сотрудник получает заработную плату уже без НДФЛ (налога на доходы физических лиц). Получается, что с каждой 1000 работник платит государству 130 рублей.

После приобретения жилья эту сумму можно вернуть в размере 13% от стоимости недвижимости и выплаченных процентов по ипотечному кредиту. Есть ограничения: 2 млн рублей для расчета имущественного вычета, 3 млн рублей для процентов по ипотеке. То есть, максимальная сумма возврата процентов с процентов составляет 390 000 рублей.

Для получения полной и четкой инструкции по процессу заемщику необходимо обратиться в профильное подразделение специалистов по выданным кредитам по номеру телефона: 8-800-770-9999. В тональном режиме следует нажать цифру 2, затем цифру 1.

В целом, процедура предполагает подачу документов в ИФНС по месту регистрации, все нюансы необходимо уточнять по горячей линии налоговой инспекции или в отделении.

Для заемщиков, не желающих заниматься этим вопросом самостоятельно, Сбербанк предлагает воспользоваться услугами доверенного партнера НДФЛка.ру в рамках собственной программы «Вернем налоги в семью». Суть простая: клиент получает персонального налогового консультанта, оказывающего помощь на любом этапе. Все необходимые документы подаются в онлайн-режиме по защищенному каналу связи. Для клиентов Сбербанка сервис НДФЛка.ру делает персональные скидки — не менее 10%.

- https://ipoteka-nedvizhimost.ru/predvaritelnyj-dogovor-kupli-prodazhi-kvartiry-po-ipoteke/

- https://DomClick.info/predvaritelnyy-dogovor-kupli-prodazhi-kvartiry-po-ipoteke/

- https://dogovor.net/predvaritelnyj-dogovor-kupli-prodazhi-kvartiry/

- https://urexpert.online/nedvizhimost/ipoteka/kuplya-prodazha-nedvizh/predvaritelnyj-i-osnovnoj-dogovor.html

- https://lawsfaq.ru/34-predvaritelnyj-dogovor-kupli-prodazhi-kvartiry-po-ipoteke.html

- https://fz214fz.ru/obraztsy-dokumentov/kak-zaklyuchit-dogovor-kupli-prodazhi-kvartiry-v-ipoteke

- https://urexpert.online/nedvizhimost/ipoteka/kuplya-prodazha-nedvizh/kp-kvartiry/predvaritelnyj-avansa-i-zadatka.html

- https://dogovor-obrazets.ru/%D0%B4%D0%BE%D0%B3%D0%BE%D0%B2%D0%BE%D1%80/%D0%9F%D1%80%D0%B5%D0%B4%D0%B2%D0%B0%D1%80%D0%B8%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D1%8B%D0%B9_%D0%B4%D0%BE%D0%B3%D0%BE%D0%B2%D0%BE%D1%80_%D0%BA%D1%83%D0%BF%D0%BB%D0%B8-%D0%BF%D1%80%D0%BE%D0%B4%D0%B0%D0%B6%D0%B8_%D0%BA%D0%B2%D0%B0%D1%80%D1%82%D0%B8%D1%80%D1%8B_%D1%81_%D0%BF%D1%80%D0%B8%D0%B2%D0%BB%D0%B5%D1%87%D0%B5%D0%BD%D0%B8%D0%B5%D0%BC_%D0%BA%D1%80%D0%B5%D0%B4%D0%B8%D1%82%D0%BD%D1%8B%D1%85_%D1%81%D1%80%D0%B5%D0%B4%D1%81%D1%82%D0%B2_%D0%B8%D0%BF%D0%BE%D1%82%D0%B5%D0%BA%D0%B0

- https://onipoteka.ru/usloviya-ipoteki-v-bankax/kuplja-prodazha-kvartiry-cherez-sberbank-obrazcy-dokumentov-i-poshagovaja-instrukcija.html