- Суть ипотеки

- Можно ли просто перестать платить

- Причины нарушения кредитных обязательств

- Что будет, если не совершать ежемесячные платежи по ипотеке и страховке

- Какие будут последствия, если не платить кредит за жилье?

- Просрочка 30-90 дней

- Просрочка 90-120 дней

- Просрочка 120+

- Действия банка в случае неуплаты ипотеки

- Может ли банк подать в суд за неуплату?

- Что делать, если банк подает в суд из-за неуплаты ипотеки?

- На примере Сбербанка

- Что будет с залоговым имуществом

- Процедура взыскания

- Последствия просрочки выплаты

- Сколько надо не платить ипотеку, чтобы забрали квартиру?

- Пока банк не продал долг коллекторам

- Если вмешались коллекторы

- Ухудшение кредитной истории

- Страховка

- Законные варианты уменьшения финансовой нагрузки

- Обращение в банк

- Реструктуризация долга

- Кредитные каникулы

- Государственная поддержка

- Другие способы решения проблемы

- Как избавиться от ипотеки, если нечем платить?

- Что будет с ипотечной квартирой при регулярной неуплате долго

- Возвращает ли банк деньги, если не можешь платить ипотеку?

- Советы юриста в случае невозможности оплатить ипотечный кредит

- Судебная практика

- Отзывы

- Вывод

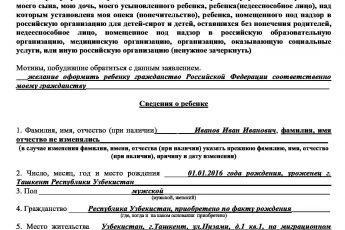

Суть ипотеки

Ипотека – это тот же кредит, но в нём в качестве залога всегда выступает жильё, например, квартира, найденное и приобретаемое заёмщиком за деньги банка, а если не платить ежемесячные взносы, будет крайне глупо, ведь его заберут в счёт уплаты долга, несмотря на то, что оно единственное. Люди часто заблуждаются, считая, что можно не платить ипотеку и им ничего не будет, то есть банк не сможет выселить их из дома, если им больше негде жить. На самом деле это не так. Банку наплевать квартира у вас, дом или вагончик на колёсах, живёте вы в гордом одиночестве или дружным табором, ничего не имеете за душой или являетесь собственником 15 вилл.

Максимум на что может рассчитывать должник – это то, что банк пойдёт навстречу человеку, оказавшемуся в сложной жизненной ситуации, и проведёт реструктуризацию кредита, уменьшив сумму ежемесячного взноса, отменит начисленные штрафы, пени или предоставит заёмщику отсрочку на срок от месяца до года («кредитные каникулы»).

Можно ли просто перестать платить

Просто не платить за квартиру не получится. В этом случае вы гарантированно лишитесь жилья.

Заемщик может просить банк предоставить ему ипотечные каникулы. ФЗ № 76 позволяет каждому должнику взять «отгул» максимум на 6 месяцев при условии займа на сумму до 15 млн. рублей. Учитывайте, что кредитными каникулами разрешено воспользоваться один раз за весь срок кредита.

Проблема с размером выплат может быть решена иным путем. Если у вас снизился доход, можно договориться с банком о реструктуризации ипотечного кредита. При этом сумма ежемесячного платежа снижается, но общий срок выплат и общая сумма процентов по кредиту возрастут.

Причины нарушения кредитных обязательств

Отказ от исполнения кредитных обязательств не влечет за собой уголовного или административного преследования. Однако, это не говорит о том, что про долг просто забудут. Действия, принимаемые кредитором в отношении должника, прописываются в договоре кредитования и регулируются действующим законодательством. Чтобы понимать, что будет предпринимать банк, нужно детально ознакомиться с условиями заключенного соглашения.

Первое, что нужно сделать заемщику при нарушении условий кредитного договора, это связаться с банком и описать сложившуюся ситуацию. Важно понимать, что любая просрочка несет за собой немедленное начисление штрафных санкций. Чем больше заемщик будет молчать, тем выше станет сумма начисленного долга.

В случае, если причина будет уважительной и будет подкреплена необходимыми документами, кредитное учреждение может пойти навстречу клиенту. В этом случае банк может оформить кредитные каникулы.

Самыми распространенными причинами неоплаты долговых обязательств являются:

- Снижение получаемого дохода. Такая ситуация возникает, если заемщик попал под сокращение или понижение в должности. Также такой исход возможен, если женщина родила ребенка и ей необходимо уйти в декретный отпуск.

- Тяжелые физические заболевания заемщика или его родственника. При этом значительную часть семейного бюджета приходится тратить на медицинское обслуживание и лекарственные средства. В результате могут возникнуть проблемы с оплатой платежей по кредиту.

- Смерть ответственного лица. В случае непредвиденной смерти заемщика обязательства по уплате кредита может возлагаться на поручителей или созаемщиков (при их наличии). Если их нет, кредит погашается с помощью страховой компании, договор с которой был оформлен при взятии ипотеки.

Что будет, если не совершать ежемесячные платежи по ипотеке и страховке

В случае задержки платежа банк начисляет пени или штраф за каждый просроченные день. Клиенту высылается уведомление о необходимости внести платеж, подключаются коллекторские агентства. Если кредитные менеджеры долгое время не могут выйти на контакт с задолжником, банк обращается в суд. Если заемщик не явится и в суд, то это приведет к аукционной продаже залогового имущества, то есть стоимость жилья будет значительно ниже реальной. При этом, если сумма продажи превысит значение долга, вам вернут остаток средств.

Если не платить страховку за ипотеку, то ситуация будет примерно такой же. При просрочке платежа более чем на 1 месяц страховая компания вышлет клиенту уведомление о необходимости внести оплату. Если заемщик и в этом случае не будет выходить на связь, дело передадут в суд либо кредит будет продан коллекторам.

Какие будут последствия, если не платить кредит за жилье?

Неотвратимые последствия прекращения платежей наступают через 1-2 года. Банк продаст заложенную недвижимость по заниженной цене, у вас останется невыплаченный долг, проценты по которому продолжат расти.

Если просто не платить ипотеку, помимо потери жилья, должника ожидает:

- снижение кредитного рейтинга;

- плохая кредитная история — вам будет трудно получить новый кредит;

- рост задолженности из-за повышенных процентов и штрафов;

- арест имущества;

- запрет на выезд за границу<span>;

- риск потери иного имущества;

- возможное банкротство по инициативе кредитора.

Кроме потери жилья, должник, скорее всего, еще очень долго не сможет взять в банке кредит на большую сумму. Небольшие займы выдадут только в МФО и под большой процент. Также гражданину придется общаться с коллекторами.

Если нечем платить ипотеку, то процедура банкротства предпочтительнее, чем простое изъятие квартиры банком. В процессе признания несостоятельности у вас появиться шанс снизить размер начисленных процентов и вернуться в график платежей. Лишение заемщика права собственности на объект недвижимости — крайняя мера. Если срок выплат был близок к завершению, она крайне невыгодна для должника.

Просрочка 30-90 дней

Первое, что будет, если перестать платить ипотеку – звонки сотрудников банка, главной задачей которых является доведение информации к сведению клиента об образовавшейся задолженности.

В качестве дублирующей меры напоминания заемщику направляется письмо-уведомление.

Просрочка 90-120 дней

Второе, что будет если просрочить ипотеку более 3-х месяцев – высокая вероятность встретиться с сотрудниками выездной службы.

Задача работников является выезд по месту проживания, регистрации и трудоустройства клиента с целью установления причин образования задолженности.

Негативной стороной данного этапа является тот факт, что прежде, чем установить контакт с должником, сотрудники в обязательном порядке пообщаются с соседями, коллегами, родственниками и таким образом косвенно дадут знать окружающим, что у клиента появились трудности с кредитом.

В качестве дополнительной меры должнику может быть оставлена наклейка в виде уведомления о необходимости связаться с сотрудниками банка для решения проблемного вопроса.

Просрочка 120+

На данном этапе к работе подключается третья служба банка – юридический отдел. Перед юристами становится задача по подготовке к вероятным судебным тяжбам.

На кредит должника обращается должное внимание и проводится ежедневный мониторинг всех указанных служб.

Параллельно подготавливается бухгалтерские документы, отображающие хронологию платежей клиента.

Если клиент не платит свыше 3 месяцев, то может наблюдаться внешнее «затишье» в деятельности банка по поиску должника.

Начиная с данного этапа клиент накапливает существенные суммы штрафных санкций и процентных начислений.

Действия банка в случае неуплаты ипотеки

Судьба заемщика, у которого возникли проблемы и нечем платить ипотеку, зависит от того, какой срок неплатежеспособности. В том случае, если человек столкнулся с временными финансовыми трудностями, то банки помогают своим клиентам и предлагают индивидуальные условия – реструктуризацию. Связано это с тем, что банкам невыгодно продавать заложенное имущество.

Что делать, если нечем человеку платить ипотеку? Банк может предложить индивидуальные условия для клиентов, которые не оплачивают платеж по ипотеке, и они включают:

- Рассрочка платежей – многие банки соглашаются на то, чтобы растянуть выплаты на больший период времени, поскольку, чем дольше будет выплачиваться кредит, тем больше прибыль банка.

- Отмена штрафных санкций – в любом соглашении, которое касается реструктуризации долга, есть пункт об отмене штрафов, которые были начислены ранее. Банки применяют штрафы и неустойки для того, чтобы у должника была мотивация вступить в соглашение.

- Изменение валюты кредита и понижение % – это дает возможность вкладчику уменьшить размер ежемесячного платежа.

- Кредитные каникулы – порой должник нуждается в паузе, чтобы решить свои проблемы и выплачивать кредит дальше. Кредитные каникулы заключаются в том, что должник гасит % по кредиту или же вовсе какое-то время не выплачивает кредит на законных основаниях.

Если банк и заемщик не пришли к единому мнению в отношении ипотеки, по которой есть просроченные платежи, и возможности, как законно не платить, нет, то представители банка поступают таким образом:

- Уведомления о просроченных платежах

Первым делом, в данном случае, банк направляет уведомления, где предоставляется возможность осуществить погашение имеющейся задолженности. К тому же, будет указано, что если это требование не будет выполнено, банк будет настаивать на полном погашении обязательств досрочно. Иными словами – если вы не воспользуетесь этой возможностью и не погасите весь имеющийся долг, необходимо будет досрочно закрыть ипотеку.

- Иск о расторжении договора ипотеки

Если требования банка не будут выполнены, то представители банковского учреждения составляют иск в суд о необходимости расторгнуть кредитный договор, а также составляют обращение взыскания на квартиру и выплату долга. Банк составляет ходатайство, чтобы обеспечить ряд мер о наложении ареста на квартиру. На квартиру накладывается арест, хозяину сообщают о том, что он не может ею распоряжаться, и осведомляют о том, какую он несет ответственность.

- Проведение судебного процесса

На этом этапе начинается судебный процесс, проводят заседания. Стоит отметить, что приоритетней обратиться к услугам квалифицированного юриста, поскольку понадобятся знания законодательной базы и опыт в данном направлении. После этого, суд выносит решение о том, что кредитный договор расторгается, устанавливают минимальную продажную стоимость квартиры на торгах и определяют сумму долга. Если в течение месяца вы не подадите на обжалование, то решение суда вступит в силу, и с этого момента не будет происходить начисление процентов на оставшуюся сумму долга.

Сумма долга является фиксированной, поэтому, после того, как квартира будет реализована с торгов, банк забирает себе сумму долга, оставшиеся деньги возвращают заемщику.

Можно сделать вывод, что если нет возможности платить ипотеку, наступают довольно серьезные последствия. Именно поэтому, стоит обращать внимание и использовать все механизмы, которые дадут возможность избежать такого радикального развития обстоятельств.

В том случае, если не оплачивать ипотеку, что сделает банк, понятно. Кроме того, что могут предпринять меры по изъятию, продаже недвижимости, могут наступить такие последствия – клиент, который нарушил условия договора, может попасть в черный список банков и не сможет больше взять кредит.

Может ли банк подать в суд за неуплату?

В случае, если должник не платит по кредиту и не выходит на связь с банком, высока вероятность возбуждения судебного дела. Действия банка в этой ситуации записаны в вашем кредитном договоре, но они не могут противоречить положениям Гражданского и Жилищного кодексов РФ. В случае просрочки ипотеки также действует ФЗ «Об ипотеке».

Что делать, если банк подает в суд из-за неуплаты ипотеки?

- Собрать все документы (оригинал договора, чеки обо всех платежах, справки или иные документы, поясняющие причину задержки выплат).

- Воспользоваться услугами юристов. С поддержкой специалиста в области права, возможно начисление меньших штрафов или более высокая оценка стоимости квартиры в случае ее аукционной продажи.

На примере Сбербанка

Договор передается в этот отдел, если клиент не погашает взятый займ свыше трех месяцев. До указанного срока кредитная история не будет испорчена, поэтому по всей видимости в Сбербанке лояльно относятся к должникам.

Скрываться от неуплаты заемщику долго не получиться и на пути «черной» задолженности не помогут даже юристы, поэтому лучше своевременно договориться со Сбербанком о поэтапной выплате ипотеки.

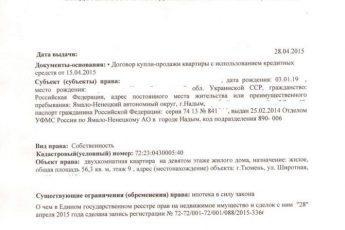

Что будет с залоговым имуществом

Недвижимый объект, под залог которого оформлялся ипотечный займ, является своего рода гарантом возврата финансовых средств. Таким образом, кредитная организация являющаяся залогодержателем вправе обратиться с исковыми требованиями, согласно которым недвижимость будет реализована посредством торгов через исполнительный орган (ФССП РФ).

В случае если недвижимость не востребована ее стоимость начинает снижаться вплоть до 25% от начальной стоимости объекта, что не может не сказаться на сумме оставшегося впоследствии долга.

После реализации залогового имущества погашению подлежат следующие начисления (по значимости):

- штрафы, пени;

- начисленные проценты за обслуживание займа;

- и только после этого сам основной долг.

Если после всех процедур от продажи залога остаются денежные средства, они возвращаются клиенту. В случае нехватки средств оставшаяся сумма задолженности числится за клиентом, и кредитная организация вправе подать новые исковые требования о дальнейшем взыскании.

Процедура взыскания

Согласно российскому законодательству (ГК РФ) такая процедура для всех финансовых учреждений носит общий характер и состоит из следующих этапов:

- от одного до двух месяцев просрочки – предупреждение;

- от двух до трех – попытка наладить контакт и решить проблему мирным путем;

- от трех до четырех – подготовка и подача исковых требований;

- от четырех и выше – исполнение судебного решения.

После вынесения судебного решения о реализации залогового имущества:

- начисление штрафов, пени и т.д. прекращается;

- долг становится фиксированным и не может быть изменен кредитором в одностороннем порядке;

- принудительная реализация осуществляется через исполнительный орган.

Согласно судебной практике в большинстве случаев суммы проданного залога не хватает на погашение всей задолженности. В таких случаях кредитор подает повторный иск, и судебный орган налагает арест практически на все имущества должника, которое в дальнейшем реализуется посредством аукционов через исполнительную службу.

Такие последствия отображаются в кредитной истории, после чего клиент вносится в «черный список» и дальнейшее кредитование данного заемщика становится невозможным, даже если очередная сумма займа совсем незначительна.

Есть и другой вариант решения проблемы. Если для заемщика предмет залога не является единственным жильем, есть смысл предложить банку сразу вернуть залоговое имущество и тем самым не увеличивать сумму долга.

Последствия просрочки выплаты

В случае если заемщик становится должником и не исполняет свои обязательства по кредитному договору, он автоматически попадает в черный список всех кредитных организаций. Это может быть чревато тем, что в дальнейшем он не только не сможет взять новый ипотечный кредит, но и даже оформить небольшой денежный займ.

Неизвестно, какие обстоятельства могут возникнуть в будущем. Возможно, человеку будет необходимо взять кредит. Однако, наличие плохой кредитной истории полностью исключает такую возможность.

Сколько надо не платить ипотеку, чтобы забрали квартиру?

Согласно ФЗ «Об ипотеке» кредитор вправе продать заложенное имущество для взыскания задолженности при долге величиной более 5% от полной суммы договора.

Пока банк не продал долг коллекторам

После того, как банк пойдет на крайние меры и обратится в суд или передаст задолженность третьим лицам, шансов на мирное урегулирование вопроса станет гораздо меньше. Поэтому, пока этого не произошло, не нужно скрываться от кредитора и рассказать ему о своей проблеме.

Как правило, основания должны быть вескими, а так же, необходимо, чтобы слова были подкреплены документами. Банкам выгоднее пойти навстречу клиенту, чем вести судебные тяжбы или передавать долг коллекторам. Таким образом, обратившись в кредитную организацию, возможно провести рефинансирование долга, а так же реструктуризацию или получить отсрочку по платежам.

Также на этом этапе можно пустить в квартиру жильцов, которые будут вносить арендную плату. Те заемщики, чья неплатежеспособность является страховым случаем, смогут воспользоваться страховкой. А, если ситуация кажется совсем безвыходной, возможна реализация ипотечной недвижимости для покрытия кредитной задолженности.

Если вмешались коллекторы

Кредитная организация не имеет права передать банк в коллекторские агенства, если такая перспектива не указана в договоре с клиентом. Если этот факт подтверждается, можно смело обращаться в суд для признания требований коллекторской фирмы незаконными. Обычно банк идет на этот шаг в отношении безнадежных клиентов, которые отказываются идти на контакт.

Затем, чтобы, в случае чего, не лишиться всего имущества, лучше его реализовать или передать в собственность другому человеку. Также, можно заявить о том, что долг будет выплачиваться только по судебному решению.

Большинство таких фирм избегают судебных разбирательств. Должник может обратиться в антиколлекторские агентства, которых сейчас существует великое множество.

Это, кстати, должно подтолкнуть к обдуманному выбору стоящей фирмы. Представителями этих агентств являются юристы, которые помогут грамотно выйти из сложившейся ситуации. Во-первых, юрист сможет взять на себя ведение переговоров с коллекторами, без труда выявит нарушения закона в отношении своего клиента и, если судебных разбирательств не избежать, будет представлять интересы должника.

Ухудшение кредитной истории

Просрочка по ипотеке может привести не только к принудительной продаже залогового имущества. Информация о клиенте вносится в черный список. Кредитная история портится, а это означает невозможность дальнейшего кредитования. О повторном оформлении ипотечного займа не может быть и речи. Но и небольшой по размеру кредит также не удастся оформить.

Это следует учесть, принимая решение о неуплате ипотеки. За оставшуюся долгую жизнь заемные средства могут понадобиться еще не раз.

Страховка

Ко мне также прилетел вопрос о том, что будет заёмщику, если он будет вносить ежемесячные платежи, но не станет платить страховку за ипотеку. А ожидает такого хитреца то же самое, что в первом случае. Страховое агентство передаст сведения банку, а уж он, в свою очередь, сделает всё возможное, для взыскания долга. Есть только один вариант – запросить в отделении информацию обо всех агентах, вариантах страховых продуктов и выбрать более выгодный.

Но делать взносы всё равно придётся, ведь это обязательная процедура, установленная законом РФ.

Законные варианты уменьшения финансовой нагрузки

Перед подписанием ипотечного договора следует досконально изучить пункты, связанные с неплатежами. Если сложилась ситуация не в пользу заемщика, лучше воспользоваться законными вариантами, позволяющими снизить финансовую нагрузку.

Обращение в банк

Если нечем платить за ипотеку и страховку по ней, первым делом нужно связаться с банком. Любая финансовая организация пойдет навстречу, если ранее вы регулярно делали взносы. Например, если изменился порядок выплаты зарплаты, можно попросить представителей банка внести изменения в график платежей. Так вы сможете перевести оплату на удобную дату.

Если возможности совершать платежи не будет долгое время, банк и заемщик могут договориться о продаже ипотечного жилья. Однако здесь стоит учесть, что, если поиском нового владельца занимается банк, интересы второй стороны, вероятно, не будут полностью учтены. Обычно ипотечное жилье продается по стоимости долга или немного превышающей его. Единственным преимуществом продажи квартиры для заемщика будет то, что он останется с чистой кредитной историей и финансовая организация не будет иметь к нему претензий.

Обратите внимание! Оплатить задолженность можно и с материнским капиталом. Подробнее о процедуре уточните у представителей банка.

Реструктуризация долга

Под реструктуризацией понимается изменение первоначальных условий договора. Они могут быть разными и зависят от результатов договоренности с кредитной организацией. Изучив документы, дающие право на реструктуризацию, банк может предложить:

- увеличить срок кредитования, тем самым снизив размер ежемесячных платежей;

- снизить процентную ставку;

- поменять валюту;

- отменить штрафные санкции.

Кредитные каникулы

1 мая 2019 года вступив в силу ФЗ №76. Благодаря этому закону заемщики получили возможность воспользоваться ипотечными каникулами. Такая возможность предоставляется, если:

- заявитель никогда не менял условия ипотечного договора;

- сумма займа не превышает 15 миллионов рублей;

- купленное в кредит жилье является единственным у заемщика.

Воспользоваться каникулами можно только однажды за весь период действия договора с банком.

Возникновение сложной жизненной ситуации придется подтверждать документально. Банк рассмотрит заявление и примет положительное решение, если у владельца ипотечного жилья возникли проблемы:

- с работой;

- со здоровьем.

В первом случае заявителю пойдут навстречу, если его доход снизился на 30 и более процентов. Свою неплатежеспособность нужно будет подтвердить соответствующей справкой. Если же заявитель потерял работу, то он должен обязательно состоять на учете в службе занятости.

Воспользоваться каникулами также могут лица, которые:

- утратили трудоспособность на 2 и более месяцев из-за болезни или ухода за несовершеннолетним;

- стали инвалидами 1 или 2 группы.

Обратиться с заявлением о предоставлении каникул могут также граждане, у которых появились иждивенцы, а их доходы упали на 20 и более процентов. Если ежемесячный платеж таких заемщиков превышает 40% семейного бюджета, они могут рассчитывать на небольшую отсрочку.

Как платить ипотеку, если коронавирус временно оставил тысячи людей без работы? Ответ на этот вопрос можно найти в Федеральном законе №106 от 03 апреля 2020 года. В соответствии с этим нормативным при снижении уровня доходов владельцы ипотечной недвижимости могут получить отсрочку до 6 месяцев. Закон озвучивает максимальные суммы займов, при которых можно воспользоваться каникулами. Они зависят от региона, в котором проживает заемщик:

| Регион | Сумма ипотеки (млн. рублей) |

| Москва | 4,5 |

| Московская область, Санкт-Петербург, Дальневосточный округ | 3 |

| Другие регионы | 2 |

Государственная поддержка

Попавшие в сложную ситуацию владельцы кредитного жилья могут воспользоваться помощью государства. В 1997 году было создано Агентство ипотечного кредитования. Организация сегодня носит другое название, но продолжает свою деятельности. Воспользоваться поддержкой могут заемщики, которые являются:

- являются родителями или опекунами несовершеннолетних детей;

- инвалидами (воспитывают ребенка-инвалида);

- ветеранами боевых действий.

Обратиться с заявлением могут также родители, на содержании которых находится студент стационара.

Воспользоваться программой можно только при условии, что площадь ипотечного жилья соответствует установленным нормам. В помощи будет отказано лицам, для которых кредитная квартира не является единственным жилищем. Значение имеет и срок заключения договора. Он не может быть меньше одного года.

Сумма государственной поддержки составляет не более,1,5 миллиона рублей. Воспользоваться такой помощью можно только однажды.

Другие способы решения проблемы

Не имея возможность оплачивать долг по ипотеке, гражданин может инициировать процедуру банкротства. Она может растянуться на несколько месяцев. Если человек действительно не может платить по кредиту, и у него нет имущества, продажа которого позволит покрыть по счетам, задолженность может быть списана.

Не выплачивать долг по кредиту можно также при наступлении страхового случая. Если, например, купленная в ипотеку квартира сгорела или была разрушена каким-то другим способом, требовать возврата остатка долга банк не сможет. Главное, чтобы страховой случай был прописан в договоре.

Как избавиться от ипотеки, если нечем платить?

Существует несколько вариантов:

- продажа ипотечной квартиры осуществляется по договоренности с банком. Стоимость залоговой квартиры определяется в судебном порядке и часто занижается. Для того чтобы суммы хватило на погашение оставшегося долга, следует привлечь юристов. Если цена всех устраивает, долг погашается, а остаток средств от продажи возвращается клиенту;

- вселение арендаторов в ипотечную квартиру – по договоренности с банком. Все сделки подкрепляются договорами.

Что будет с ипотечной квартирой при регулярной неуплате долго

Если заемщик уклоняется от внесения платежей по ипотеке, банк может обратиться в судебную инстанцию. В результате рассмотрения дела судья примет решение о принудительном взыскании долга. Если факт уклонения и отсутствие сложной жизненной ситуации у заемщика будут истцом подтверждены, ответчику придется также уплатить пеню и штраф.

Что будет с квартирой в таком случае? Ее могут продать с аукциона. При этом цена недвижимости может оказаться гораздо ниже рыночной стоимости. Банк не учитывает только свои интересы и устанавливает цену, позволяющую реально продать квартиру и перекрыть долг.

Изъять жилье можно в том случае, если сумма задолженности составляет больше 5% от размера займа. Если же долг меньше, то на недвижимость наложат арест.

Если по каким-либо причинам забрать жилье банк не сможет, заемщика ожидает арест остального имущества. Делается это с целью принудительного взыскания долга.

Судебный иск – не худший из вариантов, который ожидает неплательщика. Менее приятным окажется общение с представителями коллекторской компании. Банки нередко принимают решение о продаже долга. Коллекторы, в свою очередь «не стесняются» с выбором способов «выбивания» долга. В результате под постоянным психологическим давлением оказывается не только заемщик, но и его семья.

Возвращает ли банк деньги, если не можешь платить ипотеку?

Квартира продается (часто по заниженной стоимости), а средства идут на погашение долга. Оставшимися средствами оплачиваются штрафы и судебные издержки. Все, что осталось банк возвращает клиенту. Такой вариант возможен только при условии погашения от двух третей основного долга.

Советы юриста в случае невозможности оплатить ипотечный кредит

Если у вас возникли вопросы относительно невозможности выплачивать кредит по ипотечной квартире, то запишитесь на консультацию к опытному юристу.

Судебная практика

Если заемщик не способен выплатить ипотечный кредит, то имеет место судебная практика, которая часто играет в сторону банка.

Из-за нестабильности рынка в 2017 году судебная практика по ипотечным кредитам была тяжелой и насыщенной.

Наиболее частыми причинами возникновения споров с заемщиками и банками являются:

- Несогласие по желанию взыскания объекта.

- Клиент желает изменить условия кредитного соглашения в договоре.

- Клиент не способен исполнять обязанности по займу из-за личных уважительных причин.

- Запуск процесса о непризнании договора не действительным.

Отзывы

Настя: «Взяли ипотеку, но через два года в нашей семье возникли непредвиденные обстоятельства. Денег едва хватало на то, чтобы поесть, а еще и кредит платить. Обращались в банк и нам предложили оформить ипотечные каникулы. Отказываться смысла не было, поэтому оформили. Как только восстановили материальное положение, снова стали выплачивать ипотеку как раньше. Рекомендую всем не сидеть дома сложа руки или прятаться.»

Виталий: «Я знаю, что такое долги по ипотеке, поэтому когда не смог платить в игрушки с банком решил не играть. Взял отсрочку на три месяца в банке пока восстановился после болезни. Хорошо, что справку сохранил. В банке тоже люди работают, поэтому подойдут индивидуально к вашей ситуации с учетом особенностей договора.»

Людмила: «Я всегда исправно платила все кредиты, поэтому мне оформили ипотеку на квартиру без проблем. Но случились неприятности из-за работы – попала под сокращение. Сразу же пошла в банк и оформила отсрочку на ипотеку, ведь все документы у меня были на руках. Вот так я избежала штрафов и неприятностей с банком, а потом снова возвратилась платить кредит так же, как и было.»

Вывод

Рекомендуем не избегать звонков и встреч с кредитными менеджерами. Оптимальным решением будет написание заявления в банк с просьбой изменения графика платежей, оформления кредитных каникул и прочее (в зависимости от ситуации). В противном случае это может привести к значительному ухудшению ситуации, вплоть до того, что банк заберет жилье и сделает его продажу на аукционе (только по решению суда).

- https://bursin.ru/not-pay-mortgage/

- https://bankirro.ru/problemy-s-ipotekoy/chto-budet-esli-ne-platit-ipoteku/

- https://ipotekyn.ru/chto-budet-esli-ne-platit-ipoteku/

- https://Ipotechnik.pro/problemy/chto-budet-esli-ne-platit-ipoteku/

- https://money-credits.ru/ipoteka/chto-budet-esli-ne-platit-ipoteku/

- https://ProSobstvennost.ru/ipoteka/chto-budet-esli-ne-platit.html

- https://urstart.ru/chto-delat-esli-nechem-platit-ipoteku/

- https://ob-ipoteke.info/zakoni-i-sud/nevyplata-po-ipoteke

- https://zakon-dostupno.ru/ipoteka/chto-budet-esli-ne-platit-ipoteku/

- https://svoe.guru/ipoteka/oplata-ipoteka/kak-zakonno-ne-platit.html

- https://schetavbanke.com/ipoteka/obshhaya-informaciya/ne-platit-ipotechnyi-kredit.html

- https://Bizneslab.com/ne-smog-platit-ipoteku/

- https://omegagroup.lawyer/chto-budet-s-kvartiroj-esli-ne-vyplachivat-ipoteku-vozmozhnye-sposoby-resheniya-problemy/