- Стоит ли брать кредит: вводная информация

- Кредит – сложный вопрос

- Зачем люди берут кредиты?

- Стоит ли СЕЙЧАС брать кредит?

- В каких случаях выгодно брать кредит

- Почему многие люди берут много кредитов?

- Кризисный кредит является ли удачной сделкой?

- Когда кредит нужен, а когда без него можно обойтись

- Выгода кредитной сделки при кризисе

- Пять причин, почему не стоит брать кредит.

- Не стоит брать кредит на погашение другого займа.

- Если не хватает денег.

- Стоит ли идти в микрофинансовые организации?

- При оформлении кредита могут обмануть.

- О выгодах и рисках получения кредитов в 2021 году

- Плюсы

- Минусы

- Что будет с кредитами в 2021 году?

- Ставки по кредитам в 2021 году: прогнозы

- Спишут ли кредиты россиянам в 2021 году?

- 55% российских заемщиков не защищены или уязвимы

- Лучше иметь один крупный кредит, чем несколько мелких

- В МФО выгодных кредитов нет

- Как правильно брать кредиты

- Плохие кредиты

- Хорошие займы

- Кредитные каникулы — это отсрочка долга, за которую надо платить

- Не забывать читать договор и считать деньги

- Помнить, что кредит берет один, а платят все

- Составить план «Б» по погашению долга

- Нюансы кредитования: насколько оно выгодно в современной экономической ситуации

- В какой валюте лучше оформлять кредит

- При кризисе валютное кредитование осуществляется с меньшими ставками.

- Целесообразность займа

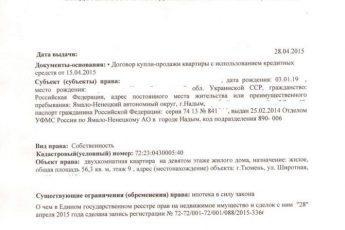

- Преимущества и недостатки кредитования: сравнительная таблица

- Вывод

Стоит ли брать кредит: вводная информация

Думаем, всем и так понятно, что такое кредит. Подробно объяснять, что для заемщика – это решение материальных вопросов, а для банка – прибыль, получаемая за счет предоставления финансовых ресурсов для временного пользования, не нужно. Многие кредит называют кабалой. Такое мнение складывается, потому что человек, который оформляет ссуду, обязательно возвращает не только ее «тело», т.е. сумму основного долга, но и проценты, являющиеся для кредитора некой комиссией.

Другие могут возразить, ведь займ иногда действительно выручает в тяжелую минуту. Вот и возникает животрепещущий вопрос, нужно ли брать кредит. Однозначного ответа в данной ситуации нет. Даже мнения экспертов расходятся по этому поводу. Одно можно сказать, что уровень кредитования на самом деле возрос. Мы привыкли пользоваться чужими средствами за неимением своих.

Такая динамика пугает, поскольку далеко не все заемщики перед тем, как надеть на себя это ярмо, трезво оценивают свои финансовые возможности. Есть, конечно, лица, которые хорошо подумают, исходя из своих сил и возникших обстоятельств, брать кредит или нет. И если ситуация того требует, они все равно прибегнут к заимствованию у банка денег.

Но даже у осторожных и трезво мыслящих людей могут появиться проблемы с выплатами кредита. Ведь никто не застрахован от: потери работы, ухудшения экономической ситуации в стране, возникновения военного конфликта и др. Разумеется, в будущее мы заглянуть не можем, поэтому отталкиваемся от того, что имеем на сегодняшний день. Вообще, рассматривая вопрос о том, стоит ли брать кредит, нужно учитывать много аспектов:

- кто хочет взять ссуду (физическое или юридическое лицо);

- для каких целей она берется;

- вид кредитования (потребительское, ипотечное, кредитные карты, рефинансирование, автокредиты,);

- условия тех или иных кредитных программ и прочее.

По ходу изложения статьи мы будем разбирать все эти моменты.

Кредит – сложный вопрос

Сегодня я хочу поговорить о том, что волнует почти всех трудоспособных людей в разные периоды своей жизни. Нужно ли брать кредиты для жизни. Вообще, нужны ли кредиты обычному нормальному человеку. Так много вокруг соблазнов: новые айфоны, прекрасные неизведанные дали, морские круизы, крутые автомобили и еще много чего. Все они зовут и манят.

С другой стороны, все больше появляется негативной и, порой откровенно страшной, информации о том, как люди теряют дом над головой, те же самые автомобили, которые забирают в уплату долга. Около 60% заемщиков сталкиваются с той или иной проблемой при погашении взятых кредитов.

Более четверти граждан тратят на платежи по кредитам, повседневные траты семьи и оплату ЖКХ более 80% доходов семьи. Нередки случаи, когда после нескольких лет исправной оплаты по кредиту, выплатив практически всю первоначально взятую сумму, люди лишались и машин, и квартир и еще оставались должны при этом. Или холодящие душу истории жесткого взыскания долгов от нелегальных коллекторов. Все это наводит на мысль о том, а нужны ли кредиты вообще?

Зачем люди берут кредиты?

Кредит позволяет осуществить мечту, на которую не хватает денег, или решить финансовые сложности. Если до 90х годов люди почти не брали денег в долг и жили посредством своих собственных финансовых сил, то после 90-х годов банковская сфера начала активно развиваться в России, и на текущий момент количество банков переваливает за пять сотен, что в несколько раз превышает все европейские нормы по количеству банков на душу населения. И это еще не считая мелких кредиторов. Предложения взять деньги можно встретить везде. Причем деньги выдаются быстро и большими суммами.

Читайте также: Как максимально уменьшить переплату по кредиту?

Такая доступность кружит голову и создает искусственную потребность для человека в новых вещах и в красивой жизни. Некоторые заемщики, столкнувшись с реалиями выплаты долгов, зарекаются больше никогда не брать деньги в долг. Другие настолько привыкают «жить в кредит», что берут кредит на все, платя за это в течение последующих несколько лет.

Стабильный доход и постоянная работа способствуют выплате долгов в намеченные сроки. Однако, если что-то случается непредвиденное, то в выплатах может случиться сбой и образоваться долговая яма, выбраться из которой опять же становится сложно.

Стоит ли СЕЙЧАС брать кредит?

Чтобы выяснить, стоит ли сейчас брать кредит, ответьте на несколько коротких вопросов:

- Стабильный ли у вас сейчас заработок?

- Есть ли открытые займы?

- Есть ли долги по кварт.плате/штрафам/налогам?

- Ожидаются ли крупные траты в ближайшем будущем?

- Стабильно ли состояние здоровья?

- Есть ли возможность откладывать определенную сумму на ежемесячные платежи?

Ответили «да» на большинство вопросов? Тогда обязательно оцените необходимость, безопасность и выгодность кредитного предложения – и если вас все устраивает, можете смело подавать заявку.

В каких случаях выгодно брать кредит

Сразу нужно определить, насколько нужны кредитные средства. Предположим, вы решили приобрести недвижимость. Ее рыночная стоимость с каждым годом возрастает. И гораздо дешевле ее приобрести сейчас, чем на следующий год. К тому же, накопить на нее вряд ли удастся.

Есть еще один случай, например, кто-то из родных нуждается в срочном дорогостоящем лечении, а без кредита никак не обойтись. Если же нужно приобрести какую-либо технику, сделать это можно в рассрочку в любом магазине.

Итак, в каких случаях выгодно брать кредит:

- Займ выгоднее аренды. Приведем пример. Заемщик на протяжении длительного времени снимает квартиру. Он платит за аренду 20 000 руб. Ему выгоднее оформить ипотеку и оплачивать эту сумму,но уже за свое жилье.

- Кредит оформляют при девальвации. Например, заемщик хочет приобрести товар, стоимость которого напрямую связана с курсом более стабильной иностранной валютой. Тут стоит учесть, погашать кредит нужно быстро. Иначе с подъемом курса национальной валюты заемщик слишком много переплатит.

- Займ, который рассчитан на получение дохода. Замщик оформляет кредит наличными. Эти деньги он планирует инвестировать в какой-то прибыльное предприятие. Например, покупку акций. Если такое вложение будет окупать кредит и приносить доход ежемесячно, выгодно использовать кредитные средства.

- Кредит во время того, когда инфляция выше процентных ставок. Заемщик хочет приобрести технику. Ее стоимость с учетом темпов роста цен будет выше, чем стоимость займа.

- Кредит под залог активов. Этот тип кредитования выгоден тогда, когда срочно нужны наличные, а при продаже активов на данный момент теряется значительная сумма.

Многие берут кредит на покупку валюты, чтобы со временем заработать на курсовой разнице. Хочется отметить, что это неоправданный риск. Валютный курс напрямую зависит от кредитной политики государства и мировой экономической ситуации. Также на него влияют политические решения мировых лидеров. Поэтому, курс может как подняться, так и обвалиться.

Почему многие люди берут много кредитов?

Этому способствует желание жить как все, иметь красивые и дорогие вещи, быть не хуже соседа, доходы которого значительно выше. Это не патология, а лишь попытка повысить собственную самооценку. Если честно, кредит – один из самых плохих способов «красиво жить». Однако, торговые организации, сотрудничающие в банками твердят обратное. Они позиционируют кредит, как возможность выгодной покупки. За счет кредитов растет товарооборот магазина и прибыль банков.

Оформить займ можно не только в отделении банка, но и прямо на торговой точке. За последние несколько лет количество кредитов на душу населения растет. На одного заемщика может приходиться до 4-7 кредитов. Это может быть потребительский кредит или ипотека, кредитная карта, кредит на телефон холодильник, телевизор, шубу, мебель и проч. Как правило, размер одного платежа небольшой, что позволяет комфортно платить. Но иногда в совокупности общий объем выплат может «задавить» заемщика.

Таким образом, широкая доступность кредитов, их легкость получения способствуют тому, что люди берут много кредитов.

Кризисный кредит является ли удачной сделкой?

При кризисе обычно занижается ценность денежных средств, а товары значительно дорожают. На момент начала кризиса при отсутствии падения национальной валюты, на определенную сумму человек сможет приобрести большее количество товара, нежели по истечении какого-то времени, когда станет явным разгар истощения экономики страны.

При тенденции повышения стоимости товара при инфляции покупка дорогостоящего товара или объекта в кредит, например машины, квартиры, предметов мебели, домашней техники или строительных материалов оправдана, поскольку деньги, даже взятые в кредит, обесцениваются, что впоследствии делает их более проще отдаваемыми.

Решать вопрос брать ли кредит в 2021 году или стоит воздержаться каждому следует индивидуально.

Большинством аналитиков предсказывается положительная экономическая ситуация в 2021 году и более приемлемые условия кредитования.

Согласно утверждению властных структур в скором времени стоит ожидать стабилизацию экономики, сокращение объема безработицы, повышение доходов населения.

В целом, ситуация в экономике напрямую зависит от стоимости нефти, отмены или сохранения экономсанкций, от объема экспорт

а и пр.

Перед оформлением кредита в рублях при условии падения рубля стоит учитывать следующие экспертные рекомендации:

- Не целеобразно оформлять большой займ. Подсчитайте не слишком обременительную для себя ссуду. Для себя стоит высчитать сумму предстоящего ежемесячного платежа, он не должен превышать 20-30% от совокупных доходов семьи в месяц.

- Большая сумма кредита станет проблематичной, поскольку основная часть дохода пойдет на кредиторов, а на жизнь семьи останется недостаточно средств.

- Бытует мнение о преимуществе рублевого кредита, не предполагающего конвертацию средств.

- Следует предпочесть отложенные средства, способные удержать от долговой ямы в тяжелое время. В копилку следует собрать сумму, требуемую семье на квартальный период.

Когда кредит нужен, а когда без него можно обойтись

Отпуск в кредит или покупка «крутого» айфона, может и радует первые несколько дней, но вряд ли может стать разумным инвестированием, если это куплено в кредит. Сейчас очень многие вещатели в интернете, называющие себя модным словом «блогер», при продаже своих бесценных знаний, курсов, марафонов в унисон твердят – не жалей на себя денег, возьми кредит, купи участие в супермарафоне «удачная удача» и деньги сами польются к тебе рекой.

Навряд ли это можно назвать выгодным вложением в себя. Покупка дорогих шмоток, айфонов, даже автомобиля, доморощенных курсов – сомнительная ценность для приобретения в кредит. Кроме одного случая – приобретение в рассрочку (с оформлением кредитного договора) для того, чтобы на следующий день вернуть кредит. Таким образом вы получаете весомую скидку на этот товар.

Но это уловка, и деньги на момент покупки у вас должны быть в полном объеме. Мы же говорим здесь о приобретении долга с обязательством вернуть сумму кредита и заплатить на него проценты. Если у вас нет денег на покупку этих вещей, то беря кредит, придется возвращать и сумму долга и еще проценты сверху. И суммы процентов тоже зависят от многих факторов.

Выгода кредитной сделки при кризисе

При кризисе предпочтительней выгодно вложить сбережения, нежели их копить.

Основными факторами, влияющими на кредитную выгоду при нестабильной экономике признаны:

- Приближение национальной валюты к девальвации.

- Длительный процесс возвращения кредитных средств.

Идеальный вариант при кризисе — взять ипотечный кредит под низкий процент со сроком возврата до 30 лет. В таком случае квартирой, сданной в аренду, будет приноситься доход, который можно направить на погашение долга. При инфляции снижаются и кредитные взносы. На фоне снижения покупательской способности возможно приобретение недорогой квартиры.

Пять причин, почему не стоит брать кредит.

Можно выделить множество фактов, когда действительно не стоит брать кредит. Наряду с теми, кто берет кредиты на все, есть и те, кто вообще не пользуются займами. Они стараются накопить собственными силами или не покупать то, на что нет денег. Выделим пять основных причин, когда не стоит брать кредит.

Не стоит брать кредит на погашение другого займа.

Новый кредит на погашение старого называется рефинансированием. К нему заемщики прибегают тогда, когда становится сложно платить по действующему кредиту или банк предлагает понизить действующую ставку. Например, клиент оформил кредит в период повышенных ставок под 27%. Через год ставки упали, и другой банк предлагает взять займ под 15%. Перекредитоваться здесь просто логично. Однако, если у клиента займ под те же 15%, но с большим ежемесячным платежом, а ему нужно понизить платеж, то он согласен взять дополнительный кредит на более длительный срок, но с меньшим платежом. И так может продолжаться бесконечно. В итоге клиент уже перекрыл основной долг, а сумма кредита не уменьшилась за счет новых процентов.

Таким образом, брать кредит на погашение другого не стоит. Для облегчения бремени выплат лучше воспользоваться услугами реструктуризации и рефинансирования, когда основной долг растягивается, а сумма дополнительных процентов будет не существенной.

Если не хватает денег.

Многие люди привыкли жить от зарплаты к зарплате, равномерно распределяя расходы в течение месяца. Однако может случиться так, что денег до зарплаты не хватает. Здесь появляются мысли, где можно занять денег на пару дней. Как вариант, люди начинают брать микрозаймы и отдавать их с определенной переплатой. Суммы займов небольшие, поэтому переплата в денежном размере не ощутима. Так, взяв 5 т.р., нужно через неделю отдать 6 т.р. Казалось бы, всего 20% за неделю переплата, но уже 80% в месяц или более тысячи годовых. В таких случаях можно воспользоваться картой со льготным периодом. Она позволит «перехватить» денег до зарплаты и вернуть их без дополнительных процентов. Правда, увлекаться ею тоже не стоит.

Стоит ли идти в микрофинансовые организации?

Займы в МФО выдаются за несколько минут по одному паспорту. Это привлекает тех людей, которым нужно где-то найти денег до зарплаты, или если банк отказывает в кредите. Переплата по микрозаймам огромная в процентном соотношении. Заемщик переплачивает в несколько раз больше, чем взял. Это своеобразный бич современной жизни, но кто-то довольно часто берет деньги именно так и возвращает с переплатой. МФО выдают деньги почти всем, кто обратился, включая заемщиков с плохой кредитной историей. Эксперты советуют не пользоваться услугами МФО, или пользоваться в исключительных случаях.

При оформлении кредита могут обмануть.

Перед подписанием кредитного договора стоит внимательно все изучить. Особенно, касательно пунктов прав банка изменять процентную ставку в одностороннем порядке и требовании долга.

Читайте также: Что нужно проверить до подписания кредитного договора?

Чтобы после подписания не оказалось, что заемщик оказался в кредитной ловушке, все условия лучше обговорить заранее. А еще лучше, чтобы они были зафиксированы на бумаге.

О выгодах и рисках получения кредитов в 2021 году

Рассмотрим существующие положительные и отрицательные стороны оформления кредитов в наступающем году.

Плюсы

С одной стороны, брать кредит в новом 2021 году стоит. Этому есть несколько причин:

- сниженные процентные ставки;

- есть возможность оформить льготные кредиты по федеральным программам;

- лояльное отношение банков к клиентам, выходящим на просрочку;

- при оформлении кредитных карт есть возможность воспользоваться беспроцентным периодом;

- при наступлении форс-мажора можно оформить реструктуризацию, рефинансирование или кредитные каникулы на льготных условиях.

На этих основаниях оформлять кредит сейчас довольно выгодно.

Однако принимая решение о получении ссуды в банке, следует учитывать не только преимущества этого шага, но и возможные риски получения денег в долг.

Минусы

Чтобы не попасть в сложную финансовую ситуацию, нужно помнить, что при выходе должника на просрочку банк увеличивает пени.

Поскольку уровень доходов падает, а заемщик не в состоянии выплачивать кредит – его ждет так называемая долговая яма.

Учитывая тяжелое экономическое состояние в стране, существуют следующие риски оформления кредитов в 2021 году:

- В данный момент государство активно направляет деньги из бюджета на поддержание своих граждан. Однако в будущем есть вероятность изменения налоговой политики не в пользу рядовых граждан. Вернуть потраченные средства не получится, поскольку доходы населения сократятся.

- После того как коронавирус будет побежден, наступит экономический кризис. Работодатели проведут массовое сокращение штатов. Многие из тех, кто имеет действующие кредиты, окажутся без работы. Возвращать займы станет нечем.

- В период финансового кризиса у людей, не потерявших работу, заметно сократится уровень заработной платы. При этом так же появляется вероятность того, что возвращать задолженность будет нечем.

- Поскольку многие вкладчики расторгают депозитные договора и снимают деньги со счетов вкладов, в будущем снижается возможность проведения рефинансирования проблемных кредитов, когда должник не может проводить плановые платежи. Это связано с дефицитом ликвидности многих банковских организаций, который, несомненно, появится.

Учитывая эти недостатки, финансовые эксперты приходят к выводу, что сейчас не лучшее время для оформления кредита.

Вот такие существуют два противоположных мнения у финансовых экспертов по вопросу оформления кредитов в 2021 году.

Что будет с кредитами в 2021 году?

Ставки по кредитам в 2021 году: прогнозы

Напомним, что Правительством РФ было предпринято немало мер по адаптации рынка потребкредитования под условия пандемийного кризиса. В частности ключевая ставка ЦБ РФ была снижена до рекордных 4,25%, но на сферу розничного финансирования граждан банками это никак не повлияло. Продукты так и остались на прежних отметках стоимости. Наверное, именно это заставило многих пересмотреть свое отношение к личным сбережениям и обратиться к самостоятельному формированию финансовой подушки и здравой экономии. В среднем за первый триместр мировой «коронавирусной лихорадки» портфель потребкредитов «похудел» на 1 п.п., но и это не вынудило банки снизить свои аппетиты.

Какие же дают прогнозы эксперты по кредитам на 2021 год? Авторитетное аналитическое агентство «Эксперт РА» заявило, что пока будут сохраняться высокие риски в данной сфере, ожидать падения процентных ставок не стоит. Более того, в скором времени мы сможем увидеть и падение качества портфеля потребительских займов, из-за того, что малый и средний бизнес ощутит большие проблемы и будет избавлять от избытка штатных сотрудников.

Также прогнозы экспертов, предложили сценарий снижения процентных ставок, который если и случиться, то тоже не приведет к росту интереса граждан к новым финансовым сделкам. Если спрос и будет расти, то только на услугу рефинансирования.

Сегодня же приемлемые ставки по кредитам физлицам готовы предложить крупные банки, где величина вознаграждения в годовом значении колеблется от 7,9 до 11,5%.

Спишут ли кредиты россиянам в 2021 году?

Что касается кредитной амнистии (каникулы или банкротство), то она по-прежнему будет доступна в облегченном порядке для малоимущих, многодетных, инвалидов и пенсионеров, с долговой нагрузкой от 50 до 500 тыс. руб. Теперь процедура банкротства может быть осуществлена и без судебных тяжб, при этом она не будет требовать дополнительных оплат. Но по-прежнему будет важна цель, на которую брались средства. А вот в отношении остальных групп граждан, о возможном списании долгов по кредитам, пока еще ничего неизвестно.

Чтобы получить первичную отсрочку платежа придется успеть подать заявку до конца 2020, а вот повторно обратиться можно и в будущем году.

Причисляете ли вы себя к социально незащищенным группам населения или нет, но надеяться только на амнистию не нужно. Все же лучше сразу просчитывать все риски и оформлять кредит только, если есть реальная необходимость и постоянный финансовый поток для выплаты долга.

55% российских заемщиков не защищены или уязвимы

Размер рекомендованного семейного дохода, необходимого для комфортного обслуживания среднего ипотечного кредита в России, почти не изменился за ушедший год и по итогам декабря 2020 года составил 70,3 тысячи рублей (данные Национального бюро кредитных историй – НБКИ).

Самый высокий уровень семейного дохода для комфортного обслуживания ипотечного кредита был рассчитан по Москве (149,8 тысячи рублей), в Московской области 113,1 тысячи рублей, Санкт-Петербурге 92,1 тысячи рублей, Приморском крае 82,9 тысячи рублей и Хабаровском крае 80,1 тысячи рублей.

При этом доля кредитов с платежом к доходу выше 80% увеличивается в геометрической прогрессии. И это очень настораживает.

Лучше иметь один крупный кредит, чем несколько мелких

Если у вас есть много действующих кредитов, найдите банк, который перекредитует ваши финансовые обязательства, объединив мелкие долги в один крупный.

Постарайтесь не брать кредит ради погашения других кредитов. Вы рискуете попасть в долговую яму.

В МФО выгодных кредитов нет

Когда вы задумываетесь над тем, чтобы взять небольшой кредит в микрофинансовых организациях, лучше займите деньги у друзей или родственников. Кредиты в МФО – это всегда дорого и очень невыгодно. Несмотря на это, из-за отсутствия денег интерес у граждан к микрофинансовым кредитам в пандемию сильно возрос. Даже постоянные обладатели банковских кредитов устремились в МФО. Причиной тому стало то, что банки чаще стали отказывать в выдаче кредитов по разным причинам.

Как правильно брать кредиты

Финансовые эксперты разделяют кредиты на плохие и хорошие, или на выгодные и невыгодные займы.

Плохие кредиты

Плохими кредитами специалисты называют получение денег в долг на покупку дорогих вещей, которые не являются предметами первой необходимости.

Примерами можно называть ссуды на приобретение айфонов последней модели, покупку автомобилей и пр.

При оформлении таких займов пользователь попадает в так называемое кредитное рабство – денег он еще не заработал, но уже успел их потратить. Это и есть пример плохого кредита.

Хорошие займы

Хорошими кредитами считаются займы, помогающие пользователю зарабатывать больше денег, создавать свой капитал.

В качестве примера можно привести покупку в кредит того же айфона видеоблогером или новой модели ноутбука копирайтером. То есть люди покупают вещи, необходимые им для качественного выполнения своей работы.

Чем выше качество работы, тем больше за нее получат денег производители. Такие займы не только окупаются, но еще и приносят прибыль.

Хорошими кредитами считаются также инвестиции в недвижимость, то есть ипотечные займы.

С одной стороны ипотека не является доходом. Оформленная на продолжительный период, она несет только расходы.

Но при правильном подходе приобретенная недвижимость может приносить владельцу доход, который будет не только покрывать сумму ежемесячных вносов, но и приносить определенную прибыль.

Хорошим кредитом (при его правильном использовании) считается заем на развитие бизнеса.

В качестве примера маркетологи приводят оформление кредитной карты с продолжительным льготным периодом.

С помощью кредитных средств карты владелец оплачивает в сети рекламу, находит клиентов, получает прибыль и вовремя погашает задолженность до истечения грейс-периода.

Кредит получается беспроцентным, за исключением небольшого минимального взноса в течение месяца.

Плохие кредиты создают пассивы, забирающие деньги заемщика, хорошие займы создают активы, приносящие пользователю прибыль.

Существуют крайние случаи, когда брать ссуду, безусловно, стоит.

К примеру, кредиты на обучение, которое увеличит эффективность пользователя и даст ему возможность увеличит заработок.

При этом нужно помнить, что само по себе обучение без должных действий пользы не принесет. Без применения полученных знаний на практике эффекта не будет.

Брать кредит не только стоит, но срочно нужно, когда на кону стоит жизнь и здоровье близкого человека.

Заем следует оформлять, когда уже использованы и не работают все иные альтернативные способы поиска денег – спонсоры, друзья, родственники и т.п.

Взять кредит – это самое простое решение проблемы или какого-то вопроса. Позже эта простота оборачивается невозможностью вернуть задолженность и попаданием в долговую яму.

Кредитные каникулы — это отсрочка долга, за которую надо платить

К сожалению, многие потребители восприняли «каникулы» как легальный способ не платить по кредиту целых шесть месяцев. В случае если заемщик с документами в руках сможет доказать, что его доход в предыдущий месяц снизился на 30% по сравнению с прошлым годом, платежи приостанавливаются на срок до полугода. Правда, есть одно «но» — во время кредитных каникул проценты по кредиту, хоть и по льготной ставке, но продолжают начисляться, и итоговая сумма долга возрастает. Предполагается, что за это время заемщик решит финансовые трудности и далее продолжит вносить платежи в плановом порядке, в том числе и за период отсрочки. И потому кредитные каникулы — это инструмент уйти от дефолта для тех, кто действительно оказался в трудной ситуации.

Не забывать читать договор и считать деньги

Лишь треть клиентов банков внимательно читают договор и приложения к нему. Около 40% обратившихся с просьбой предоставить им кредитные каникулы получили отказ.

Помнить, что кредит берет один, а платят все

Если кредит берется не на сиюминутные желания, а на необходимые вещи, то вряд ли стоит принимать решение единолично. Статистика говорит, что среди должников семейных пар в несколько раз меньше, чем тех, кто находится в разводе или не связал себя узами брака.

Изначально решение об оформлении кредита стоит принимать сообща, особенно, если речь идет о крупных суммах. Ведь даже если кредит берет один, платить за него в итоге всем вместе (а как иначе объяснить потом, почему вдруг надо платить за кредит, а не покупать то, на что рассчитывали близкие). И даже если решение взять кредит общее, пусть ежемесячный платеж не превышает 30-40% от зарплаты одного члена семьи, ведь зарплата второго — это ваша «подушка безопасности».

Составить план «Б» по погашению долга

Иногда отказ от самых маленьких излишеств позволяет сэкономить приличную сумму и досрочно погасить кредит. И потому лучше взять кредит на максимальный срок с минимальным платежом для подстраховки и вносить платежи на 10-25% больше положенного для быстрого погашения. Это — ваш секретный план, о котором банкам и иным кредиторам знать необязательно!

Нюансы кредитования: насколько оно выгодно в современной экономической ситуации

Начнем с потребительских кредитов наличными. Многочисленные банки предлагают клиентам оформить займ под выгодный процент. Но понятие «выгодный» каждый трактует по-своему. Кто-то обращает внимание на основную процентную ставку, которая в выбранном банковском учреждении ниже, чем в других. Другие просчитывают эффективную процентную ставку со скрытыми комиссиями и дополнительными платежами.

Рассмотрим предложения по потребительскому кредитованию от популярных банков.

| Название | Макс.сумма, руб. | Срок кредита | Процентная ставка, годовых |

|---|---|---|---|

| Сбербанк | До 5 млн. — зарплатным клиентам До 3 млн. — для других заемщиков |

До 5 лет | От 11,4% |

| ВТБ 24 | До 5 млн. — для зарплатных клиентов До 1,5 млн. — для других клиентов |

До 7 лет — для зарплатных клиентов До 5 лет — для других заемщиков |

От 9,6% |

| Альфа-Банк | До 5 млн. | До 5 лет | От 9,9% |

| Почта Банк | До 1,5 млн. | До 5 лет | От 11,9% Фиксированная ставка 9,9% для пользователей специальной услуги |

| УралСиббанк | До 3 млн. | До 7 лет | От 10,9% — для клиентов банка От 11,9% — для других клиентов |

Проведя анализ, можно понять, что банки предлагают лояльные условия кредитования зарплатным клиентам. То есть тем, кто получает через них зарплату. Также могут быть оптимальные условия кредитования для VIP-клиентов.

Автокредит — не менее востребованная услуга. Сегодня можно приобрести автомобиль по доступной стоимости высокого качества непосредственно от производителя. Многочисленные дилеры предлагают свои услуги по покупке.

Придя в салон, клиент выбирает авто, просит просчитать ему кредит. Допустим, он вносит 15% от первоначальной стоимости авто. Некоторые официальные представители предлагают воспользоваться услугами их банковского брокера или кредитора.

Необходимо помнить, у таких компаний могут быть процентные ставки на порядок выше, чем в банковских учреждениях. Поэтому лучше подать заявку на автокредит в выбранный клиентом банк.

При анализе рынка эксперты отмечают, что брать ипотеку выгодно. Стоимость недвижимости растет, особенно с принятием нового закона для застройщиков. В следующем году квадратный метр будет стоить на несколько тысяч рублей дороже.

Есть льготные категории граждан, которые могут оформить ипотеку с государственной поддержкой. Также не стоит забывать о возможности использовать материнский капитал. Для многодетных семей процентная ставка по ипотеке снижена до 6%. Для клиентов, которые не могут воспользоваться льготами, процентная ставка колеблется в среднем от 10% до 12% годовых.

В какой валюте лучше оформлять кредит

Что выбрать: рубли или иностранную валюту? С этим вопросом сталкиваются многие граждане, которые оформляют кредиты на довольно крупные суммы денег. Если кредитные средства будут выданы в иностранной валюте, банк оформляет их под более низкий процент. Ставки по рублевым кредитам гораздо выше.

Важно знать, что кредиты в иностранной валюте нужно оплачивать в той валюте, в которой они выданы. Курс может подняться, и заемщик переплатит.

Поэтому многие эксперты советуют все кредиты оформлять в рублях. Во-первых, заемщик оплачивает фиксированную сумму на протяжении всего срока кредитования. Во-вторых, на стоимость кредита не влияют курсы иностранных валют.

При кризисе валютное кредитование осуществляется с меньшими ставками.

Для желающих оформить кредит в банке, стоит учитывать:

- При долгосрочном экономическом кризисе банки, желая обеспечить себя, обычно поднимают ставки по процентам. Оформление кредита в таком случае выгоден только если в ближайшем будущем можно получить выгоду от приобретения, или же кредит жизненно необходим.

- Наиболее приемлем займ на достаточно длительный срок, при этом суммы ежемесячных платежей окажутся меньшими, и проще окажется оплата долга.

- Не стоит заблаговременно гасить займ, поскольку со временем деньги подешевеют.

- Высокотехнологичные товары быстро устаревают, вместо них приходят на рынок более совершенные, поэтому на них не стоит брать заемные средства.

- Для расчета за продукты стоит побеспокоиться об оформлении кредитки с возобновляемым льготным периодом.

- В период кризиса наиболее надежны банки, располагающие гособеспечением и отличной репутацией.

- Выбирая займ необходимо точно подсчитать сумму ежемесячного погашения, оно не должно быть более половины доходов семьи.

- Форма погашения предпочтительней дифференцированная или аннуитетная. Дифференцированная при уменьшении суммы займа предполагает снижение процентов.

- При наличии зарплатной карты предпочтительней подача заявки на кредит в тот же банк, возможно получение более низких процентных ставок, сравнительно с общими условиями.

Сложно однозначно ответить на вопрос выгодно ли брать кредит в 2021 году. К этому вопросу стоит подходить индивидуально подсчитав личную пользу клиента. При наличии ранее оформленного и непогашенного займа можно воспользоваться услугой рефинансирования, упрощающей ранее вносимые платежи.

Целесообразность займа

Первое, о чём стоит задуматься при возникновении мысли об оформлении кредита, – насколько он необходим?

Во-первых, имеет значение личная ситуация. Уместно ли сейчас брать займ: есть ли возможность его оплачивать? Своевременно ли это? Гражданин должен трезво оценивать свои возможности по соблюдению сроков. Причина для кредитования нужна действительно серьёзная, практичная. Оплата учёбы, лечения, а не нового смартфона, условно говоря.

Во-вторых, крайне важны предлагаемые условия. Например, высокая ставка по процентам является поводом задуматься о необходимости брать займ.

Для понимания того, какие кредитные предложения сегодня наиболее распространены, следует знать следующее: последние годы просроченная задолженность в кредитном портфеле банка увеличивается. Это объясняется тяжёлым материальным положением большого количества российских граждан из-за наступившего экономического кризиса.

Т.к. многие обыватели или лишились своего источника доходов, или вынужденно работают в теневой сфере, банкам приходится проводить суровый отбор клиентов.

Параллельно на кризисной волне неизбежно поднялись МФО. Они имеют в большинстве случаев меньше требований, но проценты там кабальные. Так что обращаться в такие заведения стоит в последнюю очередь.

Преимущества и недостатки кредитования: сравнительная таблица

Ссуда делает человека зависимым от банка, который, в свою очередь, пытается подобную услугу преподнести, как повышение уровня своей жизни, возможность быстрее достичь желаемого. Однако, заняв у них деньги, мы возвращаем непомерно больше, в результате чего, кредит становится не столько радостью, сколько бременем.

Вместо того, чтобы направить силы на саморазвитие и другие задачи, мы бросаем их, на погашение займа, преисполнены страха за появление просрочек и наложения штрафов. Поскольку взятие кредита – это определенно переплата, мы теряем больше, чем получаем. И с этим не поспоришь. Современное рабство – это не буквальные оковы, а финансовые кандалы. Так много сказав о недостатках банковских займов, не справедливо умолчать об их плюсах, ведь они есть. Чтобы наглядно увидеть их и решить, брать кредит в банке или нет, смотрите таблицу.

Вывод

Подводя итог, можно прийти к выводу, что оправданным взятие ссуды будет, если:

- нужда в деньгах срочная, и другого выхода найти их — нет;

- целями использования являются: бизнес, образование, неотложное лечение, ипотека. Кстати, в 2017-ом и 2018 году жилищный кредит стал еще доступнее. Снижаются ставки и стоимость на объекты недвижимости. К тому же, разрабатываются различные программы, предусматривающие наличие акций и оказание госпомощи многодетным семьям;

- вы – объективно оценивающий свое финансовое положение, рассудительный и ответственный человек, который не идет на поводу у первых побуждений и эмоций;

- есть стабильный доход, величина которого как минимум в 10 раз превышает сумму ежемесячного платежа по займу.

Кредит стоит брать, и это будет целесообразным решением, когда заемщик внимательно изучает кредитный договор, не ленится делать предварительные расчеты и не боится задавать вопросы банковским работникам.

Выбирая заимодателя, обращайте внимание только на проверенные банки, сравнивайте условия кредитования, отдавайте предпочтение предложениям с самыми низкими ставками, которые влияют на сумму конечной переплаты. А чтобы снизить ее, соберите как можно больше документов или прибегните к залогу/поручительству. Несмотря на то, что брать кредит или нет, – решение сугубо индивидуальное, не забывайте о последствиях таких действий.

Когда жизненные обстоятельства вынуждают к заимствованию денег у банка, делайте это в пределах разумного, предварительно хорошо подумав, посоветовавшись с финансовыми экспертами, расставив приоритеты. Возможно, научиться жизни по средствам лучше, нежели ставить себя в зависимость от банковской системы, ведь это не единственно правильный путь к решению материальных проблем.

- https://vzayt-credit.ru/stoit-li-brat-kredit/

- https://bankstoday.net/last-articles/stoit-li-brat-kredit-ili-luchshe-povremenit-kak-eto-ponyat-i-na-chto-obratit-vnimanie

- https://mobile-testing.ru/ne_stoit_brat_kredit/

- https://financer.com/ru/kredit/stoit-li-brat-kredit/

- https://bankstoday.net/last-articles/vygodno-li-sejchas-brat-kredit

- https://kreditnyj-kalkulyator.ru/stoit-li-brat-kredit-v-2018-godu.html

- https://onlinebankir.ru/stoit-li-brat-kredit-v-2021-godu/

- https://mircredit.ru/chto-budet-s-kreditami-v-2021-godu/

- https://rg.ru/2020/07/10/kak-pravilno-brat-kredity-v-koronakrizis.html

- https://FininRu.com/kredit/stoit-li-brat