- Доверенность

- Отчет по подотчетным суммам

- Проверка авансового отчета

- Документальное подтверждение покупок

- Документы, подтверждающие приобретение ТМЦ подотчетником

- Проводка — приобретены материалы подотчетным лицом по доверенности

- Приобретение имущества у физического лица

- Отражение приобретения имущества в бухгалтерском учете

- 1. НДФЛ

- Общие правила выдачи денежных средств под отчет

Доверенность

Получить приобретенные товары или принять работы, услуги может сотрудник, полномочия которого подтверждены доверенностью. Ее можно выписать по унифицированным формам № М-2 или № М-2а. Они утверждены постановлением Госкомстата России от 30 октября 1997 г. № 71а.

Бланки этих доверенностей по сути одинаковые, отличие лишь в том, что в форме № М-2 есть корешок. Он нужен для учета доверенностей в журнале регистрации. Вести такой журнал или нет, каждый решает сам. Если не ведете, то применять проще форму № М-2а.

Ситуация: можно ли выдавать доверенность М-2 гражданину, который не является сотрудником организации?

Ответ: да, можно.

Указания, утвержденные постановлением Госкомстата России от 30 октября 1997 г. № 71а предусматривают, что доверенность по форме № М-2 можно выдавать только сотрудникам организации. Однако в постановлении Президиума ВАС РФ от 13 августа 1996 г. № 1792/96 сказано: с момента введения в действие части первой Гражданского кодекса РФ (с 1 января 1995 года) доверенности от имени юридического лица оформляют с учетом требований стать 185 Гражданского кодекса РФ. Данная норма допускает право выдавать доверенность любому лицу, а не только сотруднику (п. 1 ст. 185 ГК РФ).

К тому же нет запрета выдавать наличные деньги под отчет человеку, работающему по гражданско-правовому договору. А доверенность на получение ТМЦ нужна как раз подотчетнику.

Таким образом, действующее законодательство разрешает выдавать доверенность на получение ТМЦ людям, которые не являются сотрудниками организации.

Аналогичные выводы следуют из решения Верховного суда РФ от 6 июня 2011 г. № ГКПИ11-617.

Вместо унифицированных можно использовать и формы, разработанные самостоятельно. Главное, чтобы в документе были предусмотрены все необходимые реквизиты. Какую бы форму вы ни использовали, сначала ее утверждает руководитель приказом к учетной политике.

Это предусмотрено частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ и пунктом 4 ПБУ 1/2008.

Срок действия доверенности установите в зависимости от возможности получения и вывоза соответствующих ценностей по наряду, счету, накладной или другому заменяющему их документу. При этом максимальный и минимальный сроки действия доверенности законом не установлены. Если этот срок в доверенности не указан, то она будет действительна в течение одного года со дня выдачи (п. 1 ст. 186 ГК РФ).

Ситуация: обязательно ли выдавать доверенность подотчетному лицу, для того чтобы он выступал от имени организации?

Ответ: нет, не обязательно. Законодательство не содержит такого требования.

Однако если не выдать доверенность сотруднику, у организации могут возникнуть проблемы с получением счета-фактуры. Именно этот документ служит основанием для вычета НДС по приобретенным через сотрудника товарам (работам, услугам) (п. 1 ст. 172 НК РФ).

Сложность с получением счета-фактуры может возникнуть потому, что при продажах за наличный расчет розничные продавцы вправе не выставлять счета-фактуры, а ограничиться кассовыми чеками (п. 7 ст. 168 НК РФ). Действуя без доверенности, сотрудник организации выступает как обычный человек, приобретающий вещи для личного использования. Поэтому продавец не обязан выписывать ему счет-фактуру.

Но если сотрудник предъявит доверенность от организации, поставщик должен будет выставить счет-фактуру. В этом случае сотрудник станет действовать от имени организации, и у продавца появится обязанность выписать требуемый документ (п. 3 ст. 168 НК РФ).

Такая позиция изложена в письме МНС России от 10 октября 2003 г. № 03-1-08/2963/11-АЛ268.

Отчет по подотчетным суммам

В течение трех дней с окончания срока, на который был выдан аванс, сотрудник обязан отчитаться об истраченных деньгах. Для этого он должен представить в бухгалтерию авансовый отчет по унифицированной форме № АО-1 или по форме, разработанной организацией самостоятельно. Главное, чтобы в документе были предусмотрены все необходимые реквизиты. Какую бы форму вы ни использовали, сначала ее утверждает руководитель приказом к учетной политике.

Такой порядок следует из пункта 6.3 указания Банка России от 11 марта 2014 г. № 3210-У, части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ и пункта 4 ПБУ 1/2008.

Ситуация: можно ли составлять авансовый отчет один раз по итогам месяца? В течение месяца наличные выдаются под отчет одному и тому же сотруднику несколько раз (например, 5-го и 15-го числа).

Ответ: нет, нельзя.

Выдать наличные деньги под отчет можно при условии, что сотрудник отчитался за ранее полученный аванс. При составлении одного авансового отчета по всем подотчетным суммам, выданным в течение месяца, это требование не выполняется. Это следует из пункта 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У и пункта 214 Инструкции к Единому плану счетов № 157н.

Внимание: если налоговые инспекторы обнаружат, что организация неправомерно выдала деньги под отчет (по ранее выданным суммам сотрудник еще не отчитался), то они могут попытаться оштрафовать ее за нарушение Правил ведения кассовых операций.

Однако ответственность за этот проступок наступает в строго ограниченных случаях. Они указаны в статье 15.1 Кодекса РФ об административных правонарушениях. Несоблюдение правил выдачи подотчетных сумм к ним не относится. Получается, что штраф за такое правонарушение не предусмотрен. Это подтверждает и арбитражная практика (см., например, постановления ФАС Северо-Западного округа от 21 февраля 2005 г. № А56-33543/04 и от 9 февраля 2005 г. № А21-8287/04-С1).

На лицевой стороне отчета сотрудник указывает свою фамилию и инициалы, профессию (должность), назначение аванса и т. д. На оборотной стороне он должен отразить все расходы, произведенные им. Полученные оправдательные документы сотрудник прикладывает к авансовому отчету и нумерует в порядке их записи в отчете.

Ситуация: должен ли сотрудник оформить авансовый отчет, если вернул всю полученную подотчетную сумму?

Ответ: нет, не должен.

Авансовый отчет служит основанием для списания расходов, которые организация понесла через сотрудника (указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. № 55).

Если же сотрудник вернул всю сумму, выданную ему под отчет, никаких расходов не возникает.

На полученную сумму составьте приходный кассовый ордер формы № КО-1. В строке «Основание» этого документа напишите: «Возврат неиспользованных подотчетных сумм».

Проверка авансового отчета

При поступлении авансового отчета заполните в нем расписку (отрывную часть отчета) и передайте ее сотруднику. Она нужна для подтверждения, что отчет принят к проверке. А проверка заключается в следующем.

Во-первых, проконтролируйте целевое расходование денег. Для этого посмотрите, на какие цели сотрудник получил деньги от организации. Эти данные указаны в документе, который послужил основанием для выдачи подотчетных сумм. Например, в расходном кассовом ордере, приказе, заявлении и т. д. Затем сравните цель с результатом согласно документам, которые сотрудник приложил к своему отчету. Если они совпадают, значит, деньги использованы по целевому назначению.

Во-вторых, убедитесь в наличии оправдательных документов, которые подтверждают расходы, а также проверьте правильность их оформления и подсчет сумм.

Если сотрудник расплатился наличными, подтверждением расходов могут быть кассовый чек, квитанция к приходному кассовому ордеру или бланк строгой отчетности. А при расчетах по банковской карте – оригиналы слипов, квитанции электронных банкоматов и терминалов. Суммы, израсходованные сотрудником согласно отчету, должны соответствовать суммам, указанным в платежных документах.

Ситуация: можно ли принять в качестве подтверждения расходов подотчетного лица только квитанцию к приходному кассовому ордеру (без чека ККТ)?

Ответ: да, можно.

Сотрудник может приложить к авансовому отчету квитанцию к приходному кассовому ордеру, которую выдал контрагент (без чека ККТ). Такой документ тоже является подтверждением того, что сотрудник понес наличные расходы.

Налоговые инспекторы часто требуют, чтобы к авансовому отчету был приложен именно кассовый чек как основной оправдательный документ (см., например, письмо УМНС России по г. Москве от 12 августа 2003 г. № 29-12/44158). Но это требование нормами законодательства не подтверждено. Кассовый ордер формы № КО-1 является одной из форм первичной учетной документации. Поэтому квитанция, оформленная к нему, – такой же оправдательный документ, как и кассовый чек. Этот вывод подтверждает и арбитражная практика (см., например, постановление ФАС Московского округа от 9 декабря 2005 г. № КА-А40/12227–05).

Документальное подтверждение покупок

Помимо платежных документов, к авансовому отчету сотрудник должен приложить документы, подтверждающие покупку. Например, это могут быть товарные чеки, накладные, акты выполненных работ (оказанных услуг) и т. д.

Если сотрудник приобрел для организации имущество (основные средства, материалы, товары), работы или услуги, то факт их поступления (как и любой другой факт хозяйственной жизни) должен быть подтвержден первичным учетным документом (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Этот документ должен поступить от поставщика.

Если такого документа нет, то составьте его сами (например, при поступлении материалов без документов оформите акт в произвольной форме или по форме № М-7 (постановление Госкомстата России от 30 октября 1997 г. № 71а)). При этом следует иметь в виду, что документ, составленный в произвольной форме, должен содержать все обязательные реквизиты, предусмотренные частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Ситуация: можно ли принять авансовый отчет сотрудника по приобретению материалов, если к нему приложен только кассовый чек (без товарного чека, накладной)?

Ответ: да, можно.

Но для этого нужно самостоятельно оформить дополнительный документ, подтверждающий поступление ценностей (см., например, постановление ФАС Западно-Сибирского округа от 25 февраля 2004 г. № Ф04/953-206/А45-2004).

Например, при поступлении материалов можно составить акт о приемке материалов по форме, утвержденной руководителем организации, например, по форме № М-7 (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, постановление Госкомстата России от 30 октября 1997 г. № 71а).

Составлять такой документ нужно, поскольку кассовый чек подтверждает только сумму, которую израсходовал сотрудник. На его основании нельзя принять приобретенные через сотрудника ценности к учету. Кассовый чек не содержит такого обязательного реквизита первичного документа, как подписи ответственных лиц (ч. 2 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 7 Инструкции к Единому плану счетов № 157н).

Ситуация: можно ли принять авансовый отчет сотрудника по приобретению материалов, если к нему приложен только товарный чек (без кассового чека)? Сотрудник купил материалы у организации на ЕНВД.

Ответ: да, можно. Но только если в товарном чеке приведены обязательные реквизиты.

Организации на ЕНВД вправе не применять ККТ. Вместо кассовых чеков они выдают покупателям товарные чеки, квитанции или другие документы, подтверждающие продажу товара. При этом данные документы должны содержать ряд обязательных реквизитов:

– наименование, порядковый номер и дату выдачи документа;

– наименование организации (Ф. И. О. предпринимателя), ИНН;

– наименование и количество оплачиваемых товаров (работ, услуг);

– сумму оплаты;

– должность, фамилию и инициалы продавца, его личную подпись.

Это предусмотрено пунктом 2.1 статьи 2 Закона от 22 мая 2003 г. № 54-ФЗ.

Если в товарном чеке есть все эти данные, авансовый отчет принять можно. Такие расходы организация сможет учесть при расчете налога на прибыль. В противном случае стоимость материалов в расходах признать нельзя.

Такие разъяснения содержатся в письмах Минфина России от 19 января 2010 г. № 03-03-06/4/2, от 11 ноября 2009 г. № 03-01-15/10-499, от 22 октября 2009 г. № 03-01-15/9-470.

Документы, подтверждающие приобретение ТМЦ подотчетником

Подотчетное лицо — работник, получивший денежные средства на хозяйственные, административные и прочие расходы.

Чтобы отчитаться за деньги, полученные на покупку ТМЦ, подотчетное лицо заполняет авансовый отчет, в котором указывает, какие именно ценности, в каком количестве и каких суммах были приобретены.

ВНИМАНИЕ! С 30.11.2021 указанием Банка России от 05.10.2021 № 5587-У ЦБ внес ряд изменений в порядок ведения кассовых операций. Так, например, организация вправе самостоятельно устанавливать срок, на который выдаются денежные средства в подотчет.

К авансовому отчету прикладываются оправдательные документы, т. е. документы, подтверждающие данные расходы. Рассмотрим, какие это могут быть документы. Сотрудник организации, получив деньги под отчет, может приобрести ТМЦ в любом месте: в розничной торговой сети, в небольшой организации, получив в качестве подтверждающих покупку документов товарный и, если есть, кассовый чек. В данном случае товарный чек подтверждает факт покупки ТМЦ, а кассовый — их оплату.

Важный момент — принятие к учету правильно заполненных документов.

Если ТМЦ приобретены у организации, не являющейся плательщиком НДС, этих документов вполне достаточно для принятия авансового отчета и оприходования ТМЦ по нему.

Чтобы подотчетное лицо, приобретая ТМЦ, выступало перед организацией-продавцом не как физическое лицо, а именно как представитель своего предприятия, необходимо выписать доверенность на данного сотрудника. В доверенности должны стоять дата выдачи и срок действия. Выписанная доверенность регистрируется в специальном журнале и выдается на руки работнику. Предъявив доверенность продавцу, работник выступает от имени своей организации. Все документы, предоставляемые ему другими предприятиями, будут оформлены на имя его фирмы-работодателя. Приобретая ТМЦ, таким образом, он получит и накладную, и счет-фактуру с указанием реквизитов своей организации, что позволит принять «входной» НДС к вычету.

Проводка — приобретены материалы подотчетным лицом по доверенности

Если материальные ценности приобретены работником по доверенности у продавца- неплательщика НДС, то записи такие:

- Дт 71 Кт 50 (51) — выданы деньги подотчетнику;

- Дт 10 (15, 41) Кт 60 (счет учета расчетов с поставщиками) — отражено поступление материальных ценностей от конкретного поставщика;

- Дт 60 Кт 71 (счет учета расчетов с подотчетниками) — подотчетное лицо оплатило данные ценности поставщику;

- Дт 50 Кт 71 — возвращены в кассу непотраченные подотчетные суммы.

При приобретении материалов работником по доверенности у продавца-плательщика НДС и наличии счета-фактуры на имя организации-покупателя записи в учете следующие:

- Дт 71 Кт 50, 51 — выданы деньги под отчет;

- Дт 10 (15, 41) Кт 60 «Расчеты с поставщиками и подрядчиками» — приобретены ТМЦ у конкретного поставщика (отражается стоимость материальных ценностей без НДС);

- Дт 19 «НДС» Кт 60 «Расчеты с поставщиками и подрядчиками» — отражен НДС по приобретенным активам;

- Дт 68.2 «Расчеты с бюджетом по НДС» Кт 19 «НДС» — НДС по приобретенным активам принят к вычету;

- Дт 60 (счет учета расчетов с поставщиками) Кт 71 «Расчеты с подотчетными лицами» — подотчетное лицо оплатило данные активы поставщику;

- Дт 50 Кт 71 (взаиморасчеты с подотчетниками) — возвращены в кассу непотраченные подотчетные суммы.

Приобретение имущества у физического лица

В соответствии с ч. 1 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ (далее — Закон N 402-ФЗ) каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. На основании первичных документов ведется бухгалтерский учет. Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным — непосредственно после ее окончания (ч. 3 ст. 9 Закона N 402-ФЗ).

Формы первичных учетных документов, применяемых организацией (за исключением организаций государственного сектора), должен определять руководитель организации (ч. 4 ст. 9 Закона N 402-ФЗ). При этом организация может продолжать применять унифицированные формы, при необходимости изменив их с учетом требований ст. 9 Закона N 402-ФЗ, закрепив в своей учетной политике (п. 4 ПБУ 1/2008 «Учетная политика организации»).

Таким образом, организация самостоятельно определяет, какими документами будет оформлять сделку по приобретению имущества от физического лица. При этом при приобретении имущества у населения можно использовать два варианта документооборота.

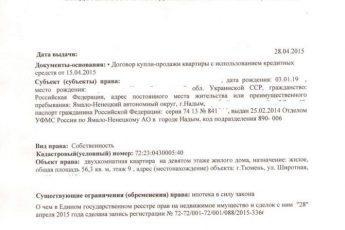

1. В первом случае оформляются документы, принятые обычаями делового оборота при совершении сделок купли-продажи. При этом составляются:

1) Договор купли-продажи, в котором работник организации будет выступать продавцом, а организация — покупателем*(1).

2) Акт приемки, составленный в свободной форме с отражением обязательных реквизитов, перечисленных в ч. 2 ст. 9 Закона N 402-ФЗ.

2. Во втором случае, на наш взгляд, в данной ситуации можно воспользоваться Методическими рекомендациями по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утвержденными письмом Комитета РФ по торговле от 10.07.1996 N 1-794/32-5 (далее — Методические рекомендации). Порядок закупки продукции от населения регламентирован разделом VII Методических рекомендаций.

При этом может быть оформлен только закупочный акт, который, с одной стороны, будет подтверждать переход права собственности на передаваемое имущество, с другой — подтверждать заключение договора между организацией и физическим лицом.

Так, согласно п. 1 ст. 161 ГК РФ сделки, осуществляемые между юридическим лицом и гражданином, должны совершаться в простой письменной форме. Сделка в письменной форме должна быть совершена путем составления документа, выражающего ее содержание и подписанного лицами, ее совершающими (п. 1 ст. 160 ГК РФ). При этом в силу п. 2 ст. 434 ГК РФ договор в письменной форме может быть заключен путем составления в том числе одного документа, подписанного сторонами.

Из п. 7.3 Методических рекомендаций следует, что при закупке продукции у населения организации должны обеспечить строгое соблюдение порядка оформления закупочных документов с обязательным указанием паспортных данных сдатчика этих продуктов, места его проживания.

Организация может самостоятельно разработать форму закупочного акта, предусмотрев в нем все обязательные реквизиты, перечисленные в ч. 2 ст. 9 Закона N 402-ФЗ. За основу можно взять форму N ОП-5, которая была предусмотрена только для организаций общественного питания для случаев закупки сельхозпродукции и утверждена постановлением Госкомстата России от 25.12.1998 N 132. При этом вместо показателя «Сельскохозяйственные продукты» следует использовать, например, «Наименование имущества».

Отражение приобретения имущества в бухгалтерском учете

Имущество (а также обязательства и иные факты хозяйственной деятельности) для отражения в бухгалтерском учете и бухгалтерской отчетности подлежит оценке в денежном выражении (смотрите п. 23 Положения по ведению бухгалтерского учета и бухгалтерской отчетности Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 N 34н (далее — Положение)). При этом оценка имущества, приобретенного за плату, осуществляется путем суммирования фактически произведенных затрат на его покупку (абзац второй п. 23 Положения).

Порядок бухгалтерского учета материально-производственных запасов регулируется нормами ПБУ 5/01 «Учет материально-производственных запасов» (далее — ПБУ 5/01).

Согласно п. 5 ПБУ 5/01 материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости. К фактическим затратам на приобретение материально-производственных запасов относятся суммы, уплачиваемые в соответствии с договором поставщику (продавцу) (абзац третий п. 6 ПБУ 5/01).

При этом специальный инструмент и специальные приспособления, равно как и специальное оборудование выделяются как активы в составе МПЗ с особым порядком отнесения их стоимости к затратам на производство продукции (работ, услуг) (смотрите п. 2 Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденных приказом Минфина России от 26.12.2002 N 135н, дополнительно смотрите Энциклопедию решений. Бухгалтерский учет расходов на приобретение инструментов, приспособлений, инвентаря (неамортизируемого имущества)).

Приобретение имущества у работника в части отражения операций по его оприходованию и дальнейшему списанию стоимости на расходы осуществляется в общем порядке, предусмотренном при приобретении материально-производственных запасов по договорам с организациями или индивидуальными предпринимателями.

Вместе с тем необходимо учитывать следующее. В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденным приказом Минфина России от 31.10.2000 N 94н, для обобщения информации о расчетах с поставщиками и подрядчиками за полученные товарно-материальные ценности предназначен счет 60 «Расчеты с поставщиками и подрядчиками». Однако использование счета 60 при расчетах с населением является не совсем корректным. Сотрудник организации, на наш взгляд, не может быть признан поставщиком с точки зрения ГК РФ. К тому же продажа товаров физическим лицом, не зарегистрированным в качестве индивидуального предпринимателя и не осуществляющим предпринимательскую деятельность, юридическому лицу не соответствует понятию поставки, определенному в ст. 506 ГК РФ.

Поэтому расчеты с сотрудником следует отражать на счете 73 «Расчеты с персоналом по прочим операциям».

На основании вышеизложенного в бухгалтерском учёте организации при поступлении имущества будет произведена следующая запись:

Дебет 10 Кредит 73

— отражена фактическая себестоимость оприходованного инструмента и возникновение задолженности перед работником организации.

На дату производства расчетов с работником будет отражена запись:

Дебет 73 Кредит 70 (50, 51)

— погашена задолженность перед работником за поставку в организацию инструмента.

1. НДФЛ

При приобретении у физических лиц МПЗ организация не признается налоговым агентом. Физические лица, получающие облагаемый НДФЛ доход от продажи имущества, принадлежащего им на праве собственности, и имущественных прав (за исключением случаев, предусмотренных ст. 217 НК РФ, когда такие доходы не подлежат налогообложению), обязаны самостоятельно исчислить НДФЛ с таких доходов, представить в налоговый орган по месту своего учета налоговую декларацию и в установленные сроки уплатить исчисленный налог в бюджет (пп. 2 п. 1 ст. 228 НК РФ, п. 1 ст. 229 НК РФ) (письмо Минфина России от 12.03.2008 N 03-04-06-01/55). При этом физическое лицо вправе уменьшить сумму своих доходов, облагаемых по ставке 13%, на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества (пп. 2 п. 2 ст. 220 НК РФ) (на основании документов, полученных вместе с товаром).

Общие правила выдачи денежных средств под отчет

Выдача денежных средств (ДС) под авансовый отчет выполняется в строгой последовательности в соответствии с п. 6.3 указания Банка России «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» от 11.03.2014 № 3210-У. Сотрудник должен:

- Написать заявление на выдачу ДС с указанием целей их расходования, необходимой суммы, даты составления и срока, на который выдаются ДС.

Заявление обязательно должно содержать визу руководителя, подтверждающую правомерность выдачи денег под отчет. Оформить его вам помогут рекомендации от экспертов КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в Готовое решение.

- Получить ДС в кассе предприятия по расходному кассовому ордеру или на банковскую карту.

- В течение установленного работодателем количества рабочих дней после окончания срока, указанного в заявлении, предоставить в бухгалтерию авансовый отчет с приложением надлежаще заполненной первичной документации.

Обратите внимание! С 30.11.2021 указанием Банка России от 05.10.2021 № 5587-У требование о сроке сдачи авансового отчета в течение 3-х рабочих дней было отменено. Теперь организация вправе самостоятельно устанавливать срок, на который выдаются денежные средства в подотчет.

Подробнее о нововведениях рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Если вышеуказанная последовательность действий соблюдена, а подотчетное лицо потратило свои деньги по причине нехватки выданных, то имеет место обычный перерасход, и после проверки авансового отчета работодатель вернет работнику потраченную сумму из кассы.

Пример 1

Офис-менеджеру Соколовой Т. С. было выдано в подотчет 5500 руб. на закупку продуктов, необходимых для проведения заседания совета директоров. На кассе выяснилось, что сумма покупки составила 6280 руб., и для оплаты покупки работница добавила собственные денежные средства.

После проверки авансового отчета работодатель выплатил Соколовой образовавшийся перерасход в размере 780 руб.

- http://NalogObzor.info/publ/raschety_s_personalom/podotchetnye_summy/kak_otrazit_v_bukhgalterskom_uchete_priobretenie_tovarov_rabot_uslug_cherez_podotchetnoe_lico/59-1-0-1522

- https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/kakoj_provodkoj_otrazhaetsya_priobretenie_materialnyh_cennostej_pod_otchet/

- https://www.audit-it.ru/articles/account/stuff/a59/1008943.html

- https://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/chto_delat_esli_podotchetnoe_lico_potratilo_svoi_dengi/