- Что такое потребительский кредит?

- На что выдается потребительский кредит

- Условия оформления потребительского кредита

- Условия потребительского кредитования в банках

- На какой срок выдается

- Плюсы и минусы кредитов на потребительские нужды.

- На что обратить внимание при получении кредита?

- Процентная ставка. Что это такое?

- Что такое процентная ставка по кредиту

- Для чего используется

- Как работают процентные ставки по микрозаймам

- От чего зависит конечная переплата?

- Виды процентных ставок

- Что такое номинальная процентная ставка?

- А что такое реальная ставка?

- Как работает нулевая процентная ставка

- Что такое эффективная процентная ставка

- Что такое «отрицательная процентная ставка»

- Дифференцированные платежи

- Аннуитетные платежи

- От каких факторов зависит процентная ставка по кредиту

- Ставка Центробанка

- Сумма и срок кредита

- Платежеспособность клиента и его рейтинг

- Обеспечение кредита

- Кредитная история

- Государственное субсидирование

- Способы начисления

- От чего зависит переплата по кредиту

- Подвох займа с невысоким процентом или как узнать реальный годовой процент

- Как уменьшить процент по кредиту?

- Рефинансирование

- Способы погашения потребительского кредита

- Заключение

Что такое потребительский кредит?

Определение понятия есть в Федеральном законе “О потребительском кредите (займе)”, в экономических и финансовых словарях, но я дам его простыми словами.

Потребительский кредит – это предоставление финансовой организацией денег заемщику на цели, не связанные с предпринимательством, т. е. на приобретение дорогих товаров (бытовая техника, электроника, мебель) и на неотложные нужды (лечение, образование).

Классификация потребительских кредитов:

По срокам:

- краткосрочный (до 1 года),

- долгосрочный (свыше 1 года).

Максимальный срок потребительского кредитования сегодня в России – 7 лет.

По обеспечению:

- необеспеченный,

- обеспеченный.

В качестве обеспечения могут быть залог, поручительство, страхование, гарантии. Это нормальное требование финансово-кредитной организации. Ни один банк не станет вкладывать деньги в проекты, пока не обезопасит себя от риска невозврата и не обеспечит себе достойную доходность. Для него таким проектом является заемщик и проектом довольно рискованным.

По целевому направлению:

- целевой (на образование, лечение, ремонт, приобретение туристической путевки),

- нецелевой.

По виду кредитора кредит может быть от:

- банка, микрофинансовой организации,

- торговой организации,

- предприятия – работодателя заемщика,

- небанковских организаций (ломбарды, кассы взаимопомощи),

- частных лиц.

В зависимости от категории граждан-получателей:

- для пенсионеров,

- для госслужащих,

- для бюджетников,

- для владельцев подсобных хозяйств и т. д.

На что выдается потребительский кредит

Потребительское кредитование решает множество материальных проблем: от приобретения необходимых бытовых предметов до поездки в отпуск.

Потребкредитованием пользуются, когда:

- появились финансовые трудности (смена рабочего места, сезонный «провал» в работе), но есть четкие перспективы улучшения ситуации;

- нужно что-то срочно купить: бытовую технику, телефон, запчасть для автомобиля, сам автомобиль, дом;

- возникла необходимость капитального ремонта жилья или автомобиля;

- требуется оплатить лечение, пребывание в санатории;

- не хватает средств на отпуск;

- потребовались деньги на оплату обучения.

Важно! Потребительский кредит также можно оформить по просьбе родственника или друга, чтобы помочь ему в тяжелой денежной ситуации. Прежде чем согласиться на подобную просьбу, взвесьте все за и против и помните, не всегда финансовая ситуация складывается так, как было задумано изначально, а последствия могут быть довольно серьезными.

Нельзя использовать потребкредит на развитие предпринимательской деятельности и развитие своего бизнеса.

Условия оформления потребительского кредита

Практически любой кредит можно оформить онлайн. Заполните анкету на сайте банка и ждите предварительного решения. После одобрения с пакетом документов необходимо подойти в банк.

Каким требованиям банка должны соответствовать потенциальные заемщики:

- гражданство РФ;

- возраст от 18 лет и старше;

- постоянный доход;

- стаж на одном месте от 3 месяцев;

- регистрация (постоянная или временная) на территории России;

- хорошая кредитная история;

- наличие телефона (стационарного или мобильного).

Это основные требования, в каких-то банках их значительно меньше. Например, для ВТБ достаточно быть гражданином РФ и иметь постоянную регистрацию в регионе нахождения отделения банка.

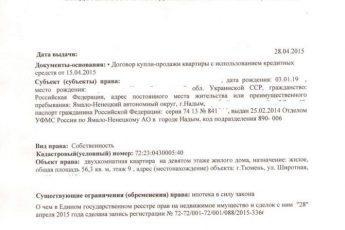

Какие документы требуют банки для предоставления кредита:

- паспорт гражданина РФ;

- документы на выбор (например, загранпаспорт, водительское удостоверение, СНИЛС, ИНН и др.);

- документы, подтверждающие доходы.

Список в различных банках может быть очень большим, а может быть очень маленьким. Например, в Хоум Кредит Банке требуют только паспорт и СНИЛС. А в Альфа-Банке нужно предоставить довольно внушительный список.

Надо иметь в виду, что банки, которые предъявляют минимальные требования к заемщикам, очень рискуют. А это не те организации, которые принимают на себя неоправданные риски.

Например, некоторые даже не требуют справки о доходах. Какой вывод из этого следует? Все риски заложены в процентные ставки. Не обольщайтесь минимальной величиной в рекламе. Ниже я как раз показываю и максимальную величину процентной ставки.

Условия потребительского кредитования в банках

Решила отойти от традиционного рейтинга банков и сравнить условия потребительского кредитования в 5 банках, которые занимают лидирующие позиции в народном рейтинге именно по потребительскому кредитованию на портале Банки.ру.

| Банк / Наименование кредита | Процентная ставка | Максимальный срок | Максимальная сумма |

| ВТБ / Кредит наличными | 11,9 – 19,9 % | До 7 лет | 5 000 000 руб. |

| Сбербанк России / Кредит на любые цели | 12,9 – 19,9 % | До 5 лет | 5 000 000 руб. |

| Почта Банк / Кредит наличными | 12,9 – 23,9 % | До 5 лет | 1 000 000 руб. |

| Хоум Кредит Банк / Кредит наличными | 12,5 – 24,7 % | До 7 лет | 1 000 000 руб. |

| Альфа-Банк / Кредит наличными | 11,99 – 23,49 % | До 5 лет | 1 000 000 руб. |

Как видите, условия разные, как по максимальному сроку, так и по максимальной сумме. Диапазон процентной ставки зависит от нескольких параметров:

- статус заемщика (получает зарплату или ранее брал кредит в банке и др.);

- чистота кредитной истории;

- уровень дохода;

- сумма и срок кредита;

- объем предоставленных документов.

Пакет документов не должен быть минимальным. Не поленитесь собрать все по максимуму. Так вы сможете рассчитывать на более низкую процентную ставку, максимальный срок и желаемую сумму.

На какой срок выдается

Потребительские кредиты выдаются на сроки от нескольких недель до нескольких лет. Срок кредитования напрямую влияет на процентную ставку. Чем короче срок выплаты займа, тем меньше проценты по нему. Для банковского кредитования коротким считается срок в 1 год.

Микрофинансовые организации выдают займ на срок до одного месяца («кредит до зарплаты»). Срок выдачи потребкредита зависит от условий кредитования в конкретной компании, целей, на которые он берется, но главным образом от суммы и платежеспособности заемщика.

Плюсы и минусы кредитов на потребительские нужды.

Потребительское кредитование имеет как положительные, так и отрицательные стороны, поэтому решение, брать тот или иной потребительский кредит, всегда остается за вами.

Основные плюсы потребительского кредита следующие:

- он дает возможность использовать денежные средства сразу, не тратя время на накопление нужной суммы;

- с помощью займа можно совершить покупку по выгодной стоимости, не дожидаясь удорожания товара, включая товары по акциям/распродажам;

- на деньги, взятые в кредит, вы можете успеть приобрести товары, количество которых ограничено;

- если потребительский кредит оформлен в качестве рассрочки оплаты, это снизит финансовую нагрузку на ваш бюджет, так как не придется выплачивать всю сумму сразу.

Основные минусы потребительского кредита:

- возврат денежных средств с переплатой по процентам;

- регулярные выплаты этого кредита из собственных доходов;

- товар может вам разонравиться, но все равно придется определенное время оплачивать рассрочку/кредит;

- риск совершить просрочку по выплатам в связи с непредвиденными финансовыми затратами из собственного бюджета, получить в итоге штрафные санкции от банка и испортить КИ, как результат – будете испытывать трудности, пытаясь в дальнейшем взять такой кредит;

- при длительной невозможности выплачивать кредит есть риск дойти до судебного разбирательства с банком или общения с коллекторами, которые перекупят ваш долг.

На что обратить внимание при получении кредита?

Любой желающий взять кредит столкнется с огромным количеством предложений от банков. Как не ошибиться в выборе?

Не устаю повторять из статьи в статью, читайте все бумаги, которые вам дают подписывать в банке. Да, вас будут отвлекать, а иногда и торопить. Поставьте стену между собой и сотрудником банка. Или сразу сообщите ему, что будете долго изучать каждую строчку и попросите его не мешать. Если спокойных условий не будет создано, откажитесь от услуг этого банка. На рынке достаточно не менее выгодных предложений.

На что обратить пристальное внимание при прочтении договора:

- Изучите полную сумму кредита. Она в процентном и денежном выражении будет находиться в правом углу, вверху первой страницы договора. Закон обязывает банки выделять эту информацию крупным шрифтом и квадратной рамкой.

Полная сумма включает сумму кредита, начисленные проценты и все комиссии, которые вы должны уплатить банку в соответствии с договором.

Ознакомьтесь с графиком и суммой ежемесячных платежей. Они могут быть аннуитетными (одинаковыми) или дифференцированными (уменьшающимися с каждым месяцем).

- Размер штрафов и пени за просрочку платежей.

- Условия досрочного погашения.

Процентная ставка. Что это такое?

Процентная ставка – это сумма, выраженная в процентном отношении к сумме выдаваемого кредита, которую платит заёмщик за использование заемных денег в расчете на определенный временной интервал (день, неделя, месяц, год и т.д.).

Обычно мы сталкиваемся с годовой процентной ставкой, то есть с суммой переплаты за год пользования кредитом, но часто можем встретиться и с ежедневной. Например, любая микрофинансовая организация указывает ежедневный процент по кредиту. Но по сути, процентная ставка по кредиту (далее – ПС) является синонимом годовой ПС.

Ради интереса проведите небольшой эксперимент. Откройте любой кредитный калькулятор (их нетрудно найти через любую поисковую систему: Яндекс или Гугл) и рассчитайте график платежей со следующими параметрами кредита: сумма – 100 000 руб.; срок – 1 год (12 месяцев); процент по кредиту – 10%; вид платежа – аннуитетный.В итоге вы получите переплату 5499 руб. Обратите внимание, что эта сумма непохожа на 10% от 100 тысяч (что составляет 10 тыс. руб.), а значительно меньше.

Всё просто. Дело в том, что график платежей рассчитан на ежемесячные погашения займа (об их разновидностях мы ещё скажем чуть далее). После очередного погашения, сумма долга (тела кредита) уменьшается на величину ежемесячного взноса, после чего процент начисляется уже на остаток задолженности, который с каждым месяцем становится всё меньше. Из-за этого суммарная переплата будет ниже заявленной.

Но в том случае, если бы вы выплатили всю сумму единоразово, то пришлось бы отдать 110 тысяч. Кстати, несмотря на то что банкам выгоднее второй, единоразовый, вариант погашения, любой заём выплачивается частями и в большинстве случаев каждый месяц. Это сделано не только для удобства клиента. Банки должны видеть, насколько своевременно заёмщик выполняет обязательства по договору, и в случае неуплаты, вовремя принять меры.

Что такое процентная ставка по кредиту

В наиболее общем смысле — это плата за пользование кредитными средствами. Кредитная организация выдает деньги заемщику, который обязуется их вернуть в срок и с процентами. Именно из процентов по выдаваемым кредитам складывается один из источников дохода любого банка, сотрудничающего с физическими лицами.

В соответствии со ст. 29 ФЗ «О банках и банковской деятельности», кредитная организация не имеет права в одностороннем порядке изменять размер процентной ставки, указанной в договоре. Это же правило распространяется на кредитные карты, по которым изменение ставок в одностороннем порядке допускается только в сторону их уменьшения, что достаточно редко встречается на практике.

Для чего используется

Предоставление займа является услугой. Компании, занимающиеся подобной деятельностью, зарабатывают за счет подобных услуг. Собственно, основной источник дохода отечественных банков и МФО – кредитование населения. В редких случаях клиенту подобных организаций приходится платить средства за оформление кредита. Обычно процентная ставка в банке, начисляемая по кредиту, составляется с учетом всех подобных расходов. Фактически она является источником заработка для банка. Клиент платит за использование средств, а банк получает возможность выдавать за счет этого новые кредиты.

В случае с вкладами дела обстоят несколько иначе. В таких ситуациях уже клиент является своеобразным кредитором (инвестором), а финансовое учреждение заемщиком (лицом, привлекающим инвестиции).

Ставка по депозитам – вознаграждение для гражданина за то, что он передал банку свои средства в пользование (депозитные деньги используются финансовым учреждением для увеличения капитала и проведения разных финансовых операций).

Как работают процентные ставки по микрозаймам

Предложения микрофинансовых организаций условно делятся на несколько категорий: краткосрочные займы на небольшую сумму (до зарплаты) и среднесрочные займы на сумму до 500 000 рублей — для МКК и до 1 000 000 рублей — для МФК. Микрофинансовый сегмент представляет собой важный сегмент экономики страны, но определенная часть населения Российской Федерации по-прежнему считает, что займы придуманы для того, чтобы узаконить один из видов мошенничества. Причина этого — высокие процентные ставки, которые таковыми не являются.

Годовая ставка по кредиту или займу обязательно указывается в договоре, так как это существенное условие соглашения. В случае с кредитом все предельно понятно: деньги берутся на несколько лет, поэтому исчисление процентов в годовых выглядит логично.

Что касается займов (микрозаймов), то они оформляются на короткие сроки, но компания обязана указывать в договоре полную ставку в годовых. Как итог: на титульной странице соглашения может фигурировать цифра в 365% годовых и более. Получается, что за день пользования средствами заемщик заплатит 1% от суммы займа.

К примеру, оформив 1000 рублей на 10 дней, заемщик вернет 1100 рублей (100 рублей — проценты за 10 дней при ставке в 365% годовых). То есть, полная ставка носит информационный характер, и перед оформлением займа необходимо проводить подобную несложную калькуляцию. При этом за заемщиком сохраняется право на досрочное погашение задолженности с перерасчетом процентов.

От чего зависит конечная переплата?

Переплата — будь это потребительский или целевой кредит, — зависит от трех параметров:

- Выданная сумма — чем больше выдано, тем больше в абсолютном выражении придется заплатить процентов;

- Длительностью пользования ссудой. По законодательству РФ, клиенты обязаны платить банку не за сам факт выдачи кредита, а за время, в течение которого клиент пользуется займом. Благодаря этому заемщик может значительно сэкономить, если он возьмет кредит на малый срок или если он погасит его досрочно. Но это же и становится камнем преткновения, т.к. большинство заемщиков ошибочно трактуют из-за этого термин «годовая процентная ставка»;

- Размером самой процентной ставки. Тут все просто — чем больше ставка, тем больше нужно платить (как в абсолютном, так и процентном соотношении).

Итак, разберем на примере. Допустим, у клиента имеется выбор из двух кредитных предложений:

- Согласно первому, заемщику будут выдано не менее 300 тысяч рублей, т.к. минимальная сумма кредитования — 300 тысяч, процентная ставка 15% годовых, минимальный срок возвращения задолженности, не считая возможности вернуть долг досрочно, — от одного года;

- По второму варианту срок кредитования фиксированный — не больше 6 месяцев. Максимальная сумма — 250 тысяч рублей, ставка — 18% годовых.

Глядя на эти предложения, сначала покажется, что первое — выгоднее, особенно если взять на срок больше 1-го года. Но на самом деле в абсолютных числах клиент заплатит значительно больше в первом случае.

Допустим, в первом примере он берет минимальные 300 тысяч рублей, во втором — максимальные 250 тысяч. В первом он берет их на один год, во втором случае на полгода. Тогда сумма переплаты по первому предложению составит 45 тысяч рублей, а по второму кредиту — ровно вдвое меньше, 22 500 рублей. Хотя, казалось бы, такой значительной разницы быть не должно. В чем дело?

Дело во времени, в течение которого выплачивается долг. Как мы и говорили, клиент платит за время пользования. Если кредит берется на год, реализуется вся процентная годовая ставка — 15% в первом примере. Если кредит берется на два года, получается 15% в первом году и еще 15% во втором. И так далее.

Кроме того, указанная выше сумма переплаты будет актуальна лишь при уплате долга разом, одним платежом в конце срока. Если же погашать задолженность ежемесячно, общая сумма переплаты уменьшится еще больше. Почему?

Потому что сумма переплаты рассчитывается от суммы основного долга, который на данный момент присутствует у заемщика. То есть, если у вас было 150 тысяч рублей, а на следующий месяц вы уменьшили задолженность до 50-ти тысяч — процент будет считаться именно от пятидесяти тысяч. Именно поэтому досрочное погашение кредита и малые сроки кредитования очень выгодны с точки зрения переплаты.

Виды процентных ставок

В зависимости от различных переменных факторов и способа установления выделяют несколько видов ставок:

1. Фиксированная. Постоянная величина процентов по кредиту, установленная договором, которая не меняется с течением времени и не зависит от ситуации в экономике и прочих критериев.

2. Плавающая. Подлежит периодическому пересмотру в связи с изменением ключевой ставки, уровня инфляции и прочих событий в экономике страны.

3. Декурсивная. Процентные платежи взыскиваются единовременно вместе с основной задолженностью в конце срока кредитования. То есть в случае потребительского кредитования используется именно этот вид годовой ставки.

4. Антисипативная (или предварительная). Здесь ситуация прямо противоположна предыдущему виду. Сразу все проценты взимаются в момент выдачи кредита, а их величина рассчитывается исходя из общей суммы долга.

5. Текущая. Ставка, зафиксированная на определенную дату и действующая только для тех кредитов, которые выдаются в этот день. Через день, неделю, месяц будут действовать уже совершенно другие проценты годовых.

6. Форвардная. Она также фиксируется на определенную дату, но справедлива для всех обязательств, которые были оформлены после ее установления. Действует такая ставка до того дня, когда будет зафиксировано ее новое значение.

7. Регулируемая и нерегулируемая. Зависит от влияния государственных структур (в частности, Центробанка) на размер годовой процентной ставки. Нерегулируемые виды чаще присутствуют в коммерческих банках.

8. Аукционная. Это ставки по кредитным соглашениям, которые были оформлены через тендер на торговой площадке. Следовательно, прямое влияние на их величину оказали аукционные процедуры.

9. Банковская. Годовая процентная ставка по кредитам, которые выдаются прямым заемщикам (компаниям и частным лицам). Устанавливается непосредственно финансовой организацией.

10. Номинальная. Основана на текущем анализе активов банковского учреждения без учета рыночных процессов. По этому показателю производится расчет ставок для каждого процентного периода.

11. Реальная. Номинальный размер ставки, скорректированный с учетом колебаний цен.

Что такое номинальная процентная ставка?

Если не вдаваться в терминологию, это те самые «красивые» и приятные ставки, которые вы видите в рекламе кредитных продуктов, и которые потом почему-то загадочным образом увеличиваются. Загадка, впрочем, имеет место лишь для тех, кто не осведомлен в том, что это, по сути, «голая» ставка – это ни в коем случае не обман, но мало кому удается кредитоваться на таких условиях, поскольку к такой ставке в зависимости от ситуации добавляются процентные пункты по ряду финансовых параметров. Насколько может вырасти ставка, можно узнать, изучив информацию о ПСК, которую банки обязаны выкладывать в открытый доступ.

На что смотреть? На перечень различных надбавок, который, как правило, выглядит так: +1% в случае отсутствия страхования, +1,5% за отказ от титульного страхования, +0,5% для ИП и так далее. Перечень обычно достаточно обширный и учитывает даже то, являетесь ли вы клиентом банка или нет, подтвердили доходы или нет и т.д.

Можно ли сделать вывод о том, что номинальная ставка неважна? Нет. Если сравнить условия кредитования разных банков, становится очевидно, что вот эти надбавочные пункты у них хоть и отличаются, но минимально, а потому на выходе чаще всего самый дешевый кредит можно получить у кредитора с минимальной номинальной ставкой. Но и только на нее ориентироваться нельзя – всегда проверяйте, какие надбавочные п.п. делает банк.

А что такое реальная ставка?

В кредитных договорах вы такого параметра не найдете, поскольку чаще всего он встречается в договорах по вкладам, депозитам и т.д. Однако он как нельзя лучше раскрывает плюсы такого параметра как «фиксированный процент». Реальная ставка – это процент по кредиту с учетом инфляции. И если бы не фиксированный процент, который давно стал нормой для всех кредитных договоров, банк имел бы право пересматривать условия кредитования ежегодно, учитывая инфляцию или иные изменения на рынке, например, значимые для банков решения ЦБ РФ, экономические потрясения в стране и т.д.

«Фиксация» процента очень выгодна заемщикам, которые берут долгосрочные кредиты, платежи по которым рассчитываются по аннуитетной системе, поскольку условные 10 тыс. рублей сегодня и даже через 5 лет это совершенно разные суммы, то есть переплата для таких заемщиков со временем дешевеет.

Как работает нулевая процентная ставка

Российские банки не придерживаются подобной практики: кредит под 0% для отечественного потребителя — недоступен. Подобные условия можно встречаются на межгосударственном уровне, когда одна страна предоставляет беспроцентную ссуду другому государству.

В сегменте микрокредитования бесплатные займы под 0% за последние несколько лет стали особенно распространены. Крупнейшие МФО, работающие в онлайн-режиме, новым клиентам предлагают подобный продукт — без процентов и переплат по займу.

Смысл данного предложения заключается в том, что компания, таким образом, разворачивает рекламную кампанию по привлечению клиентов. Оценив качество обслуживания и сервиса, клиент, с большей долей вероятности, обратится в компанию во второй и последующий разы. Именно на это и делается основной упор.

Что такое эффективная процентная ставка

Что такое «отрицательная процентная ставка»

На первый взгляд, отрицательная процентная ставка — термин, противоречащий здравому смыслу. При этом это достаточно распространенный инструмент, который применяется при наступлении всевозможного рода финансовых катаклизмов. Его суть заключается в том, что кредитор, предоставляя заемщику средства, должен ему (заемщику) заплатить за оформление кредита.

Мировая практика знает примеры, когда центральные банки государств выдавали местным кредитным организациям кредиты с отрицательной процентной ставкой. То есть, главный банк страны не только ничего не получает взамен, а еще и должен заплатить за то, чтобы находящиеся под его контролем организации согласились этот кредит принять. Смысл этого заключается в следующем:

ЦБ максимально возможно снижает процентную ставку, делая банковские кредиты более доступны для физических лиц.

Люди все чаще обращаются в банки за дешевыми кредитами, способствуя восстановлению экономики страны.

Таким образом, ЦБ преследует цель: чтобы банки не выжидали лучших времен, а получали ссуды с отрицательной процентной ставкой и за счет этих денег выдавали кредиты населению. Подобная мера является временной, но в ряде случаев она помогла целым государствам избежать финансового краха.

Дифференцированные платежи

В обоих случаях клиент банка одновременно погашает и процентную ставку, и тело займа. Однако в случае с дифференцированными платежами, количество средств, которые уходят на погашение тела кредита, является неизменным, а ставка начисляется на текущую задолженность, а не на всю сумму.

В итоге первоначальные платежи будут довольно большими, однако ближе к концу погашения сумма будет постепенно уменьшаться, пока не останется возвратить только тело займа. Поскольку количество средств, зачисляющихся в счет погашения кредита, постоянное, реальный размер процентной ставки со временем понижается (расчет идет от оставшейся суммы).

Плюсом данного метода является возможность сразу выплатить проценты, а далее уже погашать тело кредита. Среди слабых сторон – необходимость вносить значительные суммы средств на начальном этапе погашения.

Аннуитетные платежи

Что значит аннуитетный платеж? В данном случае клиент возвращает средства равномерно, размер ежемесячных платежей одинаков на всем сроке кредитования. Схема расчета предполагает постепенное увеличение части платежа, идущей на погашение тела кредита, однако на первых порах гражданин в основном выплачивает процентную ставку.

Положительная черта этой системы расчета – неизменность размера платежей на протяжении всего срока кредитования. Благодаря этому, легче наперед распланировать семейный бюджет. Кроме того, данный подход более выгоден гражданам, которые не имеют достаточного дохода для внесения больших сумм на первых этапах кредитования. Однако клиент сначала погашает только проценты. Соответственно, в случае начисления штрафных санкций, придется платить больше.

От каких факторов зависит процентная ставка по кредиту

Ставка по кредиту зависит от ряда факторов, которые часто взаимосвязаны. Рассмотрим каждый из них.

Ставка Центробанка

В финансовых СМИ часто пишут о том, что Центробанк изменил ключевую ставку. Почему ключевая ставка так важна и как от нее зависит стоимость банковских кредитов?

Ключевая ставка – важнейший инструмент финансовой политики государства. От нее зависит доступность кредитов для населения, а от доступности кредитов напрямую влияет на экономический рост. Чем дешевле займы, тем охотней их берут потребители. Их покупательская способность увеличивается, они больше тратят, а компании производят больше товаров.

И наоборот, если ссуды дорогие, их берут неохотно. Покупательская способность населения снижается, как и темпы роста экономики.

Стоимость кредита зависит от ключевой ставки Центробанка, а ключевая ставка – от уровня инфляции и маркоэкономических прогнозов.

Ключевая ставка – это процент, под который Центробанк выдает кредиты коммерческим банкам. Чем она ниже, тем дешевле кредиты в коммерческих банках

На октябрь 2019 года ключевая ставка составляет 7%. Это значит, что коммерческий банк берет ссуду у государства под 7%, а своим клиентам выдает по более высокой цене – например, под 12%. Так кредитор зарабатывает.

Сумма и срок кредита

Кредиторы выдают займы на разные суммы и разный срок. После ключевой ставки регулятора эти факторы – самые главные.

Обычно действует правило: чем больше сумма, и чем меньше срок кредитования, тем ниже процентная ставка.

Важно. Предложения банков по кредитам отличаются, и не всегда процент зависит только от суммы и сроков кредитования. Он может быть фиксированным для целевого и нецелевого кредита вне зависимости от суммы и сроков.

Платежеспособность клиента и его рейтинг

Эти факторы – второстепенные. Если банк подтвердил выдачу кредита, значит, он доверяет своему клиенту.

Если у клиента низкая платежеспособность, ему не выдадут заем на сумму, которую он не в силах вернуть. Но в отдельных случаях этот фактор учитывается при расчете ставки по нецелевому потребкредиту – например, при определении лимита кредитной карты.

Обеспечение кредита

Обеспеченные ссуды обходятся заемщикам дешевле. Если заем обеспечен залоговым имуществом, ставка будет ниже. Когда есть залог, банк рискует меньше. Если заемщик перестанет выполнять свои обязательства, банк вправе конфисковать его имущество и продать, чтобы компенсировать свои убытки.

Например, ставка по ипотеке в России в среднем в 1,5 раза ниже, чем по обычным потребкредитам, потому что ипотека – залог.

Кредитная история

Если у заемщика плохая кредитная история, кредитор идет на риск невозврата. Таким заемщикам в кредитах либо отказывают, либо выдают их под более высокий процент.

Внимание. Если вы получили отказ в банке, проверьте свою кредитную историю, даже если вы уверенны, что она положительная. В ней могут быть ошибки – например, вас с кем-то перепутали либо в стали жертвой мошенничества — по копии вашего паспорта оформили кредит в МФО. Или вы когда-то забыли вовремя внести платеж.

Государственное субсидирование

Ставки по ссудам на льготных условиях всегда ниже. Государство поддерживает определенные слои населения и помогает им выплачивать проценты банку.

Так, в России действуют программы льготного ипотечного кредитования – например, для молодых семей и военнослужащих. А за автомобиль, купленный в кредит, государство готово выплатить 10% от его стоимости. Но участвовать в программах льготного кредитования могут не все.

Способы начисления

Кредитные программы для физических и юридических лиц всегда облагаются определенной процентной ставкой. Разница в данном случае заключается не только в размере этого процента, но также и в методе его расчета. Выделяют две основные схемы расчета:

- Дифференцированная.

- Аннуитетная.

От применяемой схемы напрямую зависит то, какая часть займа будет погашена первой. В большинстве случаев применяется второй вариант расчета платежей, однако он менее выгоден для самого клиента.

От чего зависит переплата по кредиту

Переплата по кредиту – это сумма, которую заемщик переплачивает сверх того, что было получено в долг.

Когда банк одобрил вам ссуду под определенный процент, вы рассчитываете, сколько переплатите. Но зачастую в расчет не берутся такие факторы, как обслуживание счета, оформление документа, перечисление средств.

Самые распространенные факторы, от которых зависит переплата:

- Комиссии банков. Например, когда вы пользуетесь кредиткой, вы платите процент за начисление или списание средств, без учета процента по кредиту. На кредитках этот процент обычно выше, чем на обычных дебетовых картах.

- Страховки. Если оформляете ссуду с залогом, банк потребует оформить на нее страховку. Например, большинство кредиторов требует страховать автомобиль, если он – залог.

- Штрафы. Если просрочить платеж, банк вас оштрафует. В итоге вы переплатите еще больше.

Чтобы не переплачивать, ищите банки, у которых нет дополнительных комиссий за оформление документов, обслуживание счета и требований к страховке. Но помните: залоговые кредиты без страховки дороже и часто менее выгодны.

Как не переплачивать:

- Если есть возможность – гасите кредит досрочно.

- Вносите платежи вовремя, чтобы избежать штрафов.

- Если Центробанк снизил процентную ставку – рефинансируйте кредит.

- Если пользуетесь кредитками, возвращайте деньги в течение беспроцентного периода. И не снимайте их в банкомате, за это берут дополнительные проценты.

Подвох займа с невысоким процентом или как узнать реальный годовой процент

Мы уже говорили, что ни одна ссуда, выдаваемая банками, не может стоить дешевле, чем привлеченные банковские ресурсы. Кто станет работать себе в убыток? Уж точно не банк! Деньги, по сути, такой же товар, за пользованием которого надо платить.

Рекламные ролики и проводимые акции всегда будут гласить о минимально возможной ставке кредитования, которая существует в банке, ведь первым делом финансовой организации нужно привлечь клиента. И только потом суметь его удержать и продать свои продукты. Поэтому, обращаясь за заявленным кредитом «под 12% годовых», вы, скорее всего, узнаете, что эта ставка применяется к льготным категориям (зарплатным клиентам, пенсионерам и т.п.) и чаще всего распространяется на краткосрочные виды займов (до года) – обычно минимальные ставки бывают у так называемых доверительных кредитов (для своих).

Для ваших же потребностей и возможностей у банка тоже найдется «очень выгодное» предложение с процентом годовых, допустим, «от 19%». Не спешите соглашаться, изучите предложения конкурентов.

Еще один рекламный трюк – маскировка. Часто реальную процентную ставку по кредиту банк пытается «спрятать» среди множества дополнительных услуг и связанных с ними сборов. В результате клиенту будет озвучен минимальный процент годовых, а вот про остальные «накрутки» он узнает потом. Как говорится, будет сюрприз.

Когда мы говорим о реальной ставке, то имеем в виду так называемую эффективную процентную ставку (хотя с 2008 года она так уже не называется), которая отражает полную стоимость кредита (ПСК). ПСК в соответствии с законом должна быть указана крупным шрифтом в черной рамке в правом верху первой страница кредитного договора. Она включает в себя все расходы по обслуживанию взятого займа, и является, по сути, ценой кредита. Именно по этому параметру и надо сравнивать предложения от различных банков. Кстати, ПСК в обязательном порядке указывается в виде ГОДОВОЙ ставки.

И ещё один нюанс – ищите слово «годовых» в любом предложении. Часто можно увидеть рекламу, что финансовая организация предлагает кредиты «всего» под 2%, но рядом мелкими буквами будет приписано «в день». В результате такая ссуда обойдется как минимум в 730% годовых. А это уже настоящее грабительство, имеющее более «обтекаемое» название – ростовщичество.

Как уменьшить процент по кредиту?

Какой бы ни была годовая процентная ставка по кредиту, всегда есть шансы ее снизить. Для этого необходимо соответствовать всем требованиям банка по возрасту, трудовому стажу и размеру доходов, а также быть готовым предоставить дополнительные документы. Если вы получаете заработную плату на зарплатную карточку, то у вас есть все шансы получить займ по льготным условиям, это же касается постоянных клиентов банка и вкладчиков, хотя кредитоваться в том же финансовом учреждении, в котором у вас открыт вклад не рекомендуется (если банк потеряет лицензию, то вклад вам не вернут, пока вы не погасите кредит).

Можно также воспользоваться «услугами» поручителя, или взять кредит с обеспечением.

Универсальный совет: если вы хотите, чтобы банки относились к вам лояльно всегда, то с самого начала вашей «кредитной жизни» будьте дисциплинированным заёмщиком, своевременно исполняя взятые на себя обязательства по договору, и не допускайте ухудшения вашей кредитной истории. Испортить её легко, а исправить уже сложнее.

Рефинансирование

Рефинансирование кредита – это самый распространенный способ не переплачивать. Рефинансирование возможно только если Центральный Банк снизил ключевую ставку. Когда ставка снижена, коммерческие банки начинают кредитовать своих клиентов на более выгодных условиях.

Рефинансирование – это когда вы выплачиваете одну ссуду за счет другой. Это делается чтобы сэкономить на процентах и не переплачивать.

Например, вы взяли потребкредит в Тинькофф Банке под 15% годовых на 3 года. Через год ЦБ РФ снизил ключевую ставку и теперь такая ссуда в Тинькофф Банке стоит уже не 15%, а всего 12%. Если ссуду рефинансировать, оставшуюся часть долга вы будете платить уже по ставке 12% годовых.

Справка. Банк вправе отказать в рефинансировании – ему это невыгодно. Но клиент вправе обратиться в любой другой банк. Если другой банк согласиться рефинансировать вашу ссуду, он полностью выплатит его и заключит с вами новый договор. Оставшуюся часть долга по более низкой ставке вы будете платить банку, который рефинансировал ваш кредит.

Рефинансирование отразится в кредитной истории заемщика, но никак не повлияет на нее.

Способы погашения потребительского кредита

В договоре кредитования прописываются сроки и порядок погашения потребкредита. Одно из ключевых условий — своевременное внесение платежей, то есть строго в оговоренный в договоре срок.

В случае просрочки назначается штраф или пеня. Погашается потребительский кредит аннуитетными (равными) платежами. По займам на потребительские нужды предусмотрено досрочное погашение.

Есть разные способы внесения платежей:

- в банковской кассе;

- терминале или банкомате банка;

- с помощью системы онлайн-банкинга;

- электронными платежными переводами;

- почтовыми переводами.

Заключение

Ставка — это плата за пользование кредитом. Банк, как и любое другое предприятие, в первую очередь ориентируется на прибыль. Соответственно, в ставку заложены не только расходы организации, но и ее будущая прибыль.

Стоит выделять ставку годовую и эффективную — первое отвечает за стоимость пользования ссудой в течение года, тогда как эффективная учитывает абсолютно все переплаты. Рассчитать эффективную ставку можно самостоятельно по формулам или же с помощью специальных онлайн ресурсов.

- https://iklife.ru/finansy/kredity/potrebitelskij-kredit-eto-chto-takoe.html

- https://kapital.expert/banks/loans/potrebitelskoe-kreditovanie.html

- https://www.vbr.ru/banki/help/credity/potreb-kredit/

- https://privatbankrf.ru/kredity/protsentnaya-stavka-protsent-po-kreditu-chto-eto-takoe.html

- https://brobank.ru/procentnaya-stavka/

- https://denegkom.ru/produkty-bankov/kredity/chto-takoe-protsent-po-kreditu-protsentnaya-stavka.html

- https://vKreditBe.ru/chto-takoe-godovaya-protsentnaya-stavka-po-kreditu/

- https://zaimrussia.ru/articles/polnaya-stoimost-kredita-i-realnaya-stavka-kak-poschitat-i-skolko-deystvitelno-stoyat

- https://vzayt-credit.ru/chto-takoe-godovyie-protsentyi-po-kreditu/

- https://kapital.expert/banks/loans/chto-takoe-protsentnaya-stavka.html