- Что такое акциз?

- Законодательная база

- Для чего он нужен

- Группа налогов, к которой относится акциз: это прямой или косвенный налог?

- Акциз: отличие от НДС

- Что включается в систему косвенных налогов государства кроме акцизов

- На какие товары действует в России

- Что не облагается акцизами?

- Основные составляющие для исчисления акцизного сбора

- Специфические акцизы

- Универсальные акцизы

- Виды ставок акцизов

- Твердые

- Адвалорные

- Комбинированные

- Виды ставок акциза

- Облагаемые и необлагаемые операции

- Примеры акцизных сборов в России

- Акцизы на табак

- Акцизы на алкоголь

- Акцизы на бензин и автомобили

- Акциз в цене товара

- Кто может быть признан плательщиком акцизов?

- Кто перечисляет акциз государству?

- В каких случаях возникает обязанность по уплате акцизов?

- Порядок исчисления и уплаты

- Ставки акциза

- Как вычисляется сумма акцизного сбора

- Расчет суммы акциза по твердой ставке

- Расчет суммы акциза по комбинированной ставке

- Расчет суммы акциза по адвалорной ставке

- Когда платить акциз?

- В какие сроки предоставляется отчётность

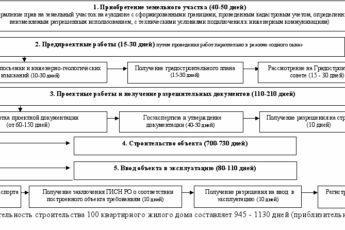

- Как легализовать работу с подакцизными товарами

- Ответственность и регулирование государством

- Преимущества и недостатки акцизной системы

- Заключение

Что такое акциз?

Акцизы — это налоговые платежи, которые накладываются на тех, кто производит определенные виды продукции. При этом государство позволяет добавлять этот платеж в расчет стоимости товара. Другими словами, это часть цены, которую платит покупатель.

Показателем того, что товар облагается налогом, служит специальная акцизная марка. Для ее получения действуют определенные правила — все зависит от страны–изготовителя товара и его вида. Например, акцизные марки на алкоголь приобретаются в Межрегиональном управлении Федеральной службы по регулированию алкогольного рынка. Если алкоголь экспортируется за рубеж, то акцизы выдает орган таможни.

Акцизы – налог нецелевой и регулируемый. Налоговый кодекс РФ определяет акцизы как федеральный налог. Вся сумма налога отправляется в общегосударственный бюджет. За счет этого выплаченные суммы могут распределяться на решения разных задач общефедерального и регионального уровней.

Законодательная база

Акцизный сбор – это налог, но косвенный, то есть скрытый в стоимости продукции. Важно: нормативное регулирование акцизов изложено в НК РФ во 2 части ст. 22.

Дополнительно статьями данного закона регулируется:

- Ст.179 – перечень субъектов, которым вменяется уплата акциза;

- Ст.179.2, ст.179.3, ст.179.4, ст.179.5, ст.180 – обязанности данных лиц;

- Ст.181 – список подакцизных товаров;

- Ст. 183, ст.184, ст.185, ст.186, ст.191 – особенности данного налогообложения при экспорте и импорте;

- Ст.192 и 193 – размер ставок по акцизу и налогового периода.

НК РФ Статья 179. Налогоплательщики

1. Налогоплательщиками акциза (далее в настоящей главе – налогоплательщики) признаются:1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу Евразийского экономического союза, определяемые в соответствии с правом Евразийского экономического союза и законодательством Российской Федерации о таможенном деле.2. Организации и иные лица, указанные в настоящей статье, признаются налогоплательщиками, если они совершают операции, подлежащие налогообложению в соответствии с настоящей главой.

Также получение акцизного сбора постоянно регулируется и дополняется статьями ФЗ И НК. Порядок начисления и исчисления акциза рассмотрены в этом видео:

Ст.186 отдельно описывается сбор акциза на таможне при ввозе/вывозе в пределах Таможенного союза и стран ЕЭС.

Важно: вывоз подобного груза из России, который за ее пределами не подлежит акцизному сбору доступно без его уплаты согласно нормативным документам.

НК РФ Статья 186. Особенности взимания акциза при ввозе и вывозе подакцизных товаров Евразийского экономического союза

1. Взимание акциза по подакцизным товарам Евразийского экономического союза, ввозимым на территорию Российской Федерации с территории государства – члена Евразийского экономического союза, за исключением подакцизных товаров Евразийского экономического союза, подлежащих в соответствии с законодательством Российской Федерации маркировке акцизными марками, осуществляется налоговыми органами.Взимание акциза по подакцизным товарам Евразийского экономического союза, подлежащим в соответствии с законодательством Российской Федерации маркировке акцизными марками, ввозимым на территорию Российской Федерации с территории государства – члена Евразийского экономического союза, осуществляется таможенными органами в порядке, установленном статьей 186.1 настоящего Кодекса.

2. При вывозе подакцизных товаров с территории Российской Федерации на территорию государств – членов Евразийского экономического союза, указанных в пункте 1 настоящей статьи, порядок подтверждения права на освобождение от уплаты акциза устанавливается Правительством Российской Федерации, в том числе на основе международных договоров в рамках Евразийского экономического союза.

Для чего он нужен

С точки зрения налоговой политики Российской Федерации, акцизы собираются не под какие-то конкретные цели или для реализации проектов в определённой сфере деятельности на какой-то ограниченный временными рамками срок. С этой точки зрения цель его взимания – наполнение бюджета страны, средства из которого будут распределяться, исходя из общего бюджетного правила и экономической ситуации, в которой находится государство.

В то же время, как мы увидим далее из категорий облагаемой акцизным сбором продукции, это своего рода «налог на излишества» или, иначе говоря, «штраф за вредность». Дело в том, что взимается акцизный налог с производителей и продавцов:

- Товаров массового потребления, непосредственно оказывающих вред здоровью граждан;

- Видов продукции, пагубно влияющей на окружающую граждан среду и наносящих вред их здоровью опосредованно.

Акцизы накладывают на товары, приносящие вред человеку или экологии

Таким образом, хотя издать прямой запрет на выпуск таких изделий нельзя, да и просто не выгодно, власти компенсируют негативное влияние этой продукции на население «рублём» – ведь уплаченная производителем сумма налога через цену будет фактически перенесена на покупателя или конечного потребителя того или иного подакцизного товара.

Группа налогов, к которой относится акциз: это прямой или косвенный налог?

Чтобы определить, к какой группе налогов относятся акцизы, детализируем свойства прямых и косвенных налогов.

Основной признак, по которому налоги подразделяются на прямые и косвенные — метод их взимания. При этом налог относится к группе:

- прямых — если он установлен непосредственно на доход или имущество налогоплательщика, пользование и владение которым обосновывает налогообложение (налог на прибыль, имущество и др.);

- косвенных — если представляет собой надбавку к цене товара (работы, услуги), оплата которой перекладывается на потребителя. Субъектом прямого налога выступает продавец товара, при этом его фактическим плательщиком является потребитель.

Акцизы относятся к группе косвенных налогов, одним из отличительных признаков которых является регулирование потребления тех или иных видов товаров. При этом «одногруппники» акциза — налоги, попавшие в группу косвенных налогов несмотря на свою принадлежность к указанной группе, имеют свои задачи и свойства — об этом в следующем разделе.

Акциз: отличие от НДС

Несмотря на то что налоговая база НДС и акцизов довольно сходна по своей структуре, есть некоторые важные отличия. Акциз начисляют и взимают лишь один раз за весь цикл существования товара. Начисление налога происходит на какой-то одной стадии продвижения продукта, чаще всего – начальной, то есть в тот момент, когда товар отпускается производителем первому (вероятно – оптовому) покупателю.

Когда товар перепродается, дополнительных отчислений по налоговой программе акциза не требуется, поскольку средства уже были направлены в бюджет. Производитель включает акцизы и НДС в отпускную стоимость, а значит, эти величины в будущем – лишь элемент цены. При этом однократность отчисления этой суммы делает акцизы гораздо более дружелюбными для предприятий, покупателей, нежели НДС, раз за разом составляющий прибавку к цене товара и ложащийся в итоге на конечного потребителя. Насколько велик он будет при этом, определяется длительностью цепочки перекупщиков. Во многом эта разница в логике начисления является основным отличием, важным для учета НДС и акцизов, который ведется бухгалтерией предприятия.

Что включается в систему косвенных налогов государства кроме акцизов

Остановимся на 2 основных налогах, входящих вместе с акцизами в группу косвенных, — НДС и таможенных пошлинах.

При сравнении акцизов с НДС можно отметить различающие их признаки, например:

- индивидуализация ставок — по акцизам устанавливаются ставки в разных размерах на конкретные группы операций или подакцизных товаров, при этом ставки НДС ограничены тремя значениями (0, 10 и 18%) и применяются к широкому спектру товаров (работ, услуг);

- виды налоговых ставок — для акцизов могут применяться твердые, адвалорные и комбинированные ставки, тогда как НДС устанавливается всегда только в % от налоговой базы;

- отношение к процессу производства — акцизы не имеют отношения к издержкам производства и никак от них не зависят, а НДС взимается от формируемой на каждом этапе производства любого товара (работы, услуги) стоимости;

- иные отличительные признаки.

Сравнение акцизов с таможенными платежами показывает, что в отличие от НДС таможенные пошлины схожи с акцизами по индивидуализации ставок, но зависят не только от вида товара (ввозимого, вывозимого или перемещаемого через территорию РФ), но и от страны выпуска и специфических условий, устанавливаемых межгосударственными договорами.

На какие товары действует в России

Как и ставки для расчёта начисления акцизных выплат, перечень подлежащих обложению товаров установлен и может уточняться только федеральным профильным министерством. Причём изменения его вносятся правительством в качестве ФЗ и должны пройти все чтения в Государственной Думе и Совете Федерации.

Список товарных позиций отражён в 181 статье НК РФ. Согласно ему, к акцизным относятся:

- Этиловый спирт из различных видов сырья. Под определение попадают сырец, винный дистиллят, виноградный и плодовый спирт, коньяки, кальвадосы и сырьё для виски.

- Продукция, содержащая не менее 9-ти процентов этиловых спиртов, не относящаяся к алкогольной (в растворах, эмульсиях, суспензиях и т. п.), а именно: лекарственная и ветеринарная продукция (ёмкостью до 100 мл), косметические и парфюмерные изделия (в различных ёмкостях и соответствующим содержанием спирта).

- Отходы промышленности, производящей этиловые спирты, которые можно использовать в дальнейшем для технических целей

- Сусло (включая фруктовое и пивное) и иные виноматериалы.

- Алкогольная спиртосодержащая продукция. Доля спирта определяется содержанием 0,5% и выше. Перечень пищевой продукции (например, конфеты с алкоголем) сюда не входит.

- Сигареты и иные содержащие табак продукты, включая те, которые употребляются прямым нагреванием.

- Гражданские легковые автомобили и мотоциклы.

- Бензин автомобильный.

- Дизтопливо и сопутствующие масла (включая высоковязкие) и продукты их переработки.

- Продукты фракционной нефтепереработки (включая продукты переработки: прямогонных бензинов, циклогексана, газоконденсата, автомобильного бензина).

- Углеводородные дистилляты в жидком состоянии, получаемые переработкой нефти, газового конденсата, попутного газа и горючих сланцев с определенной плотностью и температурой.

- Авиационный керосин и дизельное топливо.

- Бензол, параксилол и ортоксилол.

- Нефтяное и газовое сырьё, включая гудроны, мазуты и топливо для судов, а также природный газ.

- Электронные сигаретные устройства, включая аэрозолевые, дымопродуцирующие и паровые.

- Никотиносодержащие жидкости.

Алкогольная продукция входит в перечень акцизной продукции

Это важно! Отметим, что объектом налогообложения при этом, согласно законодательству, являются не сами перечисленные товары, но целый комплекс осуществляемых с ними операций (ст. 182 НК РФ).

Что не облагается акцизами?

При условии ведения отдельного учета акцизами не облагаются (ст. 183 НК РФ):

- передача внутри организации одних подакцизных товаров для производства других подакцизных товаров; исключение предусмотрено подп. 22 п. 1 ст. 182 НК РФ для этилового спирта;

- экспорт подакцизных товаров, в том числе если их экспортирует собственник — заказчик переработки или кто-то по его поручению, а также ввоз таких товаров в портовую ОЭЗ с остальной части нашей страны;

- первичная реализация или передача конфиската, бесхозяйных или отказных подакцизных товаров на промышленную переработку под контролем таможенников или налоговиков либо на уничтожение;

- передача внутри организации:

- произведенного этилового спирта для дальнейшего производства спиртосодержащих парфюмерно-косметических аэрозолей, бытовой химии;

- ректификованного этилового спирта, произведенного из спирта-сырца, подразделению, производящему алкогольные напитки;

- произведенных алкогольных дистиллятов (винного, виноградного, плодового, коньячного, кальвадосного, вискового) для выдержки или купажирования в целях дальнейшего производства (розлива) этой же организацией алкогольной продукции;

- некоторые операции с авиационным керосином и бензолом, параксилолом и ортоксилолом.

Основные составляющие для исчисления акцизного сбора

- Производители и предприятия розничной торговли;

- Индивидуальные предприниматели;

- Перевозчики – экспортеры/импортеры.

Важно: в России акциз начал действовать с 1991 года и его основными составляющими являются – объект, ставка и база.

При этом ставки в данном направлении постоянно увеличиваются. К примеру, в 2017 году акциз на табак и никотин варьируется в пределах 2 000 рублей на 1 000 штук.

Рассчитывается он так согласно следующему сложению к 1 562 рублям (прежний уровень акциза) прибавляют 14,5% максимальной цены этого же наименования найденного в розничной торговле.

Для алкоголя акцизный сбор в 2017 году составляет – импортный продукт повысился на 10 рублей за литр, отечественный на рубль. Крепленные напитки повысились в стоимости на 23 рубля за литр.

Для реализации алкоголя на территории РФ нужно заплатить не только акцизный налог, но и приобрести соответствующую лицензию на алкоголь.

Важно: в 2021 – 2021 годах ставки сохранятся, рост предусматривается только для табака и никотина, что подразумевает прибыль в казну 56, 2 млрд. рублей, но эксперты подсчитали, что из-за отсутствия роста на остальную продукцию, бюджет не доберет около 12 млрд. рублей.

Специфические акцизы

Такой тип акцизного сбора – это налоги, которыми облагаются лишь некоторые виды продукции. Помимо ограниченного списка товаров, подлежащих налогообложению, отличительной чертой специфических акцизов является еще и наличие дифференцированных ставок по отдельным группам товаров.

Перечень товаров, на которые установлен акцизный сбор, а также размер ставок устанавливаются на законодательном уровне. Они являются едиными по всей территории государства и применяются как к импортным товарам, так и к продукции, произведенной внутренними экономическими субъектами.

Универсальные акцизы

Как можно понять из названия, этот тип акцизного сбора – это вид налога, который предполагает применение одинаковых ставок для всех видов и групп товаров. Такой тип является более распространенным. Это обусловлено многими факторами. Широкая база налогообложения дает возможность обеспечить регулярные поступления в государственный и местный бюджеты.

Универсализм применяемых процентных ставок позволяет значительно упростить контроль со стороны налоговых органов над процессом уплаты данного типа налогов. Универсальный акцизный сбор – это вид налога, который отображает слабые стороны всех непрямых налогов. Особенно ярко показаны такие недостатки, как влияние на процессы инфляции и социальная регрессивность.

Виды ставок акцизов

В налоговом законодательстве действуют тарифы, которые установлены на конкретные категории изделий. По трем типам ставок плательщики рассчитывают налог для уплаты в бюджет. Важно использовать принятые Правительством официальные виды ставок акцизов.

Твердые

Твердые ставки акцизов исчисляются в абсолютной сумме – это точное число в рублях и копейках на единицу продукта. Такая ставка фиксирована и для расчета налога плательщик умножает объем изготовленной за 1 месяц продукции на ставку. Применяется в отношении этилового спирта и алкогольных напитков, нефтепродуктов, сигарет и других товаров.

Бюджетный взнос = Объем продукции * Твердая ставка

Допустим, пивоварня изготовила за месяц 85 литров пива с алкогольностью 4%. Твердая ставка за литр напитка установлена в 21 р. Чтобы узнать стоимость сбора, умножаем 85 литров на 21 рубль. Налоговый платеж составит 1 785 рублей.

Адвалорные

Адвалорные ставки акцизов рассчитываются из процентной доли от стоимости товара. Процентная ставка действует на природный газ. Сбор на газ составляет – 30% от стоимости произведенного объема в месяц. Налогом облагается сумма, из которой вычли расходы на транспортировку газа за пределы РФ и таможенные платежи.

Платеж = Стоимость товара * Адвалорная ставка %

Предположим, цена за 1 кубический метр природного газа 23 рубля, к финансовой сделке подготовлено 25 млн. кубов. Бюджетный платеж по адвалорной ставке составит 30% от произведения 25 млн.* 23 рубля. Отчисление в бюджет по приведенному примеру равно 172 500 000 руб.

Комбинированные

Комбинированные ставки акциза сочетают твердую и адвалорную ставки. Чтобы вычислить бюджетную нагрузку в расчете применяются обе ставки одновременно, их сумма и подлежит уплате государству. Этот тип косвенного налога применяют к табачным изделиям.

Вычет в бюджет = (Объем продукции * Твердая ставка) + (Стоимость товара * Адвалорная ставка %)

Табачный концерн выпустил 3 500 пачек сигарет, в одной пачке 20 штук. Стоимость пачки 120 рублей. Торговая сеть единовременно выкупила полную партию. А концерн вносит за нее акцизные отчисления.

Стоимость партии вышла на 420 тысяч рублей. Количество сигарет 70 тысяч штук. Твердая тарификация в 2021 году на 1 тысячу сигарет равна 1890 р., адвалорная – 14,5%.

Бюджетное отчисление = (70 000 * 1890 / 1000) + (420 000 * 14,5%)

Налоговая нагрузка за партию составила 193 200 руб.

Виды ставок акциза

- специфическая ставка, то есть установленная ставка на единицу продукции (граммы, штуки, метры и т.д.);

- адвалорная ставка начисляется в процентах от общей стоимости товара. Данная ставка применяется при налогообложении дорогих товаров. На сегодняшний день адвалорная ставка начисляется на природный газ, автомобили, ювелирные изделия;

- комбинированная ставка состоит из специфической и адвалорной ставки.

Сумма акциза на товары, к которым применяются специфическая и адвалорная ставка, начисляется по следующей формуле:

$А = НБ cdot См$ (1)

где:

- А – сумма акциза;

- НБ – налоговая база (в натуральных единицах);

- См – ставка налога (в процентах к стоимости товара).

Сумма акциза на товары, к которым применяется комбинированная ставка, рассчитывается по формуле:

$А = НБcdot См+Rcdot Рмах $ (2)

где:

- А – сумма акциза;

- НБ – налоговая база, которая выражается в натуральных измерителях;

- См – ставка налога на единицу продукции;

- R – часть в процентах;

- Рмах – максимальная розничная цена подакцизного товара.

Общая сумма акциза начисляется прибавлением всех показателей акциза по всем видам подакцизного товара, который облагается по разным акцизным ставкам, по общим итогам налогового периода.

Налоговая база определяется как объем проданных акцизных товаров, в натуральном выражении, для расчета акциза при расчете специфической ставки.

В настоящий момент акциз используют как фискальную функцию. Это подтверждается стремлением власти контролировать и регулировать производство и употребление подакцизных товаров. В помощью акцизного сбора легче проанализировать и сделать вывод о товарообороте алкогольной продукции. Таким образом, государство не только пополняет казну, но и контролирует процесс качественного производства спиртных напитков.

Спорным остается вопрос ставок акциза, которые рассчитываются как специфические ставки. Например, использование адвалорной ставки приводит к трудностям при оценке объекта налогообложения.

Облагаемые и необлагаемые операции

Операциям, облагаемым акцизами, посвящена ст. 182 НК РФ. Объекты обложения налогом изложены в ней с учетом присущих им нюансов.

Основу составляют такие операции, как:

- продажа подакцизой номенклатуры на территории России;

- реализация конфиската, бесхозных товаров либо тех, на которые поступил отказ в пользу государства;

- передача подакцизных товаров из давальческого сырья;

- ввоз товаров подакцизного характера;

- получение (оприходование) этилового спирта-денатурата;

- получение бензина прямогонного.

На заметку! Под оприходованием, согласно НК РФ, понимается момент принятия подакцизного товара на бухгалтерский учет.

Не относят к операциям, облагаемым акцизом, согласно НК РФ, следующие:

- передача облагаемого акцизом товара внутри организации, по подразделениям;

- продажа подакцизной номенклатуры на экспорт;

- первичная реализация конфиската, бесхозных товаров, относящихся к подакцизным, которые должны быть переданы государству, переработаны, уничтожены;

- аналогично — ввоз таких же товаров, от которых произошел отказ, на территорию РФ, либо размещенных в особой портовой экономической зоне и т.п.

Подробности освобождения от налога содержит ст. 183 Кодекса.

На заметку! Освобождение от акциза может быть применено только в случае обособленного учета «льготных» операций.

Примеры акцизных сборов в России

На территории Российской Федерации список подакцизных товаров состоит из одиннадцати пунктов. Подакцизными принято считать дефицитные товары, продукцию, обладающую высоким уровнем рентабельности. Также акцизом облагаются товары, способные нанести вред окружающей среде (бензин), здоровью (алкогольные, спиртосодержащие напитки), общественному порядку.

В России акциз введен на табачную продукцию, транспортные средства, горюче-смазочные материалы и на продукцию, которая содержит спирт. Не считаются подакцизными товарами лекарственные препараты, косметические товары, а также отходы, которые образуются при производстве спирта и подлежат дальнейшей переработке. Определяет объекты налогообложения статья 182 НК Российской Федерации.

Налоговой базой считается объем реализованных подакцизных товаров в натуральном выражении, а также их стоимость. Стоимость реализованной продукции рассчитывается на основе цен без учета НДС и акциза.

Продавец обязан осуществить уплату акциза не позже 25-го числа месяца, который следует за оконченным налоговым периодом. Налог уплачивается по месту производства подакцизных товаров.

Акцизы на табак

Согласно поправкам, ставка акциза на папиросы и сигареты в 2021 году будет составлять 2359 рублей за 1 тыс. штук, на вейпы и электронные сигареты — 60 рублей за штуку. Ставка акциза на сигареты и папиросы в 2023 году составит 2 552 рублей за 1 тыс. штук плюс 16% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 3 467 рублей за 1 тыс. штук. Акциз на вейпы и электронные сигареты составит в 2023 году 64 рубля, на сигары — 278 рублей за 1 штуку, на сигариллы, биди и кретек — 3965 рублей за 1 тыс. штук.

Акцизы на алкоголь

В 2021-2023 годах вырастут акцизы на алкогольную продукцию — так, акциз на виноград, используемый для производства вина, составит 33 рубля за тонну в 2023 году, акциз на виноматериалы, виноградное и фруктовое сусло составит в 2023 году 34 рубля за 1 литр, акциз на вина и фруктовые вина составит 32 рубля за литр (2021 год), 33 рубля (2022 год) и 34 рубля за литр (2023 г), на игристые вина — 41 рубль за литр (2021 год) 43 рубля за литр (2022 год) и 45 рублей за литр (2023 год). На сидр, пуаре, медовуху, а также пиво с содержанием менее 8,6% этилового спирта — 23 рублей за литр (2021 год), 24 рубля за литр (2022) и 25 рублей за 1 литр (2023 год), пиво с содержанием более 8,6% этилового спирта — 43 рубля за литр (2021 год), 45 рублей за литр (2022 год) и 47 рублей за литр (2023 год), на винные напитки, изготавливаемые без добавления ректификованного этилового спирта, — соответственно 41, 43 и 45 рублей за литр.

Акциз на алкогольную продукцию с объемной долей этилового спирта свыше 9% (за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) дистиллятов) составит в 2021-2023 годах соответственно 566, 589 и 613 рублей за литр безводного этилового спирта, содержащегося в подакцизном товаре. Аналогичная продукция с объемной долей этилового спирта менее 9% будет облагаться акцизом по ставке соответственно 452, 471 и 490 рублей за литр безводного этилового спирта, содержащегося в подакцизном товаре.

Акцизы на бензин и автомобили

В 2023 году вырастут также акцизы на автомобильный бензин: для не соответствующий классу 5 бензин акциз составит 14 736 рублей за одну тонну, на бензин класса 5 — 14 345 рублей за тонну, на дизельное топливо — 9 938 рублей за тонну, на моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей — 6 318 рублей за тонну, акциз на авиационный керосин с 1 января 2021 года по 31 декабря 2023 года включительно составит 2 800 рублей за тонну.

Акцизы на легковые автомобили с 2023 года с мощностью двигателя 90 лошадиных сил и до 150 л. с. включительно составят 55 рублей за л. с., с мощностью двигателя свыше 150 л. с. и до 200 л. с. включительно — 531 рубль за 1 л. с., с мощностью двигателя свыше 200 л. с. и до 300 л. с. включительно — 869 рублей за 1 л. с., с мощностью двигателя свыше 300 л. с. и до 400 л. с. включительно — 1 482 рубля за 1 л. с., с мощностью двигателя свыше 400 л. с. и до 500 л. с. включительно — 1 534 рубля за 1 л. с, с мощностью двигателя свыше 500 л. с. — 1 584 рубля за 1 л. с.

Акциз в цене товара

При совершении операций с подакцизными товарами определяется, согласно установленным ставкам, сумма акциза. Она включается в цену товарной номенклатуры. Каждый хозяйствующий субъект, совершающий такие операции, рассчитывает сумму налога, которая подлежит перечислению в бюджет. Затем при реализации бизнес-партнеру эта обязанность переходит к нему. Процесс происходит до тех пор, пока не определится конечный покупатель, потребитель товара. Фактически на нем и лежит бремя обложения акцизом. Таков механизм регулирования потребления подакцизных товаров.

Ставки по акцизам устанавливаются трех видов:

- твердая, или фиксированная, на единицу продукции, товара;

- адвалорная, или в процентах от стоимости;

- комбинированная, или сочетающая в себе признаки первого и второго вида.

Конкретные значения ставок на тот или иной облагаемый налогом товар указаны в ст. 193 НК РФ. Так, в текущем году применяются ставки:

- на бензин класса 5 — 12 314 руб./т., а не соответствующий этому классу — 13 100 руб./т;

- авто с мощностью двигателя от 90 до 150 л.с. — 47 руб./1 л.с.;

- сигареты и папиросы — 1890 руб./тыс. шт. +14,5% от максимальной цены в розницу, но не менее 2 568 руб./тыс. шт.;

- газ природный — ставка 30% (если иных положений нет в международных договорах).

Формулы расчета акциза:

- А= Нб * СтА — для твердых или процентных ставок.

- А= Нб * СтА + Д% * Цмакс – для комбинированных ставок.

Здесь А – расчетная сумма акциза, Нб – налоговая база (в натуре или в рублях), СтА – ставка в процентах или в рублях за единицу товара, продукции, Д% – процентная доля, Цмакс – максимальная цена товара в розницу.

Важно! При определении налоговой базы следует руководствоваться нормами ст. 187 НК РФ. По каждому товару она определяется обособленно.

Кто может быть признан плательщиком акцизов?

Перечень лиц, которые могут признаваться плательщиками акцизов, приведен в п. 1 ст. 179 НК РФ. К ним относятся:

- организации;

- индивидуальные предприниматели;

- лица, которые перемещают подакцизные товары через таможенную границу нашей страны, определяемые в соответствии с таможенным законодательством.

Кто перечисляет акциз государству?

В законодательном порядке установлено, что плательщиком этого налога является производитель подакцизного товара. Но бывает так, что перечисление налога в бюджет государства производят совсем другие лица. Чтобы узнать, кто перечисляет налог, рассмотрим каждую ситуацию конкретно.

В каких случаях платит непосредственно производитель товара:

- Если товар реализован конечному покупателю.

- Если между компаниями происходят бартерные сделки или товар передают работнику в качестве оплаты труда.

- При передаче товара под залог. Налог перечисляется в том случае, когда производитель теряет право собственности на продукцию.

- Для передачи товара на переработку другой организации.

- Перемещение подакцизного товара внутри компании, от одной структуры компании к другой.

- При внесении товара в качестве взноса в уставной капитал компании.

Когда оплачивают налог (акциз) другие лица:

- Если компания имеет свидетельство на производство неспиртосодержащей продукции. Акциз в это случае начисляется после оприходования товара.

- Закупка организацией спирта для дальнейшей его переработки. Кроме начисления акциза, нужно будет перечислять авансовый платеж по налогу.

- Заводы по нефтепереработке начисляют налог после получения бензина. В обязательном порядке организация должна иметь свидетельство на переработку данных продуктов.

- При импорте продукта покупатель уплачивает в казну факт ввоза, далее при реализации налог уже не платится.

В каких случаях возникает обязанность по уплате акцизов?

Налогоплательщики акцизов имеют постоянный статус только в том случае, когда они регулярно совершают операции, облагаемые этим налогом. У остальных подобная обязанность может возникать от случая к случаю. Дело в том, что уплатить акциз любой из указанных выше субъектов должен только тогда, когда совершает какую-либо из операций, подпадающих под обложение акцизами, т.е. операцию с подакцизными товарами. Если такие обстоятельства не возникли, то это к налогоплательщикам акцизов субъекта не причисляют. Об этом прямо сказано в п. 2 ст. 179 НК РФ.

Порядок исчисления и уплаты

Из указанного выше следует, что расчёт прямой налоговой нагрузки по соответствующим операциям с подакцизными товарами субъекты налогообложения производят самостоятельно, исходя из видов товарной продукции, с которыми они работают.

Вид товара определяет, каким образом формируется сумма налоговой выплаты, то есть ставка какого типа будет применяться, каково будет её расчётное значение, и по какой формуле высчитывается налог.

Ставки акцизов (или тарифные ставки) с определённой долей условности можно подразделить на:

- Твёрдые – это фиксированные суммы в рублях, которые накладываются на каждую единицу расчётной налоговой базы облагаемой продукции;

- Комбинированные – это высчитываемые ставки, которые имеют внутри формулы как фиксированный показатель, так и различные меняющиеся коэффициенты;

- Адвалорные – ставки в процентах, которые высчитываются по показателю стоимости подакцизной продукции определённого вида.

Это важно! Согласно налоговому законодательству (НК, статья 193) в Российской Федерации действуют первые два вида ставок, причём в комбинированную входят и элементы адвалорных расчётов, которые в чистом виде в российской практике не применяются.

Также на отдельные виды товаров действует ряд налоговых послаблений в виде вычетов (статьи 200 и 201) или исключений на тех или иных условиях деятельности (статьи 183–186.1).

С основными акцизными ставками на 2021–2021 год можно ознакомиться в последней редакции НК РФ. Ряд из них приведём далее:

| Наименование продукции | Ставка акциза (в % и (или) руб. за единицу исчисления) | ||

| До 31 декабря 2021 г. | До 31 декабря 2021 г. | До 31 декабря 2021 г. | |

| Вина и иные напитки, не имеющие географического защищенного наименования, например: Шампань | 18 руб. за 1 л. | 19 руб. за 1 л. | 20 руб. за 1 л. |

| Пиво и изготавливаемые на его основе напитки, содержащее от 0,5 до 8,6% спирта. | 21 руб. за 1 л. | 22 руб. за 1 л. | 23 руб. за 1 л. |

| Сигареты, папиросы | 1890 руб. за 1000 шт + 14,5% (от розничной цены). Но не менее 2 568 руб. за партию из 1000 шт. | 1966 руб. за 1000 шт + 14,5% (от розничной цены). Но не менее 2671 руб. за 1000 шт. | 2045 руб. за 1 000 шт. + 14,5% (от розничной цены). Но не менее 2778 руб. за 1000 шт. |

| Автомобили с двигателем свыше 112,5 кВт (150 л. с.) и до 147 кВт (200 л. с.) мощности | 454 руб. на 0,75 кВт (1 л. с.) | 472 руб. на 0,75 кВт (1 л. с.) | 491 руб. на 0,75 кВт (1 л. с.) |

| Автобензин 5 класса | 12314 руб. за 1 т. | 12752 руб. за 1 т. | 13262 руб. за 1 т. |

Ставки акциза

Предусмотрено три вида ставок акциза:

— твердые (специфические) – фиксированная величина на единицу измерения. Установлены для всех подакцизных товаров за исключением сигарет и папирос;

— адвалорные – в процентах от стоимости. Возможность их применения предусмотрена Налоговым кодексом чисто теоретически;

— комбинированные — сумма фиксированной величины на единицу измерения и процента от максимальной розничной цены. Установлены в отношении сигарет и папирос.

Налоговый период

Налоговым периодом по акцизам является календарный месяц.

Как вычисляется сумма акцизного сбора

Примечание: адвалорные ставки – это тарифные ставки в процентом выражении.

Ставки на подакцизные товары могут быть 3 видов:

- в процентах (как в приведенной выше формуле);

- в твердой ставке (фиксированная сумма в рублях на единицу товара). В этом случае формула расчета акциза такая:

Сумма акциза = (налоговая база) х (ставку акциза)

- комбинированная ставка (сочетание процентной и твердой ставки). Такая ставка применяется, например, к сигаретам (см. в таблице выше).

Пример расчета суммы акциза в твердой ставке: допустим, юр.лицо ввозит на территорию РФ из США мотоцикл мощностью 170 л.с. Имеем: налоговая база = 160 л.с., ставка = 454 рубль за 1 л.с. Следовательно, сумма акциза, подлежащая уплате за ввоз данного мотоцикла = 160 х 454 = 72640 (руб.).

Расчет суммы акциза по твердой ставке

Самый простой способ расчета: налоговую базу умножить на соответствующую ставку. Получаем сумму акциза по подакцизным товарам.

Фабрика «Тарань» реализовала произведенное ею пиво с долей этилового спирта 4% в количестве 200 000 банок по 0,5 литра.

Чтобы рассчитать сумму налога, нужно определить общее количество пива и умножить на ставку за литр продукции.

Заполняем формулу:

Сумма акциза = 21 рубль х (200 000 х 0,5) литров = 21 х 100 000 = 2 100 000 рублей

Расчет суммы акциза по комбинированной ставке

В отношении некоторых товаров установлены комбинированные налоговые ставки. Они состоят из твердой и адвалорной частей. Сумма налога рассчитывается так:

Сумма акциза = (Твердая ставка х Объем товаров) + (Адвалорная ставка х Максимальна розничная цена товаров

Фабрика «Пыхтелыч» произвела 20 000 коробок сигарет с фильтром. В каждой пачке лежит 20 сигарет. Одна пачка стоит 89 рублей.

Считаем количество сигарет поштучно: в одной коробке лежит 50 блоков по 10 пачек сигарет. Так в одной коробке лежит 50 х 10 х 20 = 10 000 сигарет. А таких коробок у нас 20 000. Так что всего фабрика произвела 200 000 000 сигарет.

Считаем стоимость: 200 000 000 штук х 89 рублей = 17 800 000 000 рублей

Рассчитываем сумму акциза по адвалорной налоговой ставке. Она равна 14,5% от расчетной стоимости: 17 800 000 000 рублей х 14,5% = 2 581 000 000 рублей.

Теперь рассчитаем твердую ставку — 1718 рублей за 1000 штук. Получается такой расчет: 1718 рублей х 200 000 000 сигарет : 1000 штук = 343 600 000 рублей.

Складываем суммы по адвалорной и твердой ставкам: 2 581 000 000 рублей + 343 600 000 рублей = 2 924 600 000 рублей.

Рассчитываем сумму акциза по минимальной ставке. Она равна 2335 рублей за 1000 штук. 2335 рублей х 200 000 000 штук : 1000 штук = 467 000 000 рублей

К уплате принимается сумма акциза с наибольшим значением — 2 924 600 000 рублей.

Расчет суммы акциза по адвалорной ставке

Сумма акциза по подакцизным товарам, в отношении которых установлены адвалорные ставки, рассчитывается процентная доля налоговой базы.

При расчете акциза в налоговую базу добавляются:

- средства, полученные при реализации товара в качестве материальной помощи;

- авансовые или другие платежи, произведенные в счет будущих поставок подакцизной продукции;

- средства на расширение размера активов особого назначения;

- суммы для наращивания доходов организации;

- проценты по вексельным бумагам;

- проценты по товарным кредитам.

Когда платить акциз?

Уплата акциза производится исходя из фактической реализации не позднее 25 числа месяца, следующего за истекшим налоговым периодом. Например, акциз за июнь уплачивается не позднее 25 июля.

Уплата акциза производится не позднее 25 числа третьего месяца, следующего за истекшим налоговым периодом, разрешается налогоплательщикам, которые совершают операции:

- с прямогонным бензином;

- с бензолом, параксилолом или ортоксилолом;

- со средними дистиллятами;

- с денатурированным этиловым спиртом;

- с авиационным керосином.

Таким образом, акциз за июнь уплачивается не позднее 25 сентября.

Сроки и порядок уплаты акциза при ввозе подакцизных товаров на территорию РФ устанавливаются с учетом положений таможенного законодательства Таможенного союза и законодательства Российской Федерации о таможенном деле.

В какие сроки предоставляется отчётность

Предоставление отчётности по акцизам и сроки её подачи также регулируются Налоговым кодексом РФ и отличаются в зависимости от совершаемых с облагаемыми акцизом товарами операций. Подробную информацию можно найти в статье 204. Основные же даты подачи сведений – не позже 25, (иногда 15-го) числа месяца, наступающего после истекшего налогового периода.

Также данная статья конкретизирует место и субъектный состав лиц, которые должны произвести тот или иной вид оплаты акцизного налога.

Отдельными статьями оговариваются различные варианты оплаты акцизов, их сроки и иные особенности, например, это касается авансовых платежей по акцизам.

Таким образом, рассмотрев в статье только общие сведения об акцизном налогообложении, следует понимать, что данная категория налогов – актуальный и востребованный любым государством механизм наполнения казны. Гибкость при начислении и широкий перечень товарных позиций, которые могут подпадать под действие акциза, обеспечивает властям простор для его применения, а относительная простота расчётов гарантирует удобство взимания и администрирования, уменьшая коррупционные риски.

Как легализовать работу с подакцизными товарами

Производство (что это?) и (или) реализация подакцизного товара находится в РФ под строгим контролем. Поэтому каждый предприниматель, производящий или продающий такую продукцию, должен уведомить об этом ФНС и получить соответствующее свидетельство.

На каждый вид подакцизного товара необходимо получать отдельное свидетельство. Выдачей таких свидетельств занимается ФНС, поэтому нужно обращаться в ИФНС по месту регистрации организации (ИП).

Ответственность и регулирование государством

На сегодняшний день за торговлю алкогольными товарами без акцизных марок предусмотрено осуждение до 2 лет и штраф в размере до 300 000 рублей. Кроме того обязательные работы до 480 часов или арест до полугода. Также предусмотрен штраф за изготовление поддельных акцизных марок в размере от 300 000 рублей до 700 000 рублей в зависимости от нанесенного ущерба государству.

Преимущества и недостатки акцизной системы

Применение акцизов в налоговой системе, как уже отмечалось выше, носит характер регулирующий, в отношении тех товаров, которые государство считает роскошью, или вредящих здоровью граждан. По сути акциз – это завуалированный «штраф» за приобретение таких товаров. По мысли законодателей, акцизы позволяют:

- стабильно наполнять бюджет;

- стимулировать потребление и производство в определенном «правильном» русле.

Однако на практике у этого явления две стороны, и экономисты, социологи не прекращают полемику по вопросу применения акцизов и их постоянного повышения.

Например, повышение цен за счет акцизов на табак и алкоголь приводит к тому, что население, употребляющее указанные товары, переходит на более дешевые, зачастую контрафактные аналоги, качество которых отследить невозможно.

Положительный эффект, свидетельствующий об уменьшении потребления вышеуказанных товаров, возможен, как показывает мировой опыт, лишь в долгосрочной перспективе (более четверти века) и в ограниченном количестве мировых держав (в настоящее время это произошло в Италии и Швейцарии). Тем не менее у «акцизного» метода борьбы за здоровье нации много сторонников среди законодателей – ставки продолжают увеличиваться год от года.

Похожая ситуация и с акцизами на автомобили, бензин. Часть специалистов считает применение к этим товарам указанного налога правомерным, отмечая, что автомобиль все еще остается роскошью для населения, особенно в сельской местности. В то же время, по их мнению, увеличение акцизов в этой сфере приведет рынок авто:

- к снижению количества автомобилей в крупных городах;

- к переходу на производство электромобилей.

Заключение

С помощью косвенных налогов — акцизов — государство не только пополняет свой бюджет, но и регулирует спрос на определенные товары: табак, алкоголь, автомобили и др. Операции с этими товарами облагаются акцизом. Законодатель предусматривает и ряд исключений. Налоговая база по каждому подакцизному товару рассчитывается отдельно. Ставки по акцизам применяются твердые, в процентах и комбинированного характера. Значения ставок регулярно изменяются, как правило, в сторону повышения.

В гл. 22 НК РФ подробно рассматриваются вопросы налогообложения акцизами операций с подакцизными товарами.

Положительным моментом применения акцизных рычагов регулирования спроса является стабильный приток средств в бюджет. Повышение за счет акцизов цены вредных для здоровья товаров может уменьшить потребление и снизить негативные последствия их использования (автомобили, табак, алкоголь). Эту точку зрения разделяют не все специалисты, указывая, что потребитель в таком случае стремится перейти на более дешевые аналоги того же товара и эффект может оказаться обратным.

- https://astral.ru/articles/nalogi/13383/

- https://FBM.ru/bukhgalteriya/nalogooblozhenie/summa-akciznogo-sbora.html

- https://ipexperts.ru/voprosy/chto-takoe-akciz.html

- https://nalog-nalog.ru/akcizy/chto_takoe_akciznyj_nalog/

- https://BusinessMan.ru/nalogovaya-baza-aktsizyi-i-nds.html

- https://nalog-nalog.ru/akcizy/kto_yavlyaetsya_platelwikami_akcizov_nyuansy/

- https://BusinessMan.ru/aktsiznyiy-sbor—eto-chto-takoe-primeryi-aktsiznyih-sborov.html

- https://vseproip.com/nalogi-i-platezhi/stavki-akcizov-nalogovaya-baza-i-nalogovyj-period.html

- https://spravochnick.ru/nalogi/akcizy/vidy_akcizov/

- https://assistentus.ru/vedenie-biznesa/akciz/

- https://tass.ru/ekonomika/9528547

- https://saldovka.com/nalogi-yur-lits/prochie/aktsiz-i-ego-stavki.html

- https://www.audit-it.ru/terms/taxation/aktsiz.html

- https://KtoNaNovenkogo.ru/voprosy-i-otvety/akciz-chto-ehto-takoe-nuzhny-akciznye-sbory.html